Rapport sur le régime de retraite de la fonction publique pour l'exercice terminé le 31 mars 2016

Erratum

À la suite du dépôt au Parlement et de la publication en ligne du Rapport sur le Régime de retraite de la fonction publique pour l’exercice financier terminé le 31 mars 2016, les corrections suivantes ont été effectuées :

- Dans le « Graphique 2 - Version textuelle », le total des participants actifs en 2007 pour le groupe d’âge 45 à 49 a été modifié de « 52 764 » à « 52 763 ». Par conséquent, le total des participants actifs pour 2007 a été modifié de « 282 764 » à « 282 763 ».

- Dans le « Tableau 1. Comparaison de la répartition des participants en 2007 et en 2016 (exercice terminé le 31 mars) », le nombre de participants actifs en 2007 a été modifié de « 282 764 » à « 282 763 ». Par conséquent, le total du nombre de participants en 2007 a été modifié de « 514 880 » à « 514 879 ».

Ces changements n’ont aucune incidence sur le reste de l’information contenue dans ce rapport.

© Sa Majesté la Reine du chef du Canada,

représentée par le président du Conseil du Trésor, 2017

No de catalogue BT1-13F-PDF

IISSN : 2291-4293

Son Excellence le très honorable David Johnston, C.C., C.M.M., C.O.M., C.D.,

Gouverneur général du Canada

Monsieur le Gouverneur général,

J’ai l’honneur de présenter à Votre Excellence le Rapport sur le régime de retraite de la fonction publique pour l’exercice terminé le .

Je vous prie d’agréer, Monsieur le Gouverneur général, l’expression de ma très haute considération.

Copie originale signée par

L’honorable Scott Brison, C.P., député

Président du Conseil du Trésor

Table des matières

- Message du président du Conseil du Trésor

- Message de la dirigeante principale des ressources humaines

- Régime de retraite de la fonction publique : l’année en un coup d’œil

- Vue d’ensemble du régime de retraite de la fonction publique

- Faits saillants pour l’exercice se terminant le

- Faits saillants démographiques

- Aperçu des résultats financiers

- Objectif du régime de retraite

- Historique du régime de retraite de la fonction publique

- Rôles et responsabilités

- Résumé des prestations du régime

- Communications adressées aux participants du régime

- Vue d’ensemble des états financiers

- Renseignements supplémentaires

- États des opérations des comptes

- Tableaux statistiques

- États financiers du régime de retraite de la fonction publique pour l’exercice terminé le

- Glossaire

Message du président du Conseil du Trésor

Président du Conseil du Trésor

J’ai le plaisir de déposer le Rapport annuel sur le régime de retraite de la fonction publique pour l’exercice qui s’est terminé le . Ce rapport donne au public, aux participants du régime et aux parlementaires un aperçu de la façon dont le gouvernement du Canada a géré ce régime au cours du dernier exercice.

Un régime de retraite solide est un incitatif puissant pour ceux qui envisagent une carrière dans la fonction publique et est essentiel pour retenir les employés qualifiés et professionnels qui servent notre pays chaque jour. Notre gouvernement est déterminé à faire en sorte que le régime de retraite de la fonction publique continue d’offrir des avantages justes, appropriés et abordables aux participants et qu’il assure une saine gestion des fonds publics.

Nous demeurons résolus à rendre le gouvernement et ses renseignements ouverts par défaut. Au cours de l’exercice financier de 2015 à 2016, nous avons amélioré le Portail du gouvernement ouvert afin d’établir une base solide pour une meilleure expérience utilisateur et un accès amélioré à de l’information de haute qualité. Cette information comprend maintenant les données provenant du Rapport sur le régime de retraite de la fonction publique pour l’exercice financier de 2014 à 2015. Les données des rapports annuels précédents seront bientôt ajoutées.

Je remercie sincèrement nos fonctionnaires pour les efforts qu’ils ont déployés en vue de produire des résultats pour les Canadiens ainsi que ceux qui veillent à ce que le régime de retraite de la fonction publique appuie notre institution de classe mondiale.

Copie originale signée par

L’honorable Scott Brison, C.P., député

Président du Conseil du Trésor

Message de la dirigeante principale des ressources humaines

Je suis heureuse de présenter le Rapport sur le régime de retraite de la fonction publique pour l’exercice qui s’est terminé le .

Le Secrétariat du Conseil du Trésor du Canada appuie le Conseil du Trésor dans son rôle d’employeur et de promoteur du régime de retraite de la fonction publique pour le compte du gouvernement du Canada. À ce titre, nous nous appliquons à faire en sorte que l’information sur le régime soit fournie aux participants en temps opportun et de manière cohérente et précise.

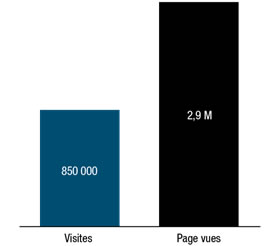

En 2015, l’information en ligne sur le régime a été regroupée dans un seul point d’accès sur Canada.ca. Ce contenu Web fait partie des renseignements les plus consultés sur Canada.ca, comptant plus de 850 000 visites et plus de 2,9 millions de pages vues, en date du .

En plus d’améliorer l’accessibilité à l’information sur le régime, le Secrétariat du Conseil du Trésor du Canada poursuit son travail en réponse aux recommandations énoncées dans le rapport du printemps 2014 du vérificateur général du Canada sur les régimes de retraite du secteur public. Dans le cadre de ce rapport, le vérificateur général a recommandé que le Secrétariat du Conseil du Trésor du Canada, en collaboration avec la Gendarmerie royale du Canada et le ministère de la Défense nationale, évalue les pratiques de gouvernance des régimes de retraite du secteur public fédéral. Par conséquent, le Bureau du dirigeant principal des ressources humaines travaille en étroite collaboration avec ses partenaires pour évaluer les pratiques de gouvernance des principaux régimes de retraite par rapport aux régimes de retraite comparables des secteurs public et privé, à l’échelle nationale et internationale. Un examen de la gouvernance permettra ensuite d’évaluer les structures, politiques et procédures en place des régimes de retraite du secteur public fédéral afin de veiller à la clarté des rôles et responsabilités des diverses organisations qui participent à la gestion des régimes de retraite.

Copie originale signée par

Anne Marie Smart

Dirigeante principale des ressources humaines

Secrétariat du Conseil du Trésor du Canada

Régime de retraite de la fonction publique : l’année en un coup d’œil

Participants

592 166*

Nombre total de participants

Augmentation de 4,1 %

296 271

Participants actifs

Augmentation de 1,9 %

218 028

Participants retraités

Augmentation de 2,3 %

*Ce nombre comprend les survivants (60 406) et les participants ayant une pension différée (17 461).

Cotisations

4,4 milliards de dollars

Cotisations en espèces de l’employeur et des employés

Prestations versées

6,9 milliards de dollars

Prestations versées aux participants du régime de retraite et aux survivants admissibles

Investissements

84,7 milliards de dollars

Valeur nette de l’actif du régime de retraite de la fonction publique détenu par l’Office d’investissement des régimes de pensions du secteur public (OIRPSP) Voir la note en bas de page 1

580 millions de dollars

Revenu de placement net Voir la note en bas de page 2

Rendement du capital investi de 1 %

2,8 milliards de dollars

Montant net transféré à l’OIRPSP

Pensions

Pension annuelle moyenne versée aux

aux nouveaux participants retraités

Contenu portant sur les pensions et avantages sociaux sur Canada.ca

Nombre de visites Voir la note en bas de page 3 et de pages vues Voir la note en bas de page 4

Au

Vue d’ensemble du régime de retraite de la fonction publique

Le régime de retraite de la fonction publique est un régime contributif à prestations déterminées qui bénéficie à plus de 592 166 participants actifs et retraités, survivants et participants ayant une pension différée. Ce régime est le plus grand de sa catégorie au Canada en ce qui a trait au nombre total de participants, la quasi-totalité des fonctionnaires fédéraux en étant membres. Les participants comprennent les employés des ministères et organismes de la fonction publique fédérale, de certaines sociétés d’État et des gouvernements territoriaux. Le gouvernement du Canada a une obligation légale de verser des prestations de retraite. Le régime de retraite de la fonction publique est régi par la Loi sur la pension de la fonction publique depuis 1954.

Faits saillants pour l’exercice se terminant le

- Afin d’assurer la viabilité du régime de retraite de la fonction publique et conformément à la volonté du gouvernement du Canada d’atteindre un ratio de partage des coûts entre l’employeur et les employés de 50/50 d’ici 2017, les taux de cotisation des employés au régime ont continué d’être haussés.

- En collaboration avec des partenaires clés, le Secrétariat du Conseil du Trésor du Canada (le Secrétariat) a réalisé d’importants progrès en vue de répondre aux recommandations formulées dans le Rapport du vérificateur général du Canada du printemps 2014 sur les régimes de pension du secteur public. Par exemple, le Secrétariat, en collaboration avec la Gendarmerie royale du Canada et le ministère de la Défense nationale, a comparé les pratiques en matière de gouvernance des principaux régimes de retraite du secteur public à ceux des secteurs publics et privés nationaux et internationaux. De plus, un nouveau Rapport sur les régimes de retraite du secteur public qui offre aux lecteurs une source d’information facile à comprendre quant à la plupart des aspects des quatre principaux régimes de retraite du gouvernement du Canada a été publié dans le site Canada.ca.

- En 2015, l’information en ligne au sujet du régime de retraite de la fonction publique a été fusionnée en un seul point d’accès dans le site Web Canada.ca. Les renseignements sur la pension et les avantages sociaux comptent d’ailleurs au nombre des contenus les plus populaires dans le site Canada.ca, avec plus de 850 000 visites et plus de 2,9 millions de pages vues enregistrées au sur le site Canada.ca/pension-avantages.

- Le Portail du gouvernement ouvert a été lancé afin de permettre aux Canadiens d’accéder aux données du gouvernement. Les ensembles de données figurant dans le rapport sur le régime de retraite de la fonction publique de l’exercice précédent ont été publiés dans le portail en 2016. Les données figurant dans le rapport du présent exercice et dans les rapports annuels antérieurs y seront prochainement ajoutées.

Faits saillants démographiques

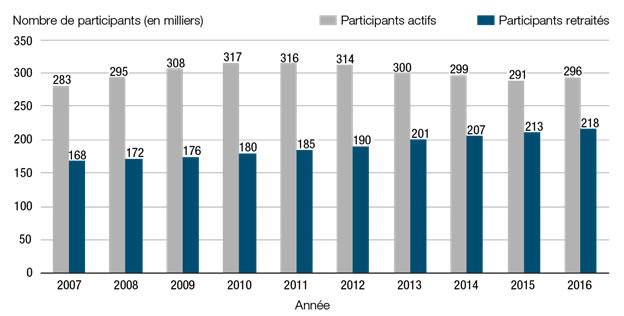

Le graphique 1 permet de comparer le nombre de participants actifs avec le nombre de participants retraités au cours des 10 dernières années.

Graphique 1 - Version textuelle

| Année | Participants actifs | Participants retraités |

|---|---|---|

| 2007 | 283 | 168 |

| 2008 | 295 | 172 |

| 2009 | 308 | 176 |

| 2010 | 317 | 180 |

| 2011 | 316 | 185 |

| 2012 | 314 | 190 |

| 2013 | 300 | 201 |

| 2014 | 299 | 207 |

| 2015 | 291 | 213 |

| 2016 | 296 | 218 |

Le taux de croissance annuel moyen sur 10 ans des participants actifs s’établissait à 0,7 % (0,7 % en 2015) comparativement à 2,9 % pour les participants retraités (2,8 % en 2015). Voir la note en bas de page 5

Le graphique 2 indique le nombre de participants actifs par groupe d’âge en 2016 par rapport au nombre de participants actifs en 2007.

Graphique 2 - Version textuelle

| Groupe d’âge | 2007 Total des participants actifs |

2016 Total des participants actifs |

|---|---|---|

| Moins de 25 | 6 306 | 6 927 |

| 25 à 29 | 23 356 | 25 812 |

| 30 à 34 | 29 831 | 37 385 |

| 35 à 39 | 35 996 | 39 175 |

| 40 à 44 | 47 561 | 39 785 |

| 45 à 49 | 52 763 | 47 752 |

| 50 à 54 | 50 021 | 49 934 |

| 55 à 59 | 27 485 | 32 940 |

| 60 à 64 | 8 087 | 13 444 |

| 65 et plus | 1 357 | 3 117 |

| Total | 282 763 | 296 271 |

Note : La répartition des participants par groupe d’âge a été estimée en appliquant une méthode au prorata à partir des données tirées du rapport actuariel sur le régime de retraite de la fonction publique du Canada. Les données de 2007 ont été obtenues à partir du rapport actuariel au 31 mars 2005, alors que les données de 2016 proviennent du rapport actuariel au 31 mars 2014.

| Type de participants | Nombre de participants 2007 |

Nombre de participants 2016 |

|---|---|---|

Tableau 1 notes

|

||

| Participants actifs | 282 763 | 296 271 |

| Participants retraités | 167 693 | 218 028 |

| Survivants | 58 732 | 60 406 |

| Pensions différées tableau 1 note 1 * | 5 691 | 17 461 |

| Total | 514 879 | 592 166 |

Au cours de la période de 2007 à 2016, le ratio de participants actifs/participants retraités (y compris les survivants et les participants ayant une pension différée) aux termes du régime de retraite de la fonction publique a diminué. En 2007, le ratio s’établissait à 1,2 participant actif pour 1 participant retraité alors qu’en 2016, ce ratio était de 1,0 participant actif pour 1 participant retraité. Au cours de la période de 2007 à 2016, le nombre de participants actifs a augmenté de 4,8 % alors que le nombre de participants retraités a connu une hausse de 30,0 %. Durant la même période, le nombre de survivants a augmenté de 2,9 %.

Aperçu des résultats financiers

Cotisations

Afin d’assurer la viabilité du régime de retraite de la fonction publique et conformément à la volonté du gouvernement du Canada d’atteindre un ratio de partage des coûts entre l’employeur et les employés de 50/50 d’ici 2017, les taux de cotisation des employés au régime ont continué d’être haussés.

En règle générale, si un employé participait au régime le 31 décembre 2012 ou avant, les taux de cotisation du groupe 1 (participants avec l’âge normal de la retraite à 60 ans) s’appliquent. Si un employé a commencé à participer au régime le 1er janvier 2013 ou après, les taux de cotisation du groupe 2 (participants avec l’âge normal de la retraite à 65 ans) s’appliquent.

Comme le montre le tableau 2, les participants du groupe 2 paient un taux de cotisation inférieur à celui qu’acquittent les participants du groupe 1 étant donné qu’ils sont admissibles aux prestations de retraite cinq ans plus tard que les participants du groupe 1. Puisque la prestation qu’ils reçoivent a un coût global moindre, les participants du groupe 2 versent des cotisations moins élevées que celles des participants admissibles à une pension non réduite à 60 ans.

| 2016 | 2015 | |

|---|---|---|

Tableau 2 notes

|

||

| Participants qui cotisaient au régime le 31 décembre 2012 ou avant (groupe 1) | ||

| Sur le salaire tableau 2 note 1 * jusqu’à concurrence du maximum des gains annuels ouvrant droit à pension | 9,05 % | 8,15 % |

| Sur le salaire au-delà du maximum des gains annuels ouvrant droit à pension | 11,04 % | 10,40 % |

| Participants qui ont commencé à cotiser au régime le 1er janvier 2013 ou après (groupe 2) | ||

| Sur le salaire jusqu’à concurrence du maximum des gains annuels ouvrant droit à pension | 7,86 % | 7,05 % |

| Sur le salaire au-delà du maximum des gains annuels ouvrant droit à pension | 9,39 % | 8,54 % |

Le maximum des gains annuels ouvrant droit à pension était de 54 900 dollars en 2016 (53 600 dollars en 2015).

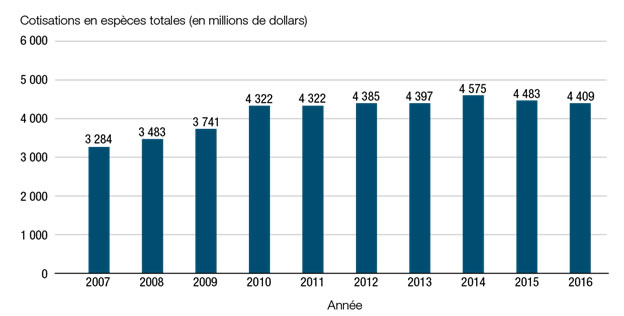

Le graphique 3 présente le montant total des cotisations en espèces totales versées par l’employeur et par les participants au régime de 2007 à 2016.

Graphique 3 - Version textuelle

| Année | Cotisations en espèces totales (en millions de dollars) |

|---|---|

| 2007 | 3 284 |

| 2008 | 3 483 |

| 2009 | 3 741 |

| 2010 | 4 322 |

| 2011 | 4 322 |

| 2012 | 4 385 |

| 2013 | 4 397 |

| 2014 | 4 575 |

| 2015 | 4 483 |

| 2016 | 4 409 |

Le taux de croissance annuel des cotisations en espèces versées par l’employeur et par les participants au régime au cours des 10 dernières années s’établissait en moyenne à 2,9 %. Les cotisations ne comprennent pas les ajustements comptables de fin d’exercice, qui sont présentés dans les états financiers du présent rapport.

Le graphique 4 présente la répartition des cotisations en espèces versées par l’employeur et par les participants au régime de retraite au .

Graphique 4 - Version textuelle

| Cotisations en espèces (en milliards de dollars) | Pourcentage | |

|---|---|---|

| Employeur | 2,40 | 55 |

| Participants | 2,00 | 45 |

| Total | 4,40 | 100 |

Les prestations des régimes de retraite de la fonction publique sont financées au moyen de cotisations obligatoires des employeurs et des participants au régime de retraite, ainsi que des revenus de placement. Les cotisations en espèces totales reçues au cours de l’exercice ayant pris fin le s’élevaient à 4,4 milliards de dollars (4,5 milliards de dollars pour l’exercice ayant pris fin le ), à l’exclusion des ajustements comptables de fin d’exercice. L’employeur a cotisé 2,4 milliards de dollars (2,6 milliards de dollars pour l’exercice ayant pris fin le ) et les participants au régime ont cotisé 2,0 milliards de dollars (1,9 milliard pour l’exercice ayant pris fin le ).

Comme le montre le graphique 4, l’employeur a versé environ 55 % des cotisations totales pendant l’exercice ayant pris fin le 31 mars 2016 (58 % pour l’exercice ayant pris fin le 31 mars 2015) comparativement à 45 % dans le cas des participants (42 % pour l’exercice ayant pris fin le 31 mars 2015). Les cotisations en espèces figurant dans le graphique 4 comprennent le service courant et le service passé (par exemple, rachats de service et transferts de pension). Les cotisations présentées dans les états financiers du présent rapport comprennent les ajustements comptables de fin d’exercice.

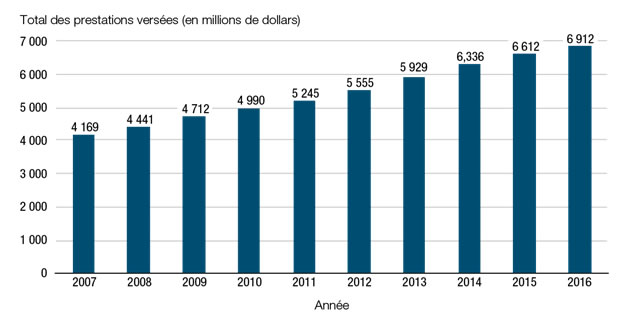

Prestations

Pour l’exercice ayant pris fin le , le régime de retraite de la fonction publique a versé des prestations d’une valeur de 6,9 milliards de dollars, soit 300 millions de dollars de plus que l’année précédente. Des prestations ont été versées à 278 434 participants retraités et survivants, comparativement à 273 896 pour l’exercice ayant pris fin le 31 mars 2015.

Sur les 9 760 participants qui ont pris leur retraite au cours de l’exercice ayant pris fin le :

- 7 047 avaient droit à une pension immédiate (6 953 pour l’exercice ayant pris fin le 31 mars 2015);

- 1 572 ont reçu des allocations annuelles (1 615 pour l’exercice ayant pris fin le 31 mars 2015);

- 652 étaient admissibles à des prestations de retraite pour cause d’invalidité (638 pour l’exercice ayant pris fin le 31 mars 2015);

- 489 avaient droit à une pension différée (461 pour l’exercice ayant pris fin le 31 mars 2015).

Au cours de l’exercice ayant pris fin le , 1 978 participants au régime ont quitté la fonction publique avant l’âge de 50 ans (2 091 pour l’exercice ayant pris fin le 31 mars 2015) et ont retiré des montants forfaitaires (c’est-à-dire, la valeur actualisée de leurs prestations futures) totalisant environ 347 millions de dollars (315 millions de dollars pour l’exercice ayant pris fin le 31 mars 2015), excluant le remboursement des cotisations aux participants sans droits acquis Voir la note en bas de page 7. Ces sommes ont été transférées à d’autres régimes de retraite ou à des instruments d’épargne-retraite immobilisés.

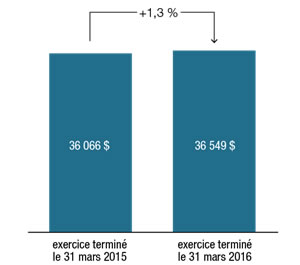

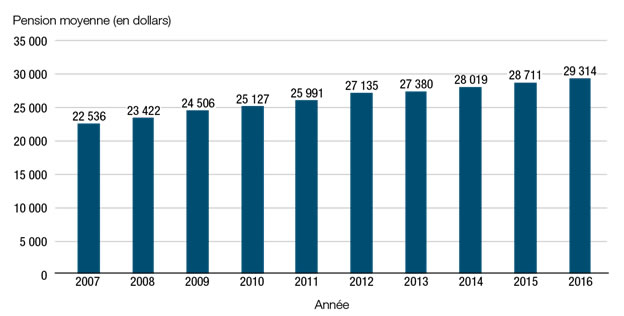

La pension annuelle moyenne des participants qui ont pris leur retraite au cours de l’exercice ayant pris fin le s’établissait à 36 549 dollars, comparativement à 36 066 dollars pour l’exercice ayant pris fin le 31 mars 2015. Cela représente une augmentation de 1,3 %. Le montant de la pension moyenne versée à tous les participants retraités s’élevait à 29 314 dollars pour l’exercice ayant pris fin le (28 711 dollars pour l’exercice ayant pris fin le 31 mars 2015), soit 2,1 % de plus que pour l’exercice ayant pris fin le 31 mars 2015.

Le graphique 5 présente le montant de la pension moyenne versée aux participants retraités de 2007 à 2016.

Graphique 5 - Version textuelle

| Année | Pension moyenne (en dollars) |

|---|---|

| 2007 | 22 536 |

| 2008 | 23 422 |

| 2009 | 24 506 |

| 2010 | 25 127 |

| 2011 | 25 991 |

| 2012 | 27 135 |

| 2013 | 27 380 |

| 2014 | 28 019 |

| 2015 | 28 711 |

| 2016 | 29 314 |

Les pensions versées en vertu du régime de retraite de la fonction publique sont indexées annuellement pour tenir compte du coût de la vie, qui est fondé sur l’augmentation de l’indice des prix à la consommation. En 2016, le taux d’indexation était de 1,3 % (1,7 % en 2015).

Le graphique 6 présente le montant total des prestations versées aux participants et aux survivants chaque année de 2007 à 2016.

Graphique 6 - Version textuelle

| Année | Total des prestations versées (en millions de dollars) |

|---|---|

| 2007 | 4 169 |

| 2008 | 4 441 |

| 2009 | 4 712 |

| 2010 | 4 990 |

| 2011 | 5 245 |

| 2012 | 5 555 |

| 2013 | 5 929 |

| 2014 | 6 336 |

| 2015 | 6 612 |

| 2016 | 6 912 |

En moyenne, les prestations versées ont augmenté annuellement de 5,8 % au cours des 10 dernières années. Vous trouverez des renseignements supplémentaires sur ce sujet dans la section « Résumé des prestations du régime ».

Le graphique 7 présente la répartition des prestations versées aux participants retraités et aux survivants.

Graphique 7 - Version textuelle

| Prestations versées (en milliards de dollars) | Pourcentage | |

|---|---|---|

| Participants retraités | 6,10 | 88 % |

| Survivants | 0,80 | 12 % |

| Total | 6,90 | 100 % |

Le montant total des prestations versées aux participants retraités pour l’exercice ayant pris fin le s’élevait à 6,1 milliards de dollars (5,8 milliards de dollars pour l’exercice ayant pris fin le 31 mars 2015), ce qui comprenait celles payées pour cause d’invalidité. Ce montant représente 88 % des prestations versées pour l’exercice ayant pris fin le . Le montant total des prestations versées aux survivants se chiffrait à 0,8 milliard de dollars pour l’exercice ayant pris fin le (0,8 milliard de dollars pour l’exercice ayant pris fin le 31 mars 2015), soit 12 % des paiements de pension.

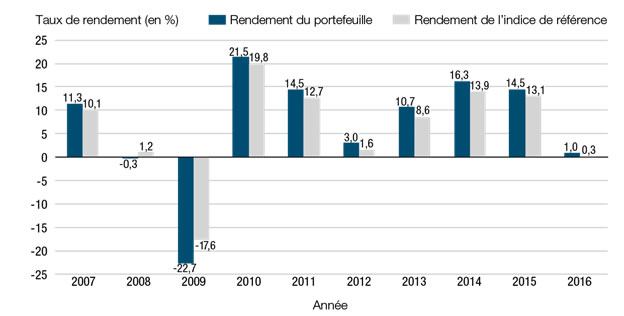

Rendement des placements

L’Office d’investissement des régimes de pensions du secteur public a généré des rendements supérieurs à l’indice de référence au cours de huit des dix dernières années. Pour y arriver, il a suivi une stratégie de plus en plus axée sur la gestion interne active de ses investissements et la diversification de ses catégories d’actifs. La gestion interne active des actifs permet de mieux contrôler les risques et les coûts d’investissement. Onze des treize catégories d’actifs ont affiché un rendement égal ou supérieur à l’indice de référence pour l’exercice ayant pris fin le , et le rendement global du portefeuille était surtout tributaire des actifs à rendement réel (par exemple, les portefeuilles de l’immobilier, des infrastructures et des ressources naturelles).

Le graphique 8 présente le taux de rendement de l’actif détenu par l’Office par rapport à son indice de référence.

Graphique 8 - Version textuelle

| Année | Rendement du portefeuille | Rendement de l’indice de référence |

|---|---|---|

| 2007 | 11,3 % | 10,1 % |

| 2008 | -0,3 % | 1,2 % |

| 2009 | -22,7 % | -17,6 % |

| 2010 | 21,5 % | 19,8 % |

| 2011 | 14,5 % | 12,7 % |

| 2012 | 3,0 % | 1,6 % |

| 2013 | 10,7 % | 8,6 % |

| 2014 | 16,3 % | 13,9 % |

| 2015 | 14,5 % | 13,1 % |

| 2016 | 1,0 % | 0,3 % |

L’Office a affiché un taux de rendement de 1,0 % pour l’exercice ayant pris fin le (14,5 % pour l’exercice ayant pris fin le 31 mars 2015), comparativement à l’indice de référence de 0,3 % (13,1 % pour l’exercice ayant pris fin le 31 mars 2015). Au cours des 10 dernières années, l’Office a affiché un taux de rendement annualisé de 6,2 %, par rapport à l’indice de référence de 5,8 % pendant la même période Voir la note en bas de page 8.

Vous trouverez des renseignements supplémentaires sur le taux de rendement des actifs détenus par l’Office et sur les indices de référence comparatifs dans le site Web d’Investissements PSP.

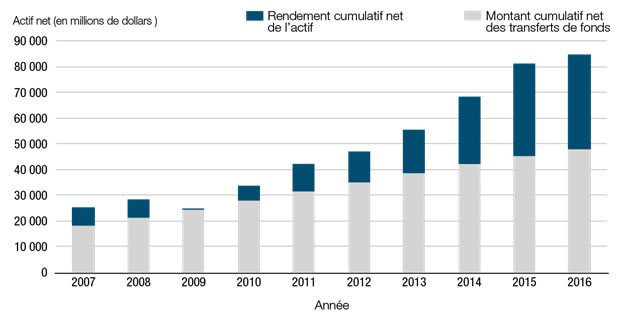

Le graphique 9 présente la valeur nette de l’actif du régime de retraite de la fonction publique détenu par l’Office chaque année au cours des 10 dernières années pour les exercices terminés le 31 mars.

Graphique 9 - Version textuelle

| Année | Montant cumulatif net des transfers de fonds | Rendement cumulatif net de l'actif |

|---|---|---|

| 2007 | 18 076 | 7 334 |

| 2008 | 21 133 | 7 131 |

| 2009 | 24 312 | 184 |

| 2010 | 28 019 | 5 642 |

| 2011 | 31 610 | 10 689 |

| 2012 | 35 166 | 11 952 |

| 2013 | 38 424 | 17 046 |

| 2014 | 41 959 | 26 209 |

| 2015 | 45 180 | 36 168 |

| 2016 | 47 972 | 36 751 |

En 2016, la valeur nette totale de l’actif a atteint 84,7 milliards de dollars. Cette somme représente le montant cumulatif net transféré du gouvernement du Canada à l’Office depuis sa création en 2000, soit 48,0 milliards de dollars (56,7 %) et le rendement net cumulatif de l’actif détenu, soit 36,7 milliards de dollars (43,3 %).

Charges administratives

Aux termes de la loi, les charges administratives liées aux pensions qu’encourent certaines organisations fédérales, en l’occurrence le Secrétariat du Conseil du Trésor, Services publics et approvisionnement Canada, Santé Canada et le Bureau de l’actuaire en chef, sont imputées au régime de retraite de la fonction publique. Ces dépenses comprennent également les charges d’exploitation engagées par l’Office.

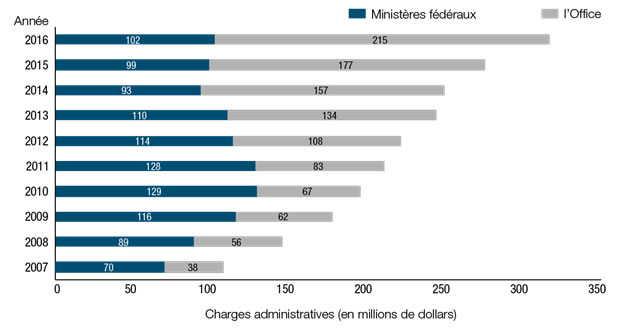

Le graphique 10 présente la répartition, entre les ministères fédéraux et l’Office, des charges administratives imputées au régime de retraite de la fonction publique pour chacune des années de 2007 à 2016.

Graphique 10 - Version textuelle

| Charges administratives (en millions de dollars) | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

|---|---|---|---|---|---|---|---|---|---|---|

| Ministères fédéraux | 70 | 89 | 116 | 129 | 128 | 114 | 110 | 93 | 99 | 102 |

| l’Office | 38 | 56 | 62 | 67 | 83 | 108 | 134 | 157 | 177 | 215 |

| Total | 108 | 145 | 178 | 196 | 211 | 222 | 244 | 250 | 276 | 317 |

L’augmentation des charges administratives encourues par les ministères fédéraux de 2008 à 2010 est attribuable en grande partie aux dépenses en immobilisations liées au projet de modernisation des services et des systèmes de pension, qui a commencé au cours de l’exercice ayant pris fin le 31 mars 2008 et pris fin en janvier 2013. La diminution des charges administratives des ministères fédéraux enregistrée de 2011 à 2014 s’explique par l’achèvement de la centralisation des services de pension commencée pendant l’exercice ayant pris fin le 31 mars 2007. L’augmentation des charges administratives en 2015 et en 2016 est imputable aux coûts de maintenance des systèmes.

L’augmentation des charges de l’Office, observée de 2011 à 2016, est attribuable en partie à la croissance de l’actif qu’il gère et en partie à sa stratégie de gestion visant à gérer à l’interne une proportion croissante du portefeuille de placements. La gestion à l’interne de l’actif a pour conséquence d’augmenter les charges d’exploitation, mais de réduire les frais de gestion externe de l’actif. L’augmentation des charges d’exploitation pour l’exercice ayant pris fin le est également attribuable à l’augmentation du nombre de personnes et des coûts associés à l’ouverture de bureaux internationaux.

Au cours de l’exercice ayant pris fin le , les ratios des coûts de l’Office (les charges d’exploitation plus les frais de gestion de l’actif exprimés en pourcentage des actifs nets d’investissement moyens) ont augmenté pour atteindre 63 cents par tranche de 100 dollars, après avoir été de 58,8 cents par tranche de 100 dollars au cours de l’exercice ayant pris fin le 31 mars 2015. Les frais de gestion des actifs comprennent les frais de gestion payés aux gestionnaires des actifs de l’extérieur et les frais des opérations. L’augmentation des ratios des coûts est attribuable aux charges d’exploitation indiquées ci-dessus, ainsi qu’aux frais de gestion liés aux répercussions découlant des placements sur les marchés privés et des devises étrangères causés par la dévaluation du dollar canadien.

Consulter la note 20 des états financiers pour en savoir davantage sur les charges administratives.

Objectif du régime de retraite

La Loi sur la pension de la fonction publique et des lois connexes ont pour objectif de procurer une pension viagère aux participants du régime de retraite de la fonction publique qui sont retraités ou invalides. En cas de décès du participant, le régime de retraite fournit un revenu aux survivants et aux personnes à charge admissibles. Les prestations de retraite sont fondées sur le salaire du participant et son service ouvrant droit à pension du régime de retraite de la fonction publique.

Historique du régime de retraite de la fonction publique

1870 |

La première loi donnant à certains employés de la fonction publique le droit de recevoir une prestation de retraite entre en vigueur. |

|---|---|

1954 |

Au fil des ans, le régime de retraite de la fonction publique prend différentes formes jusqu’à ce que la Loi sur la pension de la fonction publique entre en vigueur le 1er janvier 1954. Cette loi permet d’élargir l’admissibilité en vue d’inclure presque tous les employés de la fonction publique. |

1966 |

Le Régime de pensions du Canada et le Régime des rentes du Québec sont créés, entraînant d’importantes modifications à la Loi sur la pension de la fonction publique afin d’harmoniser les taux de cotisation et les prestations du régime de retraite de la fonction publique avec ceux des deux nouveaux régimes. |

De 1999 à 2000 |

D’autres changements sont apportés à la Loi sur la pension de la fonction publique, notamment les modifications visant à améliorer la gestion du régime et à mettre en œuvre la Loi sur l’Office d’investissement des régimes de pensions du Canada. Cette loi autorise la création de l’Office en avril 2000. Avant cette date, les cotisations de l’employeur et des participants au régime de retraite de la fonction publique étaient créditées sur un compte faisant partie des Comptes publics du Canada; ces cotisations n’étaient pas investies sur les marchés financiers (par exemple, dans les actions et obligations). En avril 2000, le gouvernement commence à transférer des montants équivalant aux cotisations nettes (total des cotisations de l’employeur et des participants au régime de retraite moins les prestations versées et les charges administratives du régime de retraite) à l’Office. |

2006 |

Des modifications sont apportées à la Loi sur la pension de la fonction publique afin de diminuer le facteur utilisé dans le cadre du Régime de pensions du Canada et du Régime des rentes du Québec pour calculer la pension à l’âge de 65 ans. Ce changement permet d’augmenter les prestations versées aux participants atteignant l’âge de 65 ans en 2008 ou après. |

De 2010 à 2011 |

Des modifications sont apportées à la Loi de l’impôt sur le revenu afin de relever l’âge maximum d’admissibilité pour accumuler des prestations de retraite en vertu d’un régime de retraite agréé. En conséquence, le Règlement sur la pension de la fonction publique est modifié pour permettre aux participants du régime de retraite de la fonction publique qui avaient atteint l’âge de 70 ou de 71 ans en 2007 de racheter jusqu’à deux années de service ouvrant droit à pension et d’accroître leur pension annuelle de retraite. |

2012 |

D’autres modifications sont apportées à la Loi sur la pension de la fonction publique afin de permettre une augmentation progressive des taux de cotisation payés par les participants au régime et parvenir ainsi à un ratio de partage des coûts de 50/50 entre l’employeur et les employés. De plus, l’âge d’admissibilité à des prestations de retraite non réduites passe de 60 à 65 ans pour les nouveaux employés ayant commencé à participer au régime de retraite de la fonction publique le 1er janvier 2013 ou après. |

Rôles et responsabilités

Le président du Conseil du Trésor est responsable du régime de retraite de la fonction publique au nom du gouvernement du Canada. Pour ce faire, il bénéficie du soutien du Secrétariat du Conseil du Trésor, qui est l’organe administratif du Conseil du Trésor, et de Services publics et Approvisionnement Canada qui est chargé de l’administration quotidienne.

En outre, le président du Conseil du Trésor est également responsable de veiller au financement adéquat du régime de retraite de la fonction publique afin que celui-ci soit en mesure de verser entièrement les prestations des participants. Afin de déterminer les besoins du régime en financement, le président sollicite l’aide du Bureau de l’actuaire en chef pour obtenir des conseils et divers services actuariels, ainsi que de l’Office d’investissement des régimes de pensions du secteur public pour gérer les actifs des régimes de retraite du secteur public. Le Comité consultatif sur la pension de la fonction publique fournit au président des conseils sur l’administration, la conception et le financement des prestations ainsi que sur d’autres questions relatives à la pension qui lui sont soumises par le président.

Les rôles et les responsabilités de chacune de ces organisations sont décrits ci-après.

Secrétariat du Conseil du Trésor du Canada

Le président du Conseil du Trésor est responsable de la gestion globale du régime de retraite de la fonction publique au nom du gouvernement du Canada, le répondant du régime. Afin d’appuyer le Conseil du Trésor dans son rôle d’employeur de la fonction publique, le Secrétariat est responsable de l’élaboration des politiques relatives au financement, à la conception et à la gouvernance du régime et d’autres programmes de retraite et dispositions. De plus, le Secrétariat offre une orientation stratégique, des conseils et des interprétations au sujet des programmes; élabore des dispositions législatives; assure les communications avec les intervenants et les participants au régime; et prépare le Rapport annuel du régime de retraite de la fonction publique.

Services publics et Approvisionnement Canada

Services publics et Approvisionnement Canada assure l’administration quotidienne du régime de retraite de la fonction publique. Ceci comprend l’élaboration et la tenue à jour des systèmes de pension de la fonction publique, des livres comptables, des dossiers et des contrôles internes, ainsi que la préparation des états des opérations des comptes aux fins de présentation dans les Comptes publics du Canada.

De plus, Services publics et Approvisionnement Canada effectue le traitement des paiements et assume toutes les fonctions administratives financières et comptables. Par la voie de leurs services de paye et de pension, les Services de paye et de pension pour les employés du gouvernement du Canada de Services publics et Approvisionnement Canada veillent à ce que les fonctionnaires fédéraux reçoivent leur paye et à ce que les participants retraités du régime de retraite reçoivent leurs prestations de retraite auxquelles ils ont droit en temps opportun. Au total, ces versements représentent environ 27 milliards de dollars par année.

L’Office d’investissement des régimes de pensions du secteur public

L’Office est une société d’État établie en vertu de la Loi sur l’Office d’investissement des régimes de pensions. Il est régi par un conseil d’administration de 11 membres qui rend compte au Parlement par l’entremise du président du Conseil du Trésor.

Conformément à son mandat, les objectifs législatifs de l’Office consistent à gérer les fonds qui lui sont transférés dans l’intérêt véritable des cotisants et des bénéficiaires, et à investir ses actifs dans le but d’obtenir un taux de rendement maximal en évitant les risques de perte indus, en tenant compte du financement, des politiques et des exigences du régime de retraite.

Depuis le 1er avril 2000, l’Office investit les montants qui lui sont transférés par le gouvernement du Canada aux fins des régimes de retraite. Les résultats financiers pertinents de l’Office sont intégrés aux états financiers du régime de retraite.

Bureau de l’actuaire en chef

Le Bureau de l’actuaire en chef est une unité indépendante au sein du Bureau du surintendant des institutions financières Canada, qui offre une gamme de services et de conseils actuariels au gouvernement du Canada, ce qui comprend le régime de retraite de la fonction publique. Le Bureau de l’actuaire en chef est responsable d’effectuer, à des fins de financement, une évaluation du régime de retraite en vertu de la loi au moins tous les trois ans et une évaluation annuelle à des fins comptables. Pour obtenir plus de renseignements, consulter la section « Vue d’ensemble des États financiers ».

Comité consultatif sur la pension de la fonction publique

Le Comité consultatif sur la pension de la fonction publique, établi en vertu de la Loi sur la pension de la fonction publique, conseille le président du Conseil du Trésor sur les questions liées à l’administration du régime de retraite de la fonction publique, à la conception du régime de prestations et au financement des prestations.

Le Comité compte 13 membres, dont un représentant des participants retraités nommé par l’association représentant les fonctionnaires à la retraite; six représentants des employés, qui sont nommés par le Conseil national mixte de la fonction publique du Canada, et six membres nommés par le président du Conseil du Trésor et habituellement choisis parmi les cadres supérieurs de la fonction publique. Tous les membres sont nommés par le gouverneur en conseil pour un mandat maximal de trois ans pouvant être reconduit une ou plusieurs fois.

Résumé des prestations du régime

Vous trouverez ci-après un aperçu des principales prestations versées aux termes du régime de retraite de la fonction publique au . En cas de divergence entre l’information présentée et les dispositions de la Loi sur la pension de la fonction publique, du Règlement sur la pension de la fonction publique ou d’autres lois applicables, la législation a préséance en tout temps.

Types de prestations de retraite

Les prestations auxquelles les participants au régime de retraite ont droit au moment où ils quittent la fonction publique dépendent de leur âge et du nombre d’années de service ouvrant droit à pension qu’ils ont accumulées (voir les tableaux 3 et 4)

| S'il est âgé de... | et qu'il quitte la fonction publique avec un service ouvrant droit à pension… | le participant a droit… |

|---|---|---|

| 60 ans ou plus | d’au moins 2 ans | à une pension immédiate |

| 55 ans ou plus | d’au moins 30 ans | à une pension immédiate |

| 50 à 60 ans | d’au moins 2 ans | à une pension différée payable à 60 ans; ou à une allocation annuelle payable dès l’âge de 50 ans |

| moins de 50 ans | d’au moins 2 ans | à une pension différée payable à 60 ans; ou à une allocation annuelle payable dès l’âge de 50 ans; ou à une valeur de transfert |

| moins de 60 ans | d’au moins 2 ans et qu’il prend sa retraite pour invalidité | à une pension immédiate |

| n’importe quel âge | de moins de 2 ans | au remboursement des cotisations avec intérêts |

| S’il est âgé de... | et qu’il quitte la fonction publique avec un service ouvrant droit à pension… | le participant a droit… |

|---|---|---|

| 65 ans ou plus | d’au moins 2 ans | à une pension immédiate |

| 60 ans ou plus | d’au moins 30 ans | à une pension immédiate |

| 55 à 65 ans | d’au moins 2 ans | à une pension différée payable à 65 ans; ou à une allocation annuelle payable dès l’âge de 55 ans |

| moins de 55 ans | d’au moins 2 ans | à une pension différée payable à 65 ans; ou à une allocation annuelle payable dès l’âge de 55 ans; ou à une valeur de transfert |

| moins de 65 ans | d’au moins 2 ans et prenant sa retraite pour invalidité | à une pension immédiate |

| n’importe quel âge | de moins de 2 ans | au remboursement des cotisations avec intérêts |

Protection contre l’inflation

Les pensions versées en vertu du régime de retraite de la fonction publique sont indexées annuellement pour tenir compte du coût de la vie, qui est fondé sur l’augmentation de l’indice des prix à la consommation. En 2016, le taux d’indexation était de 1,3 % (1,7 % en 2015).

Prestations de survivant

En cas de décès d’un participant protégé par les droits qu’il a acquis (qui compte au moins deux années de service ouvrant droit à pension), le survivant et les enfants admissibles ont droit à ce qui suit :

- Prestation de survivant

- allocation mensuelle correspondant à la moitié de la pension non réduite du participant, payable immédiatement au survivant admissible tout au long de sa vie.

- Allocation aux enfants

- allocation mensuelle équivalant à 10,0 % de la pension non réduite du participant (20,0 % de la pension non réduite du participant si ce dernier n’a aucun survivant admissible). Elle est payable jusqu’à l’âge de 18 ans, ou 25 ans si l’enfant étudie à temps plein. S’il y a plus de quatre enfants, l’allocation maximale payable sera distribuée à parts égales entre les enfants admissibles. Pour l’ensemble des enfants, l’allocation maximale correspond à 40,0 % de la pension du participant, ou à 80,0 % s’il y a des personnes à charge, mais qu’aucun conjoint n’est admissible à une prestation de survivant.

- Prestation supplémentaire de décès

- prestation sous forme de montant forfaitaire correspondant au double du salaire annuel du participant payable au bénéficiaire désigné ou à la succession. La protection diminue de 10,0 % chaque année à partir de 66 ans pour atteindre un montant minimal de 10 000 dollars à l’âge de 75 ans. Si le participant continue de travailler dans la fonction publique après 65 ans, la protection minimale est le plus élevé des montants suivants : 10 000 dollars ou le tiers de son salaire annuel.

Si le participant n’a ni survivant ni enfant admissible, le bénéficiaire désigné pour recevoir la prestation supplémentaire de décès ou la succession recevra une somme correspondant au plus élevé des montants suivants : le remboursement des cotisations avec intérêts ou l’équivalent des prestations de pension pendant cinq ans, moins ce qui a déjà été versé.

Si le décès survient avant que le participant ne soit protégé par des droits acquis (en d’autres termes, avant qu’il ne compte deux années de service ouvrant droit à pension), les cotisations versées sont remboursées avec les intérêts accumulés au survivant, aux enfants admissibles, au bénéficiaire désigné ou à la succession si le participant n’a pas de survivant admissible.

Communications adressées aux participants du régime

Le gouvernement du Canada reconnaît que le régime de retraite de la fonction publique fait partie intégrante de la stratégie de recrutement, de maintien en poste et de renouvellement de la main-d’œuvre de la fonction publique, et il s’engage à fournir en temps opportun des renseignements précis au sujet du régime aux participants. Pour s’acquitter de cet engagement, le gouvernement s’est concentré sur certaines initiatives visant à sensibiliser et à éduquer les participants au régime. Ces initiatives comprennent la fourniture de renseignements adaptés et personnalisés au moyen de publications imprimées; des efforts accrus en matière d’activités de sensibilisation; et la multiplication des renseignements disponibles en ligne sur Canada.ca/pension-avantages.

Vue d’ensemble des états financiers

Audits financiers et audits du rendement

Le Bureau du vérificateur général du Canada effectue un audit des activités du gouvernement fédéral et fournit au Parlement, de manière indépendante, de l’information, des avis et une assurance pour aider le gouvernement à rendre compte de sa gestion des fonds publics. Le Bureau du vérificateur général du Canada est responsable d’effectuer des audits du rendement et des études sur les ministères et les organismes fédéraux. Il réalise des audits financiers des Comptes publics du Canada (les états financiers du gouvernement), et il mène à bien des examens spéciaux et des audits financiers annuels de sociétés d’État, notamment de l’Office d’investissement des régimes de pensions du secteur public. Le Bureau du vérificateur général du Canada fait également fonction d’auditeur indépendant pour le régime de retraite de la fonction publique.

Évaluation actuarielle

Conformément à la Loi sur les rapports relatifs aux pensions publiques, le président du Conseil du Trésor ordonne à l’actuaire en chef du Canada de mener une évaluation actuarielle aux fins de financement au moins tous les trois ans. L’évaluation actuarielle a pour objet de déterminer l’état du compte et du fonds de pension, de même que d’aider le président du Conseil du Trésor à prendre des décisions éclairées sur le financement des obligations du gouvernement au titre des prestations de retraite. La dernière évaluation actuarielle remonte au 31 mars 2014.

En outre, le Bureau de l’actuaire en chef effectue, pour des fins de comptabilité, une évaluation actuarielle annuelle qui sert de base au calcul des obligations du gouvernement au titre des prestations de retraite ainsi que des dépenses correspondantes incluses dans les Comptes publics du Canada et dans les états financiers du régime de retraite figurant dans le présent rapport annuel. Cette évaluation actuarielle annuelle utilise les hypothèses économiques les plus probables de la direction.

Actif net disponible pour le service des prestations

Au , l’État de la situation financière indique que l’actif net s’élevait à 86,2 milliards de dollars, contre 82,9 milliards de dollars à l’exercice précédent. L’actif net se compose principalement des actifs gérés par l’Office d’investissement des régimes de pensions du secteur public au nom du régime de retraite, et des cotisations à recevoir pour le rachat du service antérieur.

L’État de l’évolution de l’actif net disponible pour le service des prestations montre que les crédits proviennent de différentes sources, notamment :

- les cotisations des participants au régime de retraite et de l’employeur;

- les revenus de placement;

- les sommes provenant d’autres régimes de retraite qui sont transférées au régime de retraite de la fonction publique lorsque les employés d’autres organisations entrent au service d’un employeur assujetti à la Loi sur la pension de la fonction publique.

Des montants sont débités du régime de retraite de la fonction publique pour couvrir :

- les prestations;

- les charges administratives;

- les transferts ou les remboursements à partir du régime de retraite de la fonction publique à d’autres régimes de pension agréés.

Pour obtenir plus de détails, consulter les états financiers.

Gestion des investissements

Les cotisations liées au service accumulé depuis le 1er avril 2000 sont consignées dans la Caisse de retraite de la fonction publique dans les Comptes publics du Canada. Un montant équivalant aux cotisations moins les prestations versées et les charges administratives des ministères fédéraux est transféré périodiquement à l’Office et est investi sur les marchés financiers.

Le conseil d’administration de l’Office a établi une politique d’investissement selon laquelle le rendement réel prévu doit être au moins égal au taux d’escompte présumé à long terme. Ce taux est le même que celui utilisé dans l’évaluation actuarielle la plus récente aux fins du financement du régime de retraite de la fonction publique (au 31 mars 2014, ce taux s’établissait à 4,1 %, selon le Rapport actuariel sur le régime de retraite de la fonction publique du Canada).

Comme l’indique le rapport annuel 2016 de l’Office, les investissements alloués au régime de retraite de la fonction publique durant l’exercice terminé le étaient conformes à la Loi sur l’Office d’investissement des régimes de pensions du Canada ainsi qu’à l’énoncé de politique d’investissement et aux normes et procédures approuvées par son conseil d’administration.

Obligations au titre des prestations de retraite

L’État de l’évolution des obligations au titre des prestations de retraite indique la valeur actualisée des prestations acquises pour les années de service accumulées à ce jour et payables à l’avenir. Pour l’exercice terminé le , la valeur des obligations au titre des prestations de retraite s’élevait à 176,5 milliards de dollars (169,6 milliards de dollars pour l’exercice se terminant le 31 mars 2015), ce qui représente une hausse de 6,9 milliards de dollars par rapport à l’exercice précédent. La hausse est principalement attribuable à une augmentation des prestations acquises.

Taux de rendement de l’actif détenu par l’Office d’investissement des régimes de pensions

Au cours de l’exercice ayant pris fin le , l’actif détenu par l’Office a enregistré un taux de rendement de 1,0 % (14,5 % pour l’exercice ayant pris fin le 31 mars 2015) comparativement à l’indice de référence de 0,3 % (13,1 % pour l’exercice ayant pris fin le 31 mars 2015). Conformément à la politique d’investissement, l’actif est investi en vue d’atteindre les pondérations cibles à long terme de 47,0 % en actions des marchés, de 35,0 % en actifs à rendement réel, et de 18,0 % en titres à revenu fixe de valeur nominale. Pour obtenir plus de renseignements, consulter la note 5 relative aux États financiers ou consulter le site Web d’Investissements PSP.

Taux d’intérêt crédité au Compte de pension de retraite de la fonction publique

Le Compte de pension de retraite de la fonction publique est crédité trimestriellement des intérêts calculés aux taux qui seraient appliqués si les montants enregistrés dans le Compte étaient placés trimestriellement dans un portefeuille théorique d’obligations du gouvernement du Canada à 20 ans détenues jusqu’à échéance. Le gouvernement n’émet aucun titre de créance au Compte en contrepartie des montants susmentionnés. La réduction de l’intérêt crédité au Compte est attribuable à la diminution des taux d’intérêt obligataires. L’intérêt crédité au Compte de pension de retraite de la fonction publique n’est plus constaté comme « revenu d’intérêts » dans l’État de l’évolution de l’actif net disponible pour le service des prestations et est seulement comptabilisé dans la section « États des opérations des comptes » de ce rapport.

Le tableau 5 présente le taux d’intérêt annualisé crédité au Compte.

| Exercice | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

|---|---|---|---|---|---|---|---|---|---|---|

Note : La moyenne pondérée des taux profilés des obligations à long terme est calculée sur la moyenne pondérée mobile des taux d’obligations prévus sur une période à long terme de 20 ans. Les taux profilés prennent en considération l’historique des taux obligataires à long terme et, au fil du temps, reflètent les taux des obligations à long terme prévus. |

||||||||||

| Taux d’intérêt (en %) crédité au Compte | 7,5 | 7,3 | 7,0 | 6,7 | 6,5 | 6,0 | 5,6 | 5,4 | 5,1 | 4,7 |

Charges administratives

Les charges administratives liées aux pensions qu’encourent les organisations fédérales, notamment celles du Secrétariat, de Services publics et Approvisionnement Canada, de Santé Canada et du Bureau de l’actuaire en chef, sont imputées au régime de retraite de la fonction publique. Ces dépenses comprennent également les charges d’exploitation engagées par l’Office d’investissement des régimes de pensions du secteur public (l’Office). Les frais de gestion des placements sont payés soit directement par l’Office ou déduits des distributions reçues sur les placements. Pour l’exercice ayant pris fin le , le total des charges liées au régime de retraite s’élevait à 102 millions de dollars (99 millions de dollars pour l’exercice ayant pris fin le 31 mars 2015) pour les ministères et à 215 millions de dollars (177 millions de dollars pour l’exercice ayant pris fin le 31 mars 2015) pour l’Office. L’augmentation des charges d’exploitation de l’Office pour l’exercice ayant pris fin le est attribuable à l’augmentation du nombre de personnes et des coûts associés à l’ouverture de bureaux internationaux.

Accords de transfert

Le régime de retraite a conclu des accords de transfert avec d’autres ordres de gouvernement, des universités et des employeurs du secteur privé. Pour l’exercice ayant pris fin le 31 mars 2016, 33 millions de dollars (30 millions de dollars pour l’exercice ayant pris fin le 31 mars 2015) ont été transférés au régime de retraite de la fonction publique, et 47 millions de dollars (52 millions de dollars pour l’exercice ayant pris fin le 31 mars 2015) ont été transférés à partir de celui-ci en vertu de ces accords.

Régimes compensatoires

Des régimes compensatoires distincts (régimes compensatoires nos 1 et 2) ont été mis en place en vertu de la Loi sur les régimes de retraite particuliers afin que certains employés puissent recevoir des prestations supplémentaires. Étant donné que ces régimes existent en vertu de lois distinctes, leur solde et la valeur correspondante des obligations au titre des prestations de retraite ne font pas partie intégrante des états financiers du régime de retraite. Un sommaire de ces régimes compensatoires se trouve dans les notes relatives aux états financiers.

Le régime compensatoire no 1 prévoit le versement de prestations dépassant le maximum autorisé en vertu de la Loi de l’impôt sur le revenu pour les régimes de pension agréés. En 2016, il s’agissait principalement de prestations se rattachant à des salaires supérieurs à 161 700 de dollars (157 700 de dollars en 2015) et de certaines prestations aux survivants.

Le régime compensatoire no 2 prévoit le versement de prestations de retraite aux employés désignés excédentaires dans le cadre du Programme d’encouragement à la retraite anticipée d’une durée de trois ans qui a pris fin le 31 mars 1998, lequel permettait aux employés admissibles de prendre leur retraite sans que leur pension soit réduite.

Les cotisations et les prestations supérieures aux limites autorisées en vertu de la Loi de l’impôt sur le revenu pour les régimes de pension agréés sont inscrites dans le compte des régimes compensatoires des Comptes publics du Canada. Le solde du compte des régimes compensatoires est crédité des intérêts calculés au même taux que ceux crédités au Compte de pension de retraite de la fonction publique.

Renseignements supplémentaires

Les sites Web ci-dessous contiennent des renseignements supplémentaires sur le régime de retraite de la fonction publique :

États des opérations des comptes

Compte de pension de retraite de la fonction publique et Caisse de retraite de la fonction publique

Avant avril 2000, toutes les opérations de pensions accumulées relatives au régime de retraite étaient comptabilisées au Compte de pension de retraite de la fonction publique dans les Comptes publics du Canada (dans la mesure où les fonds détenus dans le Trésor ont été réservés spécifiquement pour le régime de retraite). Le Compte de pension de retraite ne comporte aucun titre en espèces ou négociable. Le Compte sert à enregistrer les opérations, notamment les cotisations, les prestations versées, les intérêts, les charges administratives et d’autres charges se rapportant aux services rendus avant le 1er avril 2000. Les intérêts sont portés trimestriellement aux taux qui seraient appliqués si les montants comptabilisés dans le Compte de pension de retraite étaient placés dans un portefeuille théorique d’obligations du gouvernement du Canada à 20 ans détenues jusqu’à échéance.

Depuis le 1er avril 2000, toutes les opérations de pension relatives aux services accumulés sont comptabilisées dans la Caisse de retraite de la fonction publique dans les comptes du Canada. Un montant équivalant aux cotisations moins les prestations versées et les frais d’administration des organismes gouvernementaux est transféré périodiquement à l’Office d’investissement des régimes de pensions du secteur public et investi sur les marchés financiers. Le solde de la Caisse de retraite de la fonction publique à la fin de l’exercice représente les montants en attente de transfert imminent à l’Office d’investissement des régimes de pensions du secteur public.

Le traitement des excédents ou surplus et des pertes actuarielles ou du déficit actuariel constaté au Compte de pension de retraite et à la caisse de retraite sont expliqués dans les états financiers du régime de retraite de la fonction publique pour l’exercice terminé le .

À la suite de la dernière évaluation actuarielle en date du 31 mars 2014, un rajustement de 681 millions de dollars a été crédité au cours de l’exercice terminé le pour couvrir un déficit actuariel du Compte de pension de retraite (aucun en pour l’exercice ayant pris fin le 31 mars 2015). À compter de l’exercice ayant pris fin le , un rajustement annuel de 340 millions de dollars est effectué à la Caisse de retraite de la fonction publique pour une période de 15 ans. Selon la Loi sur la pension de la fonction publique, en cas de déficit actuariel, des paiements égaux doivent être transférés à la caisse de retraite sur une période maximale de 15 ans, commençant à partir de l’année du dépôt du rapport actuariel au Parlement.

| 2016 | 2015 | |

|---|---|---|

| L’état des opérations des comptes ci-dessus n’a pas fait l’objet d’un audit. | ||

| Solde d’ouverture (A) | 95 875 945 459 $ | 96 423 778 971 $ |

| Rentrées et autres crédits | ||

| Cotisations de l’employé | ||

| Employés du gouvernement

|

2 066 031 | 2 613 255 |

| Employés retraités

|

11 616 885 | 14 933 383 |

| Employés d’organismes de la fonction publique

|

102 705 | 196 820 |

| Cotisations de l’employeur | ||

| Gouvernement

|

11 189 841 | 14 472 374 |

| Organismes de la fonction publique

|

61 360 | 112 735 |

| Redressement du passif actuariel | 681 000 000 | 0 |

| Virements en provenance d’autres caisses de retraite | 6 789 | 0 |

| Intérêts | 4 443 345 828 | 4 797 893 981 |

| Total des rentrées et autres crédits (B) | 5 149 389 439 $ | 4 830 222 550 $ |

| Paiements et autres débits | ||

| Pensions | 5 328 099 116 $ | 5 240 665 149 $ |

| Prestations minimales | 12 803 758 | 16 184 060 |

| Paiements de partage des prestations de retraite | 22 922 806 | 18 100 278 |

| Paiements de valeur de transfert de pension | 29 994 197 | 34 531 513 |

| Remboursements des cotisations | ||

| Employés du gouvernement

|

38 788 | 721 889 |

| Employés d’organismes de la fonction publique

|

41 606 | 31 857 |

| Virements à d’autres caisses de retraite | 5 416 461 | 9 343 265 |

| Charges administratives | 59 769 165 | 58 478 052 |

| Total des paiements et autres débits (C) | 5 459 085 897 $ | 5 378 056 061 $ |

| Rentrées moins paiements (B - C) = (D) | (309 696 458) $ | (547 833 511) $ |

| Solde de clôture (A + D) | 95 566 249 001 $ | 95 875 945 459 $ |

| 2016 | 2015 | |

|---|---|---|

| L'état des opérations des comptes ci-dessus n'a pas fait l'objet d'un audit. | ||

| Solde d’ouverture (A) | 402 290 387 $ | 499 943 338 $ |

| Rentrées et autres crédits | ||

| Cotisations de l’employé | ||

| Employés du gouvernement

|

1 773 737 501 | 1 667 207 395 |

| Employés retraités

|

41 559 748 | 38 077 475 |

| Employés d’organismes de la fonction publique

|

168 640 289 | 157 358 746 |

| Cotisations de l’employeur | ||

| Gouvernement

|

2 205 355 883 | 2 342 382 010 |

| Organismes de la fonction publique

|

206 059 867 | 218 193 084 |

| Redressement du passif actuariel | 340 000 000 | 435 000 000 |

| Virements en provenance d’autres caisses de retraite | 29 988 609 | 25 218 640 |

| Option de la valeur de transfert | 3 361 626 | 4 400 704 |

| Total des rentrées et autres crédits (B) | 4 768 703 523 $ | 4 887 838 055 $ |

| Paiements et autres débits | ||

| Pensions | 1 558 724 353 $ | 1 343 904 637 $ |

| Prestations minimales | 12 641 148 | 11 322 140 |

| Paiements de partage des prestations de retraite | 30 273 474 | 26 204 917 |

| Paiements de valeur de transfert de pension | 316 963 114 | 279 072 403 |

| Remboursements des cotisations | ||

| Employés du gouvernement

|

10 507 898 | 7 572 183 |

| Employés d’organismes de la fonction publique

|

4 837 063 | 3 533 887 |

| Virements à d’autres caisses de retraite | 47 446 792 | 52 019 965 |

| Charges administratives | 42 400 198 | 41 056 226 |

| Total des paiements et autres débits (C) | 2 023 794 040 $ | 1 764 686 356 $ |

| Rentrées moins paiements (B - C) | 2 744 909 483 $ | 3 123 151 699 $ |

| Virements à l’Office d’investissement des régimes de pension du secteur public (D) | (2 792 147 670) $ | (3 220 804 650) $ |

| Solde de clôture (A + B - C + D) | 355 052 200 $ | 402 290 387 $ |

Régimes compensatoires

Des prestations supplémentaires sont versées à certains fonctionnaires, conformément aux parties I et II du Règlement no 1 sur le régime compensatoire (fonction publique) et du Règlement no 2 sur le régime compensatoire (Programme d’encouragement à la retraite anticipée). La Loi sur les régimes de retraite particuliers autorisait l’établissement de ces règlements et instituait le régime compensatoire pour le versement des prestations.

Les opérations relatives aux régimes compensatoires nos 1 et 2, comme celles qui ont trait aux cotisations, aux prestations et aux intérêts créditeurs, sont comptabilisées dans le compte des régimes compensatoires, qui est tenu dans les Comptes publics du Canada. Le compte des régimes compensatoires porte intérêt trimestriellement aux taux appliqués au Compte de pension de retraite de la fonction publique. Le compte des régimes compensatoires est inscrit auprès de l’Agence du revenu du Canada, et un transfert sous forme de débit ou de crédit est effectué annuellement entre le compte des régimes compensatoires et l’Agence du revenu du Canada pour verser un impôt remboursable de 50 % relativement aux cotisations et aux revenus d’intérêts nets ou pour porter au crédit un remboursement fondé sur les versements de prestations nets.

Les déficits actuariels obtenus en calculant le solde dans le compte des régimes compensatoires et le solde des passifs actuariels sont portés au crédit du compte des régimes compensatoires en montants égaux échelonnés sur une période ne dépassant pas 15 ans. À la suite de l’évaluation triennale du 31 mars 2014, un rajustement de 12 millions de dollars a été crédité pour couvrir un déficit actuariel du régime compensatoire no 1 (aucun pour l’exercice ayant pris fin le 31 mars 2015), et un rajustement de 129 millions de dollars a été crédité pour couvrir un déficit actuariel du régime compensatoire no 2 (8 millions de dollars pour l’exercice ayant pris fin le 31 mars 2015).

Régime compensatoire no 1

Aux fins de l’impôt, les opérations financières se rattachant aux gains ouvrant droit à pension de participants de plus de 161 700 dollars en 2016 sont consignées séparément. Au , 4 615 fonctionnaires (5 256 en 2015) et 13 019 participants retraités et personnes à charge (11 398 en 2015) entraient dans cette catégorie.

| 2016 | 2015 | |

|---|---|---|

| L'état des opérations des comptes ci-dessus n'a pas fait l'objet d'un audit. | ||

| Solde d’ouverture (A) | 1 104 326 126 $ | 1 040 164 699 $ |

| Rentrées et autres crédits | ||

| Cotisations de l’employé | ||

| Employés du gouvernement

|

8 426 624 | 10 065 769 |

| Employés retraités

|

448 109 | 420 128 |

| Employés d’organismes de la fonction publique

|

2 349 289 | 2 006 026 |

| Cotisations de l’employeur | ||

| Gouvernement

|

60 783 610 | 75 678 400 |

| Organismes de la fonction publique

|

16 570 859 | 14 750 273 |

| Redressement du passif actuariel | 12 000 000 | 0 |

| Intérêts | 53 426 014 | 54 330 519 |

| Virements en provenance d’autres caisses de retraite | 1 560 | 696 843 |

| Option de la valeur de transfert | (712) | |

| Total des rentrées et autres crédits (B) | 154 006 065 $ | 157 947 246 $ |

| Paiements et autres débits | ||

| Pensions | 35 959 883 $ | 30 744 211 $ |

| Prestations minimales | 181 518 | 165 375 |

| Paiements de partage des prestations de retraite | 1 263 060 | 737 864 |

| Paiements de valeur de transfert de pension | 587 002 | 548 456 |

| Remboursements des cotisations | ||

| Employés du gouvernement

|

11 141 | 6 225 |

| Employés d’organismes de la fonction publique

|

9 896 | 55 168 |

| Virements à d’autres caisses de retraite | 174 463 | 267 634 |

| Impôt remboursable | 57 017 923 | 61 260 886 |

| Total des paiements et autres débits (C) | 95 204 886 $ | 93 785 819 $ |

| Rentrées moins paiements (B - C) = (D) | 58 801 179 $ | 64 161 427 $ |

| Solde de clôture (A + D) | 1 163 127 305 $ | 1 104 326 126 $ |

Régime compensatoire no 2

Au cours de la période triennale commençant le 1er avril 1995, un certain nombre d’employés âgés de 50 à 54 ans ont quitté la fonction publique dans le cadre du Programme d’encouragement à la retraite anticipée, qui permettait d’exempter les employés déclarés excédentaires de la réduction de la pension prévue par la Loi sur la pension de la fonction publique.

| 2016 | 2015 | |

|---|---|---|

| L’état des opérations des comptes ci-dessus n’a pas fait l’objet d’un audit. | ||

| Solde d’ouverture (A) | 708 848 795 $ | 729 836 159 $ |

| Rentrées et autres crédits | ||

| Intérêts du gouvernement | 32 077 055 | 35 493 565 |

| Redressement du passif actuariel | 129 000 000 | 8 000 000 |

| Total des rentrées et autres crédits (B) | 161 077 055 $ | 43 493 565 $ |

| Paiements et autres débits | ||

| Pensions | 84 806 709 $ | 84 608 122 $ |

| Impôt remboursable | (21 937 738) | (20 127 193) |

| Total des paiements et autres débits (C) | 62 868 971 | 64 480 928 |

| Rentrées moins paiements (B - C) = (D) | 98 208 084 $ | (20 987 364) $ |

| Solde de clôture (A + D) | 807 056 879 $ | 708 848 795 $ |

Prestation supplémentaire de décès

Au , 285 956 participants actifs (285 140 en 2015) et 177 799 participants volontaires retraités (172 545 en 2015) avaient droit à une prestation supplémentaire de décès en vertu de la partie II de la Loi sur la pension de la fonction publique. Pour l’exercice ayant pris fin le , 2 854 demandes de prestations supplémentaires de décès ont donné lieu à des versements (3 001 en 2015).

| 2016 | 2015 | |

|---|---|---|

L'état des opérations des comptes ci-dessus n'a pas fait l'objet d'un audit. Notes : Tableau 10 notes

|

||

| Solde d’ouverture (A) | 3 424 084 798 $ | 3 310 011 661 $ |

| Rentrées et autres crédits | ||

| Cotisations | ||

| Employés (du gouvernement et d’organismes de la fonction publique)

|

100 329 881 | 98 686 886 |

| Gouvernement

|

||

| Généralités

|

10 859 808 | 10 906 651 |

| Prime unique pour prestation de 10 000 $

|

2 936 566 | 2 769 441 |

| Organismes de la fonction publique

|

1 427 565 | 1 376 392 |

| Intérêts | 160 841 600 | 167 169 944 |

| Total des rentrées et autres crédits (B) | 276 395 420 $ | 280 909 314 $ |

| Paiements et autres débits | ||

| Prestations versées | ||

| Généralités table 10 note 1 1

|

130 008 537 $ | 130 506 738 $ |

| Prestation de 10 000 $ table 10 note 2 2

|

43 610 580 | 35 956 362 |

| Autres prestations de décès versées

|

309 163 | 373 077 |

| Total des paiements et autres débits (C) | 173 928 280 $ | 166 836 177 $ |

| Rentrées moins paiements (B - C) = (D) | 102 467 140 $ | 114 073 137 $ |

| Solde de clôture (A + D) | 3 526 551 938 $ | 3 424 084 798 $ |

Tableaux statistiques

Tableau statistique 1. Pensions versées

| Exercice | Pensions Tableau statistique 1.1 note 1 | Pensions aux survivants Tableau statistique 1.1 note 2 | Total |

|---|---|---|---|

Notes Notes du tableau statistique 1.1

|

|||

| 2016 | 218 028 | 60 406 | 278 434 |

| 2015 | 213 203 | 60 693 | 273 896 |

| 2014 | 207 495 | 59 331 | 266 826 |

| Pensions tableau statistique 1.2 note 2 | Pensions aux survivants | ||||||

|---|---|---|---|---|---|---|---|

| Année | Hommes | Femmes | Total | Époux/conjoint de fait | Enfants | Étudiants | |

Notes Tableau statistique 1.2 - Notes

|

|||||||

| 2016 | Montant annuel moyen | 33 254 $ | 24 517 $ | 29 314 $ | 14 145 $ | 2 127 $ | 3 686 $ |

| Âge moyen | 71,5 | 68,6 | 70,3 | 82,0 | S.O. | S.O. | |

| Moyenne d'années de service ouvrant droit à pension | 25,4 | 22,9 | 24,3 | 22,9 | S.O. | S.O. | |

| 2015 | Montant annuel moyen | 32 617 $ | 23 783 $ | 28 711 $ | 13 394 $ | 2 111 $ | 3 480 $ |

| Âge moyen | 71,5 | 68,6 | 70,2 | 80,5 | S.O. | S.O. | |

| Moyenne d'années de service ouvrant droit à pension | 25,3 | 22,8 | 24,2 | 22,3 | S.O. | S.O. | |

| 2014 | Montant annuel moyen | 31 882 $ | 22 974 $ | 28 019 $ | 13 031 $ | 2 038 $ | 3 471 $ |

| Âge moyen | 71,3 | 68,5 | 70,1 | 80,1 | S.O. | S.O. | |

| Moyenne d'années de service ouvrant droit à pension | 25,4 | 22,7 | 24,2 | 22,3 | S.O. | S.O. | |

Tableau statistique 2. Pensions devenues payables

| Année | Hommes | Femmes | Total | Montant total payé | Pension moyenne |

|---|---|---|---|---|---|

Notes: Tableau statistique 2.1 - Notes

|

|||||

| 2016 | 4 323 | 5 437 | 9 760 | 356 718 556 $ | 36 549 $ |

| 2015 | 4 433 | 5 234 | 9 667 | 348 650 269 $ | 36 066 $ |

| 2014 | 4 811 | 6 028 | 10 839 | 385 271 381 $ | 35 548 $ |

| Année | Époux/ conjoint de fait | Enfants et étudiants | Total | Montant total payé | Pension moyenne époux/conjoint de fait |

Pension moyenne enfants et étudiants |

|---|---|---|---|---|---|---|

Notes: Tableau statistique 2.2 - Notes

|

||||||

| 2016 | 2 091 | 578 | 2 669 | 34 784 709 $ | 16 556 $ | 3 430 $ |

| 2015 | 2 258 | 602 | 2 860 | 37 929 875 $ | 15 939 $ | 3 330 $ |

| 2014 | 2 285 | 628 | 2 913 | 36 505 401 $ | 15 091 $ | 3 349 $ |

Tableau statistique 3. Pensions non réduites, pensions immédiates Tableau statistique 3 note 1 (exercice terminé le 31 mars)

| Année | 50 à 54statistical table 3 note 2 | 55 | 56 | 57 | 58 | 59 | 60Tableau statistique 3 note 3 | 61 | 62 | 63 | 64 | 65 | 66 ou plus | Total | Âge moyen Tableau statistique 3 note 4 | Pension moyenne non réduite Tableau statistique 3 note 5 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

Notes: Tableau statistique 3 - Notes

|

||||||||||||||||

| 2016 | 50 | 1 293 | 510 | 382 | 327 | 333 | 1 159 | 514 | 450 | 381 | 350 | 457 | 841 | 7 047 | 60 | 41 072 $ |

| 2015 | 81 | 1 218 | 454 | 419 | 370 | 314 | 1 113 | 570 | 491 | 358 | 341 | 440 | 784 | 6 953 | 60 | 40 633 $ |

| 2014 | 69 | 1 521 | 614 | 563 | 478 | 451 | 1 227 | 576 | 494 | 435 | 397 | 486 | 767 | 8 078 | 60 | 39 273 $ |

Tableau statistique 4. Pensions réduites (allocations annuelles) et paiements forfaitaires devenus payables (exercice terminé le 31 mars)

| Pensions réduites Tableau statistique 4 note 1 | Paiements forfaitaires Tableau statistique4 note 2 | |||||

|---|---|---|---|---|---|---|

| Année | Nombre d’hommes | Nombre de femmes | Nombre total | Allocation moyenne | Nombre | Montant |

Notes: Tableau statistique 4 - Notes

|

||||||

| 2016 | 575 | 997 | 1 572 | 30 330 $ | 12 230 | 468 442 200 $ |

| 2015 | 615 | 1 000 | 1 615 | 28 923 $ | 7 584 | 431 132 155 $ |

| 2014 | 592 | 1 065 | 1 657 | 29 536 $ | 9 071 | 478 127 833 $ |

Tableau statistique 5. Variations dans le nombre de participants actifs, de participants retraités et de survivants recevant une pension

| Hommes | Femmes | Total | |

|---|---|---|---|

Notes: Tableau statistique 5.1 - Notes

|

|||

| Nombre de participants actifs au 31 mars 2015 | 128 889 | 161 764 | 290 653 |

| Ajouts |

11 235 | 15 716 | 26 951 |

| Suppressions Tableau statistique 5.1 note 1 |

10 729 | 14 624 | 25 353 |

| Redressements Tableau statistique 5.1 note 2 | 1 747 | 2 273 | 4 020 |

| Nombre de participants actifs au | 131 142 | 165 129 | 296 271 |

| Total | |

|---|---|

Notes: Tableau statistique 5.2 - Notes

|

|

| Nombre de participants retraités au 31 mars 2015 | 213 203 |

| Ajouts

|

9 760 |

| Suppressions

|

3 307 |

| Redressement Tableau statistique 5.2 note 2 | (1 628) |

| Nombre de participants retraités au | 218 028 |

| Total | |

|---|---|

Notes: Tableau statistique 5.3 - Notes

|

|

| Nombre de survivants recevant une pension au 31 mars 2015 | 59 373 |

| Ajouts

|

2 091 |

| Suppressions

|

585 |

| Redressements Tableau statistique 5.3 note 1 | (473) |

| Nombre de survivants recevant une pension au | 60 406 |

| Total | |

|---|---|

Notes: Tableau statistique 5.4 - Notes

|

|

| Nombre d’enfants et d’étudiants recevant une pension au 31 mars 2015 | 1 320 |

| Ajouts

|

578 |

| Suppressions

|

195 |

| Redressements Tableau statistique 5.4 note 1 | (393) |

| Nombre d’enfants et d’étudiants recevant une pension au | 1 310 |

Tableau statistique 6. Nombre et montants des paiements de la valeur de transfert selon les années de service ouvrant droit à pension et l’âge à la cessation d’emploi (exercice terminé le )

| Nombre d’années de service ouvrant droit à pension | Âge à la cessation d’emploi | ||||||

|---|---|---|---|---|---|---|---|

| Moins de 30 | 30 à 34 | 35 à 39 | 40 à 44 | 45 à 49 | Total | Total (en dollars) | |

| Moins de 5 | 333 | 247 | 140 | 133 | 137 | 990 | S.O. |

| 5 à 9 | 53 | 126 | 126 | 89 | 84 | 478 | S.O. |

| 10 à 14 | 1 | 31 | 81 | 94 | 95 | 302 | S.O. |

| 15 à 19 | 0 | 0 | 9 | 39 | 59 | 107 | S.O. |

| 20 à 24 | 0 | 0 | 1 | 20 | 60 | 81 | S.O. |

| 25 à 29 | 0 | 0 | 0 | 0 | 14 | 14 | S.O. |

| 30 à 35 | 0 | 0 | 0 | 0 | 6 | 6 | S.O. |

| Total global | 387 | 404 | 357 | 375 | 455 | 1 978 | 346 957 312 $ |

| Total femmes | S.O. | S.O. | S.O. | S.O. | S.O. | 1 155 | S.O. |

| Total hommes | S.O. | S.O. | S.O. | S.O. | S.O. | 823 | S.O. |

Tableau statistique 7. Prestation supplémentaire de décès : nombre de participants et nombre de prestations versées (exercice terminé le 31 mars)

| Participants actifs Tableau statistique 7 note 1 | Participants retraités Tableau statistique 7 note 2 | Prestations de décès versées | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Exercice | Hommes | Femmes | Total | Hommes | Femmes | Total | Hommes | Femmes | Total | Montant payé |

Notes: Tableau statistique 7 Notes

|

||||||||||

| 2016 | 125 472 | 160 484 | 285 956 | 97 479 | 80 320 | 177 999 | 2 063 | 791 | 2 854 | 173 928 280 $ |

| 2015 | 125 175 | 159 965 | 285 140 | 96 222 | 76 323 | 172 545 | 2 181 | 820 | 3 001 | 166 836 177 $ |

| 2014 | 126 151 | 161 412 | 287 563 | 94 655 | 72 172 | 166 827 | 2 358 | 905 | 3 263 | 180 587 713 $ |

États financiers du régime de retraite de la fonction publique pour l’exercice terminé le

Énoncé de responsabilité

La responsabilité de l’intégrité et de l’objectivité des états financiers du régime de retraite de la fonction publique (le régime de retraite) relève de Services publics et Approvisionnement Canada (SPAC) et du Secrétariat du Conseil du Trésor du Canada (le Secrétariat). Le Secrétariat est chargé de la gestion globale du régime de retraite, tandis que SPAC est chargé de l’administration quotidienne du régime de retraite et de la tenue à jour des livres comptables.

Les états financiers du régime de retraite, pour l’exercice qui s’est terminé le , ont été établis conformément aux conventions comptables énoncées à la note complémentaire 2 des états financiers, lesquelles reposent sur les Normes comptables pour les régimes de retraite du Canada. La présentation et les résultats qui découlent de l’utilisation des conventions comptables énoncées ne génèrent aucune différence importante par rapport aux Normes comptables pour les régimes de retraite du Canada. Ces états financiers comprennent les meilleurs jugements et estimations de la direction, lorsqu’il y a lieu.

Pour s’acquitter de ses obligations en matière de comptabilité et de présentation de rapports, SPAC a établi des livres, des registres, ainsi que des méthodes de gestion et de contrôle interne qu’il maintient à jour, afin de donner une assurance raisonnable quant à la fiabilité de l’information financière et de veiller à ce que les opérations soient conformes à la Loi sur la pension de la fonction publique (LPFP) et ses règlements, ainsi qu’à la Loi sur la gestion des finances publiques (LGFP) et ses règlements.

Au besoin, on obtient de l’information supplémentaire auprès de l’Office d’investissement des régimes de pensions du secteur public (Office). L’Office tient ses propres livres et a son propre système de contrôle interne pour comptabiliser les fonds gérés pour le régime de retraite, conformément à la Loi sur l’Office d’investissement des régimes de pensions du secteur public et aux règlements qui s’y rapportent, ainsi qu’aux règlements administratifs de l’Office.