Veille des médicaments mis en marché, 2018

ISSN 2560-6212

No cat. :H79-12F-PDF

Janvier 2020

PDF - 919 Ko

Édition antérieure

Liste complète des études analytiques

Nouveaux médicaments approuvés en 2018

Nouveaux médicaments approuvés en 2017

Nouveaux médicaments approuvés en 2016

Table des matières

- Sommaire

- Introduction

- Méthodes

- Limites

- A. Tendances en matière d’approbations de nouveaux médicaments de 2009 à 2017

- B. Approbations de nouveaux médicaments en 2017

- C. Approbations de nouveaux médicaments en 2018

- D. Faits saillants au Canada

- Références

- Annexe I : Évolution des ventes de médicaments existants pour lesquels Santé Canada a approuvé des indications nouvelles ou élargies en 2017

Remerciements

Le présent rapport a été rédigé par le Conseil d’examen du prix des médicaments brevetés (CEPMB) dans le cadre de l’initiative du Système national d’information sur l’utilisation des médicaments prescrits (SNIUMP).

Le CEPMB souhaite remercier les membres du Comité consultatif du SNIUMP pour leur supervision et leurs conseils avisés au cours de la rédaction du présent rapport. Veuillez noter que les énoncés, constats et conclusions de ce dernier ne reflètent pas nécessairement ceux des membres ou de l’organisme qu’ils représentent.

Nos remerciements vont également à Blake Wladyka, directeur du présent projet analytique, ainsi qu’à Tanya Potashnik et Jeffrey Menzies, qui ont supervisé la production du rapport. Le CEPMB tient également à souligner la contribution des analystes Jared Berger, Patrick McConnell et Lokanadha Cheruvu, et de l’équipe de rédaction formée de Carol McKinley, Sarah Parker et Shirin Paynter.

Avis de non-responsabilité

Le SNIUMP est une initiative de recherche qui fonctionne indépendamment des activités réglementaires du CEPMB. Les priorités de recherche, les données, les déclarations et les opinions présentées ou reproduites dans les rapports du SNIUMP ne représentent pas la position du CEPMB au sujet des questions réglementaires. Les rapports du SNIUMP ne contiennent aucune information confidentielle ou protégée en vertu des articles 87 et 88 de la Loi sur les brevets, et la mention d’un médicament dans un rapport du SNIUMP ne revient pas à reconnaître ou à nier qu’il fait l’objet d’une déclaration soumise en application des articles 80, 81 ou 82 de la Loi ou que son prix est ou n’est pas excessif au sens de l’article 85 de la Loi.

Bien qu’ils soient en partie fondés sur des données obtenues sous licence de la base de données MIDASMC d’IQVIA, les déclarations, résultats, conclusions, points de vue et opinions présentés dans le rapport sont exclusivement ceux du CEPMB et ne peuvent être attribués à IQVIA.

Renseignements connexes

Conseil d’examen du prix des médicaments brevetés

Centre Standard Life

C.P. L40

333, avenue Laurier Ouest, bureau 1400

Ottawa (Ontario) K1P 1C1

Tél. : 1-877-861-2350

ATS : 613-288-9654

Courriel : PMPRB.Information-Renseignements.CEPMB@pmprb-cepmb.gc.ca

Sommaire

Dans cette quatrième édition de Veille des médicaments mis en marché, le CEPMB examine la dynamique de mise en marché des nouveaux médicaments dans le contexte canadien et international. Prenant appui sur l’analyse rétrospective des tendances depuis 2009, le présent rapport met l’accent sur les médicaments dont la mise en marché initiale a été autorisée par la Food and Drug Administration (FDA) des États-Unis, l’Agence européenne des médicaments (EMA) ou Santé Canada en 2017 et 2018, et analyse leur pénétration du marché, leur prix, leurs ventes et leur disponibilité au dernier trimestre de 2018 (T4-2018). Cette édition comporte une nouvelle section canadienne, qui contient des renseignements sur les médicaments qui ont reçu leur première approbation de Santé Canada en 2017, ainsi que sur ceux qui ont été approuvés pour de nouvelles indications.

Les renseignements fournis dans la publication visent à informer les décideurs, les chercheurs et les patients sur l’évolution de la dynamique de marché en ce qui concerne les traitements de santé émergents au Canada et à l’étranger.

La base MIDASMC d’IQVIA est la principale source de données sur les ventes et les prix de catalogue des nouveaux médicaments offerts au Canada et à l’étranger, ainsi que sur les quantités vendues.

Les marchés internationaux examinés comprennent les pays membres de l’Organisation de coopération et de développement économiques (OCDE), tout particulièrement les sept pays suivants, dont le CEPMB tient compte dans l’examen des prix des médicaments brevetés (CEPMB7) : France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Constatations clés

A) Tendances en matière d’approbations de nouveaux médicaments de 2009 à 2017

Bien que l’effet des approbations de nouveaux médicaments sur le marché ait varié d’une année à l’autre depuis 2009, on note une augmentation continue du nombre de traitements spécialisés.

- Les traitements approuvés depuis 2009 représentaient plus du tiers des ventes de médicaments de marque au Canada et dans les pays du CEPMB7 au T4-2018.

- De 2009 à 2017, près de la moitié (48 %) de tous les nouveaux médicaments ont été vendus au Canada; le Canada se situe ainsi devant la médiane de l’OCDE (40 %), mais derrière la plupart des pays du CEPMB7, où les prix moyens des médicaments brevetés sont généralement plus faibles.

- Les nouveaux médicaments vendus au Canada de 2009 à 2017 ont représenté 94 % des ventes de nouveaux médicaments dans les pays de l’OCDE au T4-2018, ce qui indique que les médicaments les plus vendus étaient approuvés et vendus au Canada.

- Les médicaments orphelins dominent maintenant le marché, représentant 46 % des nouvelles approbations en 2017 et 59 % en 2018, une hausse notable par rapport à la part moyenne de 33 % entre 2009 et 2014.

- Environ 30 % des nouveaux médicaments approuvés en 2017 et 2018 étaient destinés au traitement du cancer; plus de la moitié d’entre eux étaient des médicaments oncologiques orphelins dont les coûts de traitement dépassaient 7 500 $ par cycle de 28 jours.

- La majorité des médicaments non oncologiques approuvés en 2017 et 2018 étaient onéreux : 36 des 60 médicaments dont le coût de traitement était connu coûtaient plus de 10 000 $ par année. Comme en témoignent ces résultats, la proportion de médicaments onéreux tend à augmenter. De fait, les médicaments à moindre coût ont représenté une part inférieure des nouvelles approbations au cours des dernières années.

B) Approbations de nouveaux médicaments en 2017

Davantage de nouveaux médicaments ont été approuvés en 2017 qu’au cours des années précédentes, avec une augmentation marquée du nombre de médicaments orphelins et oncologiques onéreux lancés sur le marché.

- La FDA, l’EMA ou Santé Canada ont autorisé la mise en marché de 52 nouveaux médicaments en 2017, soit nettement plus qu’en 2016 et que la moyenne de 35 médicaments approuvés par année entre 2009 et 2014.

- En 2017, 46 % des nouveaux médicaments ont reçu une désignation de médicament orphelin de la FDA ou de l’EMA, et 35 % étaient des produits biologiques.

- Le coût des nouveaux médicaments était globalement élevé : 14 étaient des médicaments oncologiques dont les coûts dépassaient 5 000 $ par traitement de 28 jours, et 20 étaient des médicaments non oncologiques dont les coûts annuels dépassaient 10 000 $.

Moins de médicaments ont été approuvés au Canada qu’aux États-Unis et en Europe en 2017. Le Canada fait tout de même bonne figure parmi les pays de l’OCDE au chapitre de la part des ventes.

- Des 52 nouveaux médicaments approuvés pour la première fois en 2017, 27 avaient obtenu une autorisation de mise en marché au Canada au T4-2018; en comparaison, 49 avaient été approuvés par la FDA et 34 par l’EMA.

- Sur ces 27 médicaments approuvés, 18 avaient enregistré des ventes au Canada à la fin de 2018, ce qui place le Canada au sixième rang des pays de l’OCDE et au même niveau que les pays du CEPMB7 pour le nombre de nouveaux médicaments en vente.

- Bien que ces 18 médicaments représentent une part relativement faible du nombre total d’approbations en 2017, ils représentent néanmoins 88 % des ventes totales de nouveaux médicaments dans les pays membres de l’OCDE.

Les antiviraux et les médicaments du système nerveux central ont représenté la majorité des ventes de nouveaux médicaments en 2017 et au dernier trimestre de 2018.

- Dans l’ensemble, les ventes de nouveaux médicaments ont été très concentrées, les antiviraux pour traiter l’hépatite C représentant près de 30 % des ventes de nouveaux médicaments au Canada et dans les pays du CEPMB7 en 2018. Les médicaments du système nerveux central et les antinéoplasiques suivaient, avec respectivement 20 % et 15 % du marché.

- Le glécaprévir/pibrentasvir, un antiviral contre l’hépatite C, a été le nouveau médicament le plus vendu au T4-2018, représentant plus de 25 % des ventes internationales de nouveaux médicaments.

C) Approbations de nouveaux médicaments en 2018

Le taux relativement élevé d’approbations de nouveaux médicaments en 2017 s’est maintenu en 2018, et le nombre de nouveaux traitements spécialisés onéreux a continué d’augmenter.

- En 2018, 51 nouveaux médicaments ont été approuvés par la FDA, l’EMA ou Santé Canada, et 19 d’entre eux étaient approuvés au Canada au T3-2019.

- Près de 60 % (30) des nouveaux médicaments ont reçu une désignation de médicament orphelin de la FDA ou de l’EMA.

- Les traitements oncologiques ont continué de représenter environ le tiers des nouvelles approbations, et plus du quart des nouveaux médicaments étaient des produits biologiques.

- D’après les résultats préliminaires, 12 des 14 médicaments oncologiques pour lesquels les coûts de traitement étaient connus dépassaient les 5 000 $ par cycle de 28 jours.

D) Faits saillants au Canada

Un certain nombre de médicaments ont reçu leur première approbation canadienne en 2017, mais l’approbation de nouvelles indications pour des médicaments existants a eu un effet plus important sur les ventes.

- En 2017, 36 médicaments ont été approuvés en vue d’une première commercialisation au Canada; 25 d’entre eux ont enregistré des ventes au cours du T4-2018, ce qui représentait 1,6 % de l’ensemble du marché pharmaceutique.

- Les médicaments les plus vendus parmi ceux approuvés au Canada en 2017 ont reçu leur première autorisation de mise en marché à l’échelle mondiale au cours de la même année.

- Les médicaments déjà commercialisés, mais avec des indications nouvelles et élargies, ont compté pour 594 millions de dollars sur la hausse de 1,07 milliard de dollars des ventes de médicaments au Canada entre 2017 et 2018.

La prochaine édition de la présente publication prendra appui sur cette analyse pour présenter plus de détails sur les médicaments mis en marché en 2018, ainsi qu’un aperçu préliminaire des médicaments approuvés en 2019 et un examen rétrospectif des tendances relatives aux nouveaux médicaments sur les cinq dernières années.

Introduction

Veille des médicaments mis en marché est une publication annuelle du CEPMB qui examine la dynamique des nouveaux médicaments lancés au Canada et à l’étranger. On y trouve des renseignements détaillés sur la disponibilité, les ventes et les prix de ces nouveaux médicaments.

Le présent rapport s’appuie sur les trois éditions précédentes pour fournir une analyse rétrospective plus large des médicaments qui sont entrés sur le marché depuis 2009, et offre une analyse détaillée des nouveaux médicaments approuvés en 2017, ainsi qu’un examen préliminaire de ceux approuvés en 2018. Les nouveaux médicaments sont identifiés pour chaque année en fonction de leur première date d’autorisation de mise en marché par la Food and Drug Administration (FDA) des États-Unis, l’Agence européenne des médicaments (EMA) ou Santé Canada.

Cette édition comprend également une nouvelle section axée sur les médicaments qui ont reçu leur première approbation canadienne en 2017. En plus de présenter les prix des nouveaux médicaments approuvés au Canada par rapport aux marchés internationaux, cette analyse permet de surveiller les ventes des médicaments existants qui ont été approuvés pour de nouvelles indications au cours de la même année.

Le rapport se divise en quatre grandes parties : la partie A présente un examen global des tendances à long terme de 2009 à 2017; la partie B porte sur les nouveaux médicaments dont la mise en marché a été approuvée en 2017; la partie C offre une analyse préliminaire des nouveaux médicaments approuvés en 2018 et la partie D porte sur les produits approuvés par Santé Canada en 2017.

La publication informe les décideurs, les chercheurs et les patients au sujet des nouveaux traitements sur les marchés pharmaceutiques canadien et étrangers.

Méthodes

Le présent rapport analyse les nouveaux médicaments qui ont été approuvés pour la première fois par la FDA, l’EMA ou Santé Canada en 2017 et 2018. Aux fins de la présente étude, les nouveaux médicaments sont présentés selon leur ingrédient médicinal. Un nouveau médicament a été sélectionné pour l’analyse s’il avait reçu une première autorisation de mise en marché par l’un ou l’autre des organismes de réglementation, même s’il ne figurait pas encore sur la liste des médicaments remboursables ou si aucune vente n’avait été enregistrée selon les données disponibles. Ces critères ont permis de recenser 52 nouveaux médicaments pour l’analyse de 2017 à la section B et 51 pour l’analyse préliminaire des médicaments de 2018 à la section C. L’approbation de ces médicaments sur les marchés canadien et étranger a été évaluée à la fin de 2018.

La sélection de médicaments comprise dans l’analyse du marché canadien à la section D diffère de celle des sections précédentes. Les médicaments analysés à la section D comprennent les ingrédients médicinaux nouveaux et déjà commercialisés qui ont reçu leur première autorisation de mise en marché au Canada par l’entremise de Santé Canada en 2017. Certains de ces médicaments sont inclus dans l’analyse de 2017 à la section B, alors que d’autres pourraient avoir reçu une première approbation de la FDA ou de l’EMA au cours des années précédentes. La section D présente également les ventes de médicaments déjà commercialisés au Canada qui ont été autorisés pour des indications additionnelles ou élargies en 2017.

Les marchés étrangers examinés comprennent les pays membres de l’Organisation de coopération et de développement économiques (OCDE), tout particulièrement les sept pays suivants, dont le CEPMB tient compte dans l’examen des prix des médicaments brevetés (CEPMB7) : France, Allemagne, Italie, Suède, Suisse, Royaume-Uni (R.-U.) et États-Unis (É.-U.).

La base de données MIDASMC d’IQVIA (tous droits réservés) était la principale source de données sur les ventes et les prix de catalogue des nouveaux médicaments sur les marchés canadiens et étrangers, ainsi que sur le nombre d’unités vendu. Les données de la base MIDAS reflètent le secteur national de la vente au détail et des soins hospitaliers de chaque pays et incluent les payeurs de tous les segments de marché (public, privé et direct). Les données relatives aux ventes et aux volumes englobent toutes les variantes d’une substance offertes dans un pays donné et produites par un fabricant sous quelque forme ou concentration que ce soit. Pour en savoir plus sur la base de données MIDAS et les autres documents sources du SNIUMP, veuillez consulter la section Documents de référence à la page Études analytiques du site Web du CEPMB.

Les prix canadiens sont tirés de la base MIDAS, le cas échéant. Sinon, ils proviennent des données rendues publiques par l’Agence canadienne des médicaments et des technologies de la santé (ACMTS) dans le cadre du Programme commun d’évaluation des médicaments (PCEM) ou du Programme pancanadien d’évaluation des anticancéreux (PPEA). Les coûts des traitements sont calculés à partir des prix de catalogue au Canada dans la mesure du possible ou, sinon, au moyen du prix médian à l’étranger. Les renseignements relatifs à la posologie sont tirés des monographies de produit publiées par Santé Canada (ou la FDA ou l’EMA, si Santé Canada ne les avait pas publiées). Tous les médicaments ont été évalués au T3-2019 (sauf indication contraire).

Les prix et les ratios des prix étrangers par rapport aux prix canadiens sont indiqués pour la forme et la concentration de chaque médicament les plus vendues au Canada ou dans le CEPMB7, en l’absence de données sur les ventes au Canada au moment de l’analyse. Dans ce rapport, les ratios entre les prix étrangers et canadiens sont exprimés sous forme d’indice : une valeur de un est attribuée au prix canadien, et la médiane internationale est exprimée en fonction de cette valeur. Pour plus de détails sur le calcul du ratio des prix à l’étranger par rapport au prix canadien, voir la section Documents de référence de la page à la page Études analytiques sur le site Web du CEPMB.

Les devises étrangères ont été converties en dollars canadiens en utilisant le taux de change moyen sur douze mois ou sur trois mois pour l’année ou le trimestre, respectivement.

Les résultats de la période de 2009 à 2014 reposent sur la méthode utilisée dans le premier numéro de Veille des médicaments mis en marché, qui recensait les nouveaux médicaments en fonction de la date des premières ventes enregistrées dans la base de données MIDAS. Ce changement de méthodologie ne devrait pas avoir d’incidence notable sur les résultats globaux.

Limites

Aux fins de l’analyse, les nouveaux médicaments présentés dans les sections B et C ont été sélectionnés d’après la date d’autorisation de mise en marché de la FDA, de l’EMA ou de Santé Canada. Toutefois, il est possible que l’autorisation de mise en marché de certains de ces nouveaux médicaments ait été délivrée à une date antérieure dans un marché étranger. Aussi, les médicaments qui font l’objet de l’analyse ne représentent pas nécessairement tous les médicaments mis en marché en 2017 et 2018, certains ayant pu être autorisés par d’autres organismes de réglementation (dont on ne tient pas compte dans le rapport). Cependant, cela ne devrait avoir qu’une incidence limitée sur les résultats, car la FDA et l’EMA sont d’importants organismes de réglementation, qui représentent de très grands marchés étrangers et qui appliquent des approches similaires à celles du Canada.

Ce rapport reflète la pénétration initiale de ces nouveaux médicaments sur le marché; leur disponibilité et leur adoption devraient augmenter au cours des prochaines années. La disponibilité d’un nouveau médicament dans un pays donné à un moment donné dépend de divers facteurs, notamment la décision du fabricant de le lancer, ainsi que le moment de cette décision, le processus existant d’approbation réglementaire et la dynamique du marché.

Il convient de noter qu’une approbation de mise sur le marché accordée par l’EMA ne signifie pas nécessairement que le médicament est offert dans un pays européen donné. De même, les médicaments approuvés par la FDA ou par Santé Canada ne sont pas nécessairement remboursables ou associés à des ventes déclarées.

Il se peut que certains médicaments ayant été vendus ne soient pas déclarés dans la base de données MIDAS d’IQVIA, ce qui peut causer une légère sous-estimation des ventes de nouveaux médicaments dans un pays. Toutefois, comme on s’attend à ce que l’effet soit relativement constant d’un marché à l’autre, cela ne devrait avoir qu’une incidence minime sur les constatations générales.

Les ventes et les prix au Canada et à l’étranger sont fondés sur les prix de catalogue des fabricants indiqués dans la base de données MIDAS et ne tiennent pas compte des remises de prix déduites des factures, des accords de gestion du lancement (également appelés ententes relatives à l’inscription des produits) ou des programmes visant à favoriser l’accès des patients. La méthode utilisée par la base de données MIDAS pour estimer les prix des médicaments varie d’un pays à l’autre selon la disponibilité des données et peut inclure des majorations ou des marges réglementaires présumées.

L’information publique sur les prix de l’Agence canadienne des médicaments et des technologies de la santé (ACMTS) se fonde sur les prix soumis par les fabricants, lesquels peuvent différer au moment du lancement sur le marché.

Les États-Unis influencent fortement les données sur les ventes et les prix agrégées à l’échelle internationale, en raison de leur population relativement nombreuse. Par conséquent, le classement des médicaments selon les ventes à l’étranger reflète généralement l’ordre des ventes dans ce pays.

L’évaluation de la disponibilité des médicaments au Canada ne prend pas en compte les médicaments non commercialisés disponibles dans le cadre de programmes autorisant la vente de médicaments dans des circonstances exceptionnelles, tels que le Programme d’accès spécial (PAS) du Canada.

A : Tendances en matière d’approbations de nouveaux médicaments de 2009 à 2017

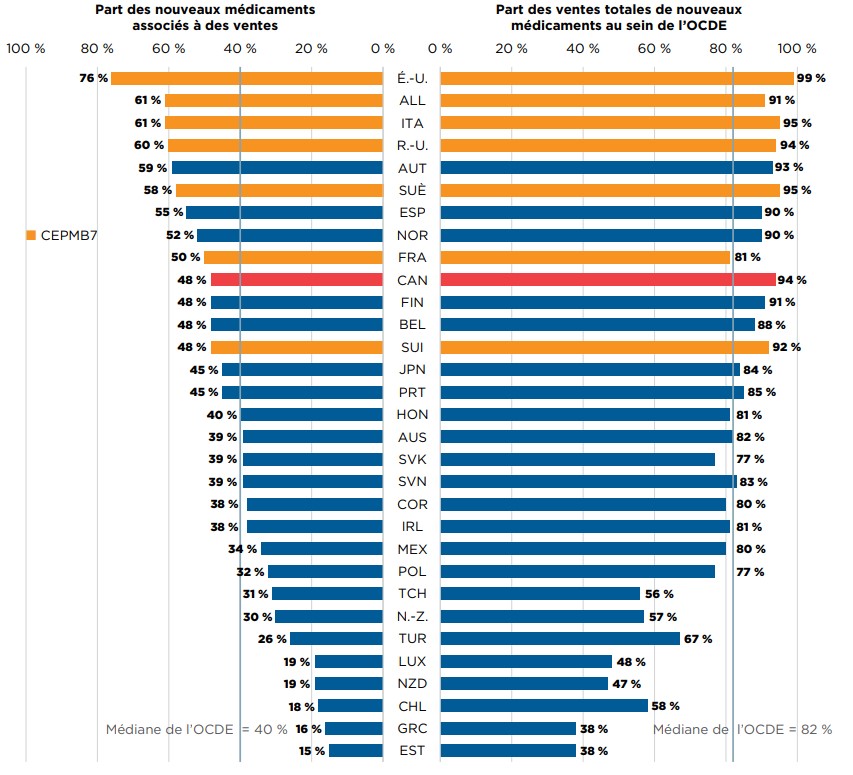

Un nombre accru de nouveaux médicaments ont été approuvés ces dernières années, et les traitements spécialisés forment une part croissante de ceux-ci. Les médicaments approuvés pour la première fois entre 2009 et 2017 représentaient plus du tiers des ventes de médicaments de marque à la fin de 2018. Près de la moitié d’entre eux avaient enregistré des ventes au Canada au T4-2018, ce qui plaçait le Canada au 10e rang de l’OCDE et derrière la plupart des pays du CEPMB7. Néanmoins, le Canada se classait au quatrième rang pour ce qui est de la part des ventes totales de nouveaux médicaments, ce qui donne à penser que les médicaments les plus vendus y avaient été approuvés.

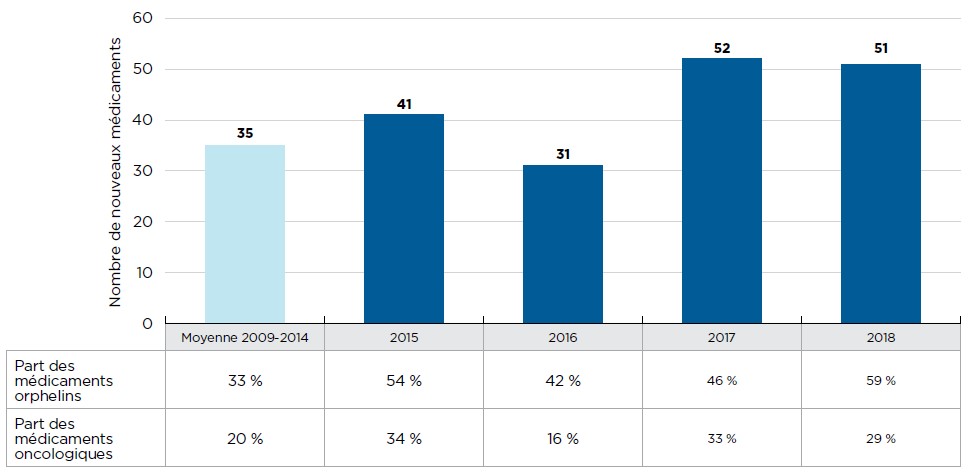

En 2017, 52 nouveaux médicaments ont reçu leur première approbation de mise en marché par la FDA, l’EMA ou Santé Canada, ce qui représente une augmentation considérable par rapport aux 31 médicaments approuvés l’année précédente et à la moyenne annuelle de 35 enregistrée de 2009 à 2014 (figure A1). Près de la moitié (24) de ces médicaments ont reçu une désignation de médicament orphelin de la FDA ou l’EMA, ce qui représente une augmentation soutenue par rapport à la moyenne de 33 % entre 2009 et 2014.

En 2018, 51 nouveaux médicaments ont été approuvés; parmi ceux-ci, près de 60 % (30) ont reçu une désignation de médicament orphelin et près du tiers (15) ont été approuvés pour traiter le cancer.

Les nouveaux médicaments ont continué d’être concentrés dans quelques domaines thérapeutiques, principalement parmi les agents antinéoplasiques et les antiviraux. En 2017, on a constaté une augmentation du nombre d’approbations de médicaments du système nerveux central, de produits ophtalmologiques et de produits non stéroïdiens pour les maladies inflammatoires de la peau. En outre, un certain nombre de nouveaux traitements contre la migraine ont été approuvés en 2018.

Description de la figure

Le diagramme à barres illustre le nombre de nouveaux médicaments lancés au Canada et dans le CEPMB7 de 2009 à 2018. Le nombre moyen de médicaments mis en marché entre 2009 et 2014 est établi à partir d’un total cumulatif de 212. Un tableau montre la part des médicaments orphelins et oncologiques pour chaque total annuel.

| Moyenne 2009-2014 | 2015 | 2016 | 2017 | 2018 | |

|---|---|---|---|---|---|

| Nombre de nouveaux médicaments | 35 | 41 | 31 | 52 | 51 |

| Part des médicaments orphelins | 33 % | 54 % | 42 % | 46 % | 59 % |

| Part des médicaments oncologiques | 20 % | 34 % | 16 % | 33 % | 29 % |

Remarque : Les nouveaux médicaments signalés entre 2009 et 2014 ont été déterminés en fonction de la date de la première déclaration de ventes, tandis que ceux déclarés à compter de 2015 ont été recensés en fonction de la date de la première autorisation de mise en marché par la Food and Drug Administration des États-Unis, l’Agence européenne des médicaments ou Santé Canada.

* France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Source des données : Base de données MIDASMC d’IQVIA, 2009 à 2014 (tous droits réservés); bases de données de la Food and Drug Administration des États-Unis, de l’Agence européenne des médicaments et de Santé Canada.

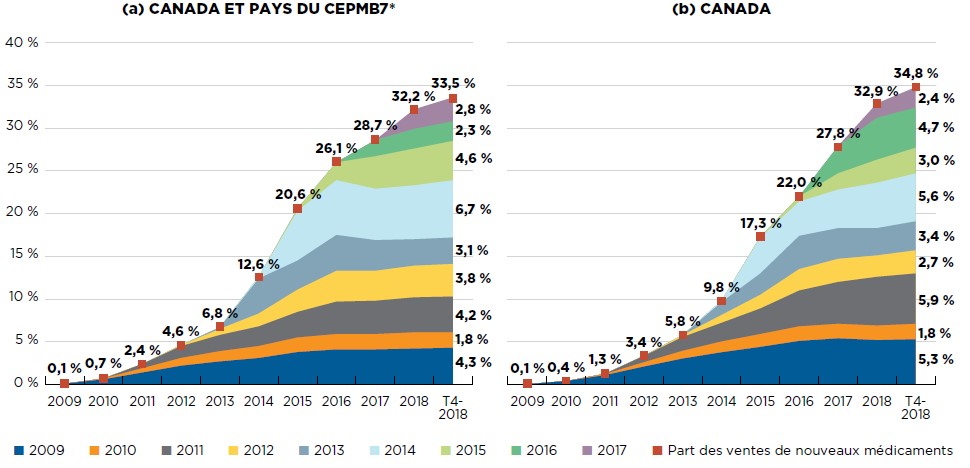

Après une période de croissance prononcée des ventes de nouveaux médicaments au fil des ans, les médicaments les plus récents détiennent une part relativement modeste du marché. Malgré un nombre important d’approbations en 2017, ces nouveaux médicaments représentaient 2,8 % de toutes les ventes de médicaments de marque au T4-2018. Les nouveaux médicaments approuvés entre 2009 et 2017 représentaient collectivement le tiers du marché total au Canada et dans les pays de comparaison (figure A2).

En particulier, les nouveaux médicaments occupaient une part de marché légèrement supérieure au Canada que dans les pays du CEPMB7 et le Canada réunis. Cela s’explique par une différence marquée entre la part des nouveaux médicaments de 2016 au Canada et à l’échelle internationale : les médicaments de 2016 ne représentaient que 2,3 % des ventes totales du CEPMB7 au T4-2018, contre 4,7 % au Canada. L’écart pourrait s’expliquer en partie par l’incidence d’Epclusa (sofosbuvir/velpatasvir), un médicament contre l’hépatite C, qui a engendré 0,6 % des ventes totales de médicaments dans le CEPMB7 et 2,2 % des ventes canadiennes au T4-2018.

Au cours d’une année donnée, l’incidence des nouveaux médicaments sur les ventes de produits pharmaceutiques dépend de leur nombre, de leur utilité thérapeutique et des coûts de traitement. Par exemple, l’arrivée de nouveaux antiviraux à action directe (AAD) contre l’hépatite C en 2014 continue d’avoir un effet important sur les ventes, en comptant pour un cinquième de la part des nouveaux médicaments sur le marché des produits pharmaceutiques de marque au T4-2018.

Description de la figure

La figure est composée de deux graphiques à deux dimensions affichant la part cumulée des ventes de médicaments de marque attribuable aux nouveaux médicaments par année d’approbation. Elle présente le pourcentage des ventes de nouveaux médicaments sur le total des ventes annuelles jusqu’au quatrième trimestre de 2018. La part des ventes de nouveaux médicaments pour chaque année est également indiquée. Le premier graphique présente à la fois les données pour le Canada et les sept pays de comparaison du CEPMB. Le second ne contient que les données du Canada.

a) Canada et pays du CEPMB7

| Année d’approbation | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | T4-2018 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 2009 | 0,1 % | 0,6 % | 1,4 % | 2,2 % | 2,7 % | 3,1 % | 3,8 % | 4,1 % | 4,1 % | 4,2 % | 4,3 % |

| 2010 | 0,1 % | 0,5 % | 0,9 % | 1,2 % | 1,4 % | 1,7 % | 1,8 % | 1,8 % | 1,9 % | 1,8 % | |

| 2011 | 0,5 % | 1,4 % | 1,9 % | 2,3 % | 3,0 % | 3,8 % | 3,9 % | 4,1 % | 4,2 % | ||

| 2012 | 0,1 % | 0,7 % | 1,5 % | 2,6 % | 3,6 % | 3,5 % | 3,7 % | 3,8 % | |||

| 2013 | 0,2 % | 4,1 % | 3,4 % | 4,2 % | 3,6 % | 3,1 % | 3,1 % | ||||

| 2014 | 0,2 % | 5,8 % | 6,4 % | 6,0 % | 6,3 % | 6,7 % | |||||

| 2015 | 0,3 % | 2,1 % | 3,8 % | 4,3 % | 4,6 % | ||||||

| 2016 | 1,9 % | 2,3 % | 2,3 % | ||||||||

| 2017 | 2,3 % | 2,8 % | |||||||||

| Part des ventes des nouveaux médicaments | 0,1 % | 0,7 % | 2,4 % | 4,6 % | 6,8 % | 12,6 % | 20,6 % | 26,1 % | 28,7 % | 32,2 % | 33,5 % |

b) Canada

| Année d’approbation | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | T4-2018 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 2009 | 0,1 % | 0,4 % | 1,1 % | 2,1 % | 3,0 % | 3,8 % | 4,4 % | 5,1 % | 5,4 % | 5,2 % | 5,3 % |

| 2010 | < 0,1 % | 0,1 % | 0,5 % | 0,9 % | 1,3 % | 1,5 % | 1,7 % | 1,7 % | 1,7 % | 1,8 % | |

| 2011 | < 0,1 % | 0,8 % | 1,6 % | 2,2 % | 3,0 % | 4,2 % | 4,9 % | 5,7 % | 5,9 % | ||

| 2012 | < 0,1 % | 0,2 % | 0,9 % | 1,6 % | 2,5 % | 2,7 % | 2,5 % | 2,7 % | |||

| 2013 | < 0,1 % | 1,5 % | 2,5 % | 3,9 % | 3,6 % | 3,2 % | 3,4 % | ||||

| 2014 | 0,2 % | 4,2 % | 4,0 % | 4,5 % | 5,3 % | 5,6 % | |||||

| 2015 | 0,1 % | 0,6 % | 1,9 % | 2,7 % | 3,0 % | ||||||

| 2016 | 3,2 % | 4,9 % | 4,7 % | ||||||||

| 2017 | 1,7 % | 2,4 % | |||||||||

| Part des ventes des nouveaux médicaments | 0,1 % | 0,4 % | 1,3 % | 3,4 % | 5,8 % | 9,8 % | 17,3 % | 22,0 % | 27,8 % | 32,9 % | 34,8 % |

* Les nouveaux médicaments introduits entre 2009 et 2014 ont été répertoriés en fonction de la date de la première déclaration de ventes, tandis que ceux déclarés à compter de 2015 ont été répertoriés en fonction de la date de la première approbation de mise en marché par la Food and Drug Administration des États-Unis, l’Agence européenne des médicaments ou de Santé Canada.

† France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Source des données : Base de données MIDASMC d’IQVIA, 2009 à 2018. Tous droits réservés.

Parmi les 336 médicaments approuvés au Canada et dans les pays du CEPMB7 entre 2009 et 2017, 48 % avaient des ventes déclarées au Canada au T4-2018 (figure A3). Même si ce pourcentage dépasse la médiane de l’OCDE (40 %), il est inférieur à la part observée dans la plupart des pays du CEPMB7, où les prix de catalogue moyens des médicaments brevetés sont, dans plusieurs cas, inférieurs (CEPMB). Les nouveaux médicaments vendus au Canada représentaient 94 % des ventes de tous les nouveaux médicaments analysés dans les pays de l’OCDE, ce qui est la quatrième part en importance parmi les pays de l’OCDE, bien au-dessus de la médiane de 82 %. Ces résultats donnent à penser que même si moins de nouveaux médicaments ont été approuvés au Canada, les nouveaux médicaments les plus vendus y ont été commercialisés. La proximité du Canada avec le marché américain, notamment, pourrait avoir eu une incidence à cet égard.

Description de la figure

Il s’agit d’un graphique à barres en deux parties. Pour chaque pays de l’Organisation de coopération et de développement économiques, un côté du graphique indique la part de marché des nouveaux médicaments lancés au Canada et dans les sept pays de comparaison du CEPMB de 2009 à 2017. L’autre côté indique la part correspondante des ventes dans les pays l’Organisation de coopération et de développement économiques au quatrième trimestre de 2018. La médiane de l’Organisation de coopération et de développement économiques est indiquée pour chaque côté du graphique.

| Pays | Part des nouveaux médicaments associés à des ventes | Part des ventes totales de nouveaux médicaments au sein de l’Organisation de coopération et de développement économiques |

|---|---|---|

| États-Unis | 76 % | 99 % |

| Allemagne | 61 % | 91 % |

| Italie | 61 % | 95 % |

| Royaume-Uni | 60 % | 94 % |

| Autriche | 59 % | 93 % |

| Suède | 58 % | 95 % |

| Espagne | 55 % | 90 % |

| Norvège | 52 % | 90 % |

| France | 50 % | 81 % |

| Canada | 48 % | 94 % |

| Finlande | 48 % | 91 % |

| Belgique | 48 % | 88 % |

| Suisse | 48 % | 92 % |

| Japon | 45 % | 84 % |

| Portugal | 45 % | 85 % |

| Hongrie | 40 % | 81 % |

| Australie | 39 % | 82 % |

| Slovaquie | 39 % | 77 % |

| Slovénie | 39 % | 83 % |

| Corée du Sud | 38 % | 80 % |

| Irlande | 38 % | 81 % |

| Mexique | 34 % | 80 % |

| Pologne | 32 % | 77 % |

| République tchèque | 31 % | 56 % |

| Pays-Bas | 30 % | 57 % |

| Turquie | 26 % | 67 % |

| Luxembourg | 19 % | 48 % |

| Nouvelle-Zélande | 19 % | 47 % |

| Chili | 18 % | 58 % |

| Grèce | 16 % | 38 % |

| Estonie | 15 % | 38 % |

| Médiane de l’OCDE | 40 % | 82 % |

Remarque : Les ventes sont fondées sur les prix de catalogue du fabricant et comprennent les ventes pour tous les pays membres de l’OCDE.

* Les nouveaux médicaments introduits entre 2009 et 2014 ont été répertoriés en fonction de la date de la première déclaration de ventes, tandis que ceux déclarés à compter de 2015 ont été répertoriés en fonction de la date de la première approbation de mise en marché par la Food and Drug Administration des États-Unis, l’Agence européenne des médicaments ou Santé Canada.

† France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Source des données : Base de données MIDASMC d’IQVIA, 2018. Tous droits réservés.

B : Approbations de nouveaux médicaments en 2017

Un nombre supérieur à la moyenne de nouveaux médicaments a été approuvé au Canada, en Europe et aux États-Unis en 2017, et près de la moitié ont été désignés comme médicaments orphelins. Même si relativement peu de ces médicaments étaient vendus au Canada à la fin de 2018, ceux qui l’étaient ont contribué majoritairement aux ventes globales de nouveaux médicaments.

En 2017, 52 nouveaux médicaments ont été approuvés dans les pays étudiés, ce qui représente une augmentation considérable par rapport aux 31 médicaments approuvés l’année précédente. Près des deux tiers de ces nouveaux médicaments étaient onéreux, à savoir que le coût de traitement dépassait 10 000 $ par année, ou 5 000 $ par cycle de 28 jours pour les médicaments oncologiques. Cinq nouveaux médicaments non oncologiques sont considérés comme des médicaments onéreux pour les maladies rares (MOMR; traitements ayant obtenu la désignation de médicament orphelin dont le coût annuel dépasse 100 000 $), alors que 10 nouveaux médicaments oncologiques sont considérés comme des MOMR à plus de 7 500 $ par cycle de 28 jours.

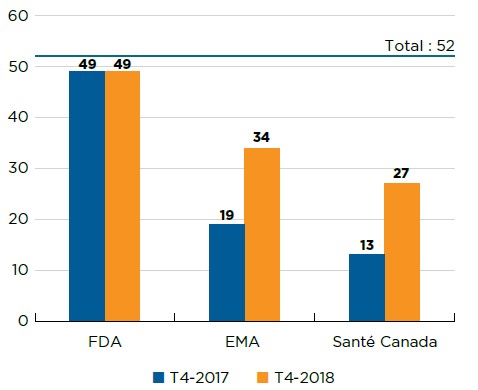

À la fin de 2018, un peu plus de la moitié (27) des nouveaux médicaments de 2017 avaient été approuvés au Canada. La FDA et l’EMA, qui représentent deux des plus importants marchés internationaux, avaient approuvé plus de nouveaux médicaments que le Canada, soit 49 et 34, respectivement (figure B1).

Description de la figure

Le diagramme à barres indique le nombre de nouveaux médicaments approuvés en 2017 par Santé Canada, l’Agence européenne des médicaments et la Food and Drug Administration des États-Unis en date du quatrième trimestre de 2017 et du quatrième trimestre de 2018. Le nombre total de nouveaux médicaments en 2017 était de 52.

| Food and Drug Administration des États-Unis | Agence européenne des médicaments | Santé Canada | |

|---|---|---|---|

| T4-2017 | 49 | 19 | 13 |

| T4-2018 | 49 | 34 | 27 |

Source des données : Bases de données de la Food and Drug Administration (FDA) des États-Unis, de l’Agence européenne des médicaments (EMA) et de Santé Canada.

Sur les 27 médicaments approuvés au Canada, MIDAS contenait des données sur les ventes de 18 d’entre eux au T4-2018. Le Canada se classait au sixième rang des pays de l’OCDE pour le nombre de nouveaux médicaments vendus et au troisième rang pour les ventes correspondant à ces nouveaux médicaments dans les pays de l’OCDE, avec 88 %, une augmentation par rapport aux résultats de 2016. Le marché américain, qui arrive au premier rang des pays de l’OCDE, a enregistré des ventes pour 43 des médicaments approuvés en 2017; ces médicaments représentaient plus de 99 % des ventes dans les pays de l’OCDE.

Ces résultats reflètent la pénétration initiale du marché. L’offre ainsi que l’adoption de ces nouveaux médicaments, exprimée en fonction des ventes, devraient augmenter au cours des prochaines années.

Description de la figure

Il s’agit d’un graphique à barres en deux parties montrant le nombre de nouveaux médicaments approuvés pour lesquels on disposait de données sur les ventes au quatrième trimestre de 2018, avec la part correspondante des ventes dans 31 pays de l’Organisation de coopération et de développement économiques au quatrième trimestre de 2018. La valeur médiane est indiquée de chaque côté du graphique.

| Pays | Nombre de nouveaux médicaments associés à des ventes | Part correspondante des ventes de nouveaux médicaments dans les pays de l’Organisation de coopération et de développement économiques |

|---|---|---|

| États-Unis | 43 | > 99 % |

| Allemagne | 26 | 88 % |

| Suède | 23 | 86 % |

| Autriche | 22 | 81 % |

| Royaume-Uni | 19 | 84 % |

| Canada | 18 | 88 % |

| Italie | 17 | 72 % |

| Japon | 16 | 58 % |

| France | 16 | 70 % |

| Norvège | 14 | 69 % |

| Finlande | 13 | 66 % |

| Suisse | 13 | 70 % |

| Slovénie | 12 | 75 % |

| Belgique | 11 | 42 % |

| Pays-Bas | 11 | 72 % |

| Hongrie | 10 | 38 % |

| Irlande | 7 | 40 % |

| Australie | 7 | 50 % |

| Corée du Sud | 6 | 41 % |

| Pologne | 6 | 32 % |

| Luxembourg | 4 | 15 % |

| Mexique | 4 | 46 % |

| République tchèque | 3 | 30 % |

| Slovaquie | 3 | 29 % |

| Turquie | 2 | 18 % |

| Chili | 1 | 17 % |

| Estonie | 1 | 26 % |

| Portugal | 1 | < 1 % |

| Espagne | 1 | < 1 % |

| Grèce | 1 | 2 % |

| Nouvelle-Zélande | 0 | < 1 % |

| Médiane de l’OCDE | 10 | 46 % |

Remarque : Les résultats sont fondés sur les médicaments dont la mise en marché a été autorisée par la Food and Drug Administration (FDA) des États-Unis, l’Agence européenne des médicaments (EMA) ou Santé Canada en 2017 et pour lesquels des ventes avaient été déclarées au T4-2018.

Les données sur les ventes sont fondées sur les prix de catalogue du fabricant et comprennent les ventes des nouveaux médicaments sélectionnés dans tous les pays de l’OCDE.

Source des données : Base de données MIDASMC d’IQVIA, 2018 (tous droits réservés). Bases de données de la Food and Drug Administration des États-Unis, de l’Agence européenne des médicaments et de Santé Canada.

Même si les nouveaux médicaments approuvés au Canada et dans les pays du CEPMB7 en 2017 couvrent une large fourchette de classes thérapeutiques, les ventes sont très concentrées. Ainsi, au T4-2018, les quatre principales classes ATC selon les ventes englobaient la moitié des nouveaux médicaments approuvés en 2017, et elles représentaient plus de 80 % de toutes les ventes de nouveaux médicaments au Canada et dans les pays du CEPMB7. Deux médicaments, le glécaprévir/pibrentasvir et l’ocrélizumab, ont généré ensemble 45 % des ventes; ils correspondent aux deux principales classes thérapeutiques, soit respectivement les antiviraux et les médicaments du système nerveux central. Les antinéoplasiques étaient la troisième classe ATC au chapitre des ventes, les traitements oncologiques représentant 12 des 52 nouveaux médicaments et 15 % des ventes.

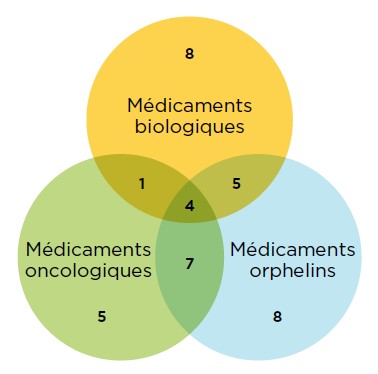

Comme le montre l’illustration, un nombre important de nouveaux médicaments entrent dans plusieurs catégories de spécialité. En particulier, 11 des nouveaux médicaments oncologiques et 9 des nouvelles thérapies biologiques étaient désignés comme médicaments orphelins, et 4 médicaments appartenaient aux trois groupes. Au total, 46 % (24) des nouveaux médicaments approuvés en 2017 avaient reçu une désignation de médicament orphelin par la FDA ou l’EMA. La part des médicaments oncologiques est passée à 33 %, et 35 % des nouveaux médicaments étaient des produits biologiques.

Description de la figure

Il s’agit d’un diagramme de Venn illustrant le chevauchement entre les médicaments orphelins, biologiques et oncologiques parmi les nouveaux médicaments approuvés en 2017. On compte 18 médicaments biologiques, 24 médicaments ayant une désignation de médicament orphelin et 17 médicaments contre le cancer. Neuf de ces médicaments étaient à la fois biologiques et orphelins, cinq étaient à la fois biologiques et oncologiques, 11 étaient orphelins et oncologiques et quatre étaient des produits biologiques contre le cancer ayant également une désignation de médicament orphelin.

Source des données : Bases de données de la Food and Drug Administration des États-Unis, de l’Agence européenne des médicaments et de Santé Canada.

Le tableau B1 donne la liste des nouveaux médicaments approuvés en 2017. Les données suivantes sont indiquées pour chaque médicament : pays dans lequel les premières ventes ont été déclarées, disponibilité au Canada, part des ventes au T4-2018, prix et coûts de traitement correspondantsNote de bas de page 1. Les prix sont indiqués pour la forme et la concentration de chaque médicament dont les ventes étaient le plus élevées au moment de l’analyse.

Tableau B1 Nouveaux médicaments approuvés en 2017, disponibilité, part des ventes, prix et coûts de traitement, classés selon la part des ventes par classe thérapeutique au T4-2018

| Rang | Classe thérapeutique* | Médicament (dénomination commerciale, forme, concentration, volume)† | Disponibilité | Part des ventes de nouveaux médicaments (%) | Nbre de pays ayant déclaré des ventes | Prix au Canada§ ($ CA) | Prix dans les pays du CEPMB7‡ ($ CA) | Coût de traitement** | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Première vente au Canada et dans les pays du CEPMB7 | Première vente au Canada | Médicament | Classe thérapeutique | Min. | Médian | Max. | Coût de traitement ($ CA) | Annuel / traitement | ||||||

| 1 | J5-Antiviraux | Glécaprévir, pibrentasvir (Maviret, comp. pelliculés, 100 mg + 40 mg) | É.-U. | Août-17 | Sept.-17 | 25,7 % | 29,0 % | 8 | 236 | 187 | 230 | 251 | 79 240 | Traitement de 16 semaines |

| 2 | Voxilaprévir (Vosevi, comp. pelliculés, 400 mg + 100 mg + 100 mg) | É.-U. | Juil.-17 | Sept.-17 | 2,6 % | 7 | 699 | 684 | 854 | 1 020 | 58 752 | Traitement de 12 semaines | ||

| 3 | Létermovir (Prevymis, comp. pelliculés, 480 mg)O | É.-U./CAN | Déc.-17 | Déc.-17 | 0,7 % | 4 | 245 | 452 | 477 | 501 | 24 450 | Traitement de 100 jours | ||

| 4 | N7-Autres médicaments du système nerveux central | Ocrélizumab (Ocrevus, flacon/bout. pour perf., 30 mg/ml, 10 ml)B | É.-U. | Sept.-17 | Sept.-17 | 17,0 % | 20,1 % | 8 | 8 446 | 7 124 | 8 955 | 18 885 | 33 786 | Annuel |

| 5 | Deutétrabénazine (Austedo, comp. pelliculés, 12 mg)O | É.-U. | Juin-17 | – | 1,7 % | 1 | – | 108 | 108 | 108 | 19 760 / 158 100 | Annuel (6 mg / 48 mg) | ||

| 6 | Édaravone (Radicava, sac pour perf., 300 mcg/ml, 100 ml)O | É.-U. | Août-17 | – | 1,2 % | 1 | 712 | 661 | 661 | 661 | 190 880 / 185 182 | Première année / années subséquentes | ||

| 7 | Cerliponase alfa (Brineura, flacon/bout. pour perf., 30 mg/ml, 5 ml)B,O | SUÈ | Mai-17 | – | 0,2 % | 4 | 16 190i | 15 569 | 30 478 | 346 556 | 841 900 | Annuel | ||

| 8 | Valbénazine (Ingrezza, capsule, 80 mg)O | É.-U. | Mars-17 | – | 0,1 % | 1 | – | 265 | 265 | 265 | 96 900 | Annuel | ||

| 9 | L1-Antinéoplasiques | Durvalumab (Imfinzi, flacon/bout. pour perf., 50 mg/ml, 10 ml)B,C | É.-U. | Mai-17 | Nov.-17 | 6,1 % | 14,5 % | 7 | 4 028 | 3 180 | 3 698 | 4 093 | 11 280 | Cycle de 28 jours |

| 10 | Ribociclib (Kisqali, comp. pelliculés, 200 mg)C | É.-U. | Mars-17 | Avr.-18 | 1,9 % | 7 | 101 | 68 | 92 | 236 | 6 340 | Cycle de 28 jours | ||

| 11 | Abémaciclib (Verzenio, comp. ou comp. pelliculés, 150 mg)C | É.-U. | Oct.-17 | – | 1,8 % | 3 | 95ii | 72 | 75 | 239 | 5 300 | Cycle de 28 jours | ||

| 12 | Niraparib (Zejula, capsule, 100 mg)C,O | É.-U. | Avr.-17 | – | 1,1 % | 7 | – | 119 | 158 | 247 | 13 300 | Cycle de 28 jours | ||

| 13 | Midostaurine (Rydapt, capsule, 25 mg)C,O | FRA | Oct.-16 | Sept.-17 | 0,9 % | 8 | 166 | 150 | 167 | 193 | 9 270 | Cycle de 28 jours | ||

| 14 | Inotuzumab ozogamicine (Besponsa, pdr pour perf., 0,9 mg-1 mg)B,C,O | FRA | Avr.-17 | Mai-18 | 0,8 % | 8 | 14 256 | 15 759 | 15 775 | 21 645 | 48 490 / 40 375 | Cycle de 21 jours / cycle subséquent de 28 jours | ||

| 15 | Avélumab (Bavencio, flacon/bout. pour perf., 20 mg/ml, 10 ml)B,C,O | É.-U. | Mars-17 | Déc.-17 | 0,6 % | 8 | 1 391 | 1 143 | 1 350 | 1 850 | 9 738 | Cycle de 28 jours | ||

| 16 | Acalabrutinib (Calquence, capsule, 100 mg)C,O | É.-U. | Nov.-17 | – | 0,6 % | 1 | – | 283 | 283 | 283 | 15 840 | Cycle de 28 jours | ||

| 17 | Énasidenib (Idhifa, comp. pelliculés, 100 mg)C,O | É.-U. | Juil.-17 | – | 0,3 % | 1 | – | 972 | 972 | 972 | 27 227 | Cycle de 28 jours | ||

| 18 | Brigatinib (Alunbrig, comp. pelliculés, 180 mg)C,O | É.-U. | Mai-17 | – | 0,1 % | 3 | 337ii | 236 | 416 | 596 | 9 435 | Cycle de 28 jours | ||

| 19 | Tisagenlecleucel (Kymriah, sac pour perf.)B,C,O,G | ALL | Août-17 | – | 0,1 % | 1 | – | 482 549 | 482 549 | 482 549 | 482 549 | Traitement unique | ||

| 20 | Nératinib (Nerlynx, comp. pelliculés, 40 mg)C | É.-U. | Juil.-17 | – | 0,1 % | 1 | – | 74 | 74 | 74 | 12 538 | Cycle de 28 jours | ||

| 21 | Copanlisib (Aliqopa, pdr pour perf., 60 mg)C,O | É.-U. | Sept.-17 | – | 0,1 % | 1 | – | 5 393 | 5 393 | 5 393 | 16 200 | Cycle de 28 jours | ||

| 22 | Tivozanib (Fotivda, capsule, 1,34 mg)C | ALL | Nov.-17 | – | 0,1 % | 2 | – | 145 | 194 | 242 | 4 070 | Cycle de 28 jours | ||

| 23 | D5-Produits non stéroïdiens pour troubles cutanés inflammatoires | Dupilumab (Dupixent, seringue PR, sc, 150 mg/ml, 2 ml)B | É.-U. | Mars-17 | Fév.-18 | 8,1 % | 12,7 % | 7 | 1 068 | 780 | 1 013 | 1 801 | 29 386 / 27 800 | Première année / années subséquentes |

| 24 | Guselkumab (Tremfya, seringue PR, sc, 100 mg/ml, 1 ml)B | É.-U. | Août-17 | Nov.-17 | 4,1 % | 7 | 3 139 | 2 984 | 3 543 | 12 430 | 22 100 / 20 500 | Première année / années subséquentes | ||

| 25 | Brodalumab (Siliq/Kyntheum, seringue PR, sc, 140 mg/ml, 1,5 ml)B | SUÈ | Juil.-17 | Juil.-18 | 0,6 % | 6 | 627 | 670 | 896 | 2 164 | 17 230 / 16 300 | Première année / années subséquentes | ||

| 26 | J7-Vaccins | Vaccin contre le zona [recombinant, avec adjuvant] (vaccin Shingrix, flacon im, 100 mcg/ml, 0,5 ml)B | É.-U. | Déc.-17 | Janv.-18 | 6,8 % | 6,8 % | 3 | 119 | 122 | 148 | 174 | 240 | Traitement (2 doses) |

| 27 | A10-Médicaments contre le diabète | Sémaglutide (Ozempic, stylo PR, 1,34 mg/ml, 1,5 ml) | É.-U. | Janv.-18 | Fév.-18 | 5,2 % | 5,7 % | 5 | 132 | 113 | 378 | 643 | 1 720 à 3 440 | Annuel |

| 28 | Ertugliflozine (Steglaro, comp. pelliculés, 5 mg) | É.-U. | Janv.-18 | Mai-17 | 0,5 % | 3 | 2i | 2 | 7 | 11 | 894 | Annuel | ||

| 29 | R3-Produits antiasthmatiques et MPOC | Benralizumab (Fasenra, seringue PR, sc, 30 mg/ml, 1 ml)B | É.-U. | Déc.-17 | Mars-18 | 3,0 % | 3,0 % | 7 | 3 770 | 2 908 | 3 299 | 5 880 | 30 160 / 24 500 | Première année / années subséquentes |

| 30 | M1-Produits anti-inflammatoires et antirhumatismaux | Baricitinib (Olumiant, comp. pelliculés, 2 mg)O | R.-U. | Avr.-17 | Sept.-18 | 1,8 % | 2,8 % | 8 | 50 | 34 | 43 | 85 | 18 270 | Annuel |

| 31 | Sarilumab (Kevzara, seringue PR/autoinj., 175 mg/ml, 1,14 ml)B | CAN | Fév.-17 | Fév.-17 | 1,0 % | 8 | 718 | 564 | 769 | 1 941 | 50 500 | Annuel | ||

| 32 | B2-Système de coagulation sanguine, autres produits | Émicizumab (Hemlibra, flacon sc, 150 mg/ml, 1 ml)B,O | É.-U. | Nov.-17 | – | 2,5 % | 2,5 % | 6 | – | 15 980 | 17 446 | 18 537 | 683 900 / 635 000 | Première année / années subséquentes |

| 33 | Facteur IX de coagulation [recombinant], pégylé (Rebinyn, pdr en flacon, 2 000 UI)B | SUÈ | Juin-17 | – | 0,1 % | 2 | – | 4 | 4 | 4 | 8 à 13 | Dose | ||

| 34 | H4-Autres hormones | Abaloparatide (Tymlos, stylo PR, 2 mg/ml, 1,56 ml) | É.-U. | Juin-17 | – | 0,9 % | 1,0 % | 1 | – | 2 131 | 2 131 | 2 131 | 25 500 | Annuel |

| 35 | Angiotensine II (Giapreza, flacon/bout. pour perf., 2,5 mg/ml, 1 ml) | É.-U. | Fév.-18 | – | <0,1 % | 1 | – | 1 915 | 1 915 | 1 915 | 550 / 320 | Dosage maximal / entretien par heure | ||

| 36 | S1-Médicaments ophtalmologiques | Nétarsudil (Rhopressa, gouttes ophtal., 0,02 %, 2,5 ml) | É.-U. | Avr.-18 | – | 0,5 % | 0,7 % | 1 | – | 6 | 6 | 6 | 2 175 | Annuel (par œil) |

| 37 | Latanoprostène bunod (Vyzulta, gouttes ophtal., 0,02 %, 2,5 ml) | É.-U. | Déc.-17 | – | 0,2 % | 1 | – | 4 | 4 | 4 | 1 626 | Annuel (par œil) | ||

| 38 | Cénégermine (Oxervate, gouttes ophtal., 20 mcg/ml, 1 ml)B,O | ALL | Nov.-17 | – | <0,1 % | 2 | – | 23 | 23 | 23 | 7 690 | Traitement de 8 semaines (par œil) | ||

| 39 | Vorétigène néparvovec (Luxturna)B,O,G | É.-U. | Fév.-18 | – | <0,1 % | 1 | – | 23 567 | 23 567 | 23 567 | 561 595 | Traitement unique (par œil) | ||

| 40 | A3-Médicaments pour les troubles gastro-intestinaux fonctionnels | Plécanatide (Trulance, comp., 3 mg) | É.-U. | Mars-17 | – | 0,6 % | 0,6 % | 1 | – | 16 | 16 | 16 | 5 900 | Annuel |

| 41 | A6-Médicaments contre la constipation, laxatifs antidiarrhéiques | Naldémédine (Symproic, comp. pelliculés, 200 mcg) | É.-U. | Oct.-17 | – | 0,2 % | 0,2 % | 1 | – | 13 | 13 | 13 | 4 800 | Annuel |

| 42 | A7-Anti-inflammatoires intestinaux | Éthyle de télotristat (Xermelo, comp. pelliculés, 250 mg)O | É.-U. | Mars-17 | – | 0,2 % | 0,2 % | 5 | 85i | 16 | 19 | 81 | 92 199 | Annuel |

| 43 | J1-Antibactériens à usage systémique | Délafloxacine (Baxdela, comp., 450 mg) | É.-U. | Janv.-18 | – | 0,1 % | 0,1 % | 1 | – | 87 | 87 | 87 | 870/2 450 | Traitement de 5 jours/ 14 jours |

| 44 | Vaborbactam (Vabomere, pdr pour perf., 1 g + 1 g) | É.-U. | Août-17 | – | 0,1 % | 1 | – | 197 | 197 | 197 | 16 590 | Traitement de 14 jours | ||

| 45 | D10-Préparations anti-acnéiques | Ozénoxacine (Ozanex, crème, 1 %, 10 g) | CAN | Janv.-18 | Janv.-18 | 0,1 % | 0,1 % | 1 | 2 | S.O. | S.O. | S.O. | S.O. | Usage topique |

| 46 | A16-Autres médicaments des voies digestives et du métabolisme | Vestronidase alfa (Mepsevii, flacon/bout. pour perf., 2 mg/ml, 5 ml)B,O | É.-U. | Déc.-17 | – | <0,1 % | <0,1 % | 1 | – | 2 630 | 2 630 | 2 630 | 683 900 | Annuel (25 kg) |

| 47 | V3-Tous les autres produits thérapeutiques | Lutétium Lu 177 dotatate (Lutathera, flacon/bout. pour perf., 370 mg/ml, 30 ml)C,O | FRA | Avr.-15†† | – | <0,1 % | <0,1 % | 1 | – | 23 567 | 23 567 | 23 567 | 140 000 | Traitement de 32 semaines |

| 48 | T2-Tests diagnostiques | Macimoréline (Macrilen, pdr orale d.u., 0,05 %, 120 ml)O | É.-U. | Juil.-18 | – | <0,1 % | <0,1 % | 1 | – | 5 605 | 5 605 | 5 605 | S.O. | Usage topique |

| 49 | B1-Agents antithrombotiques | Bétrixaban (Bevyxxa, capsule, 80 mg) | É.-U. | Janv.-18 | – | <0,1 % | <0,1 % | 1 | – | 15 | 15 | 15 | 540 à 640 | Traitement de 35 à 42 jours |

Médicaments sans données sur les ventes dans la base MIDASMC au T4-2018.

| Rang | Classe thérapeutique* | Médicament (dénomination commerciale, forme, concentration, volume)† | Date de l'approbation par la FDA, l'EMA ou Santé Canada | Date de l'approbation au Canada | |

|---|---|---|---|---|---|

| 50 | L03-Immunostimulants | Axicabtagène ciloleucel (Yescarta)B,C,O,G | FDA | Oct.-17 | Fév.-19‡‡ |

| 51 | P01-Antiprotozoaires | Benznidazole (Benznidazole)O | FDA | Août-17 | – |

| 52 | L01-Antinéoplasiques | Padéliporfine (Tookad)C | EMA | Nov.-17 | – |

Remarques : On considérait qu’un médicament était nouveau en 2017 lorsque la FDA, l’EMA ou Santé Canada lui avait accordé sa première autorisation de mise en marché au cours de l’année civile.

Les renseignements sur la disponibilité et les ventes renvoient à toutes les formes et à toutes les concentrations du médicament, tandis que les prix et les coûts de traitement sont basés sur la forme et la concentration les plus vendues indiquées. Les ventes sont basées sur les prix de catalogue du fabricant.

* Niveau 2 de la Classification anatomique des produits pharmaceutiques, comme indiqué dans la base MIDAS, sauf pour les nouveaux médicaments sans données de vente dans MIDAS, pour lesquels la déclaration est fondée sur le Système de classification anatomique, thérapeutique et chimique (ATC) établi par l’Organisation mondiale de la Santé (OMS).

† Médicament biologique (B), oncologique (C), orphelin (O) ou thérapie génique (G).

‡ France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

§ Les prix unitaires canadiens sont tirés de la base de données MIDASMC d’IQVIA lorsqu’ils étaient disponibles. Sinon, ils proviennent des sources suivantes :

i Recommandation du Comité canadien d’expertise sur les médicaments de l’ACMTS.

ii Recommandation du Comité d’experts en examen du PPEA.

** Le prix des traitements a été calculé à partir des prix de catalogue au Canada, si disponibles, ou au moyen du prix médian à l’étranger ou du prix à l’étranger. Les renseignements relatifs à la posologie ont été tirés des monographies de produit fournies par Santé Canada (ou la FDA ou l’EMA, si les renseignements n’étaient pas accessibles auprès de Santé Canada).

†† Le lutétium Lu 177 dotatate a été ajouté à la liste des nouveaux médicaments de 2017 mentionnée dans l’édition précédente de Veille des médicaments mis en marché. Bien que ce médicament ait été approuvé sur une base individuelle en France en 2015, il a reçu sa première autorisation de mise en marché de l’EMA en 2017.

‡‡ Avis de conformité délivré au T3-2019.

Source des données : Base de données MIDASMC d’IQVIA, 2018 (tous droits réservés); Novel Drugs 2017 de la Food and Drug Administration des É.-U.; Human Medicines Highlights 2017 de l’Agence européenne des médicaments; bases de données de Santé Canada.

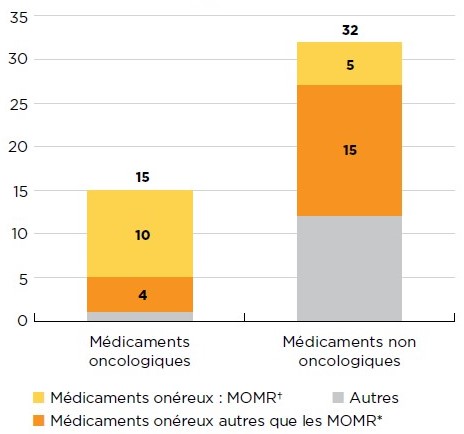

Bon nombre des nouveaux médicaments approuvés en 2017 présentaient un coût de traitement élevé : le coût de 14 médicaments oncologiques dépassait 5 000 $ pour un traitement de 28 jours, et 20 médicaments non oncologiques présentaient un coût annuel dépassant 10 000 $. Dix médicaments oncologiques et cinq médicaments non oncologiques orphelins, considérés comme médicaments onéreux pour les maladies rares (MOMR), présentaient un coût de traitement dépassant 7 500 $ par cycle de 28 jours ou 100 000 $ par année, respectivement.

Description de la figure

Ce diagramme à barres empilées présente la répartition des nouveaux médicaments approuvés en 2017 dont les coûts de traitement étaient connus, en fonction de la catégorie des médicaments onéreux. La première barre indique la distribution des nouveaux médicaments oncologiques, et la deuxième indique les totaux correspondant aux médicaments non oncologiques. Chaque barre est ventilée selon le nombre de nouveaux médicaments onéreux pour les maladies rares (MOMR), de médicaments onéreux qui ne sont pas des MOMR, et de tous les autres médicaments qui ne sont pas onéreux. Les médicaments onéreux ont des coûts de traitement dépassant 10 000 $ par année dans le cas des médicaments non oncologiques et 5 000 $ par cycle de 28 jours dans le cas des médicaments oncologiques. Les médicaments onéreux pour les maladies rares sont définis comme des médicaments dont les coûts annuels de traitement dépassent 100 000 $ dans le cas des médicaments non oncologiques ou 7 500 $ par cycle de 28 jours dans le cas des médicaments oncologiques, et auxquels la Food and Drug Administration des États-Unis ou l’Agence européenne des médicaments a attribué une désignation de médicament orphelin.

| Médicaments onéreux pour les maladies rares† | Médicaments onéreux* autres que les MOMR | Autres | Total | |

|---|---|---|---|---|

| Médicaments oncologiques | 10 | 4 | 1 | 15 |

| Médicaments non oncologiques | 5 | 15 | 12 | 32 |

Remarque : Cette analyse tient compte des 47 nouveaux médicaments approuvés en 2017 dont les coûts de traitement étaient connus au T4-2018.

* Les médicaments onéreux ont des coûts de traitement dépassant 5 000 $ par cycle de 28 jours pour les indications oncologiques ou 10 000 $ par année pour les indications non oncologiques.

† Les médicaments onéreux pour les maladies rares (MOMR) ont une désignation de médicament orphelin attribuée par la FDA ou l’EMA, et leurs coûts de traitement dépassent 7 500 $ par cycle de 28 jours pour les indications oncologiques ou 100 000 $ par année pour les indications non oncologiques.

Source des données : Base de données MIDASMC d’IQVIA, 2018. Tous droits réservés.

Parmi les médicaments approuvés pour la première fois en 2017, 27 étaient autorisés pour la mise en marché au Canada à la fin de 2018. De ce nombre, 24 avaient été examinés par le Groupe consultatif sur les médicaments pour usage humain (GCMUH) du CEPMB au troisième trimestre de 2019. Selon l’examen scientifique du GCMUH, 75 % des nouveaux médicaments évalués offraient une amélioration minime ou nulle par rapport aux produits de comparaisonNote de bas de page 2.

Le tableau B2 présente un aperçu des recommandations et de l’état des négociations pour les 27 médicaments approuvés, tandis que le tableau B3 fournit des précisions sur les évaluations pharmacoéconomiques effectuées par l’ACMTS dans le cadre du Programme commun d’évaluation des médicaments (PCEM) et du Programme pancanadien d’évaluation des anticancéreux (PPEA).

Au troisième trimestre de 2019, 24 nouveaux médicaments avaient été évalués par l'ACMTS en vue d'un remboursement par les régimes publics, et pour 11 d’entre eux, les négociations étaient terminées avec l’Alliance pharmaceutique pancanadienne (APP). Des négociations étaient en cours pour cinq autres médicaments. Treize médicaments non oncologiques examinés par le PCEM ont fait l’objet d’une recommandation de remboursement selon des critères ou des conditions cliniques, tandis que quatre autres ont reçu une recommandation de non-remboursement. Parmi les médicaments oncologiques examinés par le PPEA, cinq ont fait l’objet d’une recommandation de financement à la condition que leur rentabilité soit améliorée pour atteindre un niveau acceptable, et un médicament a fait l’objet d’une recommandation de non-remboursement. Un médicament oncologique orphelin, la midostaurine (Rydapt), a fait l’objet d’une recommandation de remboursement sans condition.

Un examen des régimes privés d’assurance-médicaments a révélé que plus des deux tiers (19) des 27 nouveaux médicaments étaient remboursés par au moins un régime privé d’assurance-médicaments à la fin de 2018. Il s’agit toutefois de résultats préliminaires et leur interprétation est limitée. Par exemple, si la date d’approbation au Canada se situait vers la fin de l’année civile 2018, l’inclusion dans les régimes privés pourrait n’avoir eu lieu qu’en 2019 et ne serait pas prise en compte dans ces résultats.

Tableau B2 Recommandations, état des négociations et décisions en matière de remboursement pour les nouveaux médicaments de 2017 approuvés au Canada au T4-2018

| ATC* | Médicament (nom commercial)† | Approbation de Santé Canada | Recommandation de l’ACMTS‡ | État des négociations (APP)§ | Régimes privés | ||||

|---|---|---|---|---|---|---|---|---|---|

| Avis de conformité | Rembourser | Rembourser sous réserve de critères cliniques ou de conditions | Ne pas rembourser | En cours | Terminées et closes | Aucune négociation | Remboursé | ||

| L1 | Avélumab (Bavencio)B,C,O | Déc.-17 | X | X | X | ||||

| M1 | Baricitinib (Olumiant)O | Août-18 | X | X | |||||

| R3 | Benralizumab (Fasenra)B | Fév.-18 | X | X | X | ||||

| L1 | Brigatinib (Alunbrig) C,O | Juil.-18 | X | X | |||||

| D5 | Brodalumab (Siliq/Kyntheum)B | Mars-18 | X | X | |||||

| N7 | Cerliponase alfa (Brineura)B,O | Déc.-18 | X | X | |||||

| B2 | Facteur IX de coagulation [recombinant], pégylé (Rebinyn)B | Nov.-17 | |||||||

| D5 | Dupilumab (Dupixent)B | Nov.-17 | X | X | X | ||||

| L1 | Durvalumab (Imfinzi)B,C | Mai-18 | X | X | X | ||||

| N7 | Édaravone (Radicava)O | Oct.-18 | X | ||||||

| B2 | Émicizumab (Hemlibra)B,O | Août-18 | |||||||

| A10 | Ertugliflozine (Steglatro) | Mai-18 | X | X | X | ||||

| J5 | Glécaprévir, pibrentasvir (Maviret) | Août-17 | X | X | X | ||||

| D5 | Guselkumab (Tremfya)B | Nov.-17 | X | X | |||||

| J7 | Vaccin contre le zona [recombinant, avec adjuvant] (vaccin Shingrix)B | Oct.-17 | X | ||||||

| L1 | Inotuzumab ozogamicine (Besponsa)B,C,O | Mars-18 | X | X | |||||

| S1 | Latanoprostène bunod (Vyzulta) | Déc.-18 | X | X | |||||

| J5 | Létermovir (Prevymis)O | Nov.-17 | X | X | X | ||||

| L1 | Midostaurine (Rydapt)C,O | Juil.-17 | X | X | X | ||||

| N7 | Ocrélizumab (Ocrevus)B | Fév.-18 | X | X | X | ||||

| D10 | Ozénoxacine (Ozanex) | Janv.-17 | X | X | X | ||||

| L1 | Ribociclib (Kisqali)C | Mars-18 | X | X | X | ||||

| M1 | Sarilumab (Kevzara)B | Janv.-17 | X | X | X | ||||

| A10 | Sémaglutide (Ozempic) | Janv.-18 | X | X | X | ||||

| A7 | Éthyle de télotristat (Xermelo)O | Oct.-18 | X | ||||||

| L1 | Tisagenlecleucel (Kymriah)B,C,O,G | Sept.-18 | X | ||||||

| J5 | Voxilaprévir (Vosevi) | Août-17 | X | X | X | ||||

Remarque : Les médicaments non oncologiques ont été évalués dans le cadre du Programme commun d’évaluation des médicaments de l’ACMTS, tandis que les médicaments oncologiques ont été évalués par le Programme pancanadien d’évaluation des anticancéreux (PPEA).

* Niveau 2 de la Classification anatomique des produits pharmaceutiques, comme indiqué dans la base MIDASMC.

† Médicament biologique (B), oncologique (C), orphelin (O) ou thérapie génique (G).

‡ Recommandation initiale ou finale émise au T3-2019.

§ Au T3-2019.

Source des données : Base de données d’IQVIA sur les régimes privés d’assurance-médicaments, 2018; base Avis de conformité de Santé Canada; rapports de l’Agence canadienne des médicaments et des technologies de la santé (ACMTS); rapports de l’Alliance pharmaceutique pancanadienne (APP).

Le tableau B3 présente les résultats des évaluations des technologies de la santé pour les nouveaux médicaments, y compris les indications évaluées, la condition recommandée pour le remboursement, l’évaluation primaire, la fourchette des rapports coût-efficacité différentiel (RCED) et la réduction du prix nécessaire pour que le médicament atteigne un RCED de 50 000 $ par année de vie ajustée en fonction de la qualité (AVAQ). Les résultats semblent indiquer que la plupart des nouveaux médicaments vendus au Canada n’étaient pas rentables aux prix proposés, et que la grande majorité de ces médicaments ont été approuvés à la condition que leur prix soit réduit. À la marge supérieure de la fourchette déclarée, le prix de certains médicaments devrait être réduit de plus de 99 % afin d’atteindre un RCED de 50 000 $ par AVAQ. Le brodalumab, la midostaurine et le voxilaprévir étaient les seuls médicaments à se situer sous le seuil de 50 000 $ par AVAQ.

Tableau B3 Sommaire des évaluations du Programme commun d’évaluation des médicaments et du Programme pancanadien d’évaluation des anticancéreux pour les nouveaux médicaments de 2017 approuvés au Canada au T2-2019

| Médicament (nom commercial)* | Date de la recommandation† | Indication | Sous réserve du prix‡ | Type d’évaluation (primaire)§ | Rapport coût-efficacité différentiel (RCED) ($ par AVAQ) | Fourchette de réduction des prix (50 000 $ par AVAQ) |

|---|---|---|---|---|---|---|

| Avélumab (Bavencio)B,C,O | Mars-18 | Carcinome à cellules de Merkel | Oui | ACU | 84 000 à 126 000 | – |

| Benralizumab (Fasenra)B | Août-18 | Asthme éosinophilique sévère | Oui | ACU | 62 000 à 1 534 803 | 15 % à 95 % |

| Brigatinib (Alunbrig)C,O | Août-19 | Cancer du poumon non à petites cellules métastatique | Ne pas rembourser | ACU/ACE | 117 763 à 163 603 | – |

| Brodalumab (Siliq/Kyntheum)B | Juin-18 | Psoriasis en plaques modéré ou grave | Oui | ACU | 43 000 | – |

| Cerliponase alfa (Brineura)B,O | Mai-19 | Céroïde-lipofuscinose neuronale de type 2 | Oui | ACU | 1 718 976 | > 99 % |

| Dupilumab (Dupixent)B | Juin-18 | Dermatite atopique | Ne pas rembourser | ACU | 579 672 | 84 % |

| Durvalumab (Imfinzi)B,C | Mai-19 | Cancer du poumon non à petites cellules | Oui | ACU/ACE | 162 670 | – |

| Édaravone (Radicava)O | Mars-19 | Sclérose latérale amyotrophique | Oui | ACU | 1 441 000 à 3 152 000 | > 99 % |

| Ertugliflozine (Steglatro/Segluromet) | Janv.-19 | Diabète de type 2 | Ne pas rembourser | ACC | -- | – |

| Glécaprévir, pibrentasvir (Maviret) | Janv.-18 | Hépatite C chronique | Oui | ACU | 69 000 jusqu’à neutralisation** | 3 % à 12 % |

| Guselkumab (Tremfya)B | Fév.-18 | Psoriasis en plaques modéré ou grave | Oui | ACU | 1 606 003 jusqu’à neutralisation** | – |

| Inotuzumab ozogamicine (Besponsa)B,C,O | Juil.-18 | Leucémie aiguë lymphoblastique | Oui | ACU/ACE/ACC | Dominance ** à 200 597 | – |

| Létermovir (Prevymis)O | Juin-18 | Infection à cytomégalovirus, prophylaxie | Oui | ACU | 51 052 | 0,1 % |

| Midostaurine (Rydapt)C,O | Déc.-17 | Leucémie aiguë myéloblastique | Non | ACU/ACE | 22 579 | – |

| Ocrélizumab (Ocrevus)B | Nov.-17 | Sclérose en plaques récurrente rémittente | Oui | ACU | 214 504 jusqu’à neutralisation** | 50 % |

| Avr.-18 | Sclérose en plaques progressive primaire | 588 143 | 82 % | |||

| Ozénoxacine (Ozanex) | Oct.-18 | Impétigo | Ne pas rembourser | ACU | 171 907 à 244 184 | 28 % à 51 % |

| Ribociclib (Kisqali)C | Avr.-18 | Cancer du sein avancé ou métastatique | Oui | ACU/ACE | 175 827 à 204 805 | – |

| Sarilumab (Kevzara)B | Avr.-17 | Polyarthrite rhumatoïde | Oui | ACC | – | – |

| Sémaglutide (Ozempic) | Mai-19 | Diabète de type 2 | Oui | ACU | -- | – |

| Tisagenlecleucel (Kymriah)B,C,O,G | Janv.-19 | Leucémie lymphoblastique aiguë à précurseurs B en deuxième rechute | Non | ACU | 211 870 | 65 % |

| Voxilaprévir (Vosevi) | Janv.-18 | Hépatite C chronique | Oui | ACU | 923 à 16 864 | – |

Remarques : Le type d’évaluation et le rapport coût-efficacité différentiel (RCED) reposent sur l’estimation du PCEM (cas de base) et les évaluations du Groupe d’orientation économique (GOE) du PPEA. Le tableau indique les limites inférieure et supérieure de la fourchette estimée pour tous les comparateurs et conditions analysés. Les évaluations de l’analyse coût-utilité (ACU) et de l’analyse coût-efficacité (ACE) sont fournies sous forme de fourchette par année de vie ajustée en fonction de la qualité (AVAQ). Pour obtenir de plus amples renseignements, visitez le site https://www.cadth.ca/fr.

* Médicament biologique (B), oncologique (C), orphelin (O) ou thérapie génique (G).

† Recommandation initiale ou finale émise au T2-2019.

‡ Le prix constitue une condition explicite pour le remboursement.

§ ACU : analyse coût-utilité, ACE : analyse coût-efficacité, ACC : analyse de comparaison des coûts.

** Neutralisation et dominance : Le terme « neutralisation » indique qu’il n’est pas possible de calculer une valeur RCED supérieure, car le produit est plus coûteux et moins efficace que les produits de comparaison. Le terme « dominance » fait référence à une valeur RCED inférieure négative, ce qui indique que le produit est moins coûteux et plus efficace que les produits de comparaison.

Source des données : Rapports de l’Agence canadienne des médicaments et des technologies de la santé (ACMTS).

C: Approbations de nouveaux médicaments en 2018

Le taux d’approbations notable en 2017 s’est maintenu en 2018, avec un nombre comparable de nouveaux médicaments autorisés pour la mise en marché. Plus de la moitié des nouveaux médicaments approuvés ont reçu une désignation de médicament orphelin, y compris de nombreux nouveaux médicaments oncologiques, tandis qu’un quart étaient des produits biologiques. Presque tous les nouveaux traitements contre le cancer étaient onéreux, et un médicament orphelin non oncologique a été introduit sur le marché à plus de 3,5 millions de dollars par année.

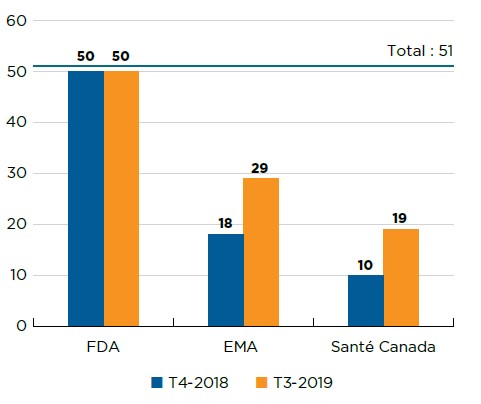

En 2018, 51 nouveaux médicaments ont été approuvés pour la première fois par la FDA, l’EMA ou Santé Canada. Au troisième trimestre de 2019, le Canada avait approuvé 19 de ces nouveaux médicaments, ce qui est moins que l’EMA (29) et la FDA (50) (figure C1).

Description de la figure

Il s’agit d’un graphique à barres indiquant le nombre de nouveaux médicaments de 2018 approuvés par Santé Canada, l’Agence européenne des médicaments et la Food and Drug Administration des États-Unis, au quatrième trimestre de 2018, ainsi qu’au troisième trimestre de 2019. Le nombre total de nouveaux médicaments approuvés en 2018 était de 51.

| Food and Drug Administration des États-Unis | Agence européenne des médicaments | Santé Canada | |

|---|---|---|---|

| T4-2018 | 50 | 18 | 10 |

| T3-2019 | 50 | 29 | 19 |

Remarque : D’après les médicaments qui ont reçu une approbation de mise en marché de la Food and Drug Administration (FDA) des É.-U., l’Agence européenne des médicaments (EMA) ou Santé Canada en 2018.

Source des données : Bases de données de la Food and Drug Administration des États-Unis, de l’Agence européenne des médicaments et de Santé Canada.

Au T4-2018, on disposait de données sur les ventes de 40 nouveaux médicaments au Canada, aux É.-U. ou en Europe. Plus des trois quarts (28) d’entre eux présentaient des coûts de traitement dépassant 10 000 $ par année ou 5 000 $ par cycle de 28 jours. Le tableau C1 présente la liste complète des 51 nouveaux médicaments approuvés en 2018, ainsi que le pays où les ventes ont été déclarées en premier, la disponibilité au Canada et les prix et coûts de traitement, le cas échéantNote de bas de page 3. Il est à noter que cette information reflète la disponibilité et l’utilisation précoces de ces médicaments sur les marchés analysés. Les prix sont indiqués pour la forme et la concentration les plus vendues de chaque médicament.

Tableau C1 Nouveaux médicaments approuvés en 2018, disponibilité, prix et coûts de traitement au T4-2018

| Médicament (dénomination commerciale, forme, concentration, volume)* | Classe thérapeutique† | Disponibilité | Nbre de pays ayant déclaré des ventes | Prix au Canada§ ($ CA) | Prix dans les pays du CEPMB7‡ ($ CA) | Coût de traitement** | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Première vente au Canada et dans les pays du CEPMB7 | Première vente au Canada | Min. | Médian | Max. | Coût de traitement ($ CA) | Annuel / traitement | |||||

| Andexanet alfa (Andexxa, pdr en flacon, 100 mg) | B2-Système de coagulation sanguine, autres produits | É.-U. | Sept.-18 | – | 1 | - | 3 594 | 3 594 | 3 594 | 31 629 | Dose |

| Apalutamide (Erleada, comp. pelliculés, 60 mg)C | L2-Hormonothérapie cytostatique | É.-U. | Fév.-18 | Juil.-18 | 3 | 29 | 111 | 111 | 111 | 3 259 | Cycle de 28 jours |

| Avatrombopag (Doptelet, comp. pelliculés, 20 mg)O | B2-Système de coagulation sanguine, autres produits | É.-U. | Juin-18 | – | 1 | - | 1 124 | 1 124 | 1 124 | 11 244 / 16 867 | Traitement de 5 jours |

| Bictégravir (Biktarvy, comp. pelliculés, 50 mg + 200 mg + 25 mg) | J5-Antiviraux | É.-U. | Fév.-18 | Août-18 | 6 | 38 | 32 | 39 | 115 | 13 840 | Annuel |

| Baloxavir marboxil (Xofluza, comp. pelliculés, 20 mg) | J5-Antiviraux | É.-U. | Nov.-18 | – | 1 | - | 95 | 95 | 95 | 191 | Dose |

| Binimétinib (Mektovi, comp. pelliculés, 15 mg)C,O | L1-Antinéoplasiques | É.-U. | Juin-18 | – | 3 | - | 37 | 51 | 71 | 8 573 | Cycle de 28 jours |

| Burosumab (Crysvita, flacon sc, 30 mg/ml, 1 ml)B,O | M5-Autres médicaments des désordres musculo-squelettiques | ALL | Avr.-18 | – | 2 | - | 6 041 | 10 654 | 15 267 | 183 232 | Annuel |

| Caplacizumab (Cablivi, pdr en flacon, 10 mg)O | B6-Tous les autres agents hématologiques | FRA | Sept.-18 | – | 2 | - | 2 057 | 4 475 | 6 894 | 143 206 | Traitement†† |

| Cémiplimab (Libtayo, pdr en flacon pour perf., 50 mg/ml, 7 ml)B,C | L1-Antinéoplasiques | É.-U. | Oct.-18 | – | 1 | - | 10 775 | 10 775 | 10 775 | 10 775 | Cycle de 28 jours |

| Dacomitinib (Vizimpro, comp. pelliculés, 15 mg)C,O | L1-Antinéoplasiques | É.-U. | Oct.-18 | – | 1 | 117ii | 505 | 505 | 505 | 3 267 | Cycle de 28 jours |

| Damoctocog alfa pégol (Jivi, pdr en flacon ret., 2000 IU)B | B2-Système de coagulation sanguine, autres produits | É.-U. | Sept.-18 | – | 1 | - | 4 | 4 | 4 | 422 à 592 | Annuel |

| Doravirine (Pifeltro, comp. pelliculés, 100 mg) | J5-Antiviraux | É.-U. | Sept.-18 | Nov.-18 | 2 | 16 | 54 | 54 | 54 | 5 747 | Annuel |

| Duvélisib (Copiktra, capsule, 25 mg)C,O | L1-Antinéoplasiques | É.-U. | Oct.-18 | – | 1 | - | 246 | 246 | 246 | 13 750 | Cycle de 28 jours |

| Élagolix (Orilissa, comp. pelliculés, 150 mg) | H1-Hormones hypophysaires et hypothalamiques | É.-U. | Août-18 | Oct.-18 | 2 | 6 | 38 | 38 | 38 | 1 131 | Annuel |

| Élapégadémase (Revcovi, flacon im, 1,6 mg/ml, 1,5 ml)B,O | A16-Autres médicaments des voies digestives et du métabolisme | É.-U. | Nov.-18 | – | 1 | - | 11 795 | 11 795 | 11 795 | 3 577 947 | Annuel |

| Encorafénib (Bravtovi, capsule, 75 mg)C,O | L1-Antinéoplasiques | É.-U. | Juin-18 | – | 3 | - | 47 | 51 | 71 | 8 627 | Cycle de 28 jours |

| Éravacycline (Xerava, pdr pour perf., 50 mg) | J1-Antibactériens à usage systémique | É.-U. | Oct.-18 | – | 1 | - | 56 | 56 | 56 | 623 à 2 179 | Traitement de 4 à 14 jours |

| Érénumab (Aimovig, autoinj. PR, 70 mg/ml, 1 ml) | N2-Analgésiques | É.-U. | Mai-18 | Déc.-18 | 7 | 554 | 527 | 622 | 808 | 6 646 | Annuel |

| Fostamatinib (Tavalisse, comp. pelliculés, 100 mg)O | B6-Tous les autres agents hématologiques | É.-U. | Mai-18 | – | 1 | - | 194 | 194 | 194 | 191 036 / 212 802 | Première année / années subséquentes |

| Frémanézumab (Ajovy, seringue PR, sc, 150 mg/ml, 1,5 ml)B | N2-Analgésiques | É.-U. | Sept.-18 | – | 1 | - | 724 | 724 | 724 | 8 685 | Annuel |

| Galcanézumab (Emgality, autoinj. PR, 120 mg/ml, 1 ml)B | N2-Analgésiques | É.-U. | Oct.-18 | – | 1 | - | 723 | 723 | 723 | 9 400 / 10 120 | Première année / années subséquentes |

| Giltéritinib (Xospata, comp. pelliculés, 40 mg)C,O | L1-Antinéoplasiques | É.-U. | Déc.-18 | – | 1 | - | 315 | 315 | 315 | 8 832 | Cycle de 28 jours |

| Ibalizumab (Trogarzo, flacon/bout. pour perf., 150 mg/ml, 1,33 ml)B,O | J5-Antiviraux | É.-U. | Avr.-18 | – | 1 | - | 1 362 | 1 362 | 1 362 | 149 766 / 141 597 | Première année / années subséquentes |

| Inotersen (Tegsedi, seringue PR, sc, 189 mg/ml, 1,5 ml)O | N7-Autres médicaments du système nerveux central | ALL | Oct.-18 | – | 1 | - | 14 063 | 14 063 | 14 063 | 731 300 | Annuel |

| Ivosidénib (Tibsovo, comp. pelliculés, 250 mg)C,O | L1-Antinéoplasiques | É.-U. | Août-18 | – | 1 | - | 531 | 531 | 531 | 29 747 | Cycle de 28 jours |

| Lanadélumab (Takhzyro, flacon sc, 150 mg/ml, 2 ml)O | B6-Tous les autres agents hématologiques | É.-U. | Sept.-18 | – | 2 | - | 19 422 | 22 934 | 26 446 | 596 288 | Annuel |

| Larotrectinib (Vitrakvi, capsule, 100 mg)C,O | L1-Antinéoplasiques | É.-U. | Déc.-18 | – | 1 | 320ii | 712 | 712 | 712 | 39 860 | Cycle de 28 jours |

| Lorlatinib (Lorbrena, comp. pelliculés, 100 mg)C,O | L1-Antinéoplasiques | É.-U. | Nov.-18 | – | 1 | - | 675 | 675 | 675 | 18 888 | Cycle de 28 jours |

| Lusutrombopag (Mulpleta, comp. pelliculés, 3 mg) | B2-Système de coagulation sanguine, autres produits | É.-U. | Sept.-18 | – | 1 | - | 1 441 | 1 441 | 1 441 | 10 089 | Traitement de 7 jours |

| Mogamulizumab (Poteligeo, flacon/bout. pour perf., 4 mg/ml, 1 ml)B,C,O | L1-Antinéoplasiques | É.-U. | Oct.-18 | – | 1 | - | 4 321 | 4 321 | 4 321 | 120 993 / 60 496 | Cycle de 28 jours |

| Moxétumomab pasudotox (Lumoxiti, pdr pour perf., 1 mg)B,C,O | L1-Antinéoplasiques | É.-U. | Nov.-18 | – | 1 | - | 2 543 | 2 543 | 2 543 | 21 363 | Cycle de 28 jours |

| Patisiran (Onpattro, flacon/bout. pour perf., 2 mg/ml, 5 ml)O | N7-Autres médicaments du système nerveux central | É.-U. | Août-18 | – | 2 | - | 12 032 | 12 418 | 12 804 | 452 025 | Annuel |

| Plazomicine (Zemdri, flacon/bout. pour perf., 50 mg/ml, 10 ml) | G4-Traitement urologique | É.-U. | Juil.-18 | – | 1 | - | 400 | 400 | 400 | 3 357 à 5 875 | Traitement de 4 à 7 jours |

| Révéfénacine (Yulperi, sol. pour les poumons d.u., 175 mcg/dose, 3 ml) | R3-Produits antiasthmatiques et MPOC | É.-U. | Déc.-18 | – | 1 | - | 43 | 43 | 43 | 15 805 | Annuel |

| Talazoparib (Talzenna, capsule, 1 mg)C | L1-Antinéoplasiques | É.-U. | Oct.-18 | – | 2 | - | 611 | 611 | 611 | 17 096 | Cycle de 28 jours |

| Tézacaftor (Symdeko, comp. pelliculés, 150 mg + 100 mg)O | R7–Autres produits du système respiratoire | É.-U. | Fév.-18 | – | 2 | - | 294 | 364 | 435 | 132 944 | Annuel |

| Tildrakizumab (Ilumya, seringue PR, sc, 100 mg/ml, 1 ml)B | D5-Produits non stéroïdiens pour troubles cutanés inflammatoires | É.-U. | Oct.-18 | – | 2 | - | 6 218 | 11 458 | 16 698 | 68 748 / 49 652 | Première année / années subséquentes |

| Velmanase alfa (Lamzede, pdr pour perf., 10 mg)O | A16-Autres médicaments des voies digestives et du métabolisme | ALL | Mars-18 | – | – | - | 1 379 | 1 830 | 2 282 | 666 297 | Annuel |

| Cyclosilicate de zirconium sodique (Lokelma, poudre orale d.u., 10 g/dose) | V3-Tous les autres produits thérapeutiques | SUÈ | Mars-18 | – | – | - | 23 | 26 | 28 | 9 457 / 9 354 | Première année / années subséquentes |

Médicament sans données sur les ventes dans la base MIDASMC au T4-2018

| Médicament (dénomination commerciale, forme, concentration, volume)* | Classe thérapeutique† | Date de l'approbation par la FDA, l'EMA ou Santé Canada | Date de l'approbation au Canada | |

|---|---|---|---|---|

| Calaspargase pégol (Asparlas)B,C,O | Non assigné au T3-2019 | FDA | Déc.-18 | – |

| Émapalumab (Gamifant)B,O | L04-Immunosuppresseurs | FDA | Nov.-18 | – |

| Moxidectine (Moxidectin)O | P02-Anthelmintiques | FDA | Juin-18 | – |

| Omadacycline (Nuzyra) | J01-Antibactériens à usage systémique | FDA | Oct.-18 | – |

| Pegvaliase (Palynziq)B,O | A16 – Autres médicaments des voies digestives et du métabolisme | FDA | Mai-18 | – |

| Ravulizumab (Ultomiris)O | L04- Immunosuppresseurs | FDA | Déc.-18 | Août-19‡‡ |

| Sarécycline (Seysara) | J01- Antibactériens à usage systémique | FDA | Oct.-18 | – |

| Acétate de ségestérone (Annovera) | Non assignée au T3-2019 | FDA | Août-18 | – |

| Tafénoquine (Krintafel)O | P01-Antiprotozoaires | FDA | Juil.-18 | – |

| Tagraxofusp (Elzonris)O | L01-Antinéoplasiques | FDA | Déc.-18 | – |

| Técovirimat (Tpoxx)O | J05-Antiviraux à usage systémique | FDA | Juil.-18 | – |

Remarque : On considérait qu’un médicament était nouveau en 2018 lorsque la FDA, l’EMA ou Santé Canada lui avait accordé sa première autorisation de mise en marché au cours de l’année civile.

Les renseignements sur la disponibilité et les ventes renvoient à toutes les formes et à toutes les concentrations du médicament, tandis que les prix et les coûts de traitement sont basés sur la forme et la concentration les plus vendues indiquées. Les ventes sont basées sur les prix de catalogue du fabricant.

* Médicament biologique (B), oncologique (C), orphelin (O).