Archivé - Évaluation du Programme de placement de titres sur le marché de détail

Rapport final préparé par KPMG ITnet

Approuvé par le sous-ministre des Finances selon la recommandation du Comité de vérification et d’évaluation le 26 mai 2015

- 3.1 Question 1 : Y a-t-il un besoin continu pour le Programme de placement de titres sur le marché de détail?

- 3.2 Question 2 : Dans quelle mesure les pratiques opérationnelles et les méthodes actuelles de prestation des services dans le cadre du Programme sont-elles encore pertinentes – en d’autres termes, cadrent-elles ou non avec le marché d’aujourd’hui?

- 3.3 Question 3 : Dans quelle mesure le mandat du Programme et les politiques qui le régissent sont-ils conformes aux rôles, aux responsabilités et aux priorités du gouvernement fédéral?

- 3.4 Question 4 : Dans quelle mesure le Programme a-t-il assuré aux Canadiens et aux Canadiennes l’accès à des produits d’épargne de détail de manière rentable?

- 3.5 Question 5 : Dans quelle mesure les niveaux de service et les modes de vente sont-ils satisfaisants pour les Canadiens et les Canadiennes?

- 3.6 Question 6 : Dans quelle mesure les activités de commercialisation, de publicité et de communication ont-elles été efficaces pour fournir l’information nécessaire à d’éventuels acheteurs? La « sensibilisation » est-elle le bon objectif?

- 3.7 Question 7 : Dans quelle mesure la structure de gouvernance et le régime de responsabilisation protègent-ils les intérêts des Canadiens et des Canadiennes et ceux du gouvernement fédéral?

- 3.8 Question 8 : Dans quelle mesure les systèmes de gestion et d’exploitation et les procédures connexes (y compris l’impartition des fonctions administratives) appuient-ils de manière efficace et efficiente l’exécution du Programme?

- 3.9 Question 9 : Dans quelle mesure les modes d’émission et d’encaissement sont-ils efficaces et logiques?

- 3.10 Question 10 : Comment les ressources utilisées dans le cadre du Programme se comparent-elles aux ressources utilisées par d’autres administrations?

Le présent rapport a été produit par KPMG LLP (« KPMG ») pour sa filiale ITnet à l’intention du ministère des Finances du gouvernement du Canada (« Client ») conformément aux dispositions de la convention d’engagement (« l’entente ») conclue entre ITnet et le Client le 12 avril 2013. Le rapport et les constatations de KPMG sont destinés à l’usage interne du Client, du Secrétariat du Conseil du Trésor et de la Banque du Canada.

Ni KPMG ni ITnet ne déclarent ou ne garantissent que l’information contenue dans le présent rapport est exacte, complète, suffisante ou appropriée pour utilisation par toute autre personne ou toute autre entité que le Client, le Secrétariat du Conseil du Trésor ou la Banque du Canada, ni à toute autre fin que celle qui a été exposée dans la convention d’engagement. Aucune personne ni aucune entité autre que le Client, le Secrétariat du Conseil du Trésor ou la Banque du Canada ne peut se fonder sur le présent rapport, et KPMG et ITnet se dégagent expressément de toute responsabilité envers toute personne ou entité autre que le Client, le Secrétariat du Conseil du Trésor ou la Banque du Canada relativement à l’utilisation qui est faite du présent rapport.

Le Programme de placement de titres sur le marché de détail a été mis sur pied en 1946 à titre de moyen d’épargne de détail sûr que le gouvernement du Canada offrait aux Canadiens et aux Canadiennes. Il comporte actuellement deux instruments, soit les Obligations d’épargne du Canada (OEC) et les Obligations à prime du Canada (OPC). Les OEC sont vendues au moyen de retenues sur la paye (le mode de l’épargne-salaire) et les OPC sont vendues en espèces par l’entremise d’institutions financières ou de courtiers en valeurs mobilières, ou encore directement par téléphone.

La présente évaluation du Programme de placement de titres sur le marché de détail a été réalisée dans le cadre du Programme d’évaluation de la trésorerie du ministère des Finances, avec la participation de la Banque du Canada. L’objectif sous-jacent de l’évaluation était d’analyser l’efficacité dont font preuve le ministère des Finances et la Banque du Canada dans la mise en œuvre du Programme de placement de titres sur le marché de détail lorsqu’il s’agit de permettre aux Canadiens et aux Canadiennes d’accéder à des instruments d’épargne de détail du gouvernement du Canada selon un bon rapport coût-efficacité. L’évaluation a examiné l’évolution, la pertinence et le rendement du Programme de placement de titres sur le marché de détail.

La méthodologie sur laquelle l’évaluation a reposé comportait les éléments suivants :

- Un total de 26 séries d’entrevues, dont 10 auprès de représentants du ministère des Finances et de la Banque du Canada et les autres avec diverses parties de l’extérieur, notamment des représentants de banques canadiennes et de courtiers en valeurs mobilières ainsi que de l’entrepreneur chargé d’assurer les fonctions administratives du Programme de placement de titres sur le marché de détail. Les entrevues ont également été menées auprès de sept directeurs de campagne en milieu de travail du Programme des Obligations d’épargne du Canada;

- Une analyse exhaustive de plus de 300 documents et ensembles de données;

- Un examen comparatif des programmes de placement de titres sur le marché de détail de six autres administrations.

L’évaluation a permis de constater que même si le mandat du Programme de placement de titres sur le marché de détail et les politiques qui le régissent sont conformes aux rôles, responsabilités et priorités du gouvernement fédéral, il n’y a actuellement aucun motif économique valable qui justifie le Programme. Il ne représente plus une source nette de rentrées de fonds pour le gouvernement, car depuis 1987, il faut emprunter sur le marché de gros pour financer les encaissements annuels nets. De plus, dans la perspective du public canadien, le Programme ne répond qu’à un besoin très limité, car des instruments de rechange assurés par la Société d’assurance-dépôts du Canada ne laissent pratiquement aucun vide sur le marché.

De surcroît, le Programme n’est pas un mécanisme de levée de fonds d’un bon rapport coût-efficacité pour le gouvernement, et il est douteux qu’il revienne à un bon rapport coût-efficacité, compte tenu des faibles taux d’intérêt actuels et des coûts d’administration unitaires élevés et croissants du Programme (du fait que l’encours des titres de détail diminue plus rapidement que les frais d’administration du Programme).

Le Programme de placement de titres sur le marché de détail du Canada soutient mal la comparaison avec les programmes semblables des autres administrations examinées, même s’il est difficile de faire des comparaisons entre des éléments qui ne sont pas strictement comparables :

- Le coût unitaire du Programme de placement de titres sur le marché de détail du Canada est le plus élevé parmi toutes les administrations examinées;

- L’encours des titres de détail du Canada en pourcentage de la dette nationale est l’un des plus faibles parmi les administrations examinées;

- L’encours des titres de détail du Canada en fonction des ressources humaines consacrées à la gestion du Programme est l’un des plus faibles parmi les administrations examinées. Toutefois, il faudrait procéder à une analyse plus détaillée pour bien en comprendre les raisons.

Dans l’ensemble, les constatations relatives aux pratiques opérationnelles du Programme étaient positives. Les méthodes de fourniture des services : niveaux, commercialisation et publicité, gestion et procédures opérationnelles ainsi que ventes et pratiques d’encaissement, se sont révélées satisfaisantes.

Les constatations relatives au cadre de gouvernance étaient elles aussi généralement positives. Le cadre de gouvernance du Programme dans son ensemble et le cadre de gouvernance du contrat d’impartition des fonctions administratives étaient alignés sur des pratiques de premier plan et ils étaient clairement compris et acceptés par toutes les parties concernées. Nous avons cependant constaté qu’il serait peut-être utile de rehausser le niveau des consultations et du partage d’information entre la Banque du Canada et le ministère des Finances pour ce qui est des décisions clés et des coûts de l’impartition.

La principale recommandation de l’équipe d’évaluation est que le Programme de placement de titres sur le marché de détail soit éliminé graduellement de manière ordonnée. Si toutefois le gouvernement décide de ne pas mettre fin complètement au Programme, compte tenu de ses avantages et de ses impacts au-delà de ses aspects strictement financiers, dont l’étude ne rentrait pas dans le cadre de notre évaluation, notre deuxième recommandation serait de maintenir une version basique du Programme, dans le cadre de laquelle le seul mode conservé serait celui des achats en espèces. Les Canadiens et les Canadiennes pourraient ainsi continuer d’acheter des obligations du gouvernement du Canada, et celui-ci pourrait rationaliser davantage le Programme afin de réaliser des économies pour les contribuables. Les activités préalables qu’il conviendrait de mener avant de mettre en œuvre l’une ou l’autre de ces deux options stratégiques sont exposées plus loin dans le présent rapport.

Ces deux options stratégiques, peu importe celle qui sera retenue, auront des conséquences sur l’entente actuelle d’impartition des fonctions administratives. Nous recommandons que les services d’un conseiller indépendant en impartition soient retenus pour soutenir l’évaluation des options stratégiques que nous présentons ici et l’élaboration d’un plan de transition.

Le Programme de placement de titres sur le marché de détail (mieux connu sous le nom de Programme des Obligations d’épargne du Canada) a été mis sur pied en 1946 à titre de moyen d’épargne de détail garanti que le gouvernement du Canada offrait aux Canadiens et aux Canadiennes à une époque où le marché de l’épargne de détail était peu développé et où il n’existait pas d’instruments assurés par la Société d’assurance-dépôts du Canada (SADC)[1]. Le Programme de placement de titres sur le marché de détail comporte actuellement deux instruments, soit les Obligations d’épargne du Canada (OEC) et les Obligations à prime du Canada (OPC). Les OEC sont vendues au moyen de l’épargne-salaire et les OPC au moyen d’achats en espèces par l’entremise d’institutions financières ou de courtiers en valeurs mobilières, ou encore directement par téléphone.

Divers changements ont été apportés au Programme depuis ses débuts :

- À la suite d’une baisse significative de la valeur totale des obligations en circulation, qui est passée de 55 milliards de dollars en 1987 à environ 30 milliards en 1997, le gouvernement a mis sur pied en 1997 un nouvel organisme, Placements Épargne Canada (PEC), ayant pour mandat de revitaliser le Programme. Toutefois, l’encours des titres de détail a continué de reculer pour atteindre environ 15 milliards de dollars en 2007, de sorte que PEC a été éliminé et que les responsabilités de la gestion du Programme ont été confiées à nouveau à la Banque du Canada et au ministère des Finances.

- En 2001, les fonctions administratives du Programme ont été confiées à contrat à Electronic Data Systems, l’intention étant d’améliorer l’efficience de la gestion des activités. En 2008, Electronic Data Systems a été acquise par Hewlett-Packard (HP), qui a repris l’entente conclue avec Electronic Data Systems.

- En 2012-2013, plusieurs changements ont été apportés pour améliorer l’efficience du Programme et aligner plus étroitement l’offre de produits sur les besoins des investisseurs d’aujourd’hui :

- Un seul instrument était offert par mode de ventes : les OEC étaient offertes uniquement par l’entremise de l’épargne-salaire et les OPC seulement par le mode des achats en espèces;

- Les OPC allaient désormais être encaissables tout au long de l’année et l’échéance des nouvelles OPC a été raccourcie de 10 ans à 3 ans;

- L’échéance des nouvelles OEC a été raccourcie à 3 ans.

- Même si un certain nombre d’initiatives ont été lancées au fil des ans pour améliorer l’efficience du Programme et mieux aligner l’offre de produits sur les besoins des investisseurs, l’encours était inférieur à 7,7 milliards de dollars en mars 2013.

Le ministère des Finances a retenu les services d’ITnet en juin 2013 pour la réalisation d’une évaluation du Programme de placement de titres sur le marché de détail. KPMG LLP, société mère d’ITnet, a fait office d’agent d’exécution de ladite évaluation.

Selon l’énoncé des travaux, l’objet de l’évaluation était le suivant : le but sous-jacent est d’évaluer l’efficacité dont font preuve le ministère des Finances et la Banque du Canada dans l’administration du Programme de placement de titres sur le marché de détail pour faciliter l’accès des Canadiens et des Canadiennes à des instruments d’épargne de détail du gouvernement du Canada de manière rentable. L’objectif premier est d’évaluer l’évolution, la pertinence et le rendement (efficacité, efficience et économie) du Programme de placement de titres sur le marché de détail.

Les questions d’évaluation[2] figurant dans le plan de l’évaluation (approuvé le 29 juillet) étaient les suivantes :

Pertinence

(1) Y a-t-il un besoin continu pour le Programme de placement de titres sur le marché de détail?

(2) Dans quelle mesure les pratiques opérationnelles et les méthodes actuelles de prestation des services dans le cadre du Programme sont-elles encore pertinentes – en d’autres termes, cadrent-elles ou non avec le marché d’aujourd’hui?

(3) Dans quelle mesure le mandat du Programme et les politiques qui le régissent sont-ils conformes aux rôles, aux responsabilités et aux priorités du gouvernement fédéral?

Rendement

(4) Dans quelle mesure le Programme a-t-il assuré aux Canadiens et aux Canadiennes l’accès à des produits d’épargne de détail de manière rentable?

(5) Dans quelle mesure les niveaux de service et les modes de vente sont-ils satisfaisants pour les Canadiens et les Canadiennes?

(6) Dans quelle mesure les activités de commercialisation, de publicité et de communication ont-elles été efficaces pour fournir l’information nécessaire à d’éventuels acheteurs? La « sensibilisation » est-elle le bon objectif?

(7) Dans quelle mesure la structure de gouvernance et le régime de responsabilisation protègent-ils les intérêts des Canadiens et des Canadiennes et ceux du gouvernement fédéral?

(8) Dans quelle mesure les systèmes de gestion et d’exploitation et les procédures connexes (y compris l’impartition des fonctions administratives) appuient-ils de manière efficace et efficiente l’exécution du Programme?

(9) Les pratiques et processus de vente et d’encaissement sont-ils efficaces et logiques?

(10) Comment les ressources utilisées dans le cadre du Programme se comparent-elles aux ressources utilisées par d’autres administrations?

L’évaluation vise la période allant de l’élimination du PEC en 2007 jusqu’à aujourd’hui, mais elle a porté principalement sur la mise en œuvre et le rendement de Programme de placement de titres sur le marché de détail au cours des dernières années.

Cinq séries d’entrevues ont été menées en personne ou au téléphone avec des représentants du ministère des Finances. Elles ont porté sur la raison d’être, la gouvernance et la gestion du Programme. L’une de ces entrevues a également traité des programmes de placement de titres sur le marché de détail d’autres pays.

Cinq séries d’entrevues ont été menées en personne avec des représentants de la Banque du Canada. Elles ont porté sur la raison d’être, la gouvernance et la gestion du Programme ainsi que le détail du processus de mise en œuvre. L’une de ces entrevues a également porté sur les vues des clients au sujet du Programme de placement de titres sur le marché de détail.

Deux séries d’entrevues collectives ont été menées en personne avec des représentants de Hewlett-Packard (HP) qui ont compris notamment une visite des installations d’HP.

Quatre entrevues ont été menées par téléphone auprès de hauts dirigeants de quatre grandes banques canadiennes.

Sept entrevues ont été menées par téléphone auprès de directeurs de campagne en milieu de travail pour le mode de l’épargne-salaire.

Deux entrevues ont été menées par téléphone auprès de courtiers en valeurs mobilières.

Une entrevue a été menée par téléphone auprès d’un représentant de la Direction des accords bancaires de Travaux publics et Services gouvernementaux Canada (TPSGC).

Cet examen a pris la forme d’une analyse de données et de documents disponibles – notamment des statistiques et des analyses de données internes (y compris de l’information sur les opinions de clients et de clients éventuels), de documents sur la distribution et les ventes, de documents sur la gouvernance et la stratégie, et de documents se rapportant aux systèmes de gestion et d’exploitation. Plus de 300 documents et ensembles de données ont été examinés.

Un examen comparatif a été fait au sujet des programmes de placement de titres sur le marché de détail de six autres administrations – quatre pays et deux provinces. Les activités suivantes de collecte de données ont été menées :

- Royaume-Uni – collecte d’information contextuelle suivie par une entrevue par téléphone;

- Suède – collecte d’information contextuelle suivie par un questionnaire qui a été rempli par des représentants du gouvernement suédois;

- Ontario – collecte d’information contextuelle suivie par une entrevue par téléphone;

- Québec – collecte d’information contextuelle suivie par une entrevue par téléphone;

- Allemagne – collecte d’information contextuelle;

- États-Unis – collecte d’information contextuelle.

La méthodologie de l’évaluation présente trois limitations :

(1) L’échantillon des directeurs de campagne en milieu de travail pour le mode de l’épargne-salaire a été choisi à dessein pour les entrevues. Nous avons demandé à la Banque du Canada de nous indiquer des personnes qui avaient une expérience considérable du mode de l’épargne-salaire et qui seraient donc en mesure de répondre à un vaste éventail de questions, y compris des questions sur les changements au fil du temps. On pourrait raisonnablement penser que les réponses de ces personnes à certaines de nos questions n’étaient pas complètement représentatives, par exemple les questions sur la suffisance du soutien qu’elles reçoivent de la Banque du Canada (en effet, les répondants ayant une grande expérience n’auraient pas besoin d’autant de soutien).

(2) Une autre limitation est qu’il n’entrait pas dans le cadre de notre étude de faire des analyses détaillées de l’efficience de certains aspects particuliers du Programme, notamment les opérations de vente et d’encaissement et le Programme des produits enregistrés (analyse des obligations en matière de fourniture de services et des obligations fiduciaires associées à l’administration du Régime d’épargne-retraite du Canada et du Fonds de revenu de retraite du Canada). Ces questions ne faisaient pas partie du plan d’étude à l’origine, car l’intention était de concentrer les ressources de l’étude sur les questions d’évaluation les plus importantes, comme le rendement global et le rapport coût-efficacité du Programme.

(3) L’un des facteurs de comparaison du Programme du Canada par rapport aux programmes d’autres administrations qui étaient disposées à fournir cette information était le suivant : l’encours des titres par rapport aux ressources humaines affectées à la mise en œuvre du programme. Cette comparaison est relativement défavorable pour le Programme du Canada, mais il convient de préciser qu’il n’entrait pas dans le cadre de la présente évaluation de faire une analyse approfondie des facteurs sous-jacents de ce paramètre. Par conséquent, même si ce paramètre donne des renseignements indicatifs utiles, il faudrait en faire une analyse plus poussée pour mieux le comprendre et savoir comment il convient de l’interpréter.

L’étude ne présente pas d’autres limitations significatives. Les répercussions des limitations précitées sur les conclusions de l’étude devraient être minimes pour les raisons suivantes :

(1) Dans la plupart des cas, les réponses aux questions d’évaluation ont été trouvées dans l’information recueillie lors des entrevues auprès d’intervenants de premier plan, complétée par l’examen de documents et l’analyse de données comparatives sur les activités et les résultats des programmes. Nous avons ainsi été en mesure de faire une triangulation adéquate des éléments de preuve pour veiller à ce que les constatations se basent sur la convergence de multiples sources de données.

(2) Dans de nombreux cas, les mêmes questions ont été posées à des groupes différents de personnes interviewées dont on ne s’attendrait pas nécessairement à ce qu’elles aient les mêmes opinions sur leur participation au Programme. Les résultats de ces différentes entrevues sont présentés ici, mais des constatations et des conclusions reposant largement sur les entrevues ne sont présentées que dans le cas où les données d’entrevues de différentes sources convergent.

Cette section présente les constatations, l’analyse et les preuves à l’appui qui permettent de répondre aux dix questions d’évaluation énumérées dans la section 1.2, Contexte de l’étude et objectifs de l’évaluation, afin d’analyser la pertinence et le rendement (efficience, efficacité et économie) du Programme de placement de titres sur le marché de détail.

- L’évolution du Programme et l’éventail des activités de vente et d’encaissement. Des statistiques ont été tirées de documents fournis par le ministère des Finances, la Banque du Canada et les provinces de comparaison.

- La part de marché du Programme dans l’univers des instruments d’épargne comparables à la disposition des Canadiens et des Canadiennes.

- La pertinence du Programme comme source de levée de fonds de rechange pour le gouvernement du Canada.

- Les résultats d’entrevues avec des intervenants à qui la question a été posée directement.

- Les ventes nettes et l’encours des instruments du Programme.

- On s’attend à ce que l’encours atteigne un niveau tel qu’en dépit de toutes les mesures de réduction des coûts qui ont été prises récemment, il sera difficile de justifier l’existence du Programme pour des motifs économiques ou en fonction des niveaux de participation ou du pourcentage de l’encours des titres de détail par rapport à l’ensemble de la dette contractée sur les marchés.

- Le seul segment qui affiche encore une légère croissance est le mode de l’épargne-salaire; toutefois, il a affiché une croissance de seulement 17 millions de dollars pour la campagne de 2012-2013 et il ne représente que 33 % de l’encours des titres de détail.

- La prolifération d’instruments d’épargne de détail de rechange assurés par la SADC qui sont offerts dans le secteur privé s’est traduite par une diminution de la part du marché de l’épargne détenue dans le cadre du Programme à un niveau qui était estimé à moins de 1 % en mars 2014.

- La principale caractéristique qui distingue le Programme demeure la facilité d’achat par le biais du mode de l’épargne-salaire. D’autres caractéristiques comme les taux, l’attrait patriotique et la garantie gouvernementale semblent perdre du terrain.

- Comme les ventes globales du Programme ne sont pas supérieures aux encaissements, le Programme n’est pas une source de financement pour le gouvernement, car celui-ci a dû emprunter sur le marché de gros pour couvrir les encaissements annuels nets.

Encours, ventes et encaissement

Les ventes nettes de produits du Programme et l’encours diminuent régulièrement depuis 1987.

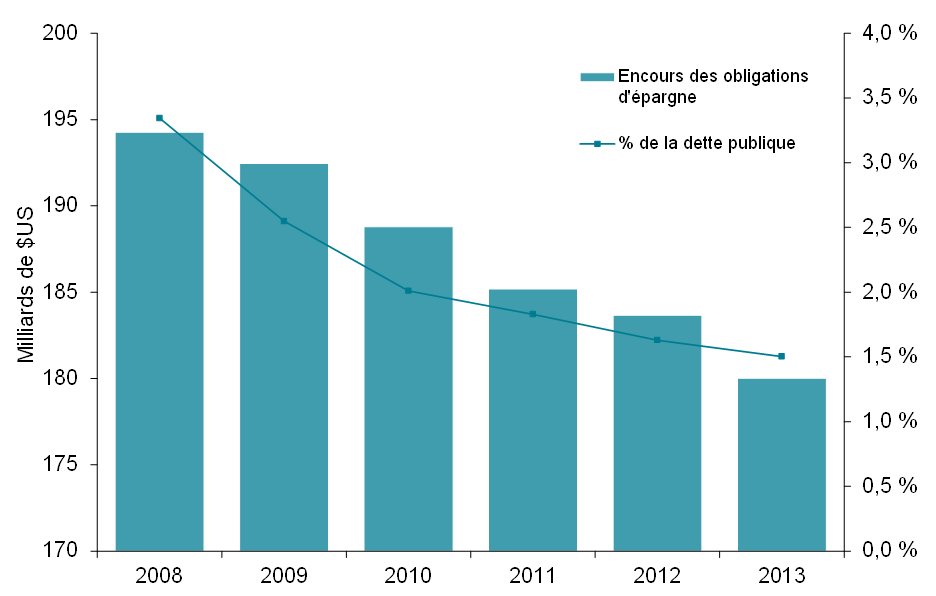

En dépit d’un certain nombre d’initiatives adoptées au fil des ans pour améliorer l’efficience du Programme et mieux aligner les produits offerts sur les besoins des investisseurs, l’encours des titres de détail est tombé à 7,7 milliards de dollars, soit environ 1 % de la totalité de la dette contractée sur les marchés (de gros et de détail) au 31 mars 2013 (voir le graphique 1).

Graphique 1

Programme de placement de titres sur le marché de détail – Ventes et encours

L’encours des titres de détail a diminué d’en moyenne 1,8 milliard de dollars par année depuis 1987, de sorte qu’il faut désormais emprunter sur le marché de gros pour financer les encaissements annuels nets. Au cours de la période de trois ans de 2010-2011 à 2012-2013, l’encours a diminué à un taux annuel d’entre 11 % et 13 % (voir le tableau 1).

Tableau 1

Ventes nettes : ventes moins encaissements

Ventes nettes par année, selon le mode (millions de $)

| Nettes | 2010-2011 | 2011-2012 | 2012-2013 |

|---|---|---|---|

| Institutions financières / banques / ventes directes | -1 208 | -1 015 | -1 162 |

| Courtiers en valeurs immobilières | -423 | -179 | -224 |

| Épargne-salaire | 30 | 23 | 17 |

| Total | -1 601 | -1 171 | -1 369 |

| Diminution en % de l'encours | 13 % | 11 % | 15 % |

Jusqu’à maintenant, la plus grande partie des titres en circulation a été vendue par le mode des achats en espèces (institutions financières, courtiers en valeurs mobilières et ventes directes).

- Un encours notionnel de 5,1 milliards de dollars sur 7,7 milliards de dollars, soit 66 %, a été vendu par le mode des achats en espèces;

- Un encours notionnel de 2,6 milliards de dollars sur 7,7 milliards de dollars, soit 33 %, a été vendu par le mode de l’épargne-salaire.

Toutefois, les ventes sont graduellement passées majoritairement au mode de l’épargne-salaire. Il y a dix ans, les ventes par le mode de l’épargne-salaire totalisaient 1,3 milliard de dollars et représentaient 49 % des ventes totales. Aujourd’hui, elles totalisent 1,5 milliard de dollars et représentent 88 % des ventes totales (voir le graphique 2). Le seul segment qui connaît encore une croissance marginale au chapitre des ventes nettes et de l’encours est le mode de l’épargne-salaire. Il faut souligner que dans ce mode, les encaissements d’obligations d’épargne sont presque égaux aux ventes chaque année. Environ 95 % des obligations vendues par le mode de l’épargne-salaire annuellement sont encaissées chaque année, de sorte que les ventes nettes ont été d’à peine 17 millions de dollars en 2012-2013. On peut en conclure que les détenteurs d’obligations achetées par l’épargne-salaire sont davantage intéressés par le service d’épargne automatique que par les obligations elles-mêmes.

Graphique 2

Évolution des ventes, des encaissements et de l'encours du Programme

Si nous extrapolons la tendance actuelle :

- L’encours des titres de détail devrait reculer à 6,5 milliards de dollars d’ici le 31 mars 2014 et il devrait être inférieur à 4 milliards de dollars au 31 mars 2022 (voir le graphique 2).

- Si la tendance du taux d’érosion de l’encours des titres achetés par le mode des achats en espèces et la lente croissance ajoutée par le mode de l’épargne-salaire se maintiennent, l’encours des titres achetés par le mode de l’épargne-salaire devrait dépasser l’encours des titres achetés par le mode des achats en espèces d’ici deux ou trois ans.

- La majorité de l’encours est représentée par des OEC (64 %), les OPC représentant 36 %. Nous avons constaté que la proportion des OEC s’accroît. Au cours de la campagne précédente (2011-2012), la part des OEC s’établissait à 60 %.

Le nombre de Canadiens et de Canadiennes qui détiennent des OEC et des OPC (le nombre de comptes étant utilisé comme variable de substitution) a diminué régulièrement (voir le graphique 3). L’âge médian des détenteurs d’OEC et d’OPC correspond à celui de la population en général, soit 41 ans, selon le recensement de 2011.

Graphique 3

Évolution du nombre de comptes du Programme

Le mode de l’épargne-salaire, qui représentait 898 000 comptes à la fin d’avril 2013, recule plus lentement que le mode des achats en espèces, mais il a quand même perdu en moyenne 37 000 comptes par année au cours des trois dernières années. Le mode des achats en espèces représentait 1,58 million de comptes à la fin d’avril 2013 et il a perdu 238 000 comptes par année au cours des trois dernières années. Pour ce qui est de la distribution géographique, nous avons constaté que les ventes par le mode de l’épargne-salaire se concentrent surtout en Ontario (48 %), tandis que le Québec en représente 15 %, la Colombie-Britannique 9 % et l’Alberta, 6 %.

Dans nos entrevues, nous avons demandé aux divers répondants s’il continuait d’y avoir un besoin pour le Programme. Les réponses étaient généralement les suivantes :

- Comme il y a de nombreuses solutions de rechange, le besoin n’est peut-être pas aussi aigu qu’il y a 20 ans.

- Le mode de l’épargne-salaire ajoute une valeur marginale, mais il n’y aurait pas de vide dans l’univers des instruments d’épargne à la disposition des Canadiens et des Canadiennes si le Programme disparaissait.

Selon les observations de courtiers en valeurs mobilières et d’institutions financières recueillies dans le cadre des consultations du marché menées par le ministère des Finances et la Banque du Canada à l’automne de 2013[4], l’accès direct à des titres de gros du gouvernement du Canada revêt peu d’intérêt pour le grand public, compte tenu de leurs faibles rendements et du peu de différences du point de vue de la sécurité par rapport aux instruments de détail de rechange assurés par la SADC. De plus, toujours selon ces consultations, moins de 2 % des actifs de détail sont détenus directement sous la forme de titres (négociables) du gouvernement du Canada.

Les institutions financières et les gouvernements provinciaux offrent une gamme abondante d’instruments d’épargne de détail de rechange assurés par la SADC qui se livrent tous concurrence pour l’épargne limitée de la population canadienne (voir le tableau 2 et le graphique 4).

Graphique 4

Part de marché des instruments d'épargne de détail au Canada, 2013

Tableau 2

Part de marché de divers instruments d'épargne de rechange

| Emprunteur/instrument d'épargne | Encours milliards de $ | % | Source | ||

|---|---|---|---|---|---|

| Banques à charte canadiennes (comptes personnels de dépôts à vue et d'épargne à terme) | 768 | 72.3% | Tableau C41 | ||

| Caisses de crédit (comptes personnels de dépôts à vue et d'épargne à terme) | 248 | 23,4% | Tableau D21 | ||

| Fonds du marché monétaire2 | 27 | 2,5% | Tableau E11 | ||

| Programme de l'Ontario | 2,8 | 0,3% | Site Web de l'OOF | ||

| Programme du Québec | 8,1 | 0,8% | Entrevue et site Web | ||

| Programme du Canada (avril 2013) | 7,7 | 0,7% | BC, résumé de l'exercice | ||

| Total | 1 062 | ||||

| 1 Banque du Canada, Statistiques bancaires et financières (bulletin d'août 2013). Chiffres au 30 juin 2013. 2 À l'exclusion des fonds négociés en bourse, pour lesquels nous n'avons pas trouvé de ventilation assez granulaire. L'encours total des titres gouvernementaux à revenu fixe parmi les FNB s'élevait à 3,2 milliards de dollars au 30 septembre 2013 (selon l'Association canadienne des FNB), mais ce chiffre comprend non seulement des fonds du marché monétaire à échéances comparables, mais aussi des valeurs à plus longue échéance, voire même peut-être des obligations en devises étrangères. |

|||||

Les caractéristiques qui différencient les produits du Programme sont peu nombreuses et ne semblent pas avoir beaucoup d’impact. La seule proposition de vente du Programme qui n’est pas égalée par le secteur privé est la facilité d’épargner par le biais de l’épargne-salaire. Toutefois, les institutions financières sont de plus en plus nombreuses à offrir des services d’épargne passant par des transferts automatiques d’un compte de chèques vers un compte d’épargne à rendement élevé, alors que cette fonction était autrefois limitée à quelques banques de l’annexe II.

En ce qui concerne le mode des achats en espèces, il est ressorti de nos entrevues auprès d’institutions financières et de courtiers en valeurs mobilières que le différenciateur le plus important est le taux d’intérêt, dont on considère qu’il n’a pas été concurrentiel ces dernières années (en d’autres termes, les institutions financières et les courtiers en valeurs mobilières ne considèrent pas le Programme comme une menace concurrentielle). Il faut savoir que cela peut en fait n’être qu’une perception attribuable aux taux d’intérêt qui ont été généralement faibles ces dernières années.

La part du Programme parmi les sources prévues de levée de fonds et les utilisations prévues de ces fonds au gouvernement du Canada s’établissait ainsi en 2013-2014 :

- 2 milliards de dollars sur un total 242 milliards provenant d’opérations d’emprunt, soit 0,8 %.

- 3 milliards de dollars sur un total de 259 milliards au chapitre des besoins de refinancement, soit 1,16 %.

Nous en concluons que le Programme de placement de titres sur le marché de détail ne joue pas de rôle dans la disponibilité ou la diversification du financement du Canada.

- Les perceptions, les opinions et l’expérience des intervenants concernant les OEC et les OPC :

- Employeurs qui offrent à leurs employés la possibilité d’acheter des OEC au moyen de l’épargne-salaire (dans le cadre d’entrevues auprès d’un échantillon de directeurs de campagne en milieu de travail).

- Acheteurs d’OEC et d’OPC (au moyen de données de sondages disponibles).

- Institutions financières et courtiers en valeurs mobilières qui vendent et encaissent des OPC (dans le cadre d’entrevues auprès d’un échantillon de hauts dirigeants d’institutions financières et de courtiers en valeurs mobilières).

- Un examen de haut niveau des opérations actuelles des fonctions administratives (dans le cadre d’entrevues et d’une visite sur place avec des représentants de l’entreprise qui assure les fonctions administratives à contrat).

- Une comparaison des pratiques opérationnelles, processus et méthodes de prestation des services du Programme avec ceux d’autres administrations examinées dans le cadre de la présente évaluation.

- Les pratiques opérationnelles et méthodes de prestation des services associées à d’autres instruments comparables/de rechange.

- Les pratiques opérationnelles et les méthodes actuelles de prestation des services sont pertinentes et conformes aux pratiques et méthodes utilisées dans le marché d’aujourd’hui.

- Les pratiques de vente des OEC (par le mode de l’épargne-salaire) nécessitent une administration minimale de la part des employeurs.

- Le libre-service sur le Web dans le cadre du mode de l’épargne-salaire représente une grande commodité et beaucoup de flexibilité pour les acheteurs d’OEC.

- Les institutions financières et les courtiers en valeurs mobilières trouvent les pratiques actuelles entourant les OPC simples et directes.

- Les pratiques et les processus des fonctions administratives sont efficaces et offrent un soutien satisfaisant aux clients et aux personnes qui interviennent dans la vente des OEC et des OPC.

- Par rapport à d’autres administrations, le nombre d’employés qui assurent les fonctions administratives est élevé. Toutefois, les raisons de cet effectif nombreux n’ont pas été analysées.

Le mode de l’épargne-salaire est un moyen facile d’épargner. Il offre une approche harmonieuse de l’épargne par le biais de retenues automatiques sur le salaire. Le libre-service par le Web offre aux participants beaucoup de commodité et de flexibilité pour gérer leurs comptes d’OEC – p. ex., ils ont accès aux fonds rapidement et facilement et ils peuvent augmenter, diminuer et/ou retirer les fonds de leurs comptes d’OEC en tout temps sans pénalité.

Les pratiques et les processus du mode de l’épargne-salaire présentent un degré élevé d’efficience et d’efficacité et demandent un minimum d’administration, d’effort et de responsabilité de la part des employeurs participants.

La réintroduction des formulaires d’achat d’OEC sur support papier (comme solution de rechange aux formulaires électroniques) pour la campagne de 2013 a été avantageuse pour les personnes qui ne se débrouillent pas bien en informatique ou qui n’ont pas accès à un ordinateur.

Voici certains constats tirés de sondages sur la satisfaction des clients des OEC menés en octobre et novembre 2012 :

- La facilité d’accès par le biais de l’épargne-salaire est appréciée et jugée d’une bonne valeur;

- Le processus est considéré comme étant convivial;

- L’accès en ligne est facile pour les achats et la gestion des comptes;

- Le service à la clientèle est de qualité. Toutefois, certains répondants avaient des plaintes au sujet de l’initialisation et de la réinitialisation des mots de passe, de l’ouverture de sessions, du processus d’encaissement (y compris le délai entre l’encaissement et le dépôt automatique, qui est de trois jours) et divers problèmes techniques.

Selon un sondage Ipsos Reid réalisé en janvier 2010 :

- Parmi les répondants au sondage, 90 % des détenteurs d’OEC ont déclaré que les OEC sont faciles à acheter, par rapport à 79 % des détenteurs d’OPC;

- 91 % des détenteurs d’OEC ont indiqué que les OEC étaient faciles à encaisser, par rapport à 71 % des détenteurs d’OPC.

Réponses pertinentes des institutions financières interviewées :

- Les processus de vente et d’encaissement de première ligne sont simples et directs et il y a suffisamment d’information mise à la disposition des institutions financières pour les aider à jouer leur rôle et à s’acquitter de leurs responsabilités.

- Une institution financière offre à ses clients un processus entièrement automatisé, tandis que les trois autres institutions interviewées ont recours à des documents sur support papier.

- Les répondants reconnaissent que beaucoup de temps et de nombreux efforts ont été consacrés à la rationalisation des fonctions administratives, ce qui a profité aux institutions financières. Des campagnes plus brèves sont également un avantage pour les institutions financières.

- Les pratiques et processus des fonctions administratives à l’appui des ventes, de l’encaissement et des règlements sont efficients, efficaces, conviviaux et, selon une institution financière interviewée, « les meilleurs en ville ».

Réponses pertinentes des courtiers en valeurs mobilières interviewés :

- Ils sont satisfaits du niveau de service et de soutien.

- À leurs yeux, la facilité d’encaissement des OPC est un point positif; toutefois, le consensus parmi les courtiers est qu’ils ne recommandent pas les OPC activement à leurs clients, car les taux d’intérêt sont perçus comme n’étant pas concurrentiels.

- Les fonctions administratives sont considérées comme étant hautement réceptives.

Autant les courtiers en valeurs mobilières que les institutions financières ont affirmé qu’à leur connaissance, aucune plainte n’a été présentée par les clients au sujet des pratiques opérationnelles, des processus ou des méthodes actuelles de prestation des services. Les deux groupes ont par ailleurs mentionné la faiblesse des commissions.

Les fonctions administratives sont gérées et exécutées par une équipe réunissant environ 220 personnes, soit 200 employés de HP et 20 de la Banque du Canada. Selon notre examen de programmes semblables dans d’autres administrations, cela représente beaucoup de ressources humaines. Pour un nombre d’équivalents à temps plein (ETP) de 220, le ratio des titres en circulation par ETP est d’environ 35 millions de dollars, alors que dans les autres administrations, il se situe entre 100 et 300 millions de dollars par ETP. Une analyse plus détaillée, qui n’entrait pas dans le cadre de la présente évaluation, serait nécessaire pour comprendre les raisons de ce ratio.

S’agissant du volume des activités du Programme, 80 % ont lieu au mois de novembre, car c’est le mois au cours duquel les obligations arrivent à échéance, ce qui entraîne un volume élevé d’encaissement des certificats sur support papier dans le mode des achats en espèces qui est traité par HP. De plus, du personnel supplémentaire est engagé à contrat pour le centre d’appels pendant les campagnes de vente, pour veiller à ce que les niveaux de service prévus dans le contrat soient atteints (p. ex. réponse rapide aux demandes de renseignements des clients).

Les fonctions administratives assurées par HP sont organisées en trois unités organisationnelles distinctes mais étroitement intégrées et inter-reliées, chacune étant dotée de son propre personnel, soit le bureau du rendement organisationnel, l’impartition de l’infrastructure technologique et la fourniture de services d’applications.

Les services de soutien du Programme de placement sont dispensés 24 heures par jour 7 jours par semaine en ligne et par réponse vocale interactive (RVI). Un centre d’appels est ouvert pendant les heures de bureau (c’est-à-dire du lundi au vendredi de 8 h à 20 h heure de l’Est). Il y a également des directeurs de campagne en milieu de travail qui peuvent offrir du soutien aux employés au sujet du mode de l’épargne-salaire. La Banque fournit également du matériel aux directeurs de campagne, aux institutions financières et aux courtiers en valeurs mobilières pour les aider à répondre aux questions des clients. Les pratiques, processus et normes de la bibliothèque de données sur l’infrastructure des technologies de l’information (BDITI) sont appliqués et des processus hautement redondants ont été établis en matière d’impartition de l’infrastructure technologique.

Les pratiques et processus de fourniture de services d’applications sont régis par les pratiques de premier plan de HP à l’échelle mondiale.

Des mesures de rendement claires ont été définies et elles font l’objet d’un contrôle et d’un suivi continuels et de rapports réguliers (fiche de rendement équilibrée mensuelle et trimestrielle). En outre, lorsque des enjeux ou des problèmes (réels ou perçus) se manifestent, un tableau de bord de l’excellence du service (hebdomadaire et mensuel) est utilisé pour rendre compte des solutions et en assurer le suivi et le contrôle.

Un programme formel de qualité est en place pour assurer le suivi et le contrôle des plaintes des clients et rendre compte à leur sujet et pour recenser les tendances et les possibilités d’amélioration.

Des plans de continuité des activités et de reprise après sinistre sont en place et des simulations sont organisées deux fois par année avec toute l’équipe du Programme pour veiller à ce qu’elle soit prête en cas de sinistre. De plus, un plan annuel de sécurité est dressé et approuvé.

Depuis l’impartition du Programme, l’amélioration systématique du rendement opérationnel des fonctions administratives a été une priorité et divers projets ont été mis en œuvre pour rationaliser les opérations et optimiser les coûts de gestion et de prestation. Cela étant dit, la technologie héritée n’a pas été modernisée de façon significative et elle représente une contrainte pour des réductions importantes des coûts de la prestation à l’avenir.

- Divers documents, y compris des études de la Banque mondiale et du Fonds monétaire international, des documents d’orientation du gouvernement du Canada sur la gestion de la dette, les plans stratégiques et une évaluation externe du Programme de placement de titres sur le marché de détail, des documents budgétaires du gouvernement du Canada et des documents sur la stratégie de gestion de la dette du gouvernement du Canada.

- Les résultats des entrevues avec des représentants de la Banque du Canada et du ministère des Finances pour confirmer les constats tirés de l’examen des documents.

- Les politiques d’autres administrations concernant les emprunts sur le marché de détail (que nous avons examinées pour voir si elles étaient généralement conformes aux politiques recommandées dans les études de la Banque mondiale et du Fonds monétaire international).

- Un programme d’emprunt sur le marché de détail est conforme aux rôles et responsabilités des gouvernements souverains historiquement.

- Le Programme de placement de titres sur le marché de détail cadre avec les rôles, les responsabilités et les priorités du gouvernement fédéral, et en particulier avec la priorité du gouvernement qui consiste à assurer un accès équitable à des instruments d’investissement sûrs et présentant peu de risques pour l’ensemble des Canadiens et des Canadiennes.

- Toutefois, la maturité du marché financier de détail du Canada réduit l’intérêt et la nécessité d’un programme d’emprunt sur le marché de détail.

Selon divers documents non publiés portant sur les marchés des capitaux d’emprunt (principalement de la Banque mondiale), les programmes d’emprunt sur le marché de détail ont une longue tradition en matière de placement de la dette publique. La mise en œuvre d’un programme de placement de titres sur le marché de détail par les gouvernements souverains a généralement deux buts : 1) lever des fonds et 2) développer le marché financier de détail intérieur.

Les objectifs du gouvernement du Canada en matière de gestion de la dette y sont conformes. L’objectif fondamental de la gestion de la dette consiste à obtenir un financement stable à faible coût permettant de combler les besoins du gouvernement du Canada. Un objectif connexe consiste à assurer le bon fonctionnement du marché des titres du gouvernement du Canada, ce qui contribue à veiller à ce que le coût de la dette demeure stable et modique et est généralement dans l’intérêt d’un large éventail de participants dans le marché intérieur.

Ces objectifs sont demeurés les mêmes depuis qu’ils ont été présentés dans la Stratégie de gestion de la dette du gouvernement du Canada de 1998-1999, voire même depuis plus longtemps.

Selon les Directives pour la gestion de la dette publique établies par le Fonds monétaire international et la Banque mondiale, le gouvernement « doit s’efforcer de réunir une large base d’investisseurs pour ses obligations intérieures et extérieures, en portant l’attention voulue au coût, et traiter tous les investisseurs équitablement. Les émetteurs d’emprunts peuvent appuyer cet objectif en diversifiant l’encours de la dette sur l’ensemble de la courbe des rendements ou d’une gamme d’instruments du marché. »

Le Canada a tout intérêt à élargir sa base d’investisseurs, comme le signalent régulièrement ses rapports sur la gestion de la dette[5]. Grâce à une base d’investisseurs diversifiée, l’encours est moins vulnérable aux variations dans les taux d’intérêt attribuables aux changements dans les préférences des investisseurs. La diversification s’obtient par un portefeuille d’emprunts reposant sur une diversité d’instruments et une gamme d’échéances intéressantes pour un vaste éventail d’investisseurs.

À l’occasion de l’International Retail Debt Management Symposium de 2012, le Canada a indiqué que son Programme de placement de titres sur le marché de détail représente l’engagement continu du gouvernement d’offrir aux Canadiens et aux Canadiennes un moyen d’épargner pour atteindre leurs objectifs financiers qui est sûr, commode et gratuit. Ces dernières années, le gouvernement fédéral a voulu mettre en lumière l’importance de l’épargne personnelle, comme en témoignent le lancement du compte d’épargne libre d’impôt et divers documents publiés par la Banque du Canada[6] sur l’importance de l’épargne personnelle pour l’économie nationale.

Il a également été convenu lors du symposium que le recul du programme de titres sur le marché de détail d’un gouvernement souverain est habituellement un signe démontrant que les sources de financement de gros et le système bancaire intérieur sont bien développés et capables de prendre la relève de manière plus efficiente.

C’est ce qui est en train de se produire au Canada : comme on l’a vu pour la question 1, les Canadiens et les Canadiennes sont nombreux à opter pour des instruments d’investissement parrainés par le secteur privé et l’encours du Programme de placement de titres sur le marché de détail ne représente plus qu’une très faible part du total de la dette du gouvernement du Canada contractée sur les marchés. Par conséquent, même s’il y a un rôle valide pour le gouvernement dans le marché de détail, le Programme de placement de titres sur le marché de détail n’est pas considéré comme une source de fonds.

- Une analyse de diverses statistiques pour comparer les taux et rendements du Programme aux taux des titres de gros et aux rendements offerts par des instruments comparables assurés par la SADC.

- Un examen des prévisions du budget des coûts par rapport aux prévisions de l’encours.

- Un examen de l’évolution des diverses catégories de dépenses qu’il faut engager pour dispenser le Programme.

- Une comparaison des structures et tendances des coûts dans d’autres administrations.

- De multiples initiatives ont été mises en œuvre pour rationaliser et améliorer le Programme de placement de titres sur le marché de détail, de sorte qu’il reste peu de nouveaux axes à explorer pour réaliser d’autres économies dans l’état actuel du Programme. Mais en dépit des mesures d’économie adoptées, les coûts administratifs et opérationnels unitaires du Programme continuent d’augmenter. Il n’y a tout simplement plus moyen de réaliser d’économies d’échelle.

- Il n’est plus possible d’exploiter le Programme selon un bon rapport coût-efficacité tout en offrant des instruments d’épargne à des taux intéressants, en dépit des efforts considérables de réduction des coûts déployés au cours des dernières campagnes. Cela s’explique surtout par les dépenses héritées (p. ex. le niveau élevé des coûts fixes et des commissions de suivi) combinées au faible encours et aux taux d’intérêt qui continuent de demeurer bas.

- Le Canada affiche probablement le coût d’exploitation unitaire le plus élevé de toutes les administrations pour lesquelles nous avons réussi à obtenir des données comparatives, même s’il est reconnu que le mandat et les marchés financiers d’autres administrations sont différents de ceux du Canada, de sorte que les coûts opérationnels ne sont pas strictement comparables.

L’approche retenue par le ministère des Finances au cours des dernières années a été d’établir les taux des OEC et des OPC à des niveaux légèrement inférieurs à ceux d’instruments de détail comparables (c’est-à-dire les certificats de placement garanti (CPG) d’échéances comparables). La méthodologie utilisée pour l’établissement des taux a été uniforme et conforme à la politique consistant à offrir aux Canadiens et aux Canadiennes des taux équitables qui reflètent les caractéristiques et la qualité de crédit des instruments d’épargne de détail du gouvernement du Canada. Dans ce contexte, on considère que les taux des OEC et des OPC ont été raisonnables, compte tenu de la concurrence sur le marché.

À cause d’une combinaison de facteurs comme le faible niveau des taux de gros, la nature concurrentielle des taux des CPG du secteur privé et les coûts administratifs unitaires croissants, il a été plus coûteux pour le gouvernement du Canada d’émettre des OEC et des OPC que des titres dans le marché de gros.

Le rapport coût-efficacité est calculé selon la formule suivante :

Rapport coût-efficacité = taux sur le marché de gros (même échéance) – coût d’administration unitaire – coût d’option[7]

Tant que les taux sur le marché de gros demeurent très faibles et que les coûts d’administration unitaires continuent d’augmenter (parce que l’encours diminue plus rapidement que le coût d’administration), le rapport coût-efficacité sera inférieur aux taux qui doivent être offerts sur les OPC et les OEC pour qu’ils soient comparables aux taux des CPG.

Graphique 5

Évolution de l'écart relatif entre les taux qui présentent un bon rapport coût-efficacité et les taux offerts sur les OPC et les OEC

Nous remarquons que le taux des OPC suit de près le taux de l’obligation-repère du gouvernement du Canada à trois ans depuis 2008 et que la fourchette de l’écart va de moins 20 points de base à plus 60 points de base, ce qui laisse peu ou pas de marge pour compenser les coûts administratifs unitaires et les coûts d’option (voir le graphique 6). De la même façon, le taux des OEC, même avec des écarts allant de 10 à 70 points de base par rapport au taux des bons du Trésor à un an depuis 2009, ne laisse pas suffisamment de marge pour couvrir les coûts administratifs unitaires et les coûts d’option.

Graphique 6

Évolution des taux des OEC et des OPC par rapport au niveau repère de leurs rendements respectifs

Aujourd’hui, les coûts d’exploitation du Programme, soit environ 58 millions de dollars, sont équivalents aux coûts des intérêts annuels (environ 58 millions de dollars) de l’encours des titres de détail (voir le graphique 5). Cette relation peut évidemment changer à l’avenir, selon l’évolution des taux d’intérêt et les changements dans la structure des coûts. Cela n’en reste pas moins un instantané intéressant qui met en perspective les coûts globaux du Programme.

Les fonctions administratives assurées par HP représentent la composante la plus importante des coûts d’exploitation du Programme, soit 36 millions de dollars ou 62 % des dépenses.

Graphique 7

Évolution des coûts du Programme de placement de titres sur le marché de détail

Dans le cadre du Programme, la proportion des coûts fixes est de 78 % et celle des coûts variables de 22 %.

Graphique 8

Prévisions de l'encours moyen selon le produit/le mode, coûts du Programme et coûts unitaires

Le graphique 8 montre que les coûts unitaires du Programme (autres que les intérêts) se situaient à 76 points de base pour la campagne en cours et que selon les projections, ils devraient dépasser 100 points de base d’ici 2020, ce qui s’explique principalement par la diminution de l’encours. Dans les administrations comparables pour lesquelles nous avons obtenu de l’information sur les coûts unitaires, la fourchette allait de 8 à 20 points de base. Cela indique que les coûts d’exploitation actuels du Programme ne sont pas viables.

Dans le cadre du mode de l’épargne-salaire (qui est le seul à afficher encore une croissance légère), les coûts des nouvelles inscriptions sont relativement élevés. On estime que le coût d’inscription d’un nouveau participant est de 50 à 60 points de base dans le mode de l’épargne-salaire, et que le taux de roulement des participants est élevé (voir le tableau 3). Par ailleurs, le mode de l’épargne-salaire offre le coût marginal des ventes le plus faible pour les clients existants, soit 6 points de base. Voici les coûts marginaux estimés par mode :

Tableau 3

Coûts marginaux, nouveaux clients et clients existants

Estimations du coût marginal (points de base)

| Mode | Nouveau client | Client existant |

|---|---|---|

| Épargne-salaire (OEC) | 58 | 6 |

| Courtiers en valeurs immobilières (OPC) | 12 | 12 |

| Banques (OPC) | 32 | 11 |

| Ventes directes par téléphone (OPC) | 61 | 41 |

Introduites en 1997 par l’agence Placements Épargne Canada (PEC), les commissions de suivi ont été abandonnées à l’automne de 2010 et remplacées par une commission initiale de 35 points de base, ce qui a permis de réaliser des économies significatives. Auparavant, les institutions financières touchaient des commissions de suivi annuelles de 23 points de base jusqu’à l’échéance des titres. En 2009, les commissions de suivi ont représenté 93 % du total des commissions versées aux institutions financières.

D’après l’encours des émissions d’avant 2000 et le rythme estimé d’encaissement, les commissions de suivi devraient être éliminées complètement d’ici la fin de 2019-2020. Nous estimons qu’en 2012-2013, elles représentent encore 92 % des dépenses au chapitre des commissions, compte tenu de l’encours de 3,5 milliards de dollars de titres sur lesquels il y a encore une commission de suivi de 23 points de base (voir le tableau 4).

De plus, nous croyons que les commissions ne constituent pas un coût variable significatif à l’heure actuelle, car seulement une petite portion des commissions est attribuable à de nouvelles ventes. Les commissions sur les nouvelles ventes représenteraient vraisemblablement moins d’un million de dollars dans les coûts variables.

- Les perceptions, les opinions et l’expérience des directeurs de campagne en milieu de travail que nous avons interviewés.

- Les réponses à un sondage de 2012 sur la satisfaction des clients des OEC.

- Les réponses à un sondage mené par Ipsos Reid en 2010.

- Les niveaux de service actuels et les modes de vente sont satisfaisants aux yeux des Canadiens et des Canadiennes qui achètent, détiennent et encaissent des OEC et des OPC.

- Les représentants de tous les modes de vente sont satisfaits des niveaux de service.

Les encaissements sont nombreux, comme on le voit dans le graphique 9 ci-dessous. Toutefois, le niveau des plaintes qu’ils suscitent n’est pas important, que ce soit de la part des clients ou des institutions financières, des courtiers en valeurs mobilières ou des employeurs.

Graphique 9

Encaissements selon le mode de vente (millions de dollars)

Encaissements selon le mode de vente (milliards of dollars)

Les directeurs de campagne interviewés se sont dits très satisfaits de la nature, de la qualité et du niveau des services et du soutien qu’ils reçoivent pendant la campagne annuelle des OEC. Ils ont signalé que les représentants sur le terrain sont toujours disponibles en cas de besoin, qu’ils possèdent bien leur sujet et sont capables de l’expliquer, que leurs communications sont proactives et qu’ils sont toujours disposés à fournir de l’information et du matériel. À la question de savoir si les employés sont satisfaits du mode et du service, les réponses donnent à penser que le degré général de satisfaction est élevé.

Les représentants des institutions financières interviewés se sont dits très satisfaits du degré, de la qualité et de la rapidité des communications et du matériel de soutien qu’ils reçoivent de la Banque du Canada en prévision du lancement de la campagne. Ils se sont dits très satisfaits de la nature, de la qualité et du niveau des services et du soutien qu’ils reçoivent de l’entreprise qui assure les fonctions administratives au sujet des ventes, des encaissements et du processus des règlements.

Les représentants des courtiers en valeurs mobilières interviewés se sont eux aussi dits satisfaits des services reçus de la Banque du Canada et ont ajouté qu’ils n’avaient pas eu vent de plainte de la part de leurs clients, dans la mesure où ils pouvaient s’en souvenir.

Il ressort d’un examen des réponses au sondage de 2012 sur la satisfaction des clients des OEC et au sondage de 2010 mené par Ipsos Reid qu’en général, les détenteurs d’OEC sont satisfaits du mode de l’épargne-salaire ainsi que des services et du soutien qu’ils ont reçus du centre de service à la clientèle.

Selon le sondage Ipsos Reid, il y a peu de recoupements entre les personnes qui ont acheté des OEC et des OPC par le mode de l’épargne-salaire et celles qui les ont achetées par le mode des achats en espèces (seulement 8 % des répondants au sondage ont signalé avoir eu recours aux deux modes pour acheter leurs obligations). De plus, les résultats du sondage semblent indiquer que les détenteurs d’OEC sont plus susceptibles de dire que les OEC sont faciles à acheter (90 % épargne-salaire, 79 % achat en espèces), faciles à encaisser (91 % épargne-salaire, 71 % achat en espèces), utiles pour atteindre des objectifs d’épargne à court terme (84 % épargne-salaire, 51 % achat en espèces), et conçues pour des gens comme eux (81 % épargne-salaire, 54 % achat en espèces). De plus, 90 % des répondants au sondage Ipsos Reid se sont dits satisfaits du site Web des OEC.

Certains répondants au sondage sur la satisfaction des clients des OEC souhaiteraient :

- que des améliorations au chapitre du rendement soient apportées à l’application en ligne utilisée pour créer leur compte et le tenir à jour;

- que les processus d’encaissement et de règlement soient plus rapides (comme on l’a vu pour la question 2);

- que les OEC puissent être achetées par l’entremise de retraits bancaires mensuels automatiques.

- Les perceptions, les opinions et l’expérience des personnes interviewées dans les catégories suivantes :

- directeurs de campagne en milieu de travail;

- représentants d’institutions financières;

- représentants de la Banque du Canada et du ministère des Finances.

- Les réponses à un sondage de 2012 auprès des directeurs de campagne.

- Les réponses au sondage Ipsos Reid de janvier 2010.

- L’édition de 2008 de l’évaluation annuelle de la publicité et du site Web des OEC.

- Les coupures apportées au budget de publicité depuis 2010-2011 se sont accompagnées d’un recul marqué des ventes des instruments du Programme. Toutefois, la mesure dans laquelle cette baisse est attribuable aux coupures dans le budget de publicité par rapport à d’autres facteurs n’est pas claire.

- Les activités de commercialisation et de communication entourant le Programme se sont concentrées davantage sur le mode de l’épargne-salaire ces dernières années[8]; les directeurs de campagne en milieu de travail sont très satisfaits des efforts de la Banque du Canada en ce sens, même si le tiers d’entre eux pense que du matériel de soutien supplémentaire serait utile.

- En ce qui concerne le mode des achats en espèces, la prolifération d’instruments de rechange assurés par la SADC et qui offrent des tarifs concurrentiels est considérée comme la principale cause de la baisse des ventes.

- En résumé, les activités de commercialisation et de communication sont considérées comme étant efficaces pour soutenir le mode de l’épargne-salaire et le mode des achats en espèces.

- La « sensibilisation » est considérée comme un objectif approprié aux fins de la commercialisation et de la publicité, mais il faut plus de clarté au sujet de cet objectif et au sujet des résultats attendus, cibles et indicateurs connexes.

Le graphique 10 montre que le volume des ventes a chuté légèrement au moment où les dépenses de publicité ont été réduites. Cette chute pourrait bien s’expliquer par d’autres facteurs que la réduction de la publicité – en particulier, la prolifération d’instruments de rechange assurés par la SADC et qui offrent des tarifs concurrentiels. Dans la mesure où la réduction de la publicité est peut-être entrée en ligne de compte dans la baisse des volumes de vente, il semble que les conséquences aient été plus prononcées dans le mode des achats en espèces, ce qui reflète peut-être l’accent plus marqué qui est mis sur la promotion du mode de l’épargne-salaire dans le cadre des activités de commercialisation et de communication.

Graphique 10

Ventes et dépenses de commercialisation/de communication par mode

Ventes par le mode d'épargne-salaire et dépenses de commercialisation/communication

Ventes par le mode des achats en espèces et dépenses de commercialisation/communication

Les activités de commercialisation et de communication se sont concentrées davantage sur le mode de l’épargne-salaire ces dernières années. Le rôle des directeurs de campagne en milieu de travail dans ce mode revêt une importance critique pour la réussite d’une campagne de ventes, de sorte que les activités de commercialisation ont eu pour objet de veiller à ce que les directeurs disposent de l’information, du savoir et du matériel nécessaires pour mener une campagne efficiente et efficace.

En plus de la collectivité des directeurs de campagne, des chargés de compte contractuels dans les régions assurent du soutien aux directeurs de campagne et s’efforcent d’accroître le nombre d’employeurs participants chaque année. Afin de bien canaliser cet objectif et d’en assurer la mesurabilité, des cibles de croissance sont établies et mesurées pour chaque chargé de compte régional.

D’après les rétroactions des directeurs de campagne interviewés, le degré de satisfaction envers les activités de commercialisation semble relativement élevé. Les répondants ont indiqué qu’ils recevaient suffisamment d’information et de matériel pour pouvoir fournir efficacement l’information dont les acheteurs et les acheteurs possibles d’OEC ont besoin à des fins de prise de décisions et de gestion des comptes.

En plus de recevoir suffisamment d’information pour planifier et exécuter la campagne du mode de l’épargne-salaire, les directeurs de campagne interviewés ont aussi indiqué que l’information et le matériel reçus de la Banque du Canada sont faciles à lire et concis, mais parfois trop abondants, particulièrement dans le cas des brochures et des affiches.

Dans le cadre du sondage de 2012 auprès des directeurs de compagne, 37 % des répondants auraient aimé plus de matériel promotionnel en ligne destiné aux employés, qu’ils auraient utilisé pour promouvoir davantage le mode de l’épargne-salaire, et 29 % ont répondu que davantage de matériel imprimé destiné aux employés aiderait aussi à atteindre cet objectif.

Les avis des directeurs de campagne étaient partagés au sujet de la nécessité et/ou de l’intérêt d’activités supplémentaires de promotion et de sensibilisation. Certains pensaient que la promotion faite par le gouvernement est insuffisante et que cela a vraisemblablement des répercussions négatives sur la sensibilisation des Canadiens et des Canadiennes au mode de l’épargne-salaire. Toutefois, d’autres pensaient que les médias classiques utilisés pour la commercialisation et la publicité entourant les OEC, comme les annonces à la télévision et dans les journaux imprimés, sont moins efficaces que par le passé, et que par conséquent, des efforts accrus en ce sens seraient peu productifs.

Les représentants des institutions financières interviewés croient que la réduction des activités et des dépenses du gouvernement en matière de publicité et de promotion n’a presque pas eu d’influence sur le volume des OPC achetés par les Canadiens et les Canadiennes et/ou sur la capacité de leur organisation de vendre des OPC. De plus, ils n’ont pas constaté de recul marqué des ventes d’OPC depuis les coupures dans les budgets de commercialisation, de publicité et de communication[9] et ils ne pensent pas que des activités de commercialisation, de publicité et de communication plus nombreuses se traduiraient par une reprise des ventes. Les représentants interviewés croient que le facteur le plus important pour les investisseurs canadiens est le taux d’intérêt qu’ils peuvent tirer de leurs instruments de placement et que malheureusement, le taux d’intérêt des OPC de ces dernières années et celui qu’on peut attendre dans un avenir rapproché n’est pas jugé intéressant par la plupart des investisseurs canadiens. Et finalement, les répondants ont indiqué recevoir suffisamment d’information de la part du gouvernement pour éduquer leurs clients et leur vendre des OPC.

Les représentants du ministère des Finances et de la Banque du Canada interviewés ont affirmé systématiquement qu’il s’agit d’une directive de politique du gouvernement et que dans les faits, elle est respectée et appliquée. Certains ont toutefois mentionné la nécessité d’une plus grande clarté au sujet de cet objectif au chapitre des retombées attendues et des indicateurs de rendement clés et des cibles qui devraient être établis pour faciliter la mesure du rendement, les rapports et le suivi des progrès et des conséquences de manière plus objective et mieux centrée.

Note : Dans cette section, l’expression « cadre de gouvernance » comprend à la fois la structure de gouvernance et le régime connexe de responsabilisation, et une distinction est faite entre la structure de gouvernance du Programme en général et le cadre de gouvernance du contrat conclu avec HP (c’est-à-dire le cadre de gestion de ce contrat par la Banque du Canada).

- Les résultats des entrevues auprès de représentants du ministère des Finances, de la Banque du Canada et de la direction de HP.

- La documentation et les données disponibles sur les deux cadres de gouvernance, et notamment :

- le cadre de gouvernance de la gestion des fonds;

- le modèle de gouvernance du contrat prévu dans l’entente entre la Banque du Canada et HP;

- le protocole d’entente entre le ministère des Finances et la Banque du Canada;

- des documents connexes comme les procès-verbaux de réunions de comités, l’aperçu du modèle de gouvernance du contrat (graphique), des rapports de rendement et d’autres documents internes se rapportant au contrat avec HP.

- Une comparaison des cadres de gouvernance actuels et des pratiques de premier plan.

- Le cadre de gouvernance global du Programme est aligné sur des pratiques de premier plan.

- Le cadre de gouvernance global du Programme est clairement compris et accepté par le ministère des Finances et par la Banque du Canada.

- Le cadre de gouvernance pour la supervision du contrat en cours avec HP est aligné sur des pratiques de premier plan en matière de gouvernance des services impartis. Il est clairement compris et accepté par la Banque du Canada et par HP, et les deux parties estiment qu’il fonctionne bien.

- Il serait peut-être utile de rehausser le niveau de consultations et de partage d’information entre la Banque du Canada et le ministère des Finances en ce qui concerne des décisions clés et les coûts de l’impartition.

Nous verrons d’abord le cadre de gouvernance global du Programme puis le cadre de gouvernance du contrat avec HP.

Selon diverses pratiques de premier plan[10], un cadre de gouvernance solide devrait se pencher sur les éléments suivants :

- Modèle d’exploitation : quelle est la structure globale utilisée pour la gouvernance?

- Rôles et responsabilités : quels sont les rôles et responsabilités à chaque niveau pour assurer une gouvernance efficace et les relations hiérarchiques sont-elles clairement définies?

- Processus : quels processus clés sont en place pour assurer une gouvernance judicieuse?

- Technologie habilitante (s’il y a lieu) : quels outils sont en place pour faciliter la supervision de la part de la direction?

La comparaison des pratiques de premier plan et nos entrevues avec des représentants du ministère des Finances et de la Banque du Canada montrent que le cadre de gouvernance global du Programme est satisfaisant, et en particulier :

- que la structure globale de gouvernance est clairement définie;

- que les rôles, responsabilités et relations hiérarchiques sont définis, documentés, compris et acceptés par tous les intervenants;

- que des processus sont en place pour la gestion du Programme, la prestation des services et du Programme et la gestion du changement et des enjeux.

Les deux premiers éléments sont décrits dans le cadre de gouvernance pour la gestion des fonds. Nos entrevues nous ont permis de confirmer que le cadre de gouvernance est clairement compris et accepté par la Banque du Canada et par le ministère des Finances et que des processus sont en place pour la gestion du Programme, la prestation des services et du Programme et la gestion du changement et des enjeux.

La surveillance du Programme est assurée principalement par deux comités, comme on le voit dans l’encadré 1.

Encadré 1 : Gouvernance – Titres sur le marché de détail

Le comité du placement des titres au détail (CPTD) présente des recommandations au sujet de questions concernant la politique stratégique de placement de titres sur le marché de détail et des plans de travail annuels; élabore le plan de travail de l'année; coordonne les initiatives ainsi que les enjeux des campagnes et la tarification; et prend des décisions au sujet des recommandations stratégiques qui vont être soumises.

Le groupe de travail sur le placement des titres au détail (GTPMD) a pour responsabilité de rendre compte au CPTD de la gestion du Programme et de ses retombées et de formuler des politiques et des stratégies connexes, d'en informer le CPTD et de lui donner des conseils à leur sujet.

Le comité et le groupe de travail se composent de représentants du ministère des Finances et de la Banque du Canada et ils se réunissent généralement une fois par mois ou selon les besoins. L’examen que nous avons fait de certains procès-verbaux de leurs réunions montre qu’ils traitent avec célérité de l’éventail complet des enjeux de la gestion du Programme. Des représentants du ministère des Finances et de la Banque du Canada assistent aux réunions et des listes sont dressées des mesures de suivi concernant des enjeux typiques de la gestion du Programme et indiquent les échéances et le statut.

Les deux parties conviennent que le cadre global est judicieux et comprennent leurs rôles, leurs responsabilités et le processus de renvoi à des paliers supérieurs. Toutefois, d'après nos entrevues, il serait peut-être utile de rehausser le niveau de consultations et de partage d'information en ce qui concerne des décisions clés, ainsi que de l'information au sujet des coûts du contrat d'impartition et des effectifs. Cela renforcerait l'efficacité globale du cadre de gouvernance lorsqu'il s'agit de préserver les intérêts du gouvernement du Canada (et ceux des Canadiens et des Canadiennes).

Une comparaison des pratiques de premier plan et nos entrevues avec des représentants de la Banque du Canada et de HP indiquent que le cadre de gouvernance du contrat avec HP est satisfaisant, et en particulier :

- que la structure globale de gouvernance est clairement définie;

- que les rôles, responsabilités et relations hiérarchiques sont définis, documentés, compris et acceptés par tous les intervenants;

- que des processus sont en place pour la gestion du Programme, la prestation des services et du Programme et la gestion du changement et des enjeux;

- que la technologie habilitante est utilisée de manière appropriée pour faciliter la supervision de la part de la direction.

Les deux premiers éléments sont décrits dans le modèle de gouvernance du contrat de l’entente entre la Banque du Canada et HP. Nos entrevues et la visite des installations de HP ont confirmé que ce cadre de gouvernance est clairement compris et accepté par la Banque du Canada et par HP. Nos entrevues et la visite des installations de HP nous ont permis de confirmer que les troisième et quatrième éléments de ces processus sont conçus aux fins de la gestion du Programme, de la prestation des services et du Programme et de la gestion du changement et des enjeux, et que la technologie habilitante est utilisée de manière appropriée pour faciliter la supervision de la part de la direction. Le quatrième élément est discuté de façon plus détaillée ci-dessous.

Cinq comités facilitent la coordination et contrôlent les activités dans le cadre de ce contrat, comme l’illustre l’encadré 2.

Encadré 2 : Gouvernance – Banque du Canada et HP

Le comité des intervenants principaux examine l’orientation organisationnelle et les initiatives futures qui peuvent se rapporter à la stratégie de HP et se répercuter sur la mise en œuvre des services. En général, ce comité se réunit deux fois par année.

Le comité de gestion de l’exécution (CGE) est responsable d’approuver les changements à l’entente et la relation globale entre la Banque et HP. En général, ce comité se réunit tous les mois. Si des enjeux surviennent, un processus de résolution des différends est mis sur pied, comme le prévoit l’entente.

Le comité de gestion du contrat (CGC) rend compte de la prestation des services, des enjeux opérationnels au quotidien, des factures, du suivi des obligations contractuelles à venir, de la coordination des amendements contractuels et de la présentation de recommandations au CGE à leur sujet. En général, ce comité se réunit chaque semaine; toutefois, les enjeux qui surviennent peuvent être examinés plus fréquemment. Si des enjeux surviennent, ils sont renvoyés au CGE.

Le conseil de contrôle des changements (CCG) est responsable d’examiner le statut de tous les changements, d’analyser les conséquences des changements, de clarifier les hypothèses qui sous-tendent les changements et de résoudre les enjeux concernant les changements. En général, ce comité se réunit chaque semaine; toutefois, les enjeux qui surviennent peuvent être examinés plus fréquemment. Si des enjeux surviennent, ils sont renvoyés au CGC.

Le comité d’exécution de la campagne est responsable de la planification et de l’exécution des activités de la campagne et des enjeux tactiques/opérationnels les concernant. Il se réunit plusieurs fois par semaine ou lorsqu’un enjeu survient.

Tous ces comités se composent de représentants de la Banque du Canada et de HP. L’examen que nous avons fait de certains procès-verbaux de leurs réunions montre qu’ils traitent avec célérité de l’éventail complet des enjeux de la gestion du contrat.

Parmi les éléments énumérés à la page précédente, celui de la technologie habilitante est abordé par le biais d’une fiche de rendement équilibrée et de tableaux de bord de l’excellence du service, qui sont utilisés pour faire le suivi du rendement des opérations des fonctions administratives, le mesurer et présenter des rapports à son sujet. La fiche de rendement équilibrée est présentée mensuellement au comité de gestion du contrat et trimestriellement au comité de gestion de l’exécution. Elle permet à la Banque du Canada de voir dans quelle mesure le Programme de placement de titres sur le marché de détail atteint ses objectifs et de cerner des tendances. Le tableau de bord de l’excellence du service est un outil électronique qui est mis à jour chaque semaine et qui est résumé mensuellement dans la fiche de rendement équilibrée.

Selon l’examen que nous avons fait de la fiche de rendement équilibrée de juin 2013, les activités des fonctions administratives du Programme sont exécutées efficacement, sans qu’aucun événement/enjeu significatif ne soit signalé. De plus, le rapport indique que les quatre paramètres traditionnels de la fiche de rendement équilibrée (c’est-à-dire aspect financier, clientèle, processus internes et apprentissage et croissance) étaient en voie d’atteindre les cibles prévues.

Pour la gestion des services opérationnels de l’infrastructure de TI, HP a retenu le cadre de la BDITI (bibliothèque de données sur l’infrastructure des technologies de l’information)[11], qui est un cadre de renommée internationale.