Budget de 2024 : Cadre canadien des services bancaires pour les gens

1. Introduction

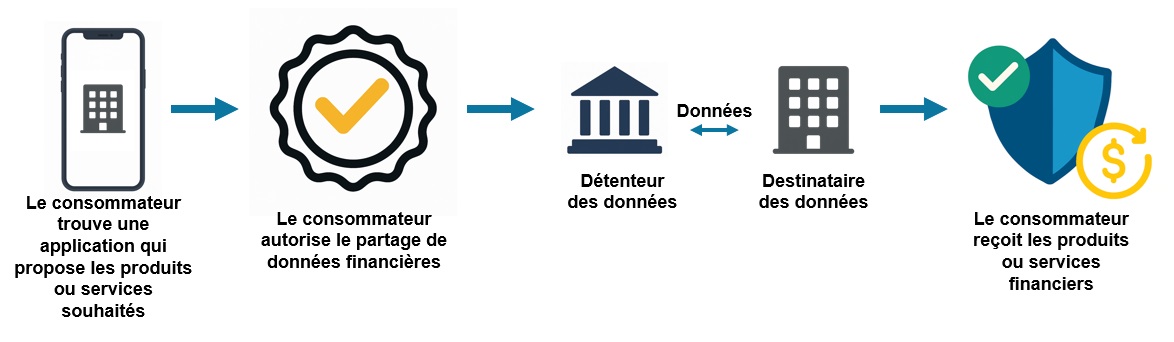

Les services bancaires pour les gens, ou système bancaire ouvert ou finances axées sur les clients, font référence à une structure qui permet aux consommatrices, aux consommateurs et aux petites entreprisesNote de bas de page 1 de transférer en toute sécurité leurs données financières aux fournisseurs de services approuvés de leur choix par l’intermédiaire d’une interface de programmation d’applications (API). Les services bancaires pour les gens permettent aux consommatrices et aux consommateurs d’utiliser en toute sécurité des services financiers axés sur les données qui peuvent les aider à mieux gérer leurs finances et à améliorer leur situation financière.

Par exemple, grâce aux services bancaires pour les gens, les particuliers pourraient accéder à des services qui leur permettent de renforcer leur cote de crédit en déclarant leurs loyers payés à temps aux agences d’évaluation du crédit, facilitant ainsi l’obtention d’un prêt hypothécaire.

Méthode de fonctionnement des services bancaires pour les gens

Selon les estimations, neuf millions de Canadiens partagent actuellement leurs données financières en fournissant des informations d’identification confidentielles à des fournisseurs de services. Ce processus, connu sous le nom de « capture de données d’écran », présente des risques en matière de sécurité, de responsabilité et de confidentialité pour les consommatrices et les consommateurs, et le système financier. Le gouvernement souhaite que les Canadiennes et les Canadiens puissent partager leurs données financières et accéder à de nouveaux outils en toute sécurité.

Les bénéfices des services bancaires pour les gens

Consommateurs

-

Accès sécurisé à un large éventail d’outils financiers utiles et novateurs.

-

Plus grand contrôle sur leurs données financières.

-

Portrait financier complet pour améliorer leur situation financière.

-

Sécurité accrue et meilleure protection des données pour l’économie numérique.

Petites entreprises

-

Allégement du fardeau administratif.

-

Intégration entre les données bancaires et les logiciels de comptabilité, d’impôt, de paie, etc.

-

Octroi plus rapide des prêts; accès à de nouveaux modes de financement.

-

Économies de temps et de coûts, grâce à un accès sécurisé à un large éventail de services numériques.

Économie canadienne

-

Compétitivité mondiale du secteur financier.

-

Croissance et innovation dans le secteur financier.

-

Soutien de la relance économique pour les Canadiens et les petites entreprises.

-

Nouveaux partenariats industriels.

1.1 À quoi serviront les services bancaires pour les gens?

Grâce à la mise en place d’un Cadre canadien des services bancaires pour les gens :

-

Les Canadiennes et les Canadiens pourront, en toute sécurité, accéder à leurs données et les partager aux fournisseurs de services financiers.

-

Les gens ne seront pas assujettis à des frais lorsqu’ils souhaiteront accéder à leurs données et les partager.

-

Les gens et le système financier seront protégés contre les pratiques à risque, comme la capture de données d’écran.

-

Les parties fautives des dommages ou des violations de données seront tenues pour responsable de tout préjudice causé aux Canadiennes et aux Canadiens.

-

Tout le monde pourra accéder en toute sécurité à des produits et services novateurs qui peuvent les aider à améliorer leur situation financière. Voici quelques exemples:

- Des applications qui permettront d’établir une cote de crédit à l’aide de données de transactions ou d’utiliser les données de paiement de loyers pour démontrer la capacité de paiement lors d'une demande de prêt hypothécaire.

- Des agrégateurs de comptes qui offriront un portrait financier complet et favoriseront une meilleure prise de décision.

- Des outils de budgétisation qui permettront d’assurer un suivi des dépenses et fourniront des informations afin de favoriser le bien-être financier.

- Des plateformes qui fourniront des conseils financiers automatisés, selon la situation financière et les besoins des consommatrices et des consommateurs.

- Des outils qui utiliseront les données de transaction pour gérer tous les abonnements payants en un seul endroit.

1.2 Objectifs de la politique des services bancaires pour les gens

Le développement d’un Cadre canadien des services bancaires pour les gens a été guidé par trois objectifs en matière de politique publique :

- Sécurité et solidité : Assurer la sécurité et la solidité permanentes du secteur financier en prévenant les risques de sécurité découlant des pratiques de partage de données existantes, tels que la capture de données d’écran, et en surveillant les activités liées au partage de données financières.

- Protéger le bien-être financier de la population canadienne : Veiller à ce que les Canadiennes et les Canadiens puissent exercer en toute sécurité et en toute confiance leur droit d’accès aux données, et utiliser leurs données financières pour améliorer leur situation financière, et bénéficier d’un plus grand choix en tant que consommatrice ou consommateur grâce à des produits et des services innovants

- Croissance économique et compétitivité internationale : Établir un cadre cohérent, assorti d’une approche claire, équitable et transparente en matière d’accréditation, afin de favoriser la sécurité et la stabilité durables du secteur financier canadien, notamment des institutions financières existantes, tout en favorisant l’innovation et la concurrence.

1.3 Éléments fondamentaux du cadre

Ces objectifs stratégiques ont inspiré l’élaboration d’un plan d’action gouvernemental pour les six éléments fondamentaux suivants du cadre :

- Gouvernance : Surveillance et gestion du système.

- Portée : Types de données et de fonctionnalités que le système proposera, participants et rythme auquel le système devrait se développer.

- Accréditation : Exigences et processus de participation aux services bancaires pour les gens.

- Règles communes : Protection des consommatrices et consommateurs et respect d’exigences en matière de protection de la vie privée, de responsabilité et de sécurité.

- Sécurité nationale : Garanties pour protéger l'intégrité et la sécurité du système financier et du cadre des services bancaires pour les gens.

- Norme technique : Établissement, maintien et contrôle du respect du flux de données d’une norme technique (également appelées « canaux ») entre les Canadiens et les outils financiers de leur choix.

Le reste de l’énoncé politique expose la position du gouvernement sur les éléments fondamentaux du Cadre, afin de permettre à l’industrie et aux consommatrices et aux consommateurs de mieux comprendre notre démarche.

2. Plan d’action

Le gouvernement mettra en place un cadre législatif qui permettra aux consommatrices et aux consommateurs d’accéder en toute sécurité et en toute confiance à leurs données financières et, par conséquent, d’avoir recours en toute sécurité à des services susceptibles de les aider à améliorer leur situation financière. Ce printemps, le gouvernement a l’intention de présenter le premier des deux textes législatifs pour la mise en œuvre du Cadre, en commençant par les éléments clés, tels que la gouvernance, la portée, et les critères et procédures de la norme technique. Le reste des éléments du Cadre feront l'objet d'une législation à l’automne 2024.

Conformément aux meilleures pratiques internationales, la législation élargira le mandat de l'Agence de la consommation en matière financière du Canada (ACFC) afin d'inclure la surveillance des services bancaires pour les gens et d'établir les éléments fondamentaux du Cadre relatifs à la portée, à la participation au système, aux mesures de protection en matière d'intégrité et de sécurité nationale, ainsi qu'aux règles communes en matière de protection de la vie privée, de responsabilité et de sécurité.

Le Cadre comprendra également les principes et le processus de sélection d'une norme technique unique pour le partage des données qui garantira que la norme est équitable, ouverte et accessible. Cela permettra de garantir que le Cadre répond aux principaux objectifs de politique publique pour un système canadien des services bancaires pour les gens, y compris l'interopérabilité avec le futur cadre américain supervisé par le Bureau de protection financière des consommateurs des États-Unis.

Le gouvernement réexaminera le Cadre canadien des services bancaires pour les gens après trois ans pour s'assurer qu’il continue de répondre aux objectifs politiques fondamentaux, et qu’il reflète les besoins des Canadiennes et des Canadiens.

2.1 Gouvernance

La conception d’un Cadre de gouvernance est essentielle pour s’assurer qu’il atteigne les objectifs en matière de politique publique, en l’occurrence la sécurité, la stabilité, l’innovation et l’utilité pour tout le monde. Un Cadre de gouvernance solide garantira que les participants respectent les règles communes en définissant clairement les rôles et les responsabilités des participants et du gouvernement, ainsi que les mesures à prendre en cas de non-respect des règles.

Pour que tous les Canadiens et Canadiennes bénéficient d'une surveillance efficace du partage des données financières, les modifications législatives étendront le mandat de l'ACFC à la surveillance, à l'administration et à l'application d’un Cadre canadien des services bancaires pour les gens. Il s'agira notamment de contrôler et de superviser le cadre, d'en préserver l'intégrité et la sécurité, d'appliquer les règles communes, d'accréditer les entités, de tenir un registre public des participants et de superviser la norme technique. La législation élargira également les pouvoirs existants de la ministre des Finances, tels que l'émission d'instructions à l'ACFC, notamment pour protéger la sécurité nationale et les intérêts supérieurs du système financier au sein du Cadre des services bancaires pour les gens.

Les modifications législatives apportées à la Loi sur l'ACFC créeront également un nouveau poste, celui de commissaire adjoint principal chargé des services bancaires pour les gens à l'ACFC, qui sera responsable de l'exécution du mandat de l'ACFC en matière de services bancaires pour les gens.

Le ministère des Finances conservera son rôle en ce qui concerne l'élaboration des politiques et des lois ou réglementations. Il collaborera également avec l'ACFC pour commencer à préparer et à planifier ces nouvelles responsabilités. L'ACFC élaborera également une campagne d'éducation des consommateurs afin de sensibiliser les Canadiens aux services bancaires pour les gens. Une fois le Cadre mis en place, la surveillance par l'ACFC des services bancaires pour les gens fonctionnera selon un modèle de recouvrement des coûts.

Tous les participants seront soumis au Cadre des services bancaires pour les gens et à la supervision de l'ACFC. Pour faciliter la surveillance des entités provinciales tout en respectant leur compétence, le modèle de gouvernance sera structuré de manière à permettre aux coopératives de crédit provinciales et aux sociétés d'État qui agissent comme des banques de participer à la gouvernance, à la surveillance et à la participation. La création d’un nouveau poste de commissaire adjoint principal chargé des services bancaires pour les gens à l'ACFC veillerait à ce que les coopératives de crédit provinciales et sociétés d'État qui agissent comme des banques qui décident d’adhérer au Cadre des services bancaires pour les gens ne soient pas soumises à la surveillance directe de l’autorité fédérale de régulation des marchés. Les provinces et les territoires conservent le pouvoir d'imposer leurs propres exigences aux entités relevant de leur compétence.

2.2 Portée

Afin d’assurer une mise en œuvre efficace des services bancaires pour les gens en toute sécurité, le gouvernement adoptera une approche progressive des trois aspects dont il convient de tenir compte quant à la portée du système : les participants, l’étendue du partage des données et les fonctionnalités. Le développement du Cadre canadien des services bancaires pour les gens sera un processus itératif et le Cadre pourrait évoluer de manière significative au fil du temps.

La portée se réfère :

- aux entités qui peuvent participer;

- à l’étendue des données qui doivent être partagées;

- aux fonctionnalités telles que l’accès en lecture ou en écriture.

Au cours de la première phase, le gouvernement imposera la participation des banques qui atteignent un certain seuil de volume de vente au détail. Ce seuil s’appliquera aux plus grandes banques de détail canadiennes. Le reste des institutions financières fédérales, ainsi que les coopératives de crédit, les sociétés d'État qui agissent comme des banques et les autres entités souhaitant obtenir l’accréditation au système auront la possibilité d’adhérer au Cadre. Il y aura des exigences claires sur la façon dont les différentes entités, telles que les sociétés de technologie financière, peuvent entrer et sortir du Cadre des services bancaires pour les gens. Toutes les entités entrant dans le Cadre devront démontrer qu'elles respectent les exigences techniques et de sécurité.

Au cours de la première phase, les données que les participants seront tenus de partager à la demande d'un consommateur comprendront initialement les données relatives aux comptes chèques et aux comptes d'épargne, aux produits d'investissement disponibles sur leurs portails en ligne et aux produits de prêt, tels que les cartes de crédit, les lignes de crédit et les prêts hypothécaires. Les données qui ont été matériellement améliorées par un participant afin d'offrir une valeur ou un aperçu supplémentaire significatif seront exclues de la portée. L'interdiction existante concernant le partage par les banques des informations relatives aux clients dans le cadre des opérations d'assurance sera maintenue.

Pour que le droit des consommatrices et des consommateurs à la portabilité des données soit pleinement mis en œuvre, toutes les entités seront soumises de façon égale aux demandes de partage de données autorisé par les consommatrices et les consommateurs (accès réciproque) et la capacité à fournir un accès réciproque sera une condition d'entrée et une exigence pour la poursuite de la participation au Cadre. Lorsqu’elles sont autorisées par une consommatrice ou un consommateur, les données visées par la portée seront partagées gratuitement, dans leur format original non modifié. Le gouvernement pourrait envisager d’élargir la portée à une date ultérieure pour inclure des données supplémentaires, des entités, des processus d’entrée (par exemple, l'accréditation par paliers) et des fonctionnalités (telles que la possibilité d'effectuer des paiements).

2.3 Accréditation

Pour que les Canadiennes et les Canadiens puissent partager en toute confiance des données financières avec des entités de confiance, le Cadre canadien des services bancaires pour les gens contiendra un processus d’accréditation formel, prévoyant un processus, une surveillance et des critères pour les entités souhaitant collecter des données autorisées par les consommatrices et les consommateurs auprès des détenteurs de données.

L’accréditation permet de s’assurer que seules les entités de confiance peuvent accéder aux données financières à la demande d’un consommateur. Le Cadre définira le processus et les critères spécifiques permettant aux demandeurs d’accéder aux données financières des consommateurs. L’ACFC évaluera ensuite les demandes en fonction de ces critères et publiera une liste de toutes les parties accréditées dans un registre central pour veiller à ce que les consommatrices et les consommateurs disposent d'informations claires lorsqu'ils choisissent de partager leurs données financières avec une entité.

Compte tenu de la nature hautement sensible des données financières, ce processus garantit que seules les parties qui satisfont à certaines exigences peuvent être intégrées dans un écosystème de partage de données. Il instaure un climat de confiance entre les consommateurs et les participants en validant le mérite et la capacité financière des organisations qui ne font pas partie des services financiers traditionnels réglementés.

Les entités souhaitant être accréditées devront soumettre une demande à l'ACFC. Ces demandes contiendront des informations sur leur organisation (y compris la structure de gouvernance et les accords de surveillance existants), leurs normes opérationnelles (y compris les contrôles de sécurité et de confidentialité) et leur capacité financière (y compris les instruments de responsabilité tels que l'assurance). Une fois accrédité, un participant sera autorisé à demander des données financières à un autre participant, à la demande d'un consommateur, et sera à son tour tenu de respecter toutes les règles communes du Cadre et de mettre à la disposition des autres participants toutes les données relatives à la portée.

L'accréditation ne sera pas une obligation statique. Les entités devront obligatoirement communiquer des informations clés à intervalles réguliers et au fur et à mesure de l'évolution de leur modèle d'entreprise afin de conserver leur accréditation. L'ACFC aura le pouvoir de suspendre ou de révoquer l'accréditation d'une organisation si celle-ci ne remplit pas ses obligations au titre du Cadre ou présente un risque pour les consommatrices et les consommateurs.

2.4 Accréditation par paliers

L’accréditation par paliers—la pratique consistant à l’établissement d’exigences d’accréditation différentes pour les entités, en fonction, par exemple, des niveaux de données auxquels elles sont autorisées à accéder—ne constituerait pas une exigence lors de la première phase.

2.5 Règles communes

Pour apporter une base axée sur les consommatrices et les consommateurs, sûre et transparente aux services bancaires pour les gens au Canada, le Cadre comprendra des règles communes qui s’appliqueront aux obligations en matière de protection des intérêts des consommateurs, de vie privée, de responsabilité, de sécurité, de sécurité nationale et d’intégrité. Tous les participants seront tenus de respecter ces règles pour pouvoir accéder aux données des consommatrices et des consommateurs.

L’objectif des règles communes est de veiller à ce que les consommatrices et les consommateurs profitent de normes cohérentes en matière de protection des consommateurs et de conduite du marché qui, à leur tour, contribueraient à renforcer la confiance des consommateurs. Le cas échéant, les règles communes s’aligneront sur la législation en vigueur, comme le régime de protection des consommateurs en matière financière (RPCF) intégré à la Loi sur les banques. Les règles communes compléteront la législation existante, sans pour autant engendrer des exigences redondantes ou potentiellement contradictoires.

2.6 Vie privée

En ce qui concerne la protection de la vie privée, les participants sont déjà tenus de se conformer à la législation en vigueur. Le Cadre comprendra des règles supplémentaires en matière de protection de la vie privée, propres au partage des données financières, qui porteront sur le consentement explicite à l'accès aux données, la gestion du consentement et la révocation de l'accès aux données partagées par un consommateur. Les participants devront aussi mettre en place un processus normalisé de consentement et de révocation à la fois clair, simple et transparent.

En outre, les participants devront confirmer à nouveau le consentement des consommatrices et des consommateurs à des intervalles déterminés (tous les 12 mois) ou à la suite de certains événements. Les participants seront également tenus de fournir des tableaux de bord du consentement afin que les consommatrices et les consommateurs sachent en temps réel qui a accès à leurs données et gardent le contrôle sur le type de données qu'ils partagent, les comptes à partir desquels elles sont collectées, la durée des consentements, ainsi que la possibilité de les révoquer. Enfin, les participants seront tenus d'adopter des lignes directrices relatives à l'expérience des utilisateurs pour régir tous les aspects du consentement et de la révocation.

Le ministère des Finances continuera à collaborer avec le secteur, les régulateurs fédéraux, les gouvernements provinciaux et territoriaux et d'autres intervenants afin de finaliser les exigences supplémentaires qui renforcent la protection des consommatrices et des consommateurs en matière de consentement, de divulgation d'informations clés, de comportement sur le marché et d'inclusion financière.

2.7 Responsabilité

L'attribution claire de la responsabilité est un élément essentiel du Cadre canadien des services bancaires pour les gens. Des règles prévisibles et transparentes établissant quand commence et quand prend fin la responsabilité apporteront une certitude aux participants et faciliteront la protection des consommatrices et des consommateurs.

Le Cadre des services bancaires pour les gens définira clairement une structure de responsabilité qui établit une relation statutaire entre les participants lorsqu'ils entrent dans le Cadre. Cela élimine la nécessité de conclure des contrats bilatéraux entre les participants. Les conditions d'entrée seront définies dans la législation, tant pour les participants mandatés que pour les participants volontaires.

La structure de responsabilité repose sur le principe selon lequel la responsabilité suit les données et que celle-ci incombe à la partie fautive en cas de problème. Cela signifie que lorsqu’un consommateur décide d’un transfert de données, la responsabilité du fournisseur de données à l’égard de ce consommateur en ce qui concerne la gestion ou la protection des données cesse dès que les données quittent l’institution. Le fournisseur de données reste responsable envers le consommateur pour les données qu'il contrôle.

Afin d'assurer la protection des consommatrices et des consommateurs et de renforcer la confiance dans le système, ceux-ci ne seront pas tenus responsables des pertes financières subies à la suite du partage de leurs données financières au sein du Cadre des services bancaires pour les gens.

Les participants devront également mettre en place des politiques et des procédures pour le traitement des plaintes et des recours afin de garantir que les consommatrices et les consommateurs disposent d'une voie claire pour adresser leurs plaintes. Ces exigences s'aligneront sur les pratiques existantes du secteur financier.

Le ministère des Finances continuera à collaborer avec l'industrie, les régulateurs fédéraux, les gouvernements provinciaux et territoriaux et d'autres parties prenantes pour finaliser les exigences supplémentaires en matière de responsabilité liées aux exigences de niveau de service, à l'utilisation de tiers, aux rapports, aux enquêtes, à la tenue de registres et à la traçabilité.

2.8 Sécurité

Pour que les Canadiennes et les Canadiens puissent utiliser le système avec la certitude que leurs informations financières sensibles sont protégées, le Cadre canadien établira des exigences claires en matière de sécurité sur la façon dont les participants accrédités et habilités protègent les données des consommatrices et des consommateurs.

Pour placer la barre très haut, le système de gestion de la sécurité de l'information d'un participant devra couvrir l'ensemble des personnes, des processus, de la technologie et de l'infrastructure qui interagissent avec les données relatives à la portée qui sont collectées par le biais du Cadre des services bancaires pour les gens. La législation établira des exigences de sécurité pour tous les participants qui serviront de « plancher » minimum pour protéger les données des consommatrices et des consommateurs. Les participants devront également s'acquitter d'obligations d'information permanentes qui seront supervisées par l'ACFC, telles que des vérifications de surveillance.

Ces exigences garantiront que tous les participants, peu importe leur taille, leur profil de risque et leur modèle d'entreprise, consacrent l'attention et les ressources nécessaires à la protection contre les risques.

Le ministère des Finances poursuivra son dialogue avec l'industrie, les régulateurs fédéraux, les gouvernements provinciaux et territoriaux et d'autres intervenants afin de formuler une recommandation sur la certification de sécurité qui sera obligatoire et sur l'étendue des obligations en matière de rapport.

2.9 Sécurité nationale et l’intégrité du système financier

Pour protéger l'intégrité et la sécurité du Cadre des services bancaires sur les gens et maintenir la confiance des Canadiennes et des Canadiens dans le secteur financier, le Cadre comprendra des mesures de protection et accordera à la ministre des Finances des pouvoirs qui s’alignent sur les lois en vigueur dans le secteur financier, telles que la Loi sur les activités associées aux paiements de détail, la Loi sur les banques et la Loi sur le recyclage des produits de la criminalité et le financement des activités terroristes.

Ces pouvoirs permettront à la ministre de refuser, de suspendre ou de révoquer l’accès au Cadre pour des raisons liées à la sécurité nationale. La ministre disposera également d’un pouvoir élargi pour ordonner à l’ACFC de prendre des mesures liées au Cadre pour des raisons concernant la sécurité nationale, pour préserver l’intégrité ou la sécurité du système financier canadien, ou dans l’intérêt supérieur du système financier.

2.10 Norme technique unique

Les services bancaires pour les gens offrent un moyen de réussir la transition de la capture de données d’écran à une méthode plus sûre de partage des données financières. Le Cadre réduira considérablement le risque de compromission des données personnelles par des acteurs malveillants et atténuera les risques en matière de sécurité, de protection de la vie privée et de responsabilité pour les consommatrices et les consommateurs et les participants. Pour ce faire, une API, un type de logiciel qui agit comme un « canal » de données sécurisé, permettra la communication de manière cohérente entre différents produits et services.

Les normes techniques sont un élément clé du partage des données financières, car elles constituent les spécifications sur lesquelles les API sont construites et soutiennent donc la fonctionnalité et l'interopérabilité. Pour s'aligner sur les meilleures pratiques internationales, le gouvernement imposera l'utilisation d'une norme technique unique.

Le Cadre canadien des services bancaires pour les gens comprendra les principes et les processus qui seront utilisés pour définir une norme technique. Cela permettra de s'assurer que la norme est équitable, ouverte, accessible et capable de répondre aux principaux objectifs de politique publique du Cadre des services bancaires pour les gens, y compris l'interopérabilité avec les normes utilisées dans d'autres juridictions. La législation autorisera la ministre des Finances à définir et à révoquer une norme technique, et l'ACFC à superviser l'organisme chargé de la norme technique afin de garantir le respect du Cadre.

3. Prochaines étapes

Ce printemps, le gouvernement a l’intention de présenter une législation qui établit les éléments fondamentaux du Cadre canadien des services bancaires pour les gens, tels que la gouvernance, la portée et les critères et procédures de la norme technique. Le gouvernement a l’intention de présenter les autres éléments du Cadre dans la législation cet automne.

Le ministère des Finances continuera de collaborer avec l'industrie, les régulateurs fédéraux, y compris l’ACFC, les gouvernements provinciaux et territoriaux et d'autres intervenants, au fur et à mesure de l'élaboration de la législation régissant le Cadre.

Le Cadre canadien des services bancaires pour les gens s’appuie sur une série de recommandations formulées par des experts, de mobilisation d’autres juridictions, et de consultations approfondies avec les banques, les coopératives de crédit, les sociétés de technologie financière, les associations de défense des consommateurs et les Canadiens de tout le pays. Vous trouverez de plus amples renseignements sur ce processus à la page Mise en œuvre du système des services bancaires pour les gens.