Annexe 3

Archivé - Stratégie de gestion de la dette de 2020-2021

La dette du Canada : mise en contexte

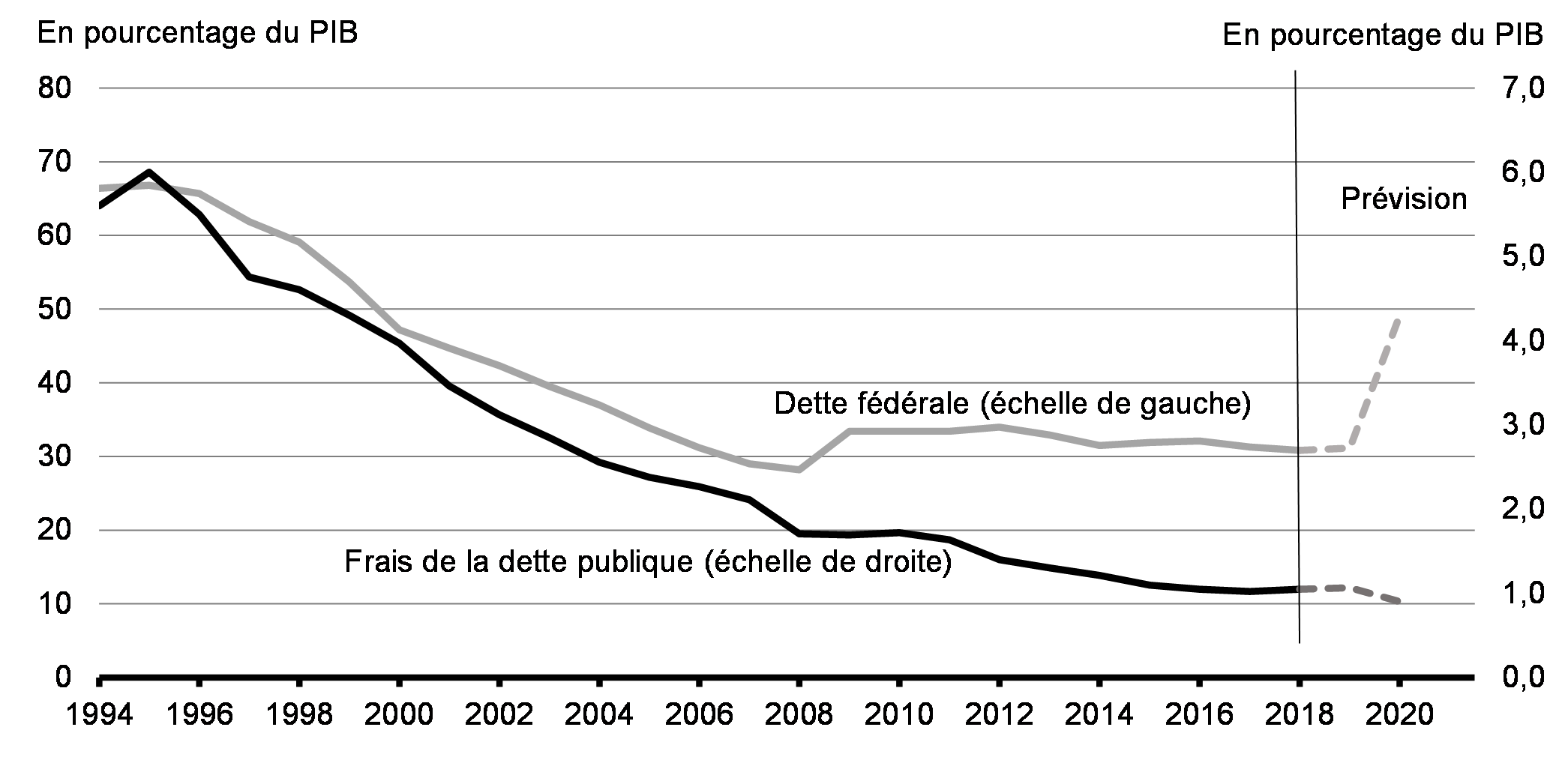

Le gouvernement du Canada a augmenté ses emprunts afin de réaliser les investissements temporaires nécessaires pour stabiliser l’économie canadienne dans les circonstances extraordinaires de la pandémie de COVID-19. La situation actuelle offre une occasion unique au gouvernement d’émettre un niveau sans précédent d’obligations à long terme selon des taux d’intérêt historiquement bas. Cette émission permettra de s’assurer que la dette du Canada demeure abordable et moins vulnérable aux augmentations des taux d’intérêt pour les générations futures. Malgré un déficit accru pour 2020-2021, les frais de la dette publique devraient diminuer, et le pays conserve son avantage du faible niveau d’endettement (graphique A3.1). Tel qu’indiqué dans l’annexe 2, les frais de la dette publique du Canada devraient être inférieurs de plus de 4 milliards de dollars cette année par rapport aux prévisions de la Mise à jour économique et budgétaire 2019.

Graphique A3.1

Maintenir l’avantage du faible niveau d’endettement du Canada

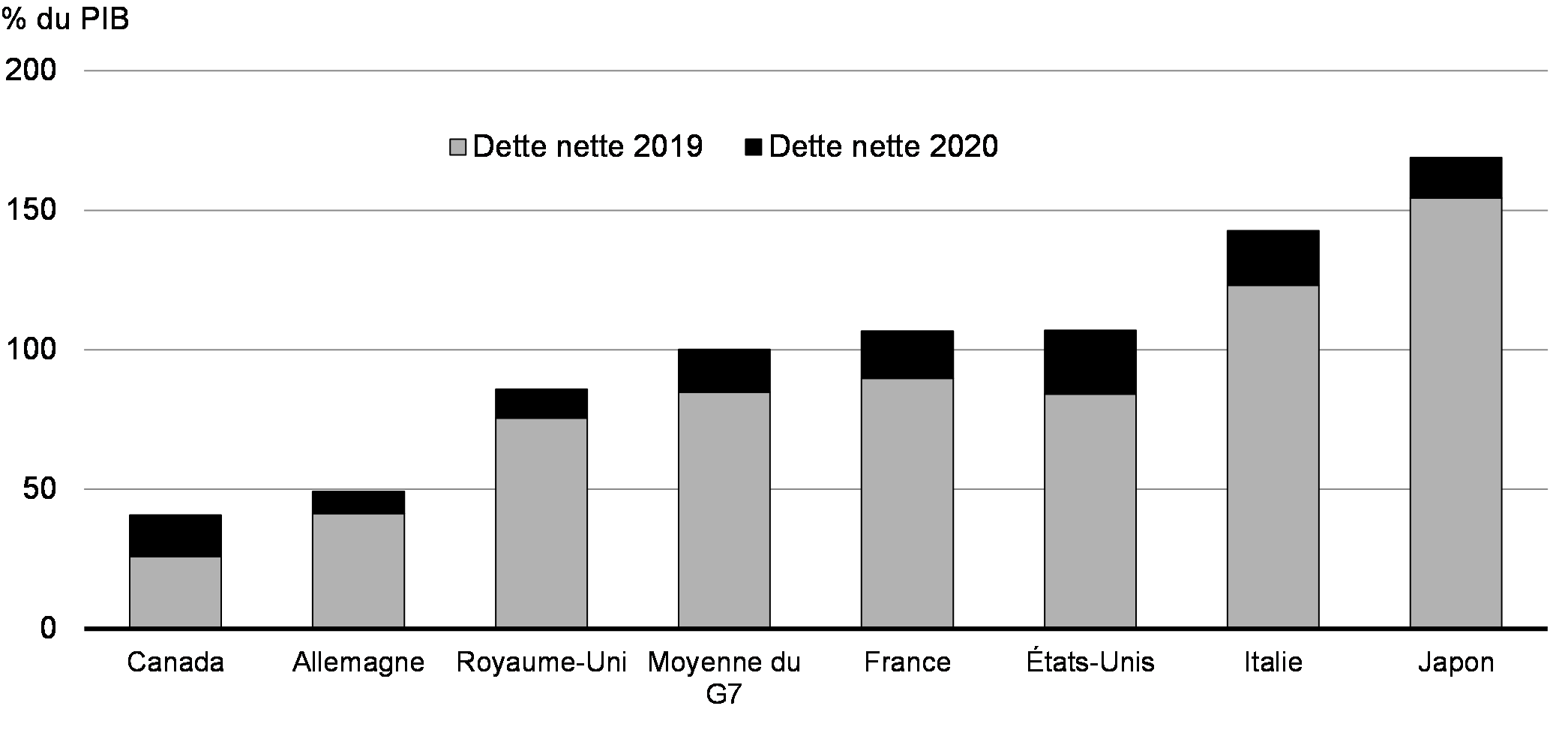

Au début de la crise, le Canada avait le ratio de la dette nette au produit intérieur brut (PIB) le plus faible parmi les pays du Groupe des Sept (G7), ce qui témoigne du portefeuille important d’actifs financiers détenus. En raison des dépenses temporaires liées à la COVID-19, le ratio de la dette fédérale au PIB devrait augmenter de 31 % en 2019-2020 pour s’établir à 49 % en 2020-2021. Même avec ce rajustement, le Canada devrait conserver l’avantage que lui procure son faible endettement.

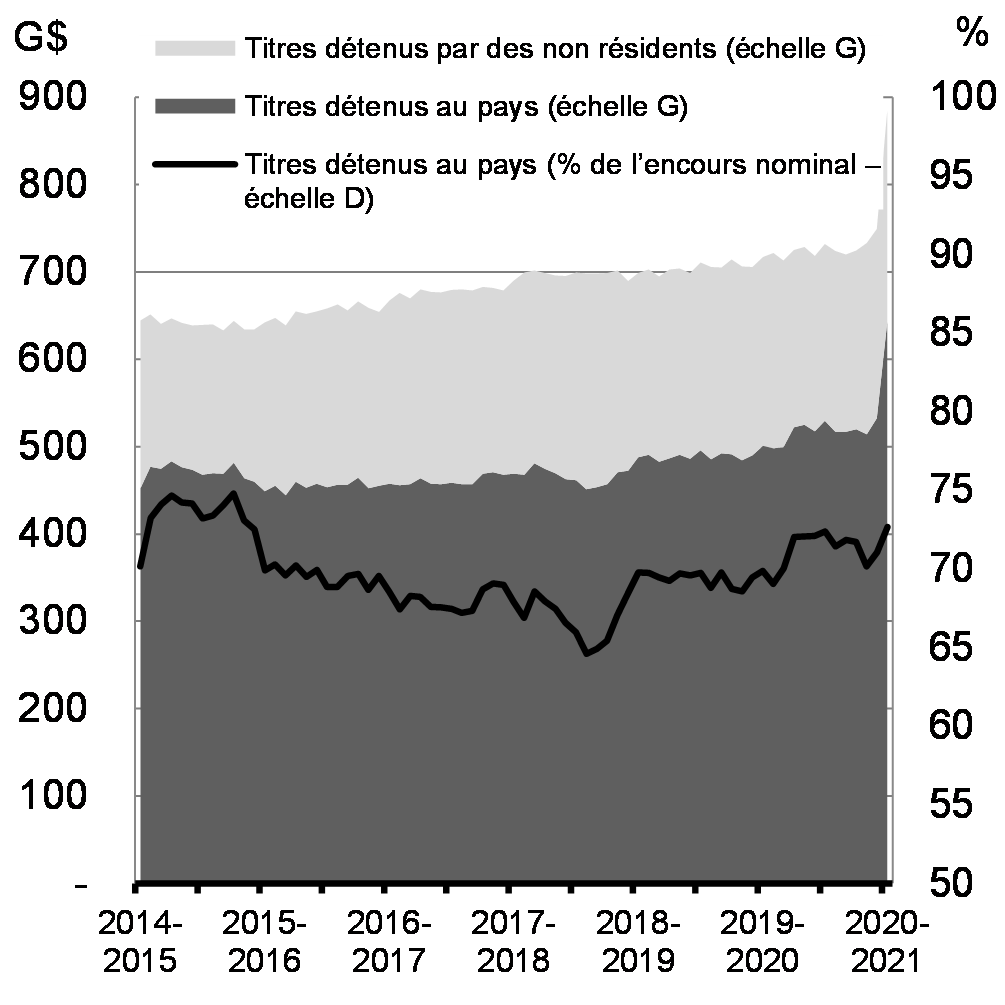

De plus, le Canada dispose d’une base d’investisseurs diversifiés qui favorise une plus grande certitude quant à l’accès aux marchés de financement au fil du temps, qui contribue à réduire les coûts et la volatilité des titres du gouvernement et qui offre la marge de manœuvre nécessaire pour répondre aux besoins financiers en constante évolution. Les investisseurs canadiens, comme les compagnies d’assurance, les fonds de pension et les institutions financières, détiennent plus des deux tiers des titres en circulation du gouvernement du Canada, ce qui contribue à protéger contre de possibles fluctuations de la demande étrangère. De plus, le Canada dispose d’un portefeuille équilibré d’instruments de crédit à différentes échéances. Cela permet de répondre aux besoins de nombreux types d’investisseurs différents, ce qui offre au gouvernement plus d’options de financement.

En poursuivant un niveau d’émission d’obligations à long terme sans précédent, le gouvernement consultera les participants au marché au cours des prochains mois afin d’évaluer la capacité du marché de prendre en charge une dette à long terme. Compte tenu des commentaires des principaux négociants et d’autres participants au marché, le gouvernement apportera les ajustements nécessaires pour assurer la stabilité dans les marchés à revenu fixe du Canada pendant cette période en constante évolution, en tenant compte des besoins d’autres émetteurs, comme les provinces, les municipalités et les sociétés.

Graphique A3.3

-

Version texte - Répartition des titres du gouvernement du Canada

Mois et année Titres détenus par des non résidents Titres détenus au pays Titres détenus au pays (% de l'encours nominal ) avril 2014 452,26 192,33 70,16 mai 2014 476,93 174,24 73,24 juin 2014 474,81 165,87 74,11 juillet 2014 483,20 163,84 74,68 août 2014 476,25 165,28 74,24 septembre 2014 473,77 165,11 74,16 octobre 2014 468,07 171,30 73,21 novembre 2014 469,72 170,11 73,41 décembre 2014 468,83 164,36 74,04 janvier 2015 481,79 162,23 74,81 février 2015 463,75 170,73 73,09 mars 2015 459,68 174,34 72,50 avril 2015 449,05 193,32 69,91 mai 2015 455,10 192,32 70,29 juin 2015 444,39 194,16 69,59 juillet 2015 459,93 195,02 70,22 août 2015 453,15 198,90 69,50 septembre 2015 457,68 196,84 69,93 octobre 2015 453,25 204,97 68,86 novembre 2015 456,30 206,53 68,84 décembre 2015 456,21 199,82 69,54 janvier 2016 464,17 201,82 69,70 février 2016 452,11 206,41 68,66 mars 2016 455,15 199,14 69,56 avril 2016 457,48 209,96 68,54 mai 2016 455,63 220,26 67,41 juin 2016 457,10 212,30 68,28 juillet 2016 463,75 215,98 68,23 août 2016 457,63 219,55 67,58 septembre 2016 457,01 219,63 67,54 octobre 2016 458,45 221,06 67,47 novembre 2016 457,18 222,94 67,22 décembre 2016 457,16 221,69 67,34 janvier 2017 469,06 213,72 68,70 février 2017 470,91 210,67 69,09 mars 2017 467,98 210,53 68,97 avril 2017 468,77 221,44 67,92 mai 2017 467,67 231,66 66,87 juin 2017 481,06 220,59 68,56 juillet 2017 474,73 224,13 67,93 août 2017 469,66 226,53 67,46 septembre 2017 462,74 232,41 66,57 octobre 2017 461,33 237,90 65,98 novembre 2017 451,14 247,20 64,60 décembre 2017 453,31 244,81 64,93 janvier 2018 457,01 241,59 65,42 février 2018 470,52 230,99 67,07 mars 2018 472,16 217,75 68,44 avril 2018 487,73 211,37 69,77 mai 2018 490,48 212,61 69,76 juin 2018 482,65 212,31 69,45 juillet 2018 486,58 216,14 69,24 août 2018 490,67 213,24 69,71 septembre 2018 486,10 212,56 69,58 octobre 2018 495,66 215,02 69,74 novembre 2018 485,62 220,18 68,80 décembre 2018 492,17 213,16 69,78 janvier 2019 490,99 223,23 68,75 février 2019 484,34 222,06 68,56 mars 2019 490,27 215,63 69,45 avril 2019 500,95 215,96 69,88 mai 2019 498,12 223,44 69,03 juin 2019 499,35 213,63 70,04 juillet 2019 522,20 202,83 72,02 août 2019 524,92 203,49 72,06 septembre 2019 517,54 200,44 72,08 octobre 2019 529,73 202,09 72,39 novembre 2019 517,22 206,91 71,43 décembre 2019 517,00 202,78 71,83 janvier 2020 519,75 204,90 71,72 février 2020 514,38 218,83 70,16 mars 2020 532,28 216,91 71,05 avril 2020 643,45 241,85 72,68

-

Version texte - % de la dette contractée sur les marchés fixée à maturité en proportion du PIB

Canada Allemagne États-Unis Royaume-Uni France Japon Italie En moins de 1 an 22% 6% 32% 8% 15% 47% 19% En moins de 5 ans 36% 16% 63% 24% 40% 103% 70% En moins de 10 ans 41% 27% 77% 35% 63% 144% 95%

La Stratégie de gestion de la dette de 2020-2021 énonce les objectifs, la stratégie et les plans d’emprunt du gouvernement du Canada au chapitre de son programme d’emprunt sur le marché intérieur et de la gestion de ses réserves officielles de liquidités internationales. Les opérations d’emprunt servent à assurer le refinancement des titres du gouvernement du Canada qui arrivent à échéance ainsi que l’exécution des mesures de dépense prévues et les opérations financières du gouvernement. La Stratégie de gestion de la dette de 2020-2021 prend en compte les projections budgétaires associées au Portrait économique et budgétaire 2020.

Aux termes de la Loi sur la gestion des finances publiques (LGFP), le ministre des Finances doit déposer à chacune des chambres du Parlement, dans les 30 jours de séance suivant le début de chaque exercice, un rapport faisant état des emprunts qu’il prévoit contracter au cours de l’exercice en question et de l’utilisation qu’il compte faire des fonds empruntés, et de la gestion de la dette publique en général. La Stratégie de gestion de la dette de 2020-2021 répond à cette exigence.

Objectifs

Les objectifs fondamentaux de la gestion de la dette consistent à obtenir un financement stable à faible coût permettant de combler les besoins financiers du gouvernement du Canada et de maintenir le bon fonctionnement du marché de ses titres.

L’obtention d’un financement stable à faible coût exige un équilibre entre le coût et les risques liés à la structure de la dette au fil des variations des besoins de financement et des conditions du marché. L’accès à un marché des titres du gouvernement qui fonctionne bien contribue à réduire les coûts et l’instabilité des prix pour le gouvernement, garantit la capacité d’obtenir des fonds de façon efficiente et offre la marge de manœuvre nécessaire au fil du temps pour répondre aux besoins financiers du gouvernement. En outre, afin de maintenir la liquidité et le bon fonctionnement du marché de ses titres, le gouvernement du Canada s’efforce de favoriser la transparence et la régularité.

Dans le cadre de la Stratégie de gestion de la dette, le gouvernement a l’intention d’émettre un niveau historique d’obligations à long terme en vue de gérer l’augmentation considérable de la dette découlant de la réponse à la COVID-19. Vu la situation unique que représente la crise de la COVID-19, le gouvernement continuera d’examiner la Stratégie de gestion de la dette afin de trouver des occasions d’emprunter de plus longues échéances et de fixer des taux d’intérêt historiquement bas, ainsi que d’améliorer la prévisibilité des frais de service de la dette. Les décisions futures seront orientées par la nécessité de maintenir des marchés liquides et fonctionnels pour les titres du gouvernement du Canada, en tenant compte des exigences des autres participants au marché, comme les besoins d’emprunt des gouvernements provinciaux. De plus amples renseignements sur l’approche à long terme du gouvernement seront communiqués à l’automne.

Perspectives concernant la dette du gouvernement du Canada

Afin de surmonter les défis économiques actuels, le gouvernement du Canada a pris des mesures immédiates pour appuyer les Canadiens qui sont aux prises avec des difficultés en raison de l’éclosion de la COVID-19. Par conséquent, cette hausse temporaire liée aux nouveaux emprunts seront réalisés en 2020-2021 en vue de financer le Plan d’intervention économique du Canada pour répondre à la COVID-19 orchestré par le gouvernement.

Le gouvernement se trouve dans une situation financière solide qui lui permet d’aider les Canadiens et l’économie du pays à relever ces défis de financement en réponse à la pandémie de la COVID-19. Au début de la crise, le Canada affichait le plus faible ratio de la dette nette au produit intérieur brut (PIB) parmi les pays du Groupe des Sept (G7), ce qui témoigne du portefeuille important d’actifs financiers détenus. En raison des dépenses liées à la COVID-19, le ratio de la dette fédérale au PIB devrait augmenter de 31 % en 2019-2020, pour s’établir à 49 % en 2020-2021. Même en tenant compte de ces ajustements, le Canada devrait maintenir l’avantage que lui procure son faible niveau d’endettement.

De plus, étant donné les exigences plus élevées en matière d’emprunt, le gouvernement adopte une approche prudente en émettant un niveau sans précédent d’obligations à long terme afin d’engager des coûts de financement à des taux d’intérêt se situant à des creux historiques. Cette émission permettra de s’assurer que la dette du Canada demeure abordable et viable pour les générations futures et aidera à conserver l’avantage que représente notre faible niveau d’endettement.

Le Canada demeure parmi les pays les mieux cotés du G7 et maintient sa cote AAA, avec des perspectives stables, auprès des grandes agences de notation de crédit à l’exception de Fitch. Ces agences de notation indiquent que la forte cote de crédit du Canada s’appuie sur les forces économiques et institutionnelles du pays, ses marchés financiers bien capitalisés et développés et sa marge de manœuvre monétaire et budgétaire, qui étayent sa résilience aux chocs économiques comme celui causé par la COVID-19. Elles indiquent également que le processus d’élaboration de politiques efficaces, stables et prévisibles du pays contribue à une demande de financement stable de la part d’investisseurs à long terme.

Faits saillants de la Stratégie de gestion de la dette du gouvernement du Canada de 2020-2021

- En 2020-2021, le programme de la dette du gouvernement du Canada augmentera afin de financer le besoin financier prévu de 469 milliards de dollars. Les emprunts augmenteront afin que le gouvernement puisse réaliser les investissements nécessaires pour stabiliser l’économie canadienne.

- Le gouvernement adopte une approche prudente en matière de financement du déficit en augmentant considérablement le nombre d’obligations à long terme en vue d’engager des coûts de financement à des taux d’intérêt se situant à des creux historiques. Cette émission permettra de s’assurer que la dette du Canada demeure abordable et viable pour les générations futures et moins vulnérable aux augmentations des taux d’intérêt.

- Étant donné un niveau d’émission d’obligations sans précédent et particulièrement à long terme, le gouvernement consultera les participants au marché et les experts afin d’évaluer et d’examiner la capacité du marché de prendre en charge une dette à long terme. Il pourrait être nécessaire d’apporter des ajustements à la Stratégie de gestion de la dette pour assurer la stabilité dans les marchés à revenu fixe du Canada pendant cette période en constante évolution, en tenant compte des besoins d’autres émetteurs, comme les provinces, les municipales et les sociétés.

- Le total projeté du principal que le gouvernement empruntera en 2020-2021 s’établit à 713 milliards de dollars, soit 437 milliards de plus que l’émission en 2019-2020.

- En vertu du pouvoir d’emprunt exceptionnel prévu dans la Loi sur la gestion des finances publiques, il a été possible d’obtenir les fonds requis afin de mettre en œuvre rapidement le Plan d’action économique du Canada pour répondre à la COVID-19.

- Ces emprunts extraordinaires liés à la COVID‑19 sont le facteur qui contribuera le plus à l’augmentation de la dette du gouvernement contractée sur les marchés, passant de 765 milliards de dollars en mars 2020 à une somme prévue de 1,2 billion de dollars d’ici mars 2021.

- Les emprunts exceptionnels effectués à ce jour en 2020-2021 consistent en majeure partie d’instruments à court terme, principalement en bons du Trésor, compte tenu de la capacité d’émettre ces instruments en volumes rapidement pour une obtention nécessaire de fonds.

- Le gouvernement a procédé chaque semaine à des adjudications de bons du Trésor, et il compte procéder de la sorte jusqu’à la fin de l’exercice.

- D’ici la fin de l’exercice, l’encours des bons du Trésor devrait s’établir à 294 milliards de dollars, soit environ 142 milliards de plus que le niveau qu’il atteignait à la fin de l’exercice 2019-2020.

- Le gouvernement a également augmenté régulièrement les émissions d’obligations pour contribuer à gérer le risque de refinancement, réduire la pression sur le secteur des bons du Trésor et, en fin de compte, reconstruire la capacité d’intervention en cas d’un nouveau besoin de financement important dans les plus brefs délais.

- En conséquence, toutes les échéances du programme d’obligations ont augmenté pour 2020‑2021. Le programme représentera jusqu’à concurrence d’un montant combiné sans précédent de 106 milliards de dollars dans les secteurs de 10 ans et de 30 ans (c.‑à‑d. environ cinq et sept fois de plus que les émissions des années précédentes, respectivement).

- La valeur annuelle des émissions brutes d’obligations devrait s’établir à environ 409 milliards de dollars en 2020-2021, par rapport à 124 milliards en 2019-2020. Cela représente 285 milliards de dollars de plus d’obligations cette année et un montant largement supérieur à l’augmentation prévue de 142 milliards de dollars des bons du Trésor (voir le tableau A.3.4).

- Afin d’appuyer l’émission accrue d’obligations et de rendre le profil des flux de trésorerie à l’égard des prochaines échéances plus uniforme, trois nouvelles dates d’échéance seront instaurées, soit deux qui favoriseront les obligations à 3 ans à leur propre date d’échéance et une pour les obligations à 10 ans. Ces changements renforceront la capacité d’émission d’obligations et contribueront à prolonger l’échéance moyenne de la dette à de faibles taux d’intérêt.

- Vu les besoins d’emprunt exceptionnels, le gouvernement a rajusté temporairement les modalités générales régissant les adjudications de titres du gouvernement en vue de favoriser la participation aux adjudications.

- La Banque du Canada a également instauré un certain nombre de mesures et de mécanismes afin d’appuyer le bon fonctionnement des marchés : elle a entre autres augmenté la quantité de titres du gouvernement du Canada qu’elle achète aux adjudications des bons du Trésor et mis en place un programme d’achat d’obligations sur le marché secondaire. Compte tenu des achats faits par la Banque du Canada sur le marché secondaire, le gouvernement n’entend pas mener d’opérations de rachat d’obligations en 2020-2021.

Planification de la structure de la dette

Lorsqu’il s’agit d’élaborer sa stratégie de gestion de la dette, le gouvernement cherche à parvenir à un juste équilibre entre la modicité des coûts de financement, l’atténuation des risques liés au refinancement de la dette et le soutien en ce qui concerne le fonctionnement des marchés. Grâce à la Stratégie de gestion de la dette, le gouvernement entend également émettre un niveau sans précédent d’obligations à long terme en vue de gérer l’augmentation considérable de la dette découlant de la réponse à la COVID-19.

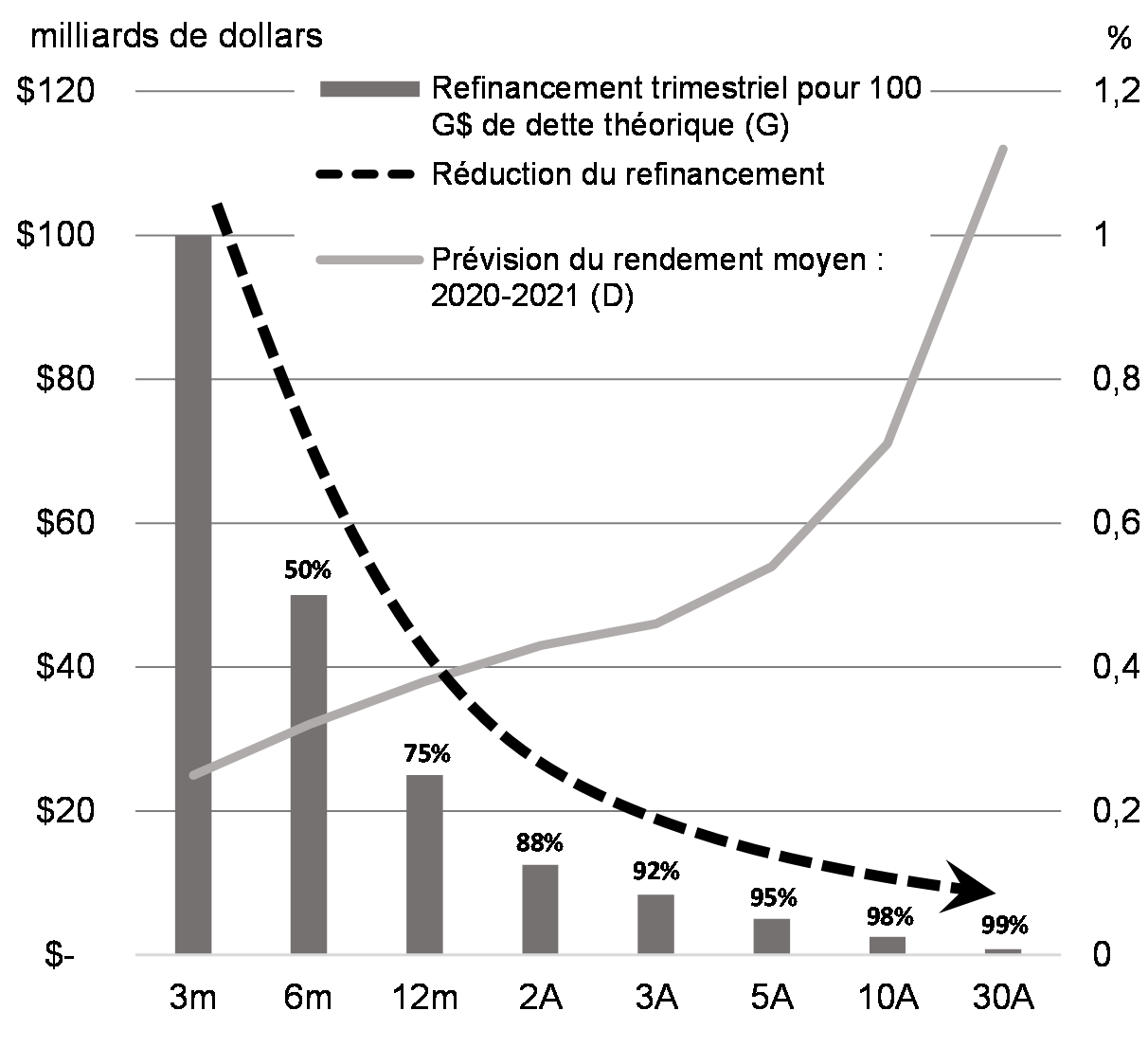

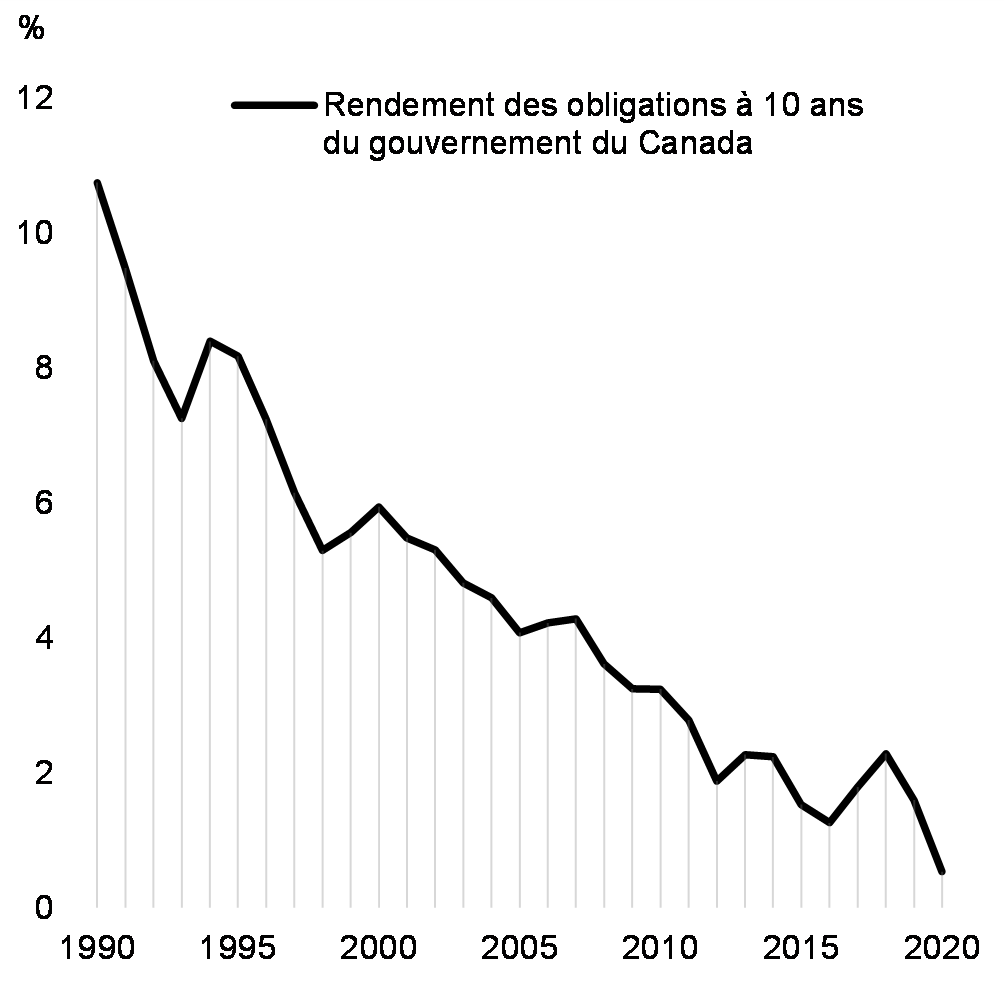

Cadre analytique

Le gouvernement établit son plan d’émission de titres d’emprunts au moyen d’un portefeuille équilibré d’instruments aux échéances différentes en vue d’atteindre ses objectifs dans une perspective à moyen terme, dans le contexte d’un vaste éventail de projections et de scénarios relatifs à l’économie et aux taux d’intérêt. Au moment de choisir les échéances, les avantages provenant de la réduction des risques liés au refinancement de la dette sont comparés aux coûts marginaux d’émission d’un plus grand nombre d’obligations à long terme, puisque les rendements sont habituellement plus élevés à long terme. Dans un contexte de courbe de rendement à pente ascendante, étant donné que l’échéance de l’émission de titres de créance est prolongée par rapport aux bons du Trésor à 3 mois, le coût marginal de la dette augmente, tandis que la réduction des risques liés au refinancement de la dette diminue, particulièrement après les obligations à 5 ans (voir le tableau A3.4).

Graphique A3.4

-

Version texte - Gauche

Maturité Refinancement trimestriel pour 100 G$ de dette théorique (G) Prévision du rendement moyen : 2020-2021 (D) Réducation du refinancement 3 mois $ 100 0,25 6 mois $ 50 0,32 50% 12 mois $ 25 0,38 75% 2 ans $ 13 0,43 88% 3 ans $ 8 0,46 92% 5 ans $ 5 0,54 95% 10 ans $ 3 0,71 98% 30 ans $ 1 1,12 99%

-

Version texte - Droite

Année Rendement des obligations à 10 ans du gouvernement du Canada 1990 10,736 1991 9,471 1992 8,093 1993 7,242 1994 8,388 1995 8,164 1996 7,233 1997 6,145 1998 5,288 1999 5,554 2000 5,933 2001 5,477 2002 5,298 2003 4,812 2004 4,584 2005 4,069 2006 4,213 2007 4,276 2008 3,608 2009 3,237 2010 3,236 2011 2,777 2012 1,874 2013 2,264 2014 2,234 2015 1,525 2016 1,255 2017 1,786 2018 2,282 2019 1,592 2020 0,53

Consultations antérieures auprès des participants et des experts du marché

Les participants et experts du marché sont également consultés dans le cadre du processus d’élaboration de la Stratégie. Compte tenu de la situation en constante évolution et des risques liés à la COVID-19, le gouvernement continuera de consulter régulièrement les participants au marché et les experts à mesure qu’il poursuit cette augmentation sans précédent du nombre d’obligations à long terme et apportera les ajustements nécessaires à sa stratégie de gestion de la dette, au besoin, afin de maintenir des marchés qui fonctionnement bien dans l’intérêt de tous les Canadiens.

Lors des consultations qui ont été menées en octobre 2019, la majorité des participants et des experts du marché ont indiqué que le marché des titres du gouvernement du Canada fonctionnait généralement bien et qu’il y avait toujours une forte demande pour les titres du gouvernement du Canada. Un résumé des consultations menées en octobre 2019 se trouve au lien suivant : https://www.banqueducanada.ca/wp-content/uploads/2020/03/sommaire-consultations-strategie-gestion-dette.pdf.

Pouvoir d’emprunt

Le pouvoir de gérer la dette publique découle de la Loi autorisant certains emprunts et de la partie IV de la LGFP, qui permet au ministre des Finances d’emprunter jusqu’à un montant maximal approuvé par le Parlement, sous réserve de certaines exceptions, notamment le recours à l’emprunt dans des circonstances exceptionnelles. Le Parlement a approuvé un montant maximal de 1 168 milliards de dollars de la dette contractée sur les marchés du gouvernement et des sociétés d’État mandataires aux termes de la Loi autorisant certains emprunts, qui est entrée en vigueur le 23 novembre 2017. En vertu de l’article 8 de la Loi autorisant certains emprunts, le ministre doit déposer au Parlement un rapport sur les emprunts du gouvernement et des sociétés d’État mandataires, y compris l’évaluation par le ministre de l’augmentation ou de la diminution du montant maximal, d’ici le 23 novembre 2020 (c.-à-d. tous les trois exercices).

Le 25 mars 2020, le projet de loi C-13, intitulé Loi sur les mesures d’urgence visant la COVID-19, a reçu la sanction royale. Sa promulgation permet la mise en œuvre et l’administration rapides de mesures visant à protéger la santé et la sécurité des Canadiens et à stabiliser l’économie du pays. L’article 47 de la LGPF a été adopté dans le cadre de la Loi sur les mesures d’urgence visant la COVID-19. En vertu du pouvoir qui lui est conféré conformément à l’article 47 de la LGFP, le ministre des Finances a financé les besoins financiers issus des circonstances exceptionnelles liées à l’éclosion de la COVID-19. En vertu de la LGFP, le ministre doit déposer devant Parlement, dans les trente premiers jours de séance de chaque chambre suivant la date du premier emprunt contracté, un rapport faisant état de ces emprunts.

Activités d’emprunt prévues en 2020-2021

Les sources et les utilisations projetées des emprunts pour l’exercice 2020-2021 sont présentées au tableau A3.1. La comparaison des sources et des utilisations des emprunts, en données réelles, aux projections pour la même période sera rapportée dans le Rapport sur la gestion de la dette de 2020-2021, et des renseignements détaillés sur la comptabilisation de la dette portant intérêt du gouvernement seront fournis dans les Comptes publics du Canada de 2021.

Sources des emprunts

Le montant total du principal que le gouvernement empruntera en 2020-2021 devrait s’établir à 713 milliards de dollars. La taille du programme reflète les besoins financiers supplémentaires considérables découlant des initiatives du gouvernement pour répondre à la pandémie de la COVID-19. Tous les emprunts proviendront des marchés de gros au pays et à l’étranger (tableau A3.1).

Utilisations des emprunts

Les besoins en matière d’emprunt du gouvernement sont déterminés par son refinancement de la dette et de ses besoins financiers prévus, qui sont principalement liés à la COVID-19.

En 2020-2021, le refinancement de la dette est projeté à 245 milliards de dollars, tandis que les besoins financiers devraient s’établir à environ 469 milliards. De plus, aucun changement n’est projeté aux soldes de trésorerie du gouvernement, puisque les nouveaux emprunts devraient respecter toutes les exigences de financement.

Les projections des besoins financiers comprennent les mesures indiquées dans le Plan d’action économique du Canada pour répondre à la COVID-19 (le Plan). Le Plan comporte un financement de plus de 211 milliards de dollars en mesures de soutien direct à l’intention des travailleurs et des entreprises du pays, en plus de 85 milliards de dollars pour répondre aux besoins de liquidité des entreprises et des ménages canadiens sous forme de reports du paiement d’impôts, de taxes et de droits de douane, dans le but de stabiliser l’économie. De plus amples renseignements sur le Plan d’intervention économique se trouvent dans le chapitre 2 du présent Portrait économique et budgétaire 2020.

Les emprunts réels pour l’exercice pourraient différer des projections en raison de l’incertitude liée aux projections économiques et budgétaires, du moment particulier où seront effectuées les opérations de trésorerie, ainsi que d’autres facteurs, notamment la variation des besoins au titre des réserves de change et des emprunts des sociétés d’État. Afin de s’ajuster aux changements imprévus des exigences financières, l’émission de titres de créance peut être modifiée au cours de l’année, habituellement en apportant des changements dans l’émission de bons du Trésor.

| Sources des emprunts | |

|---|---|

| À payer en dollars canadiens | |

| Bons du Trésor1 | 294 |

| Obligations | 409 |

| Total à payer en dollars canadiens | 703 |

| À payer en devises étrangères | 10 |

| Total – Sources des emprunts | 713 |

| Utilisations des emprunts | |

| Besoins de refinancement | |

| À payer en dollars canadiens | |

| Bons du Trésor | 152 |

| Obligations | 92 |

| Dont : | |

| Obligations arrivant à échéance | 92 |

| Rachats d’obligations assortis d’une conversion | - |

| Rachats d’obligations aux fins de gestion de la trésorerie | - |

| Titres sur le marché de détail | 0 |

| Total à payer en dollars canadiens | 244 |

| À payer en devises étrangères | 1 |

| Total – Besoins de refinancement | 245 |

| Besoins financiers | |

| Solde budgétaire | 343 |

| Opérations non budgétaires | |

| Régimes de retraite et autres comptes | -15 |

| Actifs non financiers | 5 |

| Prêts, placements et avances | 139 |

| Dont : | |

| Prêts à des sociétés d’État entreprises | 48 |

| Programme d’achat de prêts hypothécaires assurés | 51 |

| Autre | 41 |

| Autres opérations | -4 |

| Total – Opérations non budgétaires | 126 |

| Total – Besoins financiers | 469 |

| Total – Utilisations des emprunts | 713 |

| Autres opérations de la dette non échue3 | 0 |

| Augmentation ou diminution (–) nette de l’encaisse | 0 |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. Les utilisations des emprunts de valeur négative correspondent à des ressources financières. 1 Les bons du Trésor sont reconduits ou refinancés un certain nombre de fois durant l’exercice. Le montant des nouvelles émissions au cours d’un exercice est donc supérieur à l’encours à la fin de l’exercice, tel que présenté dans le tableau. 2 Les autres opérations comprennent principalement la conversion des opérations selon la comptabilité d’exercice en rentrées et en sorties de fonds au titre des impôts et des taxes à recevoir et des autres comptes débiteurs, des accords de perception fiscale conclus avec les provinces et les territoires, des montants à verser aux contribuables et des autres passifs, ainsi que des variations des comptes d’opérations de change. 3 Ces opérations comprennent la réévaluation des swaps de devises, les escomptes non amortis sur les émissions de titres et les obligations découlant de contrats de location-acquisition et d’autres dettes non échues auquel on renvoie dans le tableau. Sources : Calculs du ministère des Finances |

|

Programme d’emprunt de 2020-2021

Vu les besoins financiers accrus liés à la COVID-19, le gouvernement augmente son émission de titres de créance dans l’ensemble des secteurs clés, notamment un montant sans précédent des segments à long terme. De plus, il élargit son programme d’obligations par rapport à 2019 -2020. Le montant total du principal à emprunter en 2020-2021 s’établit à 713 milliards de dollars, soit 437 milliards de plus que l’émission en 2019-2020, tandis que l’encours de la dette contractée sur les marchés devrait atteindre 1 236 milliards de dollars à la fin de 2020-2021 (tableau A3.2). L’émission dans le segment de trois ans peut être ajustée efficacement afin de répondre aux changements imprévus des exigences financières.

| 2016–2017 Données réelles |

2017-2018 Données réelles |

2018-2019 Données réelles |

2019–2020 Données réelles |

2020–2021 Projections |

|

|---|---|---|---|---|---|

| Obligations sur le marché intérieur1 | 536 | 576 | 569 | 597 | 915 |

| Bons du Trésor | 137 | 111 | 134 | 152 | 294 |

| Dette extérieure | 18 | 16 | 16 | 16 | 26 |

| Titres sur le marché de détail | 5 | 3 | 1 | 1 | 1 |

| Total - Dette contractée sur les marchés | 695 | 705 | 721 | 765 | 1 236 |

|

Sources : Banque du Canada; calculs du ministère des Finances Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 Comprend la dette supplémentaire qui s’est accumulée au cours de l’exercice à la suite des rajustements de la valeur des obligations à rendement réel en fonction de l’inflation. |

|||||

Programme des bons du Trésor

En raison des exigences plus élevées en matière d’emprunt, l’émission des bons à 3 mois, à 6 mois et à 12 mois est passée à une fréquence hebdomadaire et la taille des adjudications devrait surtout se situer entre 10 milliards et 35 milliards de dollars. Le gouvernement compte continuer de procéder chaque semaine à des adjudications de bons du Trésor jusqu’à la fin de l’exercice.

Afin d’atténuer le refinancement de la dette et de répondre à la demande du marché en bons du Trésor à long terme, la proportion de l’émission de bons du Trésor en 2020-2021 attribuée aux bons à 6 mois et à 12 mois sera plus élevée qu’en 2019-2020. D’ici la fin de l’exercice 2020-2021, l’encours des bons du Trésor devrait s’établir à 294 milliards de dollars, soit environ 142 milliards de plus que le niveau à la fin de l’exercice 2019-2020.

Les bons de gestion de la trésorerie, qui sont des bons du Trésor à court terme, aident à gérer de manière efficiente les besoins de trésorerie du gouvernement. Ces instruments continueront d’être utilisés en 2020-2021.

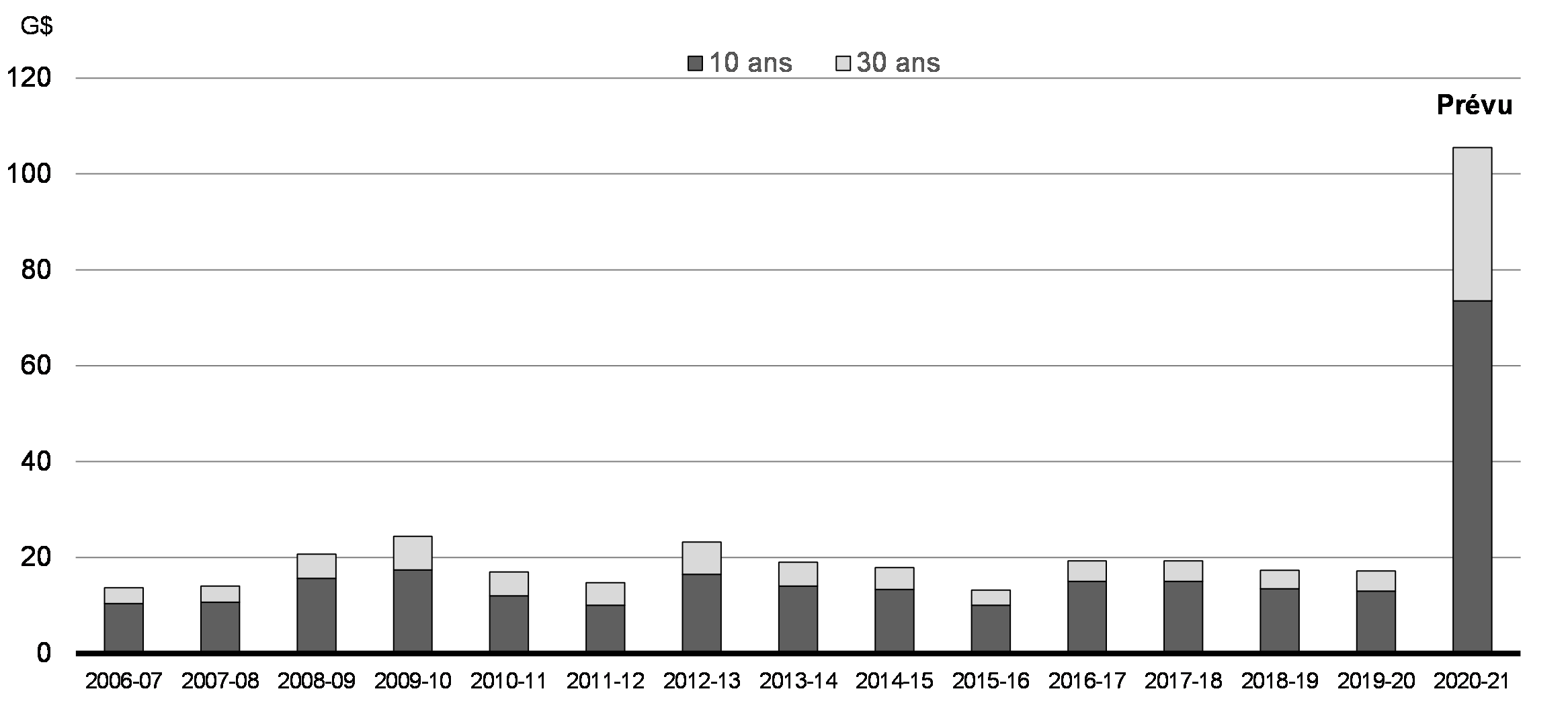

Programme d’obligations et augmentations sans précédent de l’émission d’obligations à long terme

Vu l’augmentation rapide de l’encours des bons du Trésor, le programme d’obligations pour 2020-2021 augmente considérablement lui aussi les émissions dans tous les segments des obligations à rendement nominal, y compris un niveau sans précédent d’obligations à 10 ans et à 30 ans, afin de rendre les emprunts du Canada moins vulnérables aux augmentations des taux d’intérêt et de maintenir la capacité d’émission dans le secteur des bons du Trésor.

La valeur annuelle des émissions brutes d’obligations devrait s’établir à environ 409 milliards de dollars en 2020-2021, soit 285 milliards de plus qu’en 2019-2020 (124 milliards) (tableau A3.3). Le total des encours des obligations devrait s’établir à 915 milliards, soit une hausse de 317 milliards. Au fur et à mesure que l’exercice 2020-2021 progresse, les besoins financiers devraient être financés dans une proportion d’environ 70 % par des obligations. Le gouvernement émet un total combiné de 106 milliards de dollars en obligations à 10 ans et à 30 ans, par rapport à 17 milliards en 2019-2020 (graphique A3.5). Compte tenu du niveau d’émission sans précédent dans les secteurs à 10 ans et à 30 ans, le gouvernement consultera régulièrement les participants au marché et apportera les ajustements nécessaires, au besoin, afin de maintenir des marchés qui fonctionnent bien.

Graphique A3.5

Afin d’accroître la capacité d’émission dans le programme d’obligations, le gouvernement instaure trois nouvelles dates d’échéance : deux obligations à 3 ans, à leur propre date d’échéance, et une nouvelle date d’échéance pour le segment des obligations à 10 ans (voir la section sur les cycles des dates d’échéance).

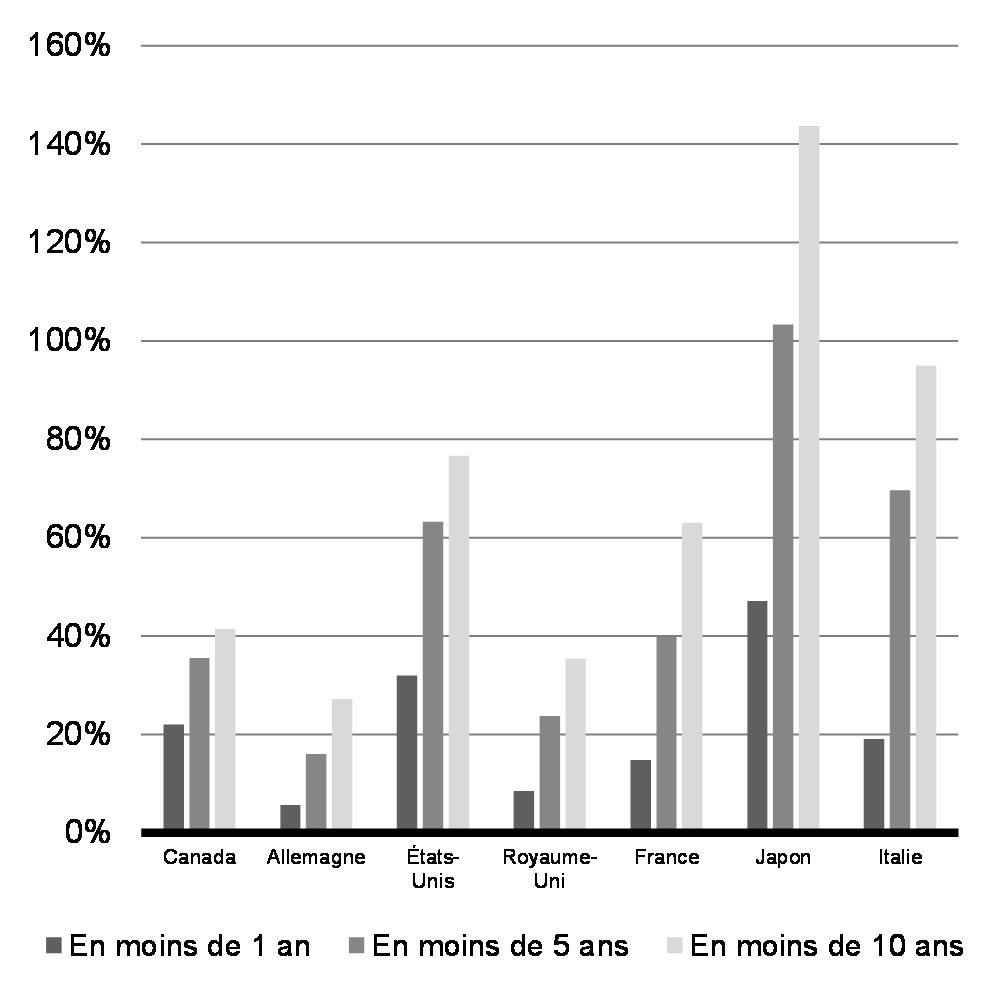

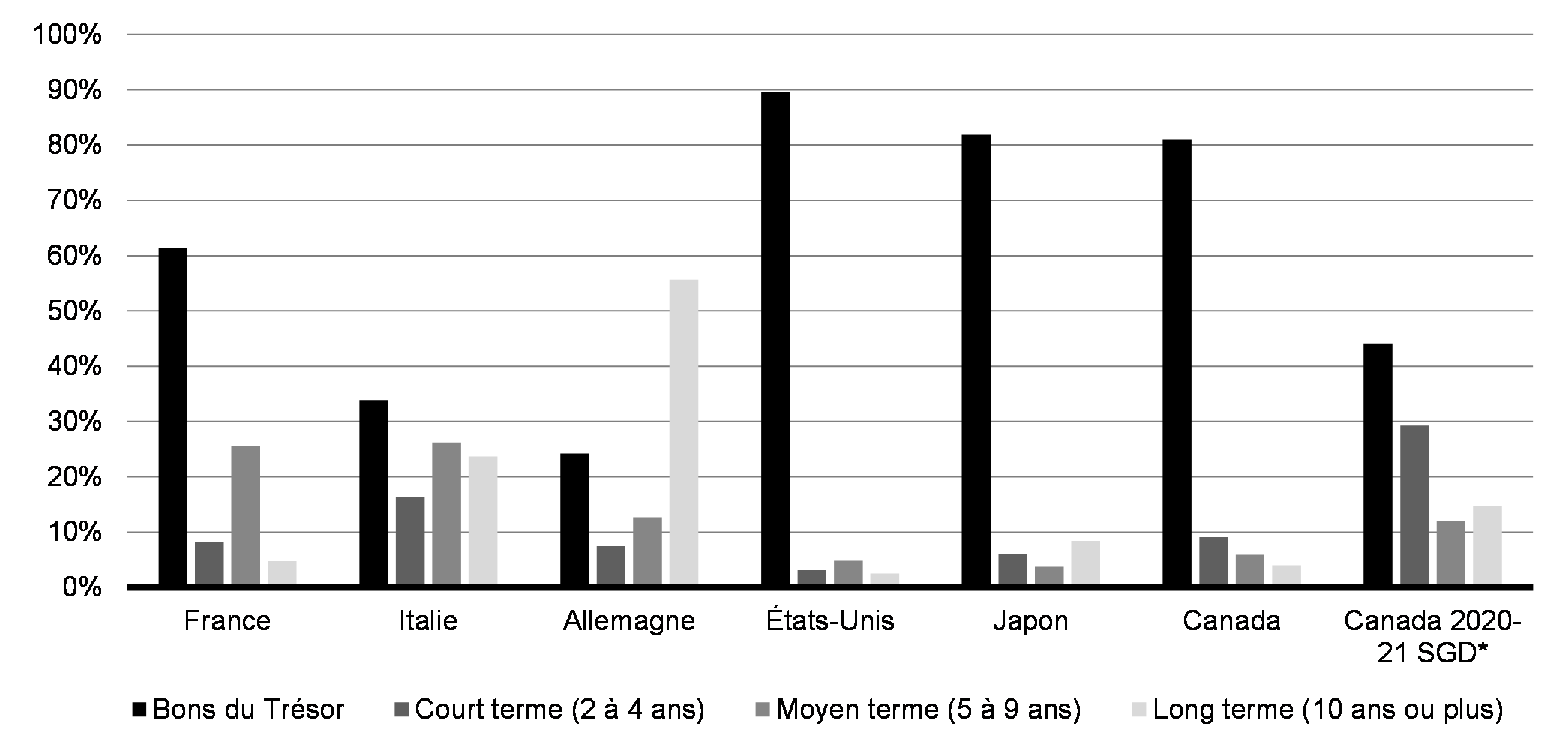

Le Canada a entamé la crise avec l’encours de la dette fédérale contractée sur les marchés de loin le plus bas parmi les pays du G7 (qui était aussi le plus bas par rapport à la dette contractée sur les marchés en proportion du PIB) : moins de la moitié de celui de l’Allemagne, qui affiche le deuxième plus bas niveau de dette fédérale contractée sur les marchés parmi les pays du G7. Il en résulte des conditions du marché qui favorisent les bons du Trésor et les dettes à court terme pour réagir aux chocs de financement.

Une proportion importante des emprunts extraordinaires du Canada réalisés à ce jour en 2020-2021 se composent d’instruments à court terme, principalement des bons du Trésor, qui sont les instruments que le Canada peut facilement émettre en volume pour obtenir rapidement un financement important. La France, les États-Unis et le Japon ont adopté une approche semblable afin de financer leur réponse initiale à la COVID-19 (graphique A3.6).

Grâce à la Stratégie de gestion de la dette, le gouvernement commencera à s’orienter vers l’émission d’obligations à long terme afin de profiter des faibles taux d’intérêt. Dès lors, la structure de la dette du Canada sera prudemment positionnée contre les pairs du G7, en vue de maximiser la souplesse, la prévisibilité et la liquidité.

Graphique A3.6

En revanche, l’Allemagne et l’Italie, dont la réponse à la crise a été plus faible par rapport à la taille de l’encours de leur dette contractée sur les marchés, ont pu financer une plus grande part de leur dette initiale liée à la crise au moyen d’obligations à moyen et à long terme.

Pour la suite des choses, comme la plupart des autres pays, la Stratégie de gestion de la dette du Canada fait déjà en sorte d’augmenter régulièrement les émissions d’obligations afin de contribuer à gérer le risque de refinancement (tableau A3.4), avec beaucoup plus d’émissions d’obligations sur 10 ans et 30 ans, en vue de réduire la pression sur le secteur des bons du Trésor et, en fin de compte, de rétablir la capacité d’intervention d’urgence au cas où un financement important était de nouveau rapidement nécessaire. Afin mettre en perspective l’accent mis par le gouvernement sur les obligations à long terme, la part des émissions d’obligations attribuée à long terme (10 ans ou plus) doublera presque cette année, passant de 14 % de l’émission annuelle en 2019-2020 à 26 % en 2020-2021.

| 2016–2017 Données réelles |

2017–2018 Données réelles |

2018–2019 Données réelles |

2019–2020 Estimations |

2020–2021 Projections |

|

|---|---|---|---|---|---|

| Émissions brutes d’obligations1 | 135 | 138 | 101 | 124 | 409 |

| Rachats d’obligations assortis d’une conversion | -1 | -1 | -1 | -1 | 0 |

| Émissions nettes | 134 | 137 | 100 | 123 | 409 |

| Obligations arrivant à échéance et rajustements2 | -103 | -97 | -107 | -99 | -92 |

| Variation de l’encours des obligations | 32 | 40 | -7 | 24 | 317 |

| Sources : Banque du Canada; calculs du ministère des Finances Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 Comprend les opérations de rachats assortis d’une conversion et la dette supplémentaire qui s’est accumulée au cours de l’exercice à la suite des rajustements de la valeur des obligations à rendement réel en fonction de l’inflation. 2 Comprend les rachats d’obligations aux fins de gestion de la trésorerie. |

|||||

| en milliards de dollars, en fin d’exercice |

2019-2020 Exercice précédent |

2020-2021 Prévu |

Changement en matière d’émission | ||

|---|---|---|---|---|---|

| Émission (en milliards de dollars) |

Part de l’émission |

Émission (en milliards de dollars) |

Part de l’émission | ||

| Émissions brutes d’obligations | 124 | 409 | 229 % | ||

| dont… | |||||

| 2 ans | 53 | 43 % | 150 | 37 % | 183 % |

| 3 ans | 19 | 15 % | 65 | 16 % | 236 % |

| 5 ans | 33 | 27 % | 88 | 21 % | 165 % |

| 10 ans | 13 | 11 % | 74 | 18 % | 465 % |

| 30 ans | 4 | 3 % | 32 | 8 % | 662 % |

| Obligations à rendement réel | 1,8 | 1 % | 1,4 | 0 % | -22 % |

| Total des émissions brutes d’obligations | 124 | 100 % | 409 | 100 % | 229 % |

| Tableau A3.5 Émissions brutes d’obligations et de bons projetées en 2020-2021 G$, en fin d’exercice |

|||

|---|---|---|---|

|

2019–2020 Données du dernier exercice |

2020-21 Prévues |

Augmentation | |

| Bons du Trésor | 152 | 294 | 94 % |

| 2 ans | 53 | 150 | 183 % |

| 3 ans | 19 | 65 | 236 % |

| 5 ans | 33 | 88 | 165 % |

| 10 ans | 13 | 74 | 465 % |

| 30 ans | 4 | 32 | 662 % |

| Obligations à rendement réel | 1,8 | 1,4 | -22 % |

| Total – Obligations | 124 | 409 | 229 % |

| Total des émissions brutes | 276 | 713 | 155 % |

Dates d’échéance et fourchettes temporaires cibles des obligations de référence

En raison des niveaux d’émission beaucoup plus élevés dans les principaux segments, particulièrement les obligations à 10 ans et à 30 ans, les fourchettes cibles des obligations de référence ont été augmentées dans la plupart des secteurs par rapport à l’exercice 2019-2020 (tableau A3.6). Les fourchettes servent de guide temporaire quant à la taille finale possible de chaque point de référence dans le contexte des besoins d’emprunt changeants en 2020-2021.

Afin de soutenir les émissions accrues d’obligations et de rendre le profil des flux de trésorerie à l’égard des prochaines échéances plus uniforme, le gouvernement ajoutera en 2020-2021 une nouvelle date d’échéance du 1er décembre dans le segment des obligations à 10 ans et deux nouvelles dates d’échéance dans le segment des obligations à trois ans (soit le 1er avril et le 1er octobre), en donnant au segment des obligations à 3 ans ses propres échéances (il était auparavant fongible aux obligations à 5 ans).

Le marché de la nouvelle obligation à 10 ans arrivant à échéance le 1er décembre 2030 et celui de l’obligation à 3 ans arrivant à échéance le 1er avril 2024 devraient ouvrir au troisième trimestre de l’exercice 2020-2021. Le gouvernement prévoit continuer d’émettre l’obligation à 10 ans arrivant à échéance le 1er juin 2030 et l’obligation à 3 ans arrivant à échéance le 1er septembre 2023 au deuxième trimestre. L’obligation à 3 ans arrivant à échéance le 1er octobre 2024 sera lancée sur le marché au début de l’exercice 2021-2022. Ces changements renforceront la capacité d’émission d’obligations et contribueront à prolonger l’échéance moyenne de la dette à de faibles taux d’intérêt.

| Juin | Août | Sept. | Nov. | Déc. | Févr. | Mars | Avril | Mai | |

|---|---|---|---|---|---|---|---|---|---|

| 2 ans | 20-35 | 35-50 | 35-50 | 35-50 | |||||

| 3 ans | 40-502 | 30-50 | |||||||

| 5 ans | 45-55 | 35-50 | |||||||

| 10 ans | 30-50 | 30-50 | |||||||

| 30 ans3 | 25-45 | ||||||||

| Obligations à rendement réel3,4 | 9-15 | ||||||||

| Source : calculs du ministère des Finances Nota – Ces montants ne comprennent pas les versements de coupons. 1 L’émission annuelle réelle peut varier. 2 L’émission dans le segment de trois ans sera fongible aux obligations de référence précédentes de cinq ans. La taille de la fourchette de référence de septembre pour le secteur de trois ans présentée ici s’ajoute au fongible restant des obligations de référence précédentes de cinq ans. 3 Les obligations à rendement nominal et à rendement réel à 30 ans n’arrivent pas à échéance la même année. 4 La taille de la fourchette de référence comprend l’estimation de l’ajustement à l’inflation, tandis que l’émission annuelle prévue ne la comprend pas. |

|||||||||

Calendrier des adjudications d’obligations

En 2020-2021, il y aura des adjudications trimestrielles d’obligations à 2 ans, à 3 ans, à 5 ans, à 10 ans et à 30 ans. Certaines de ces obligations peuvent être émises plusieurs fois par trimestre. Le nombre d’adjudications prévues et le nombre d’adjudications prévues par point de référence en 2020-2021 par segment d’obligations sont indiqués au tableau A3.7. Le nombre réel des adjudications peut différer de leur nombre prévu en raison de variations imprévues des besoins d’emprunt.

Le gouvernement a également mené des consultations particulières sur le marché des obligations à rendement réel. Une grande partie des participants du marché ont indiqué que la demande d’obligations à rendement réel a diminué et que la liquidité dans le secteur est faible et s’aggrave. Afin de prendre en compte les commentaires reçus lors de ces consultations, l’émission annuelle prévue sera de 400 millions de dollars inférieurs à celle de 2019-2020, mais le nombre d’adjudications d’obligations à rendement réel prévues passera de trois à quatre en 2020-2021, selon la préférence des participants au marché. Un résumé des consultations sur les obligations à rendement réel est disponible au lien suivant : https://www.banqueducanada.ca/wp-content/uploads/2020/03/sommaire-consultations-obligations-rendement-reel.pdf

| Segment | Adjudications prévues | Adjudications prévues par émission de référence |

|---|---|---|

| 2 ans | 20-28 | 4-8 |

| 3 ans | 10-20 | 5-10 |

| 5 ans | 10-20 | 5-10 |

| 10 ans | 10-20 | 5-10 |

| 30 ans | 8-12 | s.o.1 |

| Rendement réel | 4 | s.o.1 |

| Source : Ministère des Finances Canada 1 Comme les points de référence des obligations à 30 ans et à rendement réel sont établis sur plusieurs années, le nombre d’adjudications prévues par point de référence peut varier. |

||

Les dates des adjudications continueront d’être annoncées dans le Calendrier trimestriel des obligations que la Banque du Canada affiche sur son site Web avant le début de chaque trimestre.

Programmes de rachat d’obligations

À la lumière des achats d’obligations du gouvernement du Canada par la Banque du Canada sur le marché secondaire, aucune opération de rachat régulier d’obligations et aucune opération de rachat d’obligations aux fins de gestion de la trésorerie n’est prévue en 2020-2021.

Encourager le bon fonctionnement des marchés

En raison des besoins d’emprunt exceptionnels en 2020-2021, le gouvernement a mis en place des mesures temporaires en vue de favoriser la participation aux adjudications de titres du gouvernement. Parmi ces mesures, notons l’augmentation des avantages pour les négociants principaux en augmentant temporairement leur montant autorisé, lequel a été établi à 25 % de la taille de l’adjudication, jusqu’à concurrence de 40 %. Le montant autorisé regroupé (la limite pour les négociants et les clients) a également augmenté, passant de 40 % à 50 %. Le gouvernement a également abaissé les obligations des négociants en élargissant temporairement l’éventail de rendements auxquels ils doivent faire des offres afin de s’acquitter de leurs obligations minimales.

La Banque du Canada a également instauré un certain nombre de mesures et de mécanismes afin de favoriser le fonctionnement efficace et continu des marchés : elle a entre autres augmenté la quantité de titres du gouvernement du Canada qu’elle achète aux adjudications des bons du Trésor et a mis en place un programme d’achat d’obligations sur le marché secondaire. La Banque du Canada a aussi élargi ses opérations de pension à plus d’un jour afin de soutenir la liquidité dans les marchés financiers. Ces mesures ont permis au gouvernement d’emprunter à des taux d’intérêt se trouvant à des creux historiques ou à près des creux historiques.

Gestion des réserves officielles de liquidités internationales du Canada

Le Compte du fonds des changes (CFC), détenu au nom du ministre des Finances, représente la plus importante composante des réserves officielles de liquidités internationales du Canada. Il s’agit d’un portefeuille des réserves officielles de liquidités internationales du Canada et des droits de tirage spéciaux[1] utilisés pour aider avec le contrôle et la protection de la valeur externe du dollar canadien et pour fournir une source de liquidité au gouvernement. Outre les réserves conservées dans le CFC, les réserves officielles internationales du Canada comprennent la position de réserve du Canada au FMI.

Le gouvernement effectue des emprunts afin d’investir dans des réserves liquides, qui sont maintenues à un taux minimal de 3 % du PIB nominal. Les besoins de financement estimés pour 2020-2021 seront d’environ 9 milliards de dollars américains; ce montant pourrait toutefois varier sous l’effet des fluctuations des taux d’intérêt extérieurs et des taux de change.

La dette extérieure sert exclusivement à financer les réserves officielles de liquidités internationales du Canada. La hausse du financement extérieur prévu au cours de l’exercice 2020-2021 est attribuable au fait que les engagements du Canada à l’égard du FMI augmenteront probablement et peut remplacer le recours aux swaps de devises fondés sur le LIBOR.

Un certain nombre de facteurs orienteront le choix des sources de financement des réserves de liquidités en 2020-2021, notamment le coût relatif, les conditions du marché et l’objectif de conserver une structure prudente des échéances de titres d’emprunt libellés en devises. Les sources de financement possibles comprennent l’émission d’effets à court terme libellés en dollars américains (bons du Canada) et de billets à moyen terme, ainsi que la conclusion de swaps de devises, qui permettent d’accroître les réserves de liquidités, de même que l’émission d’obligations multimarchés.

De plus amples renseignements sur le financement en devises et les actifs des réserves de change se trouvent dans le Rapport sur la gestion des réserves officielles internationales du Canada et La revue financière.

Gestion de trésorerie

L’objectif fondamental de la gestion de la trésorerie consiste à faire en sorte que le gouvernement dispose en tout temps d’une encaisse suffisante pour répondre à ses besoins opérationnels.

L’encaisse se compose des sommes déposées auprès de la Banque du Canada, des banques à charte et des autres institutions financières. L’encaisse auprès de la Banque du Canada comprend les soldes de fonctionnement et les soldes détenus aux fins de la liquidité prudentielle. Des mises à jour périodiques de la position de liquidité sont présentées dans La revue financière.

Liquidité prudentielle

Le gouvernement détient des actifs financiers liquides prenant la forme de dépôts en dollars canadiens et de réserves de change afin d’être en mesure de respecter ses obligations de paiement, dans l’éventualité où l’accès normal aux marchés financiers serait perturbé ou retardé. Les niveaux globaux de liquidité du gouvernement couvrent au moins un mois des flux de trésorerie nets projetés, y compris les versements de coupons et les besoins de refinancement de la dette.

Grâce à sa capacité fiscale importante et à son accès continu aux marchés de financement, le gouvernement n’a pas eu à utiliser la liquidité prévue dans son plan de liquidité prudentielle.

[1] Les droits de tirage spéciaux sont un actif de réserve international créé par le FMI dont la valeur repose sur un panier de devises étrangères.