Rapport sur la gestion de la dette 2023-2024

Table des matières

- Avant-propos du ministre des Finances et du Revenu national

- Objet du rapport

- Résumé

- Partie I : Contexte de la gestion de la dette 2023-2024

- Composition de la dette fédérale

- Sources et utilisations des emprunts

- Pouvoir d'emprunt

- Profil de solvabilité du gouvernement du Canada

- Partie II : Rapport sur les objectifs, l'orientation stratégique et les principes

- Objectifs, orientation stratégique et principes

- Mobilisation d'un financement stable et à faible coût

- Maintien du bon fonctionnement du marché des titres du gouvernement

- Partie III : Rapport sur le programme de la dette 2023-2024

- Obligations négociables sur le marché intérieur

- Bons du Trésor et bons de gestion de la trésorerie

- Dette en devises

- Gestion de la trésorerie

- Placement des soldes de trésorerie du receveur général

- Annexe 1 : Rapports terminés d'évaluation de la trésorerie

- Annexe 2 : Mesures stratégiques de gestion de la dette prises

depuis 1997 - Annexe 3 : Glossaire

- Annexe 4 : Coordonnées

- Tableaux de référence

Avant-propos du ministre des Finances et du

Revenu national

J'ai le plaisir de déposer au Parlement le Rapport sur la gestion de la dette de l'exercice 2023-2024.

L'économie du Canada s'est révélée remarquablement résiliente face à l'incertitude mondiale et aux turbulences économiques. Grâce à ses solides assises de longue date, le pays est en bonne posture pour relever les défis d'aujourd'hui et composer avec le contexte géopolitique complexe. Le Canada entre dans cette période en position de force sur le plan budgétaire, ce qui lui permet d'investir dans sa croissance, sa compétitivité et les services dont dépend la population.

Notre nouveau gouvernement est déterminé à faire preuve de rigueur budgétaire, en dépensant moins pour que les Canadiens et les Canadiennes puissent investir davantage, et en faisant des investissements stratégiques qui favoriseront la prospérité à long terme. L'atteinte de ces objectifs prioritaires repose sur le financement stable et à faible coût que le gouvernement du Canada peut y consacrer grâce à une gestion budgétaire prudente qui axe les dépenses fédérales sur les grandes priorités du gouvernement et réduit les dépenses de fonctionnement.

Chaque année, le gouvernement fédéral présente au Parlement et aux Canadiens un rapport qui explique son programme d'emprunt sur le marché intérieur. Le présent rapport décrit les principales activités du programme d'emprunt du gouvernement qui figurent dans la Stratégie de gestion de la dette de 2023-2024, et s'appuie sur les principes clés de transparence, de régularité, de prudence et de liquidité. Comme il l'a fait par le passé, le gouvernement a consulté les négociants et les investisseurs dans le cadre du processus d'élaboration de la stratégie de gestion de la dette.

Au nombre des points saillants de cette période, soulignons les achats au titre du programme des Obligations hypothécaires du Canada, d'un montant de 30 milliards de dollars, pour financer des initiatives de logement abordable, et l'émission de la deuxième obligation verte du Canada.

Le présent rapport confirme que les opérations de gestion de la dette du Canada continuent d'appuyer l'exécution efficace du programme de gestion de la dette, ce qui contribue à l'atteinte des objectifs de financement stable et à faible coût et permet de maintenir la liquidité et le bon fonctionnement du marché des titres du gouvernement du Canada. Le gouvernement peut ainsi poursuivre les investissements stratégiques qui visent à soutenir la productivité et à rehausser le niveau de vie pour l'ensemble des Canadiens.

L'honorable François-Philippe Champagne, C.P., député

Ministre des Finances et du Revenu national

Ottawa, 2025

Objet du rapport

La présente édition du Rapport sur la gestion de la dette présente un compte rendu détaillé des activités d'emprunt et de gestion de la dette du gouvernement du Canada pour l'exercice se terminant le 31 mars 2024.

Conformément aux exigences de la partie IV (Dette publique) de la Loi sur la gestion des finances publiques (« LGFP »), la présente publication assure la transparence et la reddition de comptes à l'égard de ces opérations. Elle fait état des emprunts réels et des utilisations des fonds par rapport à ceux prévus dans la Stratégie de gestion de la dette de 2023-2024, publiée le 28 mars 2023, dans le budget de 2023. En outre, elle présente le contexte dans lequel la dette a été gérée, la composition et l'évolution de la dette au cours de l'exercice, les initiatives de politiques stratégiques et le rendement obtenu.

Autres renseignements

Les Comptes publics du Canada sont déposés chaque année au Parlement et peuvent être consultés sur le site Web de Services publics et Approvisionnement Canada. La Stratégie de gestion de la dette et le Rapport sur la gestion des réserves officielles internationales du Canada, qui sont également déposés chaque année devant le Parlement, sont disponibles sur le site du ministère des Finances Canada. De plus, La revue financière, publiée également sur le site du ministère des Finances Canada, présente des mises à jour mensuelles au sujet des soldes de trésorerie et des avoirs libellés en devises. En vertu de la Loi autorisant certains emprunts, le ministre des Finances (le « ministre ») est tenu de déposer tous les trois ans un rapport au Parlement sur les montants qu'il emprunte pour le compte de Sa Majesté du chef du Canada, par l'émission et la vente d'obligations hypothécaires du Canada garanties par la Société canadienne d'hypothèques et de logement, sauf si ces obligations sont achetées par le ministre et ne sont pas revendues, autrement que dans le but de fournir une source de liquidités temporaires, ainsi que par les sociétés d'État mandataires. Le dernier rapport a été déposé au Parlement le 2 mai 2024 et peut être consulté sur le site Web du ministère des Finances Canada.

Résumé

Introduction

Le présent rapport porte sur deux grandes activités : (i) la gestion de la part de la dette fédérale contractée sur les marchés financiers et (ii) le placement des soldes de trésorerie dans des actifs liquides aux fins opérationnelles et de planification d'urgence.

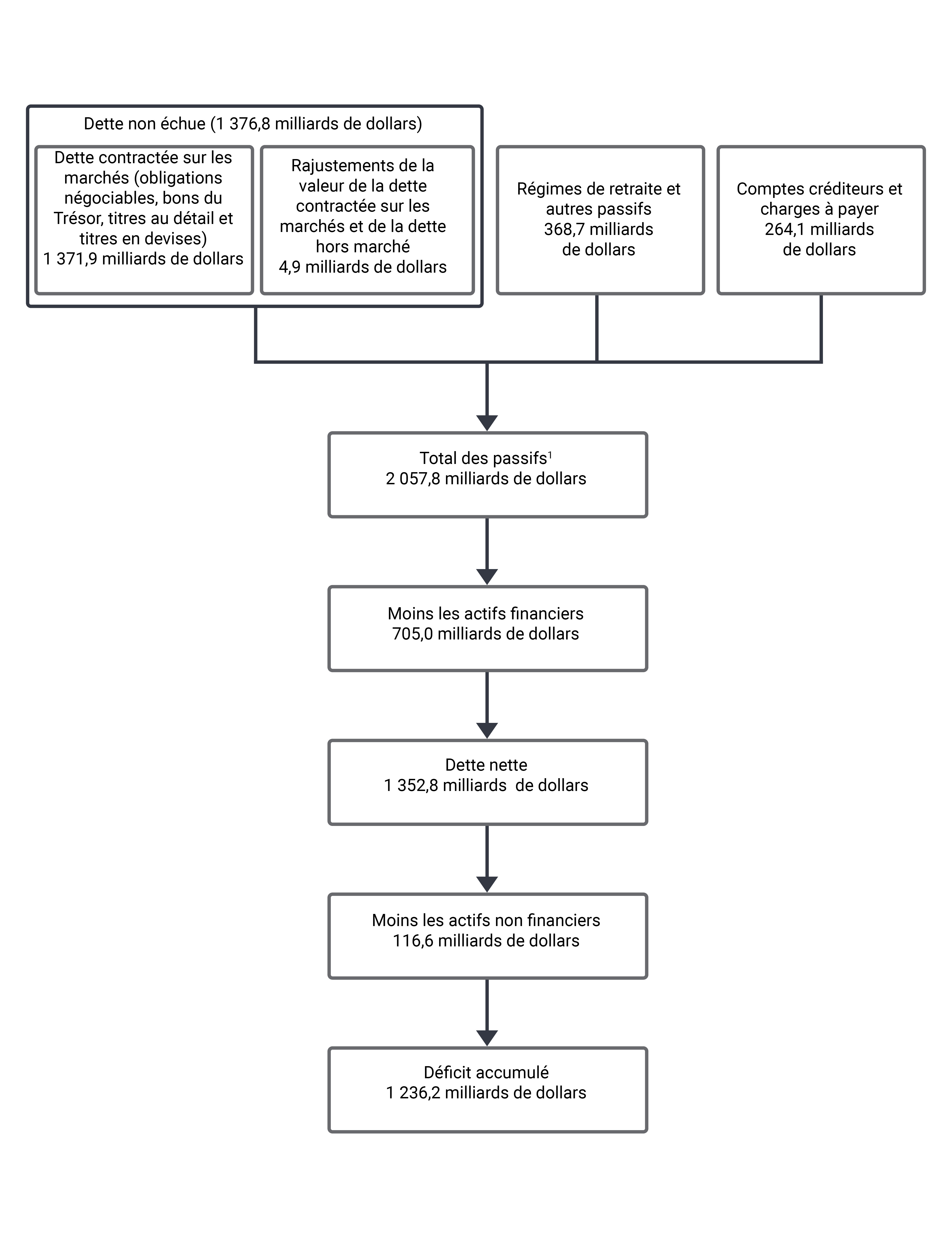

La dette du gouvernement contractée sur les marchés, y compris les obligations négociables, les bons du Trésor, les titres au détail et les titres en devises, s'élevait à 1 371,9 milliards de dollars à la fin de l'exercice 2023-2024 (graphique 1). Cet encours de la dette peut être considéré comme les titres d'emprunt émis pour soutenir directement les investissements et les dépenses du gouvernement du Canada, comme les dépenses en matière de défense pour protéger la souveraineté du Canada. Si l'on ajoute les autres éléments du passif à l'encours de la dette contractée sur les marchés et des autres catégories de la dette non échue, le total du passif du gouvernement du Canada s'établissait à 2 057,8 milliards de dollars à cette date. Lorsqu'on soustrait les avoirs financiers et non financiersNote de bas de page 1 du passif total, la dette fédérale, ou déficit accumulé du gouvernement du Canada s'élevait à 1 236,2 milliards de dollars en date du 31 mars 2024 (graphique 1).

Le financement sur le marché intérieur repose sur l'émission de titres négociables, qui se composent des obligations à rendement nominal, des obligations vertes et des bons du Trésor, y compris les bons de gestion de la trésorerie. Ces titres sont généralement vendus au moyen d'adjudications concurrentielles (parfois par le biais d'un processus de syndication à la discrétion du gouvernement, comme pour les obligations vertes) aux distributeurs de titres du gouvernement, un groupe de banques et de courtiers en valeurs mobilières sur le marché canadien. Ces distributeurs de titres d'État revendent ensuite les titres à leurs clients de vente en gros et de détail sur le marché secondaire. Les adjudications de titres du gouvernement du Canada sont toujours fortement souscrites, ce qui conduit à un faible coût de financement pour le gouvernement.

Les titres négociables du gouvernement du Canada sont largement détenus et on les trouve dans les portefeuilles d'investissement institutionnels, les sociétés d'assurances et fonds de pension, les banques centrales (y compris la Banque du Canada), ainsi qu'une variété d'autres instruments d'investissement. Dans l'ensemble, environ 72 % de la dette contractée sur le marché par le gouvernement du Canada était détenue par des investisseurs canadiens, y compris la Banque du Canada, ainsi que des sociétés d'assurances et des fonds de pension, des institutions financières et des gouvernements provinciaux et municipaux. La participation des investisseurs internationaux au marché des titres du gouvernement du Canada a pris de l'ampleur au cours des dernières années. Elle est avantageuse pour les Canadiennes et Canadiens, car elle contribue à accroître la concurrence ainsi que la diversité du bassin d'investisseurs du gouvernement, et, en fin de compte, à réduire les coûts d'emprunt pour les contribuables canadiens. Outre le maintien de faibles ratios du service de la dette pour le gouvernement, des coûts d'emprunt bas et stables pour le gouvernement se traduisent par des taux hypothécaires stables et une certitude pour les entreprises lorsqu'elles empruntent pour investir dans des projets d'expansion créateurs d'emplois. De plus, les provinces, les fonds de pension et les sociétés utilisent les titres du gouvernement du Canada comme référence de tarification pour leurs émissions de titres de créance. Des coûts faibles et stables pour le gouvernement du Canada se traduisent par des conditions d'emprunt favorables pour la population canadienne.

Les swaps de devises et l'émission de titres en devises servent à financer les actifs des réserves de change, qui sont détenus dans le Compte du fonds des changes (section « Emprunts en devises »).

Bilan fédéral au 31 mars 2024

Faits saillants pour 2023-2024

Le Rapport sur la gestion de la dette compte trois parties qui abordent les principaux aspects du programme de gestion de la dette du gouvernement du Canada. La Partie I – Contexte de la gestion de la dette 2023-2024 met l'accent sur l'état du déficit accumulé (c.-à-d. la dette fédérale), les besoins financiers de l'année et les sources d'emprunt utilisées pour lever des fonds, les cotes de crédit du gouvernement fédéral et les autorisations requises pour emprunter. La Partie II – Rapport sur les objectifs, l'orientation stratégique et les principes rend compte des objectifs en matière de gestion de la dette afin d'augmenter le financement stable et à faible coût pour répondre aux besoins financiers du gouvernement du Canada, et de maintenir un marché efficace pour les titres du gouvernement du Canada. La Partie III – Rapport sur le programme de gestion de la dette de 2023-2024 rend compte des aspects opérationnels du programme de gestion de la dette sur le marché.

Les opérations de gestion de la dette de l'exercice visé par le présent rapport continuent à appuyer l'exécution efficace du programme de gestion de la dette. Voici les principaux faits saillants :

Programme d'obligations

En 2023-2024, des changements ont été apportés au Programme d'obligations conformément à notre Stratégie de gestion de la dette et en réponse à l'évolution des perspectives financières. Dans le budget de 2023, le gouvernement a annoncé qu'il mettrait fin aux émissions dans le segment des obligations à 3 ans afin de soutenir la liquidité sur le marché de la dette et de regrouper les émissions au sein des principaux segments. La dernière adjudication d'obligations à 3 ans a eu lieu au premier trimestre de 2023-2024.

Dans l'Énoncé économique de l'automne 2023, tenant compte de l'augmentation des besoins d'emprunt et les commentaires reçus lors des consultations tenues sur la Stratégie de gestion de la dette à l'automne 2023, le gouvernement a rajusté les émissions d'obligations dans tous les segments et attribué une part proportionnellement plus importante dans le segment à 30 ans pour refléter la forte demande du marché pour les obligations à plus longue échéance et contribuer à corriger un déséquilibre entre l'offre et la demande dans ce segment. En conséquence, le nombre d'adjudications d'obligations trimestrielles à 5 ans est passé de deux à trois, et la taille des adjudications d'obligations à 2 ans et à 10 ans a également été accrue.

Obligations hypothécaires du Canada

À la suite de consultations menées auprès des participants au marché, le gouvernement a annoncé dans l'Énoncé économique de l'automne 2023 qu'il achèterait jusqu'à 30 milliards de dollars d'Obligations hypothécaires du Canada (OHC) par an pour générer des revenus pour des initiatives de logement abordable. Le gouvernement a commencé ces achats en février 2024.

Afin d'assurer la transparence de ses achats et son portefeuille d'obligations hypothécaires du Canada, le gouvernement publie des renseignements pertinents sur ces opérations sur le site Web de la Banque du Canada.

Programme d'obligations vertes du Canada

Avec la publication de sa mise à jour du Cadre des obligations vertes en novembre 2023, le Canada est devenu le premier émetteur d'obligations vertes souveraines à inclure l'admissibilité de certaines dépenses liées à l'énergie nucléaire, démontrant ainsi son engagement à être un chef de file mondial du nucléaire. Plus précisément, les nouvelles catégories de dépenses nucléaires admissibles comprennent :

- les investissements dans de nouveaux réacteurs;

- la remise en état des installations existantes;

- la recherche et développement;

- certains investissements dans la chaîne d'approvisionnement nucléaire du Canada.

Cette mise à jour harmonise le Cadre des obligations vertes du Canada avec les mesures décrites dans le Plan de réduction des émissions du Canada pour 2030, les taxonomies vertes internationales mises à jour, les meilleures pratiques, ainsi que les préférences en évolution des investisseurs. Le Canada a également obtenu une opinion indépendante (Seconde Opinion) sur le cadre mis à jour de la part de Sustainalytics, qui indique qu'il est crédible et percutant tout en s'harmonisant avec les quatre composantes fondamentales des Principes applicables aux obligations vertes 2021 de l'International Capital Market Association.

Le 27 février 2024, le gouvernement du Canada a procédé avec succès à l'émission d'une obligation verte à échéance de 10 ans, d'une valeur de 4 milliards de dollars, la deuxième obligation verte du Canada et la première selon le cadre mis à jour. Cette émission a suscité une forte demande de la part d'investisseurs écologiquement et socialement responsables, qui représentaient la majorité des acheteurs (66 %), ainsi que d'investisseurs internationaux, qui composaient plus de 33 % de la base d'investisseurs. Le carnet de commandes final s'élevait à plus de 7,4 milliards de dollars.

Le programme d'obligations vertes du Canada soutient la croissance du marché de la finance durable au Canada et ailleurs dans le monde. Il stimule également les investissements dans la croissance propre, l'énergie renouvelable, la lutte contre les changements climatiques, et la protection de l'environnement au Canada. Le gouvernement reste déterminé à émettre régulièrement des obligations vertes.

Encours de la dette contractée sur le marché intérieur

L'encours de la dette sur le marché intérieur a augmenté de 112,0 milliards de dollars en 2023-2024, ce qui porte l'encours total à 1 371,9 milliards de dollars. La variation de l'encours comprend une augmentation de 64,1 milliards de dollars des bons du Trésor et des bons de gestion de la trésorerie, une augmentation de 42,7 milliards de dollars des obligations négociables payables en dollars canadiens, et une augmentation de 5,2 milliards de dollars de l'encours de la dette négociable payable en devises étrangères. Malgré l'augmentation de l'encours de la dette, le ratio de la dette nette au produit intérieur brut (PIB) de l'ensemble des administrations publiques du Canada était le plus faible parmi les pays du Groupe des Sept (G7), selon le Fonds monétaire international (FMI).

En 2023-2024, parallèlement à la hausse des taux d'intérêt, le taux d'intérêt moyen pondéré sur la dette contractée sur les marchés a augmenté pour s'établir à 2,90 %, comparativement à 2,28 % en 2022-2023. Cette augmentation est attribuable à une combinaison de taux d'intérêt plus élevés et d'une plus grande proportion de bons du Trésor.

Forte demande à l'endroit des titres du gouvernement du Canada

En 2023-2024, la force relative de l'économie canadienne et de ses marchés financiers a continué d'appuyer la demande de titres du gouvernement du Canada dans les marchés primaires et secondaires. Par conséquent, la couverture des adjudications de bons du Trésor et d'obligations est demeurée très bonne et concurrentielle, ce qui a procuré au gouvernement une façon efficace d'obtenir des fonds. La publication du Calendrier trimestriel des obligations avant chaque trimestre et les appels d'offres avant chaque adjudication ont permis d'assurer la transparence. Cela a contribué au bon fonctionnement des marchés pour les titres du gouvernement, servant les intérêts d'un large éventail de participants au marché intérieur et contribuant à l'objectif d'obtenir un financement stable et à faible coût.

Partie I : Contexte de la gestion de la dette 2023-2024

Composition de la dette fédérale

En 2023-2024, la dette totale contractée sur les marchés a augmenté de 112 milliards de dollars pour atteindre 1 371,9 milliards de dollars (tableau 1). Pour de plus amples renseignements sur la situation financière du gouvernement, veuillez consulter le Rapport financier annuel du gouvernement du Canada de 2022-2023.

| 2024 | 2023 | Variation | |

|---|---|---|---|

| À payer en dollars canadiens1 | |||

| Obligations négociables | 1 087,7 | 1 045,0 | 42,7 |

| Bons du Trésor et bons de gestion de la trésorerie | 263,0 | 198,9 | 64,1 |

| Total à payer en dollars canadiens | 1 350,7 | 1 243,9 | 106,8 |

| À payer en devises | 21,2 | 16,0 | 5,2 |

| Total de la dette contractée sur les marchés | 1 371,9 | 1 259,9 | 112,0 |

| Rajustements de la valeur de la dette contractée sur les marchés, contrats de location-acquisition et autres opérations de la dette non échue | 4,9 | 5,1 | -0,2 |

| Total de la dette non échue | 1 376,8 | 1 265,0 | 111,8 |

| Régimes de retraite et autres comptes | 368,7 | 351,7 | 17,0 |

| Total de la dette portant intérêt | 1 745,5 | 1 616,8 | 128,7 |

| Créditeurs, charges à payer et provisions | 264,1 | 259,4 | 4,7 |

| Total des passifs | 2 057,8 | 1 925,0 | 132,8 |

| Total des actifs financiers | 705,0 | 642,3 | 62,7 |

| Total des actifs non financiers | 116,6 | 109,7 | 6,9 |

| Dette fédérale (déficit accumulé) | 1 236,2 | 1 173,0 | 63,2 |

Remarque : les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. Les obligations négociables et les bons du Trésor et de gestion de la trésorerie (payables en dollars canadiens) ainsi que les montants à payer en devises étrangères comprennent des ajustements comptables tels que des ajustements au coût amorti et des ajustements de consolidation. Source : Comptes publics du Canada. |

|||

Sources et utilisations des emprunts

Les ressources ou besoins financiers, qui représentent les sorties ou rentrées nettes de fonds pour l'exercice, constituent la principale mesure utilisée aux fins de la gestion de la dette. Cette mesure diffère du solde budgétaire (c.-à-d. le déficit ou l'excédent selon la comptabilité d'exercice), car elle inclut les opérations non budgétaires et le calendrier des paiements selon la comptabilité de caisse, qui peuvent être considérables. Les opérations non budgétaires comprennent : les changements au titre des obligations liées aux régimes de retraite des employés fédéraux ; les variations des actifs non financiers ; les activités d'investissement au moyen de prêts, de placements et d'avances ; et les changements aux autres éléments des actifs et passifs financiers, notamment les opérations de change. Les Canadiennes et Canadiens peuvent trouver des détails sur les besoins financiers à l'annexe 1 (« Projections économiques et budgétaires ») des publications budgétaires. Le refinancement de la dette arrivant à échéance, combiné aux besoins financiers, constitue en grande partie des besoins de financement du gouvernement. Les emprunts anticipés et l'utilisation prévue des emprunts sont décrits dans la Stratégie de gestion de la dette, tandis que les emprunts réels et l'utilisation de ces emprunts comparativement aux prévisions sont exposés dans la présente publication (tableau 2).

L'exercice 2023-2024 s'est soldé par des besoins financiers de 85,7 milliards de dollars, sous l'effet de sorties de fonds de 61,9 milliards de dollars découlant du déficit budgétaire et d'autres sorties de fonds de 23,9 milliards de dollars au titre d'opérations non budgétaires, y compris un financement de 7,6 milliards de dollars pour l'achat d'obligations hypothécaires du Canada. À titre de comparaison, les besoins financiers s'élevaient à 66,2 milliards de dollars en 2022-2023Note de bas de page 2.

Un certain nombre de sociétés d'État reçoivent un financement par emprunt dans le cadre du Programme d'emprunt des sociétés d'État. En bref, le gouvernement du Canada emprunte des fonds sur le marché et les prête par la suite à certaines sociétés d'État. En 2023-2024, les prêts consentis à la Banque de développement du Canada, à la Société canadienne d'hypothèques et de logement, à la Société immobilière du Canada limitée et à Financement agricole Canada dans le cadre du Programme d'emprunt des sociétés d'État se sont élevés à 94,1 milliards de dollars, soit 7,9 milliards de dollars de plus qu'en 2022-2023.

| Prévues1 | Réelles | Écart | ||

|---|---|---|---|---|

| Sources des emprunts | ||||

À payer en dollars canadiens |

||||

Bons du Trésor |

242 | 267 | 25 | |

Obligations |

172 | 202 | 30 | |

Total à payer en dollars canadiens |

414 | 469 | 55 | |

À payer en devises |

7 | 7 | 0 | |

| Trésorerie totale obtenue grâce aux activités d'emprunt | 421 | 476 | 55 | |

| Utilisations des emprunts2 | ||||

| Besoins de refinancement | ||||

À payer en dollars canadiens |

||||

Bons du Trésor |

202 | 202 | 0 | |

Obligations |

153 | 159 | 6 | |

Dont : |

||||

Obligations arrivant à échéance |

153 | 159 | 6 | |

Rachats d'obligations assortis d'une conversion |

0 | 0 | 0 | |

Rachats d'obligations aux fins de gestion de la trésorerie |

0 | 0 | 0 | |

Total à payer en dollars canadiens |

355 | 361 | 6 | |

À payer en devises |

3 | 3 | 0 | |

| Total des besoins de refinancement | 358 | 364 | 6 | |

| Ressources ou besoins financiers | ||||

Solde budgétaire |

40 | 62 | 22 | |

Opérations non budgétaires |

||||

Régimes de retraite et autres comptes |

-9 | -10 | -1 | |

Actifs non financiers |

2 | 7 | 5 | |

Prêts, placements et avances |

-11 | -3 | 8 | |

Dont : |

||||

Prêts à des sociétés d'État entreprises3 |

10 | 15 | 5 | |

Autre |

-21 | -18 | 3 | |

Autres opérations4 |

41 | 30 | -11 | |

Total des opérations non budgétaires |

23 | 24 | 1 | |

| Total des ressources ou besoins financiers | 63 | 86 | 23 | |

| Total des utilisations des emprunts | 421 | 450 | 29 | |

| Autres opérations de la dette non échue5 | 0 | 4 | 4 | |

| Augmentation ou diminution (–) nette de l'encaisse | 0 | 26 | 26 | |

|

Remarque : les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 Les chiffres prévus proviennent de la Stratégie de gestion de la dette pour 2023-2024 exposée dans le budget de 2023. 2 Une valeur négative correspond à des ressources financières. 3 Les Prêts à des sociétés d'État entreprises représentent des sociétés en vertu du Programme d'emprunt des sociétés d'État. 4 Comprennent surtout la conversion de rajustements de la comptabilité d'exercice à la comptabilité de caisse, notamment au titre de l'impôt à recevoir et d'autres comptes débiteurs, les accords de perception fiscale conclus avec les provinces et les territoires, ainsi que l'impôt à payer et d'autres passifs. 5 Comprend la réévaluation des swaps de devises, les escomptes non amortis sur les émissions de titres de créance, les obligations liées aux contrats de location-acquisition et les obligations au titre des partenariats public-privé Source : Calculs du ministère des Finances |

||||

Pouvoir d'emprunt

Pour mener des opérations d'emprunt sur les marchés, le ministre doit obtenir l'autorisation du Parlement et du gouverneur en conseil.

Selon le cadre du pouvoir d'emprunt parlementaire adopté le 23 novembre 2017, l'autorisation du Parlement est accordée en vertu de la Loi autorisant certains emprunts et de la partie IV de la Loi sur la gestion des finances publiques (LGFP), qui permettent au ministre d'emprunter une somme jusqu'à concurrence du montant approuvé par le Parlement. La LGFP autorise également le ministre à emprunter au-delà du montant maximal approuvé dans des circonstances limitées, dans le but précis de refinancer la dette en cours, d'éliminer ou de réduire le passif, et d'effectuer des paiements dans des circonstances extraordinaires, comme les catastrophes naturelles.

Sous réserve des exceptions limitées mentionnées, le Parlement a approuvé l'encours maximal d'emprunts en vigueur au 6 mai 2021, qui s'élevait à 1 831 milliards de dollars. Ce montant inclut également les montants empruntés par les sociétés d'État mandataires et les obligations hypothécaires du Canada garanties par la Société canadienne d'hypothèques et de logement. Au 31 mars 2024, l'encours des emprunts assujettis au montant maximal était de 1 688,4 milliards de dollars (1 573,8 milliards de dollars au 31 mars 2023).

La partie IV de la LGFP exige que le ministre obtienne l'approbation annuelle du gouverneur en conseil pour effectuer des emprunts au nom du gouvernement du Canada pour chaque exercice financier, y compris l'émission de titres sur les marchés financiers et la conduite d'autres opérations connexes, sous réserve d'un montant total maximal. À la recommandation du ministre, le gouverneur en conseil a approuvé un plafond de 517 milliards de dollars comme somme maximale du principal que le ministre pouvait emprunter au cours de l'exercice 2023-2024Note de bas de page 3. La somme maximale du principal est la somme des sous-composantes suivantes : (i) l'encours maximal des bons du Trésor en circulation au cours de l'exercice ; (ii) la valeur totale du refinancement et des nouvelles émissions prévues d'obligations négociables ; (iii) des fonds pour faciliter la gestion de la dette et des comptes d'opération de change pendant l'exercice.

Au cours de l'exercice 2023-2024, une somme de 476 milliards de dollars du pouvoir d'emprunt approuvé par le gouverneur en conseil a été utilisée, soit 41 milliards de dollars de moins que le plafond d'emprunt autorisé (tableau 2).

Profil de solvabilité du gouvernement du Canada

Tout au long de l'exercice 2023-2024, le gouvernement du Canada a bénéficié de cotes de crédit élevées de la part des agences de notation, accompagnées de perspectives stables sur la dette à court et à long terme libellée en dollars canadiens et en devises (tableau 3).

Les agences de notation, qui mettent généralement l'accent sur la dette nette par rapport au PIB de l'ensemble des administrations publiques, ont indiqué que la solidité du cadre de politique macroéconomique et du système financier du Canada, ainsi que sa résilience et sa diversité économiques, et la force inhérente à la souplesse monétaire et budgétaire, entrent en ligne de compte dans les cotes de crédit actuelles du Canada : Moody's (Aaa), Fitch (AA+), S&P (AAA), DBRS (AAA) et JCRA (AAA).

| Agence de notation | Durée | Monnaienationale | Devisesétrangères | Perspectives | Action de notationprécédente |

|---|---|---|---|---|---|

| Moody's Investors Service | Long terme | Aaa | Aaa | Stable | Novembre 2003 |

| Court terme | - | - | |||

| Standard & Poor's | Long terme | AAA | AAA | Stable | Juillet 2002 |

| Court terme | A-1+ | A-1+ | |||

| Fitch Ratings | Long terme | AA+ | AA+ | Stable | Juin 2020 |

| Court terme | F1+ | F1+ | |||

| Dominion Bond Rating Service | Long term | AAA | AAA | Stable | s. o. |

| Court terme | R-1 (élevée) | R-1 (élevée) | |||

| Source : rapports des agences de notation | |||||

Partie II : Rapport sur les objectifs, l'orientation stratégique et

les principes

Objectifs, orientation stratégique et principes

Objectifs

Les objectifs de gestion de la dette en 2023-2024 consistaient à obtenir un financement stable à faible coût devant permettre de combler les besoins financiers du gouvernement du Canada et de maintenir le bon fonctionnement du marché de ses titres.

Orientation stratégique

Le gouvernement du Canada a continué d'être un émetteur stable et stratégique en 2023-2024, des ajustements mineurs ayant été apportés à la stratégie globale par rapport à l'exercice 2022-2023. Dans le budget de 2023, le gouvernement du Canada a annoncé sa décision d'annuler l'émission de l'obligation à 3 ans à compter du deuxième trimestre de l'exercice, afin de regrouper les émissions dans les principaux segments (2, 5, 10 et 30 ans). Cette décision favorise la liquidité des marchés et offre une souplesse accrue pour réduire les émissions dans les autres segments sans nuire au fonctionnement du marché.

Principes

À l'appui des objectifs et de l'orientation stratégique, l'élaboration et l'application du programme d'emprunt sur le marché intérieur sont dictées par les principes clés de la transparence, de la régularité, de la prudence et de la liquidité. Dans cette optique, le gouvernement rend publics ses stratégies et ses plans, et mène régulièrement des consultations auprès des participants au marché pour garantir l'intégrité du marché et son attrait pour les négociants et les investisseurs. La gestion de la structure de la dette est prudente et s'inscrit dans un cadre de coûts et de risques, de manière à maintenir l'accès à des sources diversifiées de financement et à conserver un large bassin d'investisseurs.

Mobilisation d'un financement stable et à faible coût

En règle générale, il faut parvenir à un équilibre entre les frais de la dette et les différents risques associés à la structure de la dette pour disposer d'un financement stable à faible coût. Cet équilibre entre les coûts et les risques est atteint essentiellement grâce à la répartition judicieuse des émissions de différents instruments d'emprunt et de différentes échéances.

Émission de titres de créance sur le marché en 2023-2024

En 2023-2024, les émissions d'obligations ont totalisé 204,0 milliards de dollars, en hausse contre 185,2 milliards de dollars en 2022-2023 sous l'effet de l'augmentation des besoins financiers et du financement des obligations hypothécaires du Canada. L'augmentation a été en grande partie affectée aux segments des obligations à court terme (2 et 5 ans). Par conséquent, les émissions dans les segments à court terme ont été plus élevées que celles annoncées dans le budget de 2024. L'émission d'instruments de financement de la dette à court terme (2, 3 et 5 ans)Note de bas de page 4 a augmenté pour s'établir à 139,0 milliards de dollars en 2023-2024, contre 118,0 milliards de dollars en 2022-2023. Exprimée en pourcentage, la part des émissions obligataires constituée d'obligations à court terme est passée à 68 % en 2023-2024, contre 64 % en 2022-2023 (tableau 4.2).

Dans l'ensemble, la proportion d'émissions d'obligations à long terme (c.-à-d. 10 ans et plus) était de 30 % en 2023-2024, soit 6 points de pourcentage de moins qu'à l'exercice précédent, où elle était de 36 % (tableau 4.2), et au même niveau que celui prévu dans le plan exposé dans la Stratégie de gestion de la dette pour 2023-2024 (tableau 4.3).

| 2022-2023 réelles | 2023-2024 prévues | 2023-2024 réelles | Écart entre les obligations réelles et prévues | Réelles 2023‑2024 par rapport à2022-2023 - variation en % | |

|---|---|---|---|---|---|

| Bons du Trésor | 202 | 242 | 267 | 25 | 32 % |

| 2 ans | 67 | 76 | 86 | 10 | 28 % |

| 3 ans | 20 | 6 | 6 | 0 | -70 % |

| 5 ans | 31 | 40 | 47 | 7 | 52 % |

| 10 ans | 52 | 40 | 47 | 7 | -10 % |

| 30 ans | 14 | 10 | 14 | 4 | 0 % |

| Obligations vertes | - | 0 | 4 | 4 | 100 % |

| Total – Obligations | 185 | 172 | 204 | 32 | 10 % |

| Total – Émissions brutes | 387 | 414 | 471 | 57 | 22 % |

1 Les émissions sont estimées à partir des données de la Banque du Canada, le montant émis dans chaque segment et exercice financier étant déterminé en fonction de la date d'émission, conformément à la méthodologie de la Banque du Canada. L'utilisation de la date d'émission au lieu de la date d'adjudication entraîne de légères différences dans certains segments. Sources : Banque du Canada; Calculs du ministère des Finances Canada |

|||||

| 2022-23 Exercice précédent | 2023-2024 Réelles | |||

|---|---|---|---|---|

| Émission (milliards de dollars) | Proportion des émissions des obligations | Émission (milliards de dollars) | Proportion des émissions des obligations | |

| À court terme (segments de 2, 3, 5 ans) | 118 | 64 % | 139 | 68 % |

| À long terme (10 ans et plus) | 66 | 36 % | 61 | 30 % |

| Obligations vertes | - | - | 4 | 2 % |

| Émissions brutes d'obligations | 185 | 100 % | 204 | 100 % |

| Source : Banque du Canada. Calculs du ministère des Finances Canada | ||||

| 2023-2024 Prévues | 2023-2024 Réelles | |||

|---|---|---|---|---|

| Émission (milliards de dollars) | Proportion des émissions des obligations | Émission (milliards de dollars) | Proportion des émissions des obligations | |

| À court terme (segments de 2, 3, 5 ans) | 122 | 71 % | 139 | 68 % |

| À long terme (10 ans et plus) | 50 | 29 % | 61 | 30 % |

| Obligations vertes | 0 | 0 % | 4 | 2 % |

| Émissions brutes d'obligations | 172 | 100 % | 204 | 100 % |

|

Source : Banque du Canada. Calculs du ministère des Finances Canada. |

||||

Composition de la dette contractée sur les marchés

La composition de l'encours de la dette sur le marché reflète les choix d'émission de titres de créance dans le passé (p. ex. au cours des 30 dernières années pour le segment de 30 ans). Les effets des changements apportés aux modes d'émission d'instruments de financement de la dette à court terme se manifestent assez rapidement, alors que pour bien cerner toutes les conséquences des modifications apportées à l'émission d'instruments de financement de la dette à plus long terme, il faut attendre jusqu'à leur échéance. Un profil d'échéance bien réparti contribue à maintenir une exposition prudente au risque lié aux variations des taux d'intérêt au fil du temps à un coût abordable, tout en favorisant le bon fonctionnement des marchés en fournissant des liquidités dans différents segments d'échéance.

Composition de la dette contractée sur les marchés selon la durée restante jusqu'à l'échéance

En 2023-2024, la proportion de la dette à long terme a diminué, passant de 36 % en 2022-2023 à 30 %, car le gouvernement a procédé à des ajustements des émissions pour s'éloigner de l'optique à long terme adoptée pendant la pandémie de COVID-19. Cette baisse a été absorbée par le segment des obligations à 10 ans, le gouvernement ayant augmenté les émissions à 30 ans afin de répondre aux pressions sur la liquidité exprimées par les participants au marché lors des consultations de l'automne 2023 sur la gestion de la dette.

Composition de la dette contractée sur les marchés selon le terme à courir, au 31 mars

Coût de la dette contractée sur les marchés

Les coûts des taux d'intérêt annuels sur la dette contractée sur les marchés constituent la composante la plus importante des frais de la dette publique (qui comprennent également les frais d'intérêt sur les passifs hors marché)Note de bas de page 5. Le taux d'intérêt moyen pondéré sur l'encours de la dette contractée sur les marchés s'élevait à 2,90 % en 2023-2024, soit une hausse par rapport au taux de 2,28 % constaté en 2022-2023. Les intérêts sur la dette contractée sur les marchés, en pourcentage des dépenses gouvernementales totales, sont passés de 5,41 % en 2022-2023 à 7,08 % en 2023-2024 (graphique 3). Cette augmentation est principalement attribuable à une combinaison de taux d'intérêt plus élevés et d'une plus grande proportion de bons du Trésor, comme nous l'avons mentionné précédemment.

Bien que le coût du service de la dette soit élevé en valeur absolue, dépassant 47 milliards de dollars, il est important de le situer dans son contexte. Au cours de l'exercice 2023-2024, le gouvernement du Canada a transféré plus de 326 milliards de dollars à d'autres ordres de gouvernement. Ces transferts ont soutenu les dépenses en santé, les paiements de péréquation et l'assurance-emploi. Qu'il s'agisse des frais de la dette ou des transferts au gouvernement, toutes ces dépenses sont importantes pour soutenir une économie robuste et fournir des services à la population canadienne. Par ailleurs, le coût du service de la dette doit être déterminé par rapport au PIB, car la capacité du gouvernement à rembourser la dette augmente avec la croissance du PIB. Les coûts du service de la dette du Canada sont faibles d'un point de vue historique lorsqu'on les mesure en pourcentage du PIB (graphique 3.2).

Coût de la dette contractée sur les marchés et taux d'intérêt effectif moyen

Frais de la dette publique en pourcentage du PIB, 1981-2029

Dette contractée sur les marchés : durée moyenne jusqu'à l'échéance et au refinancement de la dette

La gestion prudente des besoins de refinancement de la dette, qui favorise la confiance des investisseurs, amène le gouvernement du Canada à prendre des mesures visant à réduire au minimum l'incidence de la volatilité ou des perturbations du marché sur le programme de financement. Selon un certain nombre de mesures communes des risques de refinancement de la dette sur le marché, y compris la durée moyenne jusqu'à l'échéance et jusqu'au refinancement de la dette, la dette contractée sur les marchés du gouvernement du Canada est demeurée prudente tout au long de l'exercice 2023-2024, comparativement aux moyennes historiques.

Durée moyenne jusqu'à l'échéance

La durée moyenne jusqu'à l'échéance de la dette contractée sur les marchés a tendance à augmenter et à baisser principalement en fonction de la composition de l'encours de la dette. En 2023-2024, la durée moyenne jusqu'à l'échéance a légèrement diminué pour s'établir à 6,5 ans, par rapport à 6,9 ans en 2022-2023, ce qui reflète la décision du gouvernement du Canada de réduire les émissions pour les échéances plus longues (10 ans et plus) en 2023-2024 (graphique 4.1).

Terme à courir moyen de la dette du gouvernement du Canada contractée sur les marchés

La durée moyenne jusqu'à l'échéance pondérée est mesurée en pondérant la durée restante jusqu'à échéance de la dette émise selon sa proportion dans l'encours global de la detteNote de bas de page 6.

Au cours des 30 dernières années, le Canada a réussi à établir une structure prudente de la dette par rapport au PIB. En général, les pays dont la dette est faible par rapport au PIB peuvent choisir un niveau de risque plus élevé (c'est-à-dire une durée moyenne à échéance plus faible) en échange de coûts d'intérêt plus faibles. Dans l'ensemble, le Canada est comparable aux autres pays ayant la cote de crédit AAA (graphique 4.2)Note de bas de page 7.

Terme à courir moyen des encours

Refinancement de la dette : Échéances trimestrielles par rapport au PIB

Le refinancement de la dette, mesuré par le montant de la dette arrivant à échéance par trimestre exprimé en pourcentage du PIB, a augmenté pour atteindre une moyenne de 5,8 % en 2023-2024, contre une moyenne de 5,1 % en 2022-2023 (graphique 5). Cette augmentation reflète une augmentation du montant de la dette arrivant à échéance. Le refinancement annuel moyen de la dette en 2023-2024 est conforme à la moyenne de 5,4 % pour la décennie précédente.

Écheances trimestrielles des emprunts contractes sur le marché intérieur en pourcentage du PIB

Refinancement de la dette : Échéances du même jour

Le gouvernement a réduit le nombre de dates d'échéance en 2023-2024 de 10 à 9. Étant donné que le segment à 3 ans était en voie d'élimination progressive, il n'y avait qu'une seule date d'échéance le 1er avril pour ce segment contre deux en 2022-2023. Après l'augmentation importante de la dette qui a débuté en 2020-2021, les échéances du même jour restent élevées par rapport aux moyennes historiques. Le gouvernement surveille le niveau des échéances du même jour et peut mettre en œuvre des programmes pour gérer efficacement les flux de trésorerie du gouvernement du Canada avant les échéances importantes de la dette.

Le profil des dates d'échéance des émissions de référence est le suivant :

- Obligations à 2 ans : 1er février, 1er mai, 1er août et 1er novembre

- Obligations à 3 ans : 1er avril

- Obligations à 5 ans : 1er mars, 1er septembre

- Obligations à 10 ans : 1er juin, 1er décembre

- Obligations à 30 ans : 1er décembre – bien que les obligations à rendement réel et les obligations à rendement nominal à 30 ans arrivent à échéance le 1er décembre, elles n'arrivent pas à échéance la même année.

Maintien du bon fonctionnement du marché des titres du gouvernement

Le bon fonctionnement du marché des titres du gouvernement du Canada profite au gouvernement en tant qu'emprunteur, car il appuie directement l'objectif fondamental de la stabilité du financement à faible coût, tout en bénéficiant à un large éventail de participants au marché.

Ce bon fonctionnement permet au gouvernement d'obtenir un accès plus sûr aux marchés financiers au fil du temps, et il contribue à réduire les coûts et la volatilité des coûts des taux d'intérêt sur ces marchés. De plus, il lui procure la souplesse voulue pour composer avec l'évolution des besoins financiers. Du point de vue des participants au marché, la liquidité et la transparence du marché secondaire des titres de créance du gouvernement permettent d'incorporer à leurs portefeuilles de placements des actifs dénués de tout risque; en outre, ils confèrent une stabilité aux marchés intérieurs des titres à revenu fixe, pour lesquels les titres du gouvernement du Canada servent de produits de référence (p. ex. provinces, municipalités et entreprises), et ils constituent un outil utile de couverture contre le risque lié au taux d'intérêt.

Assurer une émission transparente et de manière régulière

En 2023-2024, le gouvernement du Canada a continué d'annoncer les calendriers des adjudications d'obligations avant le début de chaque trimestre et a fourni des détails pour chaque opération dans un appel d'offres dans la semaine précédant une adjudicationNote de bas de page 8. Des adjudications ont eu lieu régulièrement en 2023-2024 pour les obligations à 2, 3, 5, 10 et 30 ans. Afin de promouvoir la transparence du marché des titres du gouvernement du Canada, la Banque du Canada a publié des calendriers d'émission d'obligations ainsi que des détails sur les indices de référence avant chaque trimestre financier dans sa publication Calendrier trimestriel des obligations disponible sur le site Internet de la Banque.

Mettre l'accent sur les principales émissions d'obligations de référence

Toutes les obligations de référence en 2023-2024 ont continué d'atteindre ou de dépasser les objectifs de taille minimale de l'émission de référence (graphique 6)Note de bas de page 9. Par rapport à 2022-2023, les tailles cibles des émissions d'obligations de référence pour tous les segments étaient plus grandes.

- Obligations à 2 ans : de 18 à 26 milliards de dollars

- Obligations à 5 ans : de 18 à 26 milliards de dollars

- Obligations à 10 ans : de 18 à 26 milliards de dollars

- Obligations nominales à 30 ans : de 20 à 30 milliards de dollars

Taille des emissions brutes d'obligations de référence en 2023-2024

Assurer un vaste bassin d'investisseurs dans les titres du gouvernement du Canada

Un bassin d'investisseurs diversifié contribue au dynamisme du marché secondaire des titres du gouvernement du Canada, ce qui aide à garder les coûts de financement à un niveau peu élevé et stable. Le gouvernement du Canada s'efforce de diversifier sa clientèle d'investisseurs en maintenant un programme de titres d'emprunt sur le marché intérieur qui offre un large éventail d'échéances afin de répondre aux besoins de divers types d'investisseurs.

En 2023-2024, les investisseurs nationaux (y compris la Banque du Canada) détenaient environ 72 % des titres du gouvernement du Canada (graphique 7). Parmi les investisseurs canadiens, c'est la Banque du Canada qui détenait la part la plus importante des titres du gouvernement du Canada (18 %), devant les sociétés d'assurances et les fonds de pension (18 %). Ces deux catégories d'investisseurs détenaient ensemble 36 % de l'encours des titres du gouvernement du Canada.

En 2023-2024, les investisseurs non résidents détenaient 28 % des titres du gouvernement du CanadaNote de bas de page 10, soit plus qu'en 2022-2023. Cette part détenue par des non-résidents demeure inférieure à la moyenne des pays du G7 pour ce qui est de la détention des titres par des investisseurs non résidents (graphique 8).

Répartition des titres du gouvernement du Canada

Pourcentage de la dette totale contractée sur les marchés des pays du G-7 détenue par des non-résidents

Consultation auprès des participants au marché

Des consultations officielles sont menées au moins une fois par an auprès des participants au marché afin de recueillir leurs opinions au sujet de la conception du programme d'emprunt ainsi que de la liquidité et de l'efficience des marchés des titres du gouvernement du Canada. Ces consultations ont permis d'éclairer la Stratégie de gestion de la dette pour l'exercice 2024-2025.

Au cours des consultations menées en septembre 2023, le ministère des Finances et la Banque du Canada ont assisté à des réunions bilatérales en personne avec des courtiers, des investisseurs et d'autres participants au marché concernés, qui leur ont fait part de leurs commentaires par écrit. Le but de ces consultations était d'obtenir l'opinion des participants au marché au sujet de la conception et du fonctionnement du programme d'emprunt sur le marché intérieur du gouvernement du Canada pour 2024-2025.

Lors des consultations de l'automne 2023, les participants étaient toujours d'avis que le marché des titres du gouvernement du Canada fonctionnait bien, malgré une offre plus élevée et des périodes de volatilité accrue sur le marché mondial. De façon générale, l'équilibre entre l'offre et la demande est jugé approprié dans les différents segments, à l'exception du segment à 30 ans, où les participants au marché ont signalé certains déséquilibres entre l'offre et la demande.

Dans le segment des bons du Trésor, les participants au marché ont constaté une forte demande, ce qui laisse transparaître une plus grande incertitude économique. Les participants au marché ont également indiqué souhaiter que le gouvernement émette un bon du Trésor à un mois, au moins temporairement, pour appuyer la transition car les acceptations bancaires seront retirées du marché monétaire canadien à la suite de la cessation du taux CDOR (« Canadian Dollar Offered Rate ») en juin 2024.

Les participants au marché ont également mentionné que l'abandon du segment à 3 ans avait été bien accueilli. Plus de détails sur ces discussions sont disponibles dans le Résumé des consultations sur la stratégie de gestion de la dette de l'automne 2023, publié sur le site Web de la Banque du Canada le 21 décembre 2023Note de bas de page 11.

Système de distribution des valeurs mobilières

En sa qualité d'agent financier du gouvernement, la Banque du Canada distribue les bons et les obligations négociables du gouvernement du Canada, dans le cadre d'adjudications, à des distributeurs de titres d'État et à des clients. Les distributeurs de titres d'État qui maintiennent un certain seuil d'activité sur les marchés primaires et secondaires des titres du gouvernement du Canada peuvent présenter une demande afin de devenir négociants principaux, ceux-ci constituant le noyau principal de distributeurs des titres du gouvernement du Canada. Afin de maintenir un système de distribution des valeurs mobilières qui fonctionne bien, les adjudications de titres du gouvernement font l'objet d'une surveillance dont le but est de veiller à ce que les distributeurs de titres d'État se conforment aux modalités applicablesNote de bas de page 12.

La réduction des délais de publication des résultats permet d'accroître l'efficacité des adjudications et atténue le risque lié au marché pour les participants. En 2023-2024, le délai de publication des adjudications de bons du Trésor et d'obligations était en moyenne de 51 secondes, alors qu'aucune opération de rachat n'avait été effectuée. En 2022-2023, le délai de publication moyen était de 48 secondes.Note de bas de page 13

Surveiller les opérations sur titres du gouvernement du Canada sur le marché secondaire

Le volume des opérations et le ratio de rotation sont deux mesures importantes de la liquidité et de l'efficience du marché secondaire des titres du gouvernement du Canada.

Le volume des opérations correspond au montant des titres transigés au cours d'une période donnée (p. ex. en une journée). Un volume élevé indique habituellement que les participants peuvent vendre ou acheter des titres sur le marché sans qu'il y ait d'incidence sensible sur le prix, et cela suppose généralement de moins grands écarts entre cours acheteur et cours vendeur.

En 2023-2024, le volume moyen des opérations quotidiennes sur le marché secondaire des obligations du gouvernement du Canada s'est chiffré à 46,6 milliards de dollars, soit une augmentation de 4,2 milliards de dollars par rapport à 2022-2023 (graphique 9).

Le ratio de rotation, c'est-à-dire le ratio des titres transigés aux titres en circulation, permet de mesurer la profondeur du marché. Un ratio de rotation élevé signifie qu'un grand nombre de titres changent de mains pour un montant donné disponible sur le marché, ce qui est un indicateur d'un marché liquide.

Volume moyen des opérations quotidiennes sur le marché des obligations du gouvernement du Canada

En 2023-2024, le ratio de rotation de l'encours annuel de la dette sur le marché des obligations secondaires du gouvernement du Canada, calculé comme le volume des opérations divisé par l'encours moyen de la dette, a légèrement augmenté, passant de 10,7 fois à 11,4 fois en 2022-2023. Les obligations qui présentent le taux de rotation le plus élevé pendant l'exercice visé par le rapport sont les obligations à moyen terme aux échéances de 3 à 10 ans à 15,1 fois, alors que les obligations à rendement réel présentent le taux de rotation le plus faible à 0,2 fois (graphique 10).

Ratio de rotation des obligations du gouvernement du Canada selon le terme à courir Volume mensuel annualisé des opérations/Total de l'encours des obligations

Appuyer la liquidité du marché secondaire

La Banque du Canada mène des opérations de cession en pension de titres au moyen desquelles elle met à disposition une partie de ses avoirs en titres du gouvernement du Canada par des opérations de rachat quotidiennesNote de bas de page 14. Cela fournit une source temporaire d'obligations nominales et de bons du Trésor du gouvernement du Canada aux négociants principaux afin de soutenir la liquidité sur le marché du financement des titres. La Banque du Canada a réalisé 247 opérations de cession en pension de titres en 2023-2024, contre 249 en 2022-2023.

Programme de rachat d'obligations courantes

Les rachats au comptant ou assortis d'une conversion portent sur des obligations dont la durée restante jusqu'à l'échéance se situe entre 12 mois et 25 ans. Les rachats au comptant consistent à échanger des titres contre des espèces. Les rachats assortis d'une conversion consistent à échanger une obligation contre une autre sans effet sur la durée (p. ex. une ancienne obligation contre une obligation devant faire partie d'une émission de référence en voie d'être établie).

En 2023-2024, il n'y a pas eu d'opérations de rachat d'obligations courantes au comptant ou assorti d'une conversion de titre.

Partie III : Rapport sur le programme de la dette 2023-2024

Les adjudications de bons du Trésor et d'obligations ont donné de bons résultats, et la demande de titres du gouvernement du Canada est demeurée forte tout au long de l'exercice, en raison de la demande persistante de titres de créance souverains de haute qualité et de la solide situation budgétaire et économique du Canada.

Obligations négociables sur le marché intérieur

Programme d'obligations

En 2023-2024, l'émission brute d'obligations s'est chiffrée à 203,8 milliards de dollars, soit 18,6 milliards de plus que les 185,2 milliards de dollars émis en 2022-2023. L'émission brute consistait uniquement en obligations à rendement nominal, car les obligations à rendement réel ont été supprimées en 2022-2023 (tableau 5).

| 2018-2019 | 2019-2020 | 2020-2021 | 2021-2022 | 2022-2023 | 2023-2024 | |

|---|---|---|---|---|---|---|

| Rendement nominal (adjudication) | 96,7 | 122,4 | 368,5 | 247,0 | 184,5 | 203,8 |

| Rendement nominal (conversion) | 0,8 | 2,8 | 0 | 0 | 0 | 0 |

| Obligations à rendement réel | 2,2 | 1,8 | 1,4 | 1,4 | 0,7 | 0 |

| Total – Émissions brutes | 99,7 | 127 | 369,9 | 248,4 | 185,2 | 203,8 |

| Rachats au comptant | 0 | 0 | 0 | 0 | 0 | 0 |

| Rachats avec conversion | -0,8 | -2,8 | 0 | 0 | 0 | 0 |

| Total des rachats | -0,8 | -2,8 | 0 | 0 | 0 | 0 |

| Émissions nettes | 98,9 | 124,2 | 369,9 | 248,4 | 185,2 | 203,8 |

Remarque : les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. Source : Banque du Canada. |

||||||

Indicateurs des résultats des adjudications d'obligations sur le marché intérieur

Il y a eu 49 adjudications d'obligations à rendement nominal en 2023-2024, comparativement à 59 en 2022‑2023. Cette diminution des adjudications d'obligations à rendement nominal est en grande partie attribuable à l'annulation du segment des obligations à 3 ans par rapport à 2022-2023.

L'écart d'adjudication désigne le nombre de points de base entre le rendement le plus élevé accepté et le rendement moyen au cours d'une adjudication. Un écart d'adjudication faible est préférable, puisqu'il signifie habituellement une plus grande transparence du processus d'établissement des prix. La moyenne des écarts d'adjudication était supérieure à la moyenne quinquennale pour toutes les échéances, à l'exception du segment à 10 ansNote de bas de page 15.

Le ratio de couverture correspond au quotient de la valeur totale des soumissions reçues, y compris celles de la Banque du Canada, par la taille de l'adjudication. Toute chose égale par ailleurs, un ratio de couverture élevé dénote généralement une forte demande et devrait donc se traduire par un rendement moyen plus bas à l'adjudication. La couverture des adjudications d'obligations était inférieure à la moyenne quinquennale pour toutes les échéances, à l'exception des segments à 10 et à 30 ans (tableau 6).

| Obligations à rendement nominal | Obligations à rendement réel | ||||||

|---|---|---|---|---|---|---|---|

| 2 ans | 3 ans | 5 ans | 10 ans | 30 ans | 30 ans | ||

| Écart (points de base) | 2023-2024 | 0,44 | 0,51 | 0,60 | 0,58 | 0,54 | s. o. |

| Moyenne sur 5 ans | 0,26 | 0,32 | 0,44 | 0,60 | 0,52 | s. o. | |

| Couverture | 2023-2024 | 2,36 | 2,40 | 2,26 | 2,31 | 2,45 | 2,19 |

| Moyenne sur 5 ans | 2,45 | 2,45 | 2,41 | 2,26 | 2,39 | 2,44 | |

Remarque : l'écart d'adjudication désigne le nombre de points de base entre le rendement le plus élevé accepté et le rendement moyen au cours d'une adjudication. Le ratio de couverture correspond au quotient de la valeur totale des soumissions reçues, y compris celles de la Banque du Canada, par la taille de l'adjudication. Source : Banque du Canada. |

|||||||

Participation aux adjudications d'obligations sur le marché intérieur

La part des négociants principaux pour les obligations nominales a diminué, passant de 63 % en 2022-2023 à 60 %, alors que la part des clients a augmenté, passant de 36 % à 40 % (tableau 7)Note de bas de page 16, si on exclut la part de la Banque du CanadaNote de bas de page 17. Dans l'ensemble, les 10 participants les plus actifs ont obtenu au total 76 % des obligations à rendement nominal adjugées en 2023-2024.

| Catégorie de participants | 2019–2020 | 2020-2021 | 2021-2022 | 2022-2023 | 2023-2024 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| (G$) | (%) | (G$) | (%) | (G$) | (%) | (G$) | (%) | (G$) | (%) | |

| Négociants principaux | 75 | 61 | 237 | 64 | 140 | 63 | 117 | 63 | 120 | 60 |

| Distributeurs de titres d'État non négociants principaux | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Clients | 47 | 39 | 135 | 36 | 84 | 38 | 67 | 36 | 80 | 40 |

| 5 participants les plus actifs | 68 | 55 | 207 | 56 | 112 | 50 | 96 | 52 | 102 | 51 |

| 10 participants les plus actifs | 98 | 80 | 299 | 80 | 168 | 75 | 144 | 78 | 153 | 76 |

| Total – Obligations à rendement nominal | 122 | 373 | 223 | 185 | 200 | |||||

| Source : Banque du Canada | ||||||||||

Bons du Trésor et bons de gestion de la trésorerie

En 2023-2024, les émissions de bons du Trésor à 3 mois, 6 mois et 12 mois ont totalisé 569,0 milliards de dollars, en hausse de 153 milliards de dollars par rapport à l'exercice précédent. Il y a eu cinq opérations de gestion de la trésorerie, comparativement à zéro en 2022-2023. Au 31 mars 2024, l'encours combiné des bons du Trésor et des bons de gestion de la trésorerie s'établissait à 267,4 milliards de dollars, en hausse de 65,6 milliards de dollars par rapport à la fin de l'exercice 2022-2023 (graphique 11).

Bons du Trésor en circulation et en proportion de la dette intérieure contractée sur les marchés

En 2023-2024, toutes les adjudications de bons du Trésor et de bons de gestion de la trésorerie ont obtenu une couverture complète. Pour toutes les échéances des bons du Trésor, les écarts d'adjudication étaient supérieurs à la moyenne quinquennale, mais étaient inférieurs pour les bons de gestion de la trésorerie. Les ratios de couverture pour l'adjudication des bons du Trésor en 2023-2024 étaient inférieurs à la moyenne quinquennale pour toutes les échéances des bons du Trésor et pour les bons de gestion de la trésorerie (tableau 8).

| 3 mois | 6 mois | 12 mois | Bons de gestion de la trésorerie | ||

|---|---|---|---|---|---|

| Écart d'adjudication | 2023-2024 | 0,88 | 0,82 | 1,00 | 2,10 |

| Moyenne sur 5 ans | 0,80 | 0,81 | 0,88 | 3,26 | |

| Couverture | 2023-2024 | 1,87 | 2,05 | 2,22 | 2,09 |

| Moyenne sur 5 ans | 1,98 | 2,20 | 2,24 | 2,25 | |

|

Remarque : l'écart d'adjudication désigne le nombre de points de base entre le rendement le plus élevé accepté et le rendement moyen au cours d'une adjudication. Le ratio de couverture correspond au quotient de la valeur totale des soumissions reçues, y compris celles de la Banque du Canada, par la taille de l'adjudication. La valeur de l'écart d'adjudication et la valeur du ratio de couverture constituent des moyennes pondérées, où le coefficient attribué à chaque adjudication correspond à sa part des émissions dans le segment visé. Source : Banque du Canada. |

|||||

Participation aux adjudications de bons du Trésor

En 2023-2024, la part des bons du Trésor attribués aux négociants principaux a diminué de trois points de pourcentage, passant de 62 % en 2022-2023 à 59 %, alors que la part attribuée aux clients a augmenté, passant de 38 % à 41 % (tableau 9). Les 10 participants les plus actifs ont obtenu 85 % de ces titres.

| Catégorie de participants | 2019–2020 | 2020-2021 | 2021-2022 | 2022–2023 | 2023-2024 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| (G$) | (%) | (G$) | (%) | (G$) | (%) | (G$) | (%) | (G$) | (%) | |

| Négociants principaux | 246 | 84 | 543 | 84 | 318 | 74 | 258 | 62 | 347 | 59 |

| Distributeurs de titres d'État non négociants principaux | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Clients | 45 | 16 | 103 | 16 | 114 | 26 | 157 | 38 | 240 | 41 |

| 5 participants les plus actifs | 190 | 65 | 431 | 67 | 260 | 60 | 249 | 60 | 355 | 60 |

| 10 participants les plus actifs | 246 | 85 | 577 | 89 | 379 | 88 | 350 | 84 | 501 | 85 |

| Total – Bons du Trésor adjugés | 291 | 646 | 432 | 416 | 588 | |||||

Remarque : les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 Après déduction de la part de la Banque du Canada. Source : Banque du Canada. |

||||||||||

Dette en devises

La dette en devises sert à financer le Compte du fonds des changes (CFC), qui constitue la composante la plus importante des réserves officielles internationales du Canada. Les principaux objectifs des réserves internationales sont de contribuer au contrôle et à la protection de la valeur externe du dollar canadien et de fournir une source de liquidité au gouvernement du Canada.

Le CFC est un portefeuille principalement composé de titres liquides en devises et de droits de tirage spéciaux (DTS). Les titres liquides en devises se composent principalement de titres émis par des États souverains bénéficiant d'une cote de crédit élevée et par les organismes de ces États qui empruntent sur les marchés publics et qui sont appuyés par une garantie globale offerte par le gouvernement, ainsi que de titres d'organismes supranationaux bénéficiant d'une cote élevée. Les DTS sont des actifs des réserves internationales créés par le Fonds monétaire international (FMI) et dont la valeur est fondée sur un panier de devises internationales. Les réserves officielles internationales comprennent également la position de réserve du Canada au FMI. Cette position, qui représente l'investissement du Canada dans les activités du FMI, fluctue selon les retraits et les remboursements effectués par ce dernier. Le Rapport sur la gestion des réserves officielles internationales du Canada fournit des renseignements au sujet des objectifs, de la composition et du rendement de ce portefeuille.

La valeur marchande des réserves officielles internationales du Canada a augmenté, pour passer de 110,0 milliards de dollars américains au 31 mars 2023 à 118,0 milliards de dollars américains au 31 mars 2024. Les actifs du CFC, qui totalisaient 113,3 milliards de dollars américains au 31 mars 2024, en hausse par rapport aux 105,2 milliards de dollars américains au 31 mars 2023, ont été maintenus à un niveau conforme à l'engagement du gouvernement de maintenir les titres liquides libellés en devises à un niveau égal ou supérieur à 3 % du PIB nominal.

Le CFC est financé par des passifs du gouvernement du Canada libellés ou convertis en devises. Pour combler ses besoins de financement en devises, le gouvernement a surtout recours à un programme permanent de swaps de devises financés par des émissions intérieures. Au 31 mars 2024, l'encours des swaps de devises du gouvernement du Canada s'élevait à 78,5 milliards de dollars américains (valeur nominale).

Outre les swaps de devises fondés sur des émissions intérieures, le financement du CFC s'effectue au moyen d'un programme d'émission d'effets à court terme libellés en dollars américains (bons du Canada), un programme d'obligations multimarchés, et un programme de billets à moyen terme (billets du Canada et eurobillets à moyen terme) qui avait une valeur nulle à la fin de l'exercice. La méthode de financement choisie dépend des besoins en matière de financement, des coûts, des conditions du marché et des objectifs de diversification du financement (tableau 10).

Tableau 10

| 31 mars 2024 | 31 mars 2023 | Variation | ||

|---|---|---|---|---|

| Swaps de devises fondés sur des titres intérieurs | 78 532 | 74 233 | 4 299 | |

| Obligations multimarchés | 14 000 | 10 000 | 4 000 | |

| Bons du Canada | 1 604 | 1 830 | -226 | |

| Billets à moyen terme | ||||

Eurobillets à moyen terme |

0 | 0 | 0 | |

Billets du Canada |

0 | 0 | 0 | |

| Total | 94 136 | 86 063 | 8 073 | |

Remarque : les passifs sont constatés aux taux de change en vigueur le 31 mars 2024. Source : Ministère des Finances Canada. |

||||

En date du 31 mars 2024, il y avait quatre émissions obligataires multimarchés du gouvernement en circulation (tableau 11). Le gouvernement n'avait aucun billet à moyen terme en circulation au 31 mars 2024.

| Année d'émission | Marché | Montant dans la devise d'origine | Rendement(%) | Durée jusqu'à l'échéance(années) | Coupon(%) | Taux d'intérêt de référence — obligations du gouvernement | Écart par rapport à l'obligation de référence à l'émission (points de base) | Écart sur la courbe de swap dans la devise pertinente à la date d'émission (points de base) | |

|---|---|---|---|---|---|---|---|---|---|

| 2020 | Mondial | 3 G$US | 1 690 | 5 | 1 625 | É.-U. | 6,0 | LIBOR - 6,5 | |

| 2021 | Mondial | 3,5 G$US | 0,854 | 5 | 0,750 | É.-U. | 6,0 | LIBOR - 2 | |

| 2022 | Mondial | 3,5 G$US | 2,877 | 3 | 2,875 | É.-U. | 9,0 | SOFR + 181 | |

| 2023 | Mondial | 4,0 G$US | 3,848 | 5 | 3,750 | É.-U. | 11,0 | SOFR + 34 | |

Le programme des billets à moyen terme offre une souplesse supplémentaire au gouvernement pour acquérir des devises. Le programme permet des émissions dans plusieurs devises, notamment le dollar américain, l'euro et la livre sterling, à l'aide d'un prospectus de billets à moyen terme libellés en dollars américains ou en euros. En 2023-2024, aucun billet à moyen terme n'a été émis. |

|||||||||

Gestion de la trésorerie

La Banque du Canada, à titre d'agent financier du gouvernement, gère le Trésor du receveur général, duquel sont prélevés les soldes requis aux fins des activités quotidiennes du gouvernement. L'objectif principal de la gestion de la trésorerie consiste à faire en sorte que le gouvernement dispose en tout temps d'une encaisse suffisante pour répondre à ses besoins opérationnels.

L'encaisse se compose des sommes déposées au crédit du receveur général du Canada auprès de la Banque du Canada. L'encaisse auprès de la Banque du Canada comprend les soldes de fonctionnement du receveur général et un dépôt remboursable de 20 milliards de dollars détenu aux fins du plan de liquidité prudentielle.

En 2023-2024, la liquidité quotidienne en fin d'exercice a augmenté de 24,8 milliards de dollars pour atteindre 63,0 milliards de dollars (graphique 12 et tableau 12), ce qui reflète des besoins en liquidités plus élevés.

Position de liquidité quotidienne en 2023-2024

| 31 mars 2023 | 31 mars 2024 | Moyenne annuelle | Variation nette | |

|---|---|---|---|---|

| Dépôts remboursables auprès de la Banque du Canada | 20,0 | 20,0 | 20,0 | 0,0 |

| Soldes du receveur général auprès de la Banque du Canada | 18,2 | 35,0 | 34,5 | 16,8 |

| Soldes auprès d'institutions financières | 0,0 | 8,0 | 0,3 | 8,0 |

| Total | 38,2 | 63,0 | 54,8 | 24,8 |

|

Remarque : les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. Source : Banque du Canada. |

||||

Gestion de la liquidité prudentielle

Le gouvernement détient des actifs financiers liquides sous forme de dépôts en dollars canadiens et de réserves de changeNote de bas de page 18, de manière à favoriser la confiance des investisseurs et à être en mesure de s'acquitter de ses obligations de paiement dans l'éventualité où l'accès normal aux marchés financiers serait perturbé ou retardé. Les niveaux de liquidités globaux du gouvernement sont gérés pour couvrir normalement au moins un mois (c'est-à-dire 23 jours ouvrables) de flux de trésorerie nets projetés, y compris les paiements de coupons et les besoins de refinancement de la dette. L'exigence d'un Plan de liquidités prudentielles de 23 jours est une mesure prospective qui change quotidiennement en raison des soldes de trésorerie réels quotidiens et des nouvelles prévisions de trésorerie.

Placement des soldes de trésorerie du receveur général

En avril 2022, la Banque a adopté pour une durée indéterminée un système plancher de conduite de la politique monétaire, qu'elle a mis en œuvre le 23 mars 2020. Avant la crise de la COVID-19, la Banque mettait en œuvre sa politique monétaire au moyen d'un système de corridors.

Selon un système de corridors, la Banque ne cible qu'un petit montant de soldes de règlement excédentaires. Cela crée un besoin occasionnel d'injecter des liquidités dans le système de paiement en adjudiquant des fonds publics qui dépassent les besoins opérationnels quotidiens du gouvernement et son plan de liquidités prudentielles. L'adjudication aux participants au système de paiement des soldes de trésorerie du receveur général par la Banque permet ainsi aux participants de régler leurs paiements sans avoir besoin d'avances à un jour de la Banque.

À l'inverse, dans le cadre d'un système plancher, la Banque ne cible pas un niveau précis de soldes de règlement, mais fournit plutôt une offre suffisamment importante. Les participants au système de paiement peuvent utiliser ces soldes de règlement excédentaires pour financer des paiements au cours de la journée.

Les séances du matin pour l'adjudication des soldes de trésorerie du receveur général ont été rétablies le 21 février 2024. Ces opérations avaient été suspendues en août 2020 en raison d'un manque de participation.

Vingt-sept (27) adjudications du receveur général ont eu lieu en 2023-2024, comparativement à zéro en 2022‑2023.

Annexe 1 : Rapports terminés d'évaluation de la trésorerie

Afin d'appuyer le processus décisionnel dans l'avenir et par souci de transparence et de reddition de comptes, divers aspects des activités de trésorerie du gouvernement du Canada sont examinés périodiquement dans le cadre du Programme d'évaluation de la trésorerie. Ce programme a pour but d'obtenir des évaluations externes périodiques portant sur les cadres et les processus de gestion des titres détenus sur les marchés de gros et de détail, l'encaisse et les réserves, ainsi que les activités de trésorerie d'autres entités relevant du ministre.

Les rapports faisant état des conclusions de ces évaluations ainsi que la réponse du gouvernement à chaque évaluation sont déposés par le ministre auprès du Comité permanent des comptes publics de la Chambre des communes. Des exemplaires sont également envoyés au vérificateur général du Canada. Les rapports sont affichés sur le site Web du ministère des Finances Canada.

| Sujet | Année |

|---|---|

| Objectifs de gestion de la dette | 1992 |

| Structure de la dette — Titres à taux fixe et à taux variable | 1992 |

| Processus d'examen interne | 1992 |

| Processus d'examen externe | 1992 |

| Repères et mesures de rendement | 1994 |

| Emprunts en devises — Programme des bons du Canada | 1994 |

| Développement de marchés qui fonctionnent bien pour les bons et les obligations | 1994 |

| Mesure de rendement du portefeuille des passifs | 1994 |

| Programme de placement de titres sur le marché de détail | 1994 |

| Lignes directrices sur les problèmes d'adjudication | 1995 |

| Emprunts en devises — Lignes de crédit à demande et billets à taux variable | 1995 |

| Conception du programme des bons du Trésor | 1995 |

| Programme d'obligations à rendement réel | 1998 |

| Programmes d'emprunt en devises | 1998 |

| Initiatives à l'appui du bon fonctionnement du marché de gros | 2001 |

| Cible et modélisation de la structure de la dette | 2001 |

| Cadre de gestion des réserves1 | 2002 |

| Rachats d'obligations1 | 2003 |

| Cadre de gouvernance de la gestion des fonds1 | 2004 |

| Programme de placement de titres sur le marché de détail1 | 2004 |

| Cadre d'emprunt des principaux organismes fédéraux bénéficiant de la garantie du gouvernement1 | 2005 |

| Programme de gestion des soldes de trésorerie du receveur général1 | 2006 |

| Évaluation du Compte du fonds des changes1 | 2006 |

| Rapport sur la gestion du risque1 | 2007 |

| Évaluation du processus d'adjudication des titres d'emprunt1 | 2010 |

| Évaluation du cadre d'affectation des actifs du Compte du fonds des changes1 | 2012 |

| Rapport du vérificateur général du Canada sur la dette portant intérêt2 | 2012 |

| Évaluation du programme d'emprunt des sociétés d'État1 | 2013 |

| Évaluation du Programme de placement de titres sur le marché de détail1 | 2015 |

|

1 Disponible sur le site Web du ministère des Finances Canada. 2 Cet audit a été mené en dehors du programme d'évaluation de la trésorerie. |

|

Annexe 2 : Mesures stratégiques de gestion de la dette prises depuis 1997

Les objectifs fondamentaux de la gestion de la dette consistent à obtenir un financement stable à faible coût permettant de combler les besoins financiers du gouvernement du Canada et de maintenir le bon fonctionnement du marché de ses titres. Pour le gouvernement, en tant qu'émetteur, le bon fonctionnement du marché attire les investisseurs et contribue au maintien de coûts de financement peu élevés et stables au fil du temps. Du point de vue des participants au marché, la liquidité et la transparence du marché secondaire des titres du gouvernement permettent d'incorporer à leurs portefeuilles de placements des actifs dénués de tout risque; en outre, ces titres servent de référence pour l'établissement des prix d'autres titres d'emprunt et d'instruments dérivés, et ils constituent un important instrument de couverture contre le risque lié au taux d'intérêt. Le tableau qui suit énumère les mesures stratégiques qui ont été prises afin d'obtenir un financement stable et à faible coût et de promouvoir le bon fonctionnement du marché des titres du gouvernement du Canada.

| Mesure | Année |

|---|---|

| Annulation des émissions d'obligations de référence à 3 ans | 1997 |

| Tenue des adjudications de bons du Trésor toutes les deux semaines plutôt que toutes les semaines | 1998 |

| Établissement d'un programme de rachat d'obligations au comptant | 1999 |

| Normalisation des émissions de référence (échéances fixes et taille accrue) | 1999 |

| Début du financement régulier des actifs étrangers par des swaps de devises | 1999 |

| Instauration d'un programme de rachats d'obligations assortis d'une conversion | 2001 |

| Autorisation de la reconstitution d'une série d'obligations au-delà du montant initial de l'émission | 2001 |

| Établissement du programme de rachat d'obligations aux fins de gestion de la trésorerie | 2001 |

| Réduction des délais cibles de publication des résultats pour les adjudications et les opérations de rachat | 2001 |

| Adjudications des bons du Trésor à 10 h 30 plutôt qu'à 12 h 30 | 2004 |

| Adjudications des obligations à 12 h plutôt qu'à 12 h 30 | 2005 |

| Réduction du délai entre les adjudications d'obligations et les rachats au comptant à 20 minutes | 2005 |

| Élimination d'une adjudication trimestrielle d'obligations à 2 ans | 2006 |

| Annonce de la décision de maintenir les cibles relatives aux émissions de référence grâce à la fongibilité (dates communes) | 2006 |

| Consolidation des emprunts de trois sociétés d'État | 2007 |

| Modification de la date d'échéance des obligations de référence à 5 ans et élimination d'une adjudication trimestrielle d'obligations à 5 ans | 2007 |

| Rétablissement des émissions d'obligations de référence à 3 ans | 2009 |

| Augmentation de la fréquence des opérations de rachat d'obligations aux fins de gestion de la trésorerie, chaque semaine au lieu de chaque deux semaines | 2010 |

| Annonce d'un nouveau cadre régissant la stratégie de gestion de la dette à moyen terme | 2011 |

| Annonce d'une majoration de 35 milliards de dollars sur trois ans des fonds prévus aux fins de liquidité prudentielle | 2011 |

| Ajout de quatre dates d'échéance : 1er février, 1er mai, 1er août et 1er novembre | 2011 |

| Hausse de la taille cible des émissions de référence dans les segments de 2, 3 et 5 ans | 2011 |

| Annonce d'une augmentation temporaire de l'émission de titres d'emprunt à plus longues échéances | 2012 |

| Annonce de modifications aux modalités applicables à la séance du matin pour l'adjudication des soldes de trésorerie du receveur général | 2013 |

| Début de l'émission d'obligations à très longue échéance | 2014 |

| Fin des émissions d'obligations à 3 ans | 2015 |

| Hausse de la taille cible des émissions de référence dans les segments de 2 et 5 ans | 2015 |

| Hausse de la taille cible des émissions de référence dans les segments de 2, 5 et 10 ans | 2016 |

| Rétablissement des émissions d'obligations de référence à 3 ans | 2016 |

| Instauration d'un programme pilote afin d'offrir une plus grande souplesse quant au montant de rachat maximal pour chaque opération du programme de ROGT | 2017 |

| Fin des ventes de nouvelles Obligations d'épargne du Canada | 2017 |

| Permanence du programme pilote visant à accroître la souplesse des opérations du programme de ROGT | 2018 |

| Cessation de toutes les activités de rachat et des adjudications du receveur général | 2020 |

| Ajout d'une seconde obligation de référence à 10 ans par année - 1er décembre | 2020 |

| Augmentation de la fréquence des adjudications de bons du Trésor, chaque semaine au lieu de chaque deux semaines (c.-à-d. la première moitié de l'exercice) | 2020 |