Renseignements sur la prolongation de la Subvention salariale d’urgence du Canada

Document d'information

Le gouvernement a mis en œuvre la Subvention salariale d'urgence du Canada pour protéger les emplois canadiens, encourager les employeurs à réembaucher rapidement les travailleurs qui ont été mis à pied en raison de la COVID-19 et servir de passerelle à l'économie canadienne jusqu'à ce que nous soyons sortis de cette crise sans précédent. Le programme de la subvention salariale, mis en place pour une période initiale de 12 semaines (du 15 mars au 6 juin 2020), versait une subvention salariale d'un taux de 75 % aux employeurs admissibles. Le 15 mai 2020, le gouvernement a annoncé qu'il serait prolongé de 12 semaines, jusqu'au 29 août 2020. Le 17 juillet 2020, le gouvernement a dévoilé une refonte du programme qui permettait à un plus grand nombre d'employeurs d'obtenir du soutien sous forme de subvention salariale, tout en s'assurant que ce soutien était mieux adapté à leurs besoins; il avait également proposé une autre prolongation du programme, jusqu'au 19 décembre 2020.

Le gouvernement propose de prolonger une fois de plus le programme de la subvention salariale, jusqu'en juin 2021, et d'y apporter d'autres améliorations afin de mieux répondre à la situation économique et sanitaire en évolution. Grâce à ces modifications proposées, le programme s'avérera plus souple et plus généreux et continuera d'aider les employeurs.

Des renseignements supplémentaires sur le programme qui sont applicables jusqu'au 19 décembre 2020 sont disponibles ici. Le gouvernement fournira des détails sur les prochaines périodes avant l'expiration des modalités actuelles et s'assurera que le programme de la subvention salariale continue de bien répondre à la situation économique.

Maintenir la subvention salariale de base à son niveau actuel jusqu'en décembre

La subvention salariale comprend une subvention salariale de base pour tous les employeurs dont les revenus ont été touchés par la pandémie. Les taux de la subvention de base pour la période 8 (du 27 septembre au 24 octobre 2020) continueraient de s'appliquer pour les périodes 9 et 10 (du 25 octobre au 19 décembre 2020). Le taux maximum de la subvention de base serait fixé à 40 % pendant cette période. Le tableau 1, ci-dessous, présente la nouvelle structure des taux de la subvention de base.

| Calendrier | Période 8 : du 27 septembre au 24 octobre |

Période 9 : du 25 octobre au 21 novembre |

Période 10 : du 22 novembre au 19 décembre |

|---|---|---|---|

| Prestation hebdomadaire maximale par employé | Jusqu'à 452 $ | Jusqu'à 452 $ | Jusqu'à 452 $ |

| Baisse des revenus | |||

| 50 % ou plus | 40 % | 40 % | 40 % |

| De 0 % à 49 % | 0,8 × Baisse des revenus (p. ex., 0,8 × Baisse des revenus de 20 % = Taux de subvention de base de 16 %) |

0,8 × Baisse des revenus (p. ex., 0,8 × Baisse des revenus de 20 % = Taux de subvention de base de 16 %) |

0,8 × Baisse des revenus (p. ex., 0,8 × Baisse des revenus de 20 % = Taux de subvention de base de 16 %) |

Subvention salariale complémentaire plus adaptée afin de soutenir les employeurs les plus durement touchés

Une subvention salariale complémentaire dont le taux peut aller jusqu'à 25 % est offerte aux employeurs les plus durement touchés par la pandémie. À l'heure actuelle, le taux de la subvention salariale complémentaire d'un employeur admissible est généralement déterminé en fonction de la baisse des revenus subie au cours des trois mois précédents comparativement aux revenus de ces mêmes mois de l'année précédente. Selon l'autre approche de calcul des revenus de référence, le taux de la subvention salariale complémentaire est déterminé en fonction de la baisse des revenus enregistrée, en comparant la moyenne des revenus mensuels des trois mois précédents à la moyenne des revenus de janvier et février 2020.

Afin de rendre la subvention salariale complémentaire plus adaptable aux variations imprévues des revenus, le critère de la baisse des revenus lié à la subvention salariale de base et à la subvention salariale complémentaire serait uniformisé à compter du 27 septembre 2020. Au lieu d'utiliser le critère actuel de la baisse des revenus sur trois mois pour calculer la subvention complémentaire, on déterminerait la subvention de base et la subvention complémentaire en fonction de la variation des revenus mensuels de l'employeur admissible, d'une année à l'autre, pour le mois civil en cours ou le mois précédent. Cela veut dire qu'un employeur dont les revenus ont baissé d'au moins 70 % au cours d'une période serait admissible à une subvention salariale de 65 %. Quant aux employeurs admissibles qui ont recours à l'autre méthode (annoncée le 8 avril 2020 ), leur subvention de base et leur subvention complémentaire seraient déterminées en fonction de la variation de leurs revenus mensuels du mois en cours par rapport à la moyenne de leurs revenus de janvier et de février 2020.

Étant donné que la subvention salariale serait dorénavant fondée sur la baisse des revenus du mois en cours, plutôt que sur celle des trois mois précédents, un employeur qui a tiré de bons revenus au cours de l'été, mais qui est confronté à une baisse de revenus de plus de 50 % au cours de la période 8, aurait droit à une subvention salariale plus généreuse cet automne.

| Calendrier | Période 8 : du 27 septembre au 24 octobre |

Période 9 : du 25 octobre au 21 novembre |

Période 10 : du 22 novembre au 19 décembre |

|---|---|---|---|

| Prestation hebdomadaire maximale par employé | Jusqu'à 734 $ | Jusqu'à 734 $ | Jusqu'à 734 $ |

| Baisse des revenus | |||

| 70 % ou plus | 65 % | 65 % | 65 % |

| De 50 % à 69 % | (p. ex., 40 % + 1,25 × (Baisse des revenus de 60 % – 50 %) = Taux combiné de la subvention de base et de la subvention complémentaire de 52,5 %) | 40 % + 1,25 × (Baisse des revenus – 50 %) (p. ex., 40 % + 1,25 × (Baisse des revenus de 60 % – 50 %) = Taux combiné de la subvention de base et de la subvention complémentaire de 52,5 %) |

40 % + 1,25 × (Baisse des revenus – 50 %) (p. ex., 40 % + 1,25 × (Baisse des revenus de 60 % – 50 %) = Taux combiné de la subvention de base et de la subvention complémentaire de 52,5 %) |

| De 0 % à 49 % | 0,8 × Baisse des revenus | 0,8 × Baisse des revenus | 0,8 × Baisse des revenus |

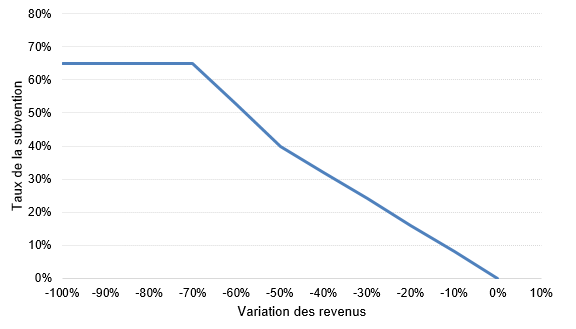

Figure 1

Structure des taux combinés de la subvention de base et de la subvention complémentaire

Selon l'autre approche, la subvention salariale de base et la subvention salariale complémentaire seraient déterminées en fonction de la variation des revenus mensuels d'un employeur admissible par rapport à la moyenne de ses revenus de janvier et de février 2020. Le tableau 3, ci-dessous, présente chaque période admissible et les périodes de référence correspondantes pour déterminer la variation des revenus de l'employeur admissible.

Les employeurs qui avaient choisi l'approche générale pour déterminer les périodes de référence s'appliquant à compter de la période 5 (du 5 juillet au 1er août) continueraient de l'utiliser. De même, les employeurs qui avaient choisi l'autre approche pour déterminer les périodes de référence s'appliquant à compter de la période 5 continueraient de l'utiliser.

| Calendrier | Période 8: du 27 septembre au 24 octobre |

Période 9: Période 9 : du 25 octobre au 21 novembre |

Période 10: du 22 novembre au 19 décembre |

|---|---|---|---|

| Approche générale | Octobre 2020 par rapport à octobre 2019; ou septembre 2020 par rapport à septembre 2019 | Novembre 2020 par rapport à novembre 2019; ou octobre 2020 par rapport à octobre 2019 | Décembre 2020 par rapport à décembre 2019; ou novembre 2020 par rapport à novembre 2019 |

| Autre approche | Octobre 2020; ou septembre 2020 par rapport à la moyenne de janvier et février 2020 | Novembre 2020; ou octobre 2020 par rapport à la moyenne de janvier et février 2020 | Décembre 2020 ou novembre 2020 par rapport à la moyenne de janvier et février 2020 |

Règle d'exonération relative à la subvention salariale complémentaire pour les périodes 8 à 10

Pour les périodes 8 à 10, un employeur admissible aurait droit à un taux de subvention salariale complémentaire qui n'est pas inférieur au taux auquel il aurait eu droit selon le critère de la baisse des revenus sur trois mois. Selon cette règle d'exonération, le taux de la subvention salariale complémentaire de l'employeur admissible serait généralement déterminé en fonction de la baisse des revenus subie au cours des trois mois précédents par rapport aux revenus de ces mêmes mois de l'année précédente. Selon l'autre approche servant à calculer les revenus de référence, le taux de la subvention salariale complémentaire de l'employeur admissible serait déterminé en fonction de la baisse des revenus enregistrée, en comparant la moyenne des revenus mensuels des trois mois précédents à la moyenne des revenus de janvier et février 2020. Le tableau 4, ci-dessous, présente les périodes de référence de la règle d'exonération.

| Calendrier | Période 8 : du 27 septembre au 24 octobre |

Période 9 : du 25 octobre au 21 novembre |

Période 10 : du 22 novembre au 19 décembre |

|---|---|---|---|

| Approche générale | De juillet à septembre 2020 par rapport à juillet à septembre 2019 | D'août à octobre 2020 par rapport à août à octobre 2019 | De septembre à novembre 2020 par rapport à septembre à novembre 2019 |

| Autre approche | Moyenne de juillet à septembre 2020 par rapport à la moyenne de janvier et février 2020* | Moyenne d'août à octobre 2020 par rapport à la moyenne de janvier et février 2020* | Moyenne de septembre à novembre 2020 par rapport à la moyenne de janvier et février 2020* |

* C'est-à-dire la moyenne des revenus mensuels des trois mois de la période de référence, divisée par la moyenne des revenus des mois de janvier et février 2020.

Harmonisation avec les prestations pour les employés en congé forcé

Comme il a été annoncé le 14 octobre 2020, pour les périodes 9 (du 25 octobre au 21 novembre) et 10 (du 22 novembre au 19 décembre), la subvention salariale versée aux employés en congé forcé serait harmonisée aux prestations d'assurance-emploi pour ces employés, en vue d'assurer un traitement équitable par les deux programmes.

- la rémunération admissible versée pour la semaine en question;

- la plus élevée des sommes suivantes :

Période spéciale de rémunération de référence pour les employés de retour d'un congé

La rémunération de base correspond à la rémunération admissible hebdomadaire moyenne versée à l'employé admissible durant la période du 1er janvier 2020 au 15 mars 2020. Toute période d'au moins sept jours consécutifs pour laquelle l'employé admissible n'était pas rémunéré est exclue de ce calcul. L'employeur admissible peut toutefois choisir, pour chaque période admissible, d'utiliser l'autre période de référence pour calculer la rémunération admissible hebdomadaire moyenne pour un employé. Pour les périodes 5 à 9 (du 5 juillet au 21 novembre 2020), l'autre période de rémunération de référence commence le 1er juillet 2019 et se termine le 31 décembre 2019. À titre d'exemple, un employeur admissible peut choisir d'utiliser l'autre période de référence parce qu'un employé admissible était en congé pendant toute la période régulière de rémunération de référence.

En vertu des nouvelles règles proposées, les employeurs auraient une plus grande marge de manœuvre au moment de demander la subvention salariale pour les employés qui sont retournés au travail après un congé de maternité, un congé parental, un congé pour aidant naturel ou un congé de maladie de longue durée. Un employeur admissible pourrait choisir, pour chaque période admissible allant des périodes 5 à 10 (du 5 juillet au 19 décembre 2020), une période spéciale de rémunération de référence pour un employé admissible qui est de retour au travail après un congé de maternité, un congé parental, un congé d'aidant ou un congé de maladie de longue durée continu qui a commencé avant le 1er juillet 2019 et s'est terminé après le 15 mars 2020. La période de rémunération spéciale correspondrait à la période de 90 jours se terminant immédiatement avant le début de la période de congé de l'employé.

| Période régulière de rémunération de référence | Autre période de rémunération de référence | Période spéciale de rémunération de référence* |

|---|---|---|

| Du 1er janvier au 15 mars 2020 | Du 1er juillet au 31 décembre 2019 | Période de 90 jours se terminant immédiatement avant le début de la période de congé de l'employé |

* Peut s'appliquer aux employés admissibles qui sont de retour d'un congé de maternité, d'un congé parental, d'un congé d'aidant ou d'un congé de maladie de longue durée continu qui a commencé avant le 1er juillet 2019 et qui s'est terminé après le 15 mars 2020.

Période de présentation des demandes

À l'heure actuelle, afin d'être admissible à la subvention salariale pour une période admissible, un employeur admissible doit présenter une demande pour cette période, en la forme et selon les manières prescrites, au plus tard le 31 janvier 2021.

Achats d'actifs

La subvention salariale comporte une règle d'allègement qui s'applique lorsqu'une entité achète la totalité ou la presque totalité des biens commerciaux d'un vendeur. Si l'acheteur et le vendeur se prévalent tous les deux de ce choix, le vendeur peut utiliser les revenus de la période de référence précédente liés à ces biens dans le calcul de sa baisse des revenus.

Cette règle serait élargie afin de pouvoir être utilisée lorsqu'une entité achète les actifs d'une entreprise, ou d'une partie distincte d'une entreprise, d'un vendeur avec qui elle n'entretient pas de lien de dépendance, et que l'acheteur utilise ces actifs pour exploiter une entreprise. Comme c'est le cas pour la règle existante, l'acheteur et le vendeur auraient à faire ce choix conjointement.

Employés admissibles

Les employés admissibles sont ceux à l'égard desquels la subvention salariale peut être demandée. Une modification apportée à la définition d'employé admissible garantirait que seuls les employés d'une entité admissible employés principalement au Canada tout au long d'une période admissible (ou la partie d'une telle période pendant laquelle l'employé travaillait pour l'entité admissible) seraient considérés comme des employés admissibles aux fins de la subvention salariale.