Rapport sur les dépenses fiscales fédérales : Concepts, estimations et évaluations 2020 : partie 8

Un profil des fiducies en tant que déclarantes et contribuables[1]

1. Introduction

Les fiducies comptent parmi les trois catégories principales de contribuables au Canada, en plus des particuliers et des sociétés. Bien que nous disposions d'un corpus important de recherches descriptives permettant la caractérisation des déclarations de revenus des particuliers et des sociétés au Canada, recherches portant avant tout sur les statistiques sur le revenu qui découlent de ces déclarations, il n'existe essentiellement aucune recherche du genre sur les fiducies.

Le présent document tente de combler ce manque d'information en présentant un profil statistique des fiducies en tant que déclarantes et contribuables. Après la présentation de renseignements généraux sur les fiducies et leur traitement fiscal au Canada, cette étude présente des statistiques sur les déclarations de revenus, le revenu déclaré et les impôts payés par les fiducies, ainsi qu'un profil des particuliers qui ont recours à des fiducies testamentaires.

2. Contexte

2.1 Définition et types de fiducies

D'une manière générale, la fiducie peut se définir en vertu du droit canadien comme une relation dans le cadre de laquelle une personne, appelée « auteur », transfert un bien à une autre personne, appelée « fiduciaire », qui détient ce bien pour le compte d'une autre personne, appelée « bénéficiaire »[2]. Le sens juridique d'une fiducie découle de la common law anglaise ainsi que des lois provinciales et territoriales contemporaines, et il a été adopté aux fins de l'impôt[3].

Les fiducies peuvent prendre différentes formes, qui ne correspondent pas toutes aux différentes définitions des fiducies aux fins de l'impôt sur le revenu. Les types de fiducies se distinguent par de nombreux facteurs comme l'identité de leurs auteurs, fiduciaires et bénéficiaires, les raisons pour lesquelles elles ont été établies et les fins qu'elles visent, les types de biens détenus en fiducie ou les pouvoirs cédés aux fiduciaires. Voici les principales catégories de fiducies :

- Fiducies testamentaires : Les fiducies testamentaires sont des fiducies ou des successions créées au moment et en raison du décès d'un particulier, et dont le but consiste à gérer le patrimoine du défunt, plus particulièrement le transfert de ce patrimoine à des bénéficiaires. Les fiducies testamentaires incluent, par exemple, les fiducies établies en vertu des modalités d'un testament du contribuable et les fiducies établies par des ordonnances du tribunal pour le soutien des personnes à charge du défunt. Cette catégorie inclut également les successions assujetties à l'imposition à taux progressifs, lesquelles existent, d'une manière générale, depuis moins de 36 mois, et les fiducies admissibles pour personne handicapée, qui sont des fiducies testamentaires dont les bénéficiaires sont admissibles au crédit d'impôt pour personnes handicapées. Les fiducies autres que des fiduciaires testamentaires, soit celles créées entre vifs avant le décès de la personne en question , sont dites « non testamentaires ».

- Fiducies de gestion de patrimoine : Les fiducies de cette catégorie englobent les fiducies non testamentaires établies par des particuliers ou par des groupes de particuliers liés dans le cadre de leurs stratégies de gestion de patrimoine. Différents types de fiducies peuvent servir à gérer le patrimoine, y compris les fiducies personnelles (comme les fiducies familiales), les fiducies au profit de l'époux ou conjoint de fait et les fiducies en faveur de soi-même[4]. En général, les auteurs de telles fiducies sont liés aux bénéficiaires (p. ex., un contribuable et son époux, un couple et leurs enfants) et les biens placés dans la fiducie consisteront en placements de portefeuille, comme des actions, des obligations, des biens immobiliers ou des participations dans une société de personnes, ainsi que des actions de sociétés privées fermées.

- Fiducies de placement : Les fiducies de placement couvrent les fiducies qui servent d'instrument de placement collectif, et elles incluent les fiducies telles que les fiducies de fonds commun de placement, les fiducies de placement immobilier et les fiducies établies à l'égard du fonds réservé d'un assureur. Une participation dans une fiducie de placement prend généralement la forme d'une unité qui pourrait être cotée en bourse (mais pas obligatoirement).

- Fiducies d'entreprise : Les fiducies d'entreprise incluent les fiducies en vertu desquelles certaines entreprises sont exploitées ainsi que les fiducies utilisées par des entreprises ouvertes à des fins de planification fiscale.

- Fiducies d'avantages au bénéfice des employés : Cette catégorie englobe les fiducies qui sont établies par des employeurs afin de gérer certaines formes d'avantages sociaux des employés, comme les pensions ou les prestations du régime de santé et de bien-être. Les fiducies pour les employés sont utilisées tant par les petites que par les grandes entreprises, et elles peuvent couvrir un nombre illimité d'employés, à savoir d'un seul à plusieurs milliers.

- Fiducies de régimes enregistrés d'épargne : Cette catégorie vise les régimes enregistrés d'épargne-retraite, les fonds enregistrés de revenu de retraite, les régimes enregistrés d'épargne-invalidité, les régimes enregistrés d'épargne-études et les comptes d'épargne libre d'impôt qui sont établis sous forme de fiducies.

Parmi les autres types de fiducies qui n'entrent pas dans les catégories susmentionnées figurent les fiducies d'organismes de bienfaisance, les fiducies d'organismes à but non lucratif, les fiducies au profit d'un athlète amateur, les organismes communautaires traités comme fiducies aux fins de l'impôt, les fiducies pour l'environnement admissibles et d'autres fiducies rendues obligatoires par le gouvernement ou parrainées par le gouvernement.

Aucune information n'est disponible pour permettre de distinguer les fiducies d'entreprise des fiducies de gestion de patrimoine. Ainsi, les renseignements présentés ci-dessous comme visant les fiducies de gestion de patrimoine couvrent toutes les fiducies personnelles, les fiducies en faveur de soi-même, les fiducies au profit de l'époux ou conjoint de fait et les fiducies mixtes au profit de l'époux ou conjoint, y compris lorsque ces fiducies sont utilisées comme fiducies d'entreprise[5].

2.2 Traitement fiscal des fiducies au Canada

En vertu des lois canadiennes, les fiducies ne sont pas des entités juridiques (étant des relations juridiques); cependant, aux fins de l'impôt sur le revenu, les fiducies sont réputées être des particuliers qui se distinguent de leurs fiduciaires (en leurs capacités personnelles) et de leurs bénéficiaires, et elles sont donc assujetties à l'impôt sur le revenu à titre de particuliers.

Les fiducies doivent déterminer leur revenu, leur revenu imposable et l'impôt à payer en vertu de règles généralement semblables à celles qui s'appliquent aux particuliers. Cependant, il convient de noter plusieurs différences importantes :

- Le revenu d'une fiducie qui est payé ou payable à un bénéficiaire durant l'année est déductible dans le calcul du revenu imposable de la fiducie et inclus dans le revenu du bénéficiaire. Ainsi, le revenu gagné par une fiducie peut être transféré à un bénéficiaire sans être assujetti à l'impôt au niveau de la fiducie. Le traitement fiscal spécial d'entités intermédiaires qui est accordé aux fiducies sous-tend qu'un grand nombre de fiducies sont en position non imposable dans une année donnée (voir la section 3.2).

- Le revenu généré qui est conservé dans la fiducie (c.-à-d., qui n'est pas transféré à un bénéficiaire comme nous venons de le décrire) est généralement assujetti à l'impôt au taux d'imposition des particuliers marginal le plus élevé[6]. Cependant, lorsque la fiducie est une succession assujettie à l'imposition à taux progressifs ou une fiducie admissible pour personne handicapée, elle est assujettie à l'impôt aux taux d'imposition progressifs qui s'appliquent aux particuliers[7].

- Les fiducies assujetties à l'impôt sur le revenu sont admissibles à un nombre limité de crédits d'impôt, notamment le crédit d'impôt pour dividendes, le crédit d'impôt pour don de bienfaisance, le crédit pour impôt étranger et la plupart des crédits d'impôt à l'investissement. Les fiducies ne peuvent pas demander le crédit pour le montant personnel de base et les autres crédits d'impôt personnels à la disposition des particuliers.

- Selon les circonstances, certaines fiducies peuvent continuer d'exister pendant très longtemps, voire indéfiniment. Pour empêcher le recours aux fiducies dans le but de reporter l'impôt sur les gains en capital, les fiducies sont réputées avoir disposé de leurs biens et réalisé tout gain en capital accumulé tous les 21 ans[8].

- Certaines fiducies sont assujetties à l'impôt minimum de remplacement, tout comme les particuliers; cependant, seules les successions assujetties à l'imposition à taux progressif peuvent bénéficier de l'exemption de base de 40 000 $ dans le calcul de leur revenu imposable rajusté aux fins de l'impôt minimum[9].

3. Profil statistique des fiducies

Cette section présente des renseignements généraux sur les fiducies, selon des données administratives recueillies par l'Agence du revenu du Canada. Il faut noter que ces données ne visent pas l'ensemble des fiducies, mais qu'elles se limitent à celles qui ont produit une déclaration de revenus auprès de l'Agence du revenu du Canada et qui se sont enregistrées auprès de l'Agence à cette fin (c.-à-d., elles ont reçu un numéro de compte de fiducie)[10]. En règle générale, une fiducie doit produire une déclaration de revenus si elle a de l'impôt à payer ou si elle a distribué, en totalité ou en partie, son revenu ou son capital à ses bénéficiaires[11]. Plusieurs fiducies ne sont pas tenues de produire une déclaration de revenus, y compris la plupart des fiducies exonérées d'impôt, mais on ne sait pas combien de fiducies ne produisent pas de déclaration de revenus. Il est donc impossible d'évaluer avec précision la proportion de l'ensemble des fiducies qui est couverte dans l'analyse qui suit.

L'information est présentée en fonction de l'année civile. En règle générale, l'année d'imposition des fiducies doit se terminer le 31 décembre. Il y a deux exceptions à cette règle : les fiducies testamentaires qui sont des successions assujetties aux taux d'imposition progressifs peuvent avoir des fins d'année d'imposition non civiles, alors que les fiducies de fonds commun de placement peuvent choisir le 15 décembre comme fin d'année[12]. Sauf indication contraire, l'information pour une année civile donnée couvre toutes les années d'imposition des fiducies qui se terminent au cours de cette année civile. Tous les montants sont corrigés en fonction de l'inflation et exprimés en dollars canadiens de 2019.

3.1 Nombre de fiducies et de déclarations produites

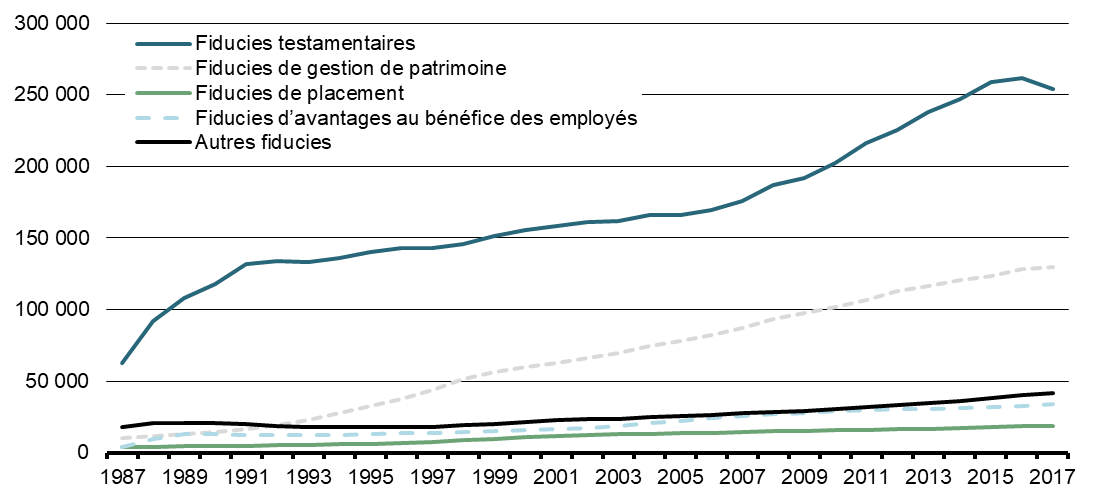

Le graphique 1 indique le nombre de fiducies existantes et ayant été enregistrées auprès de l'Agence du revenu du Canada pour la période de 1987 à 2017, pour les catégories de fiducies sélectionnées. En 2017, on comptait près de 254 000 fiducies testamentaires enregistrées, nombre qui a augmenté considérablement au cours de la période, particulièrement depuis 2006. Toujours en date de 2017, environ 130 000 fiducies de gestion de patrimoine étaient enregistrées, nombre qui a aussi connu une forte croissance depuis 1987. Figurent également d'autres catégories de fiducies moins courantes, soit quelque 18 500 fiducies de placement, 33 900 fiducies d'avantages au bénéfice des employés et 41 400 fiducies d'autres types, enregistrées en date de 2017. Le tableau 1 présente le nombre de fiducies enregistrées pour des types de fiducie sélectionnés et porte sur certaines années particulières entre 1990 et 2017.

Graphique 1

Nombre de fiducies enregistrées, catégories de fiducies sélectionnées

| 1990 | 1995 | 2000 | 2005 | 2010 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|---|---|---|

| Fiducies testamentaires | 117 586 | 140 410 | 155 601 | 166 115 | 202 072 | 258 981 | 261 575 | 253 801 |

| dont : | ||||||||

| Fiducies au profit de l'époux ou conjoint de fait | 15 089 | 17 641 | 18 335 | 17 288 | 18 786 | 22 036 | 18 430 | 17 523 |

| Successions assujetties à l'imposition à taux progressif |

27 552 | 73 630 | 76 146 | |||||

| Fiducies admissibles pour personne handicapée | 52 | 85 | 176 | 330 | 595 | 1 039 | 1 145 | 1 179 |

| Fiducies de gestion de patrimoine | 14 744 | 32 535 | 59 906 | 77 820 | 102 062 | 123 694 | 128 589 | 129 797 |

| dont : | ||||||||

| Fiducies personnelles | 14 471 | 32 207 | 59 031 | 74 932 | 97 310 | 116 934 | 121 104 | 121 768 |

| Fiducies en faveur de soi-même | 71 | 1 147 | 2 381 | 3 602 | 4 023 | 4 351 | ||

| Fiducies au profit de l'époux ou conjoint de fait | 247 | 285 | 721 | 1 157 | 1 230 | 1 303 | 1 358 | 1 372 |

| Fiducies mixtes au profit de l'époux ou conjoint de fait |

27 | 530 | 1 064 | 1 723 | 1 952 | 2 155 | ||

| Fiducies de placement | 4 667 | 6 376 | 10 923 | 13 731 | 15 677 | 17 761 | 18 294 | 18 527 |

| dont : | ||||||||

| Fiducies de fonds commun de placement | 638 | 1 148 | 2 503 | 3 071 | 3 419 | 4 159 | 4 345 | 4 459 |

| Autres fiducies d'investissement à participation unitaire |

2 980 | 3 337 | 3 937 | 4 532 | 5 058 | 5 471 | 5 557 | 5 623 |

| Fonds de placement enregistré | 810 | 1 497 | 3 270 | 4 067 | 4 057 | 4 082 | 4 251 | 4 261 |

| Fiducies établies à l'égard du fonds réservé d'un assureur |

180 | 330 | 1 132 | 1 921 | 2 989 | 3 885 | 3 972 | 4 015 |

| Fiducies de placement immobilier | 1 | 1 | 7 | 11 | 15 | 41 | 44 | 44 |

| Fonds de redevance | 56 | 61 | 64 | 67 | 70 | 72 | 72 | 72 |

| Fiducies intermédiaires de placement déterminées | 2 | 2 | 10 | 62 | 69 | 51 | 53 | 53 |

| Fiducies d'avantages au bénéfice des employés | 12 909 | 13 050 | 15 521 | 22 035 | 28 980 | 31 913 | 32 760 | 33 874 |

| dont : | ||||||||

| Régimes de retraite des employés | 6 006 | 6 939 | 7 809 | 11 674 | 15 092 | 15 334 | 15 287 | 15 375 |

| Régimes de participation différée aux bénéfices | 5 017 | 3 933 | 4 707 | 6 419 | 8 504 | 10 641 | 11 437 | 12 370 |

| Conventions de retraite | 40 | 196 | 987 | 1 947 | 3 212 | 3 716 | 3 822 | 3 958 |

| Autres fiducies | 20 517 | 17 831 | 21 305 | 25 282 | 30 759 | 38 096 | 40 461 | 41 440 |

| dont : | ||||||||

| Organismes communautaires | 293 | 321 | 353 | 360 | 381 | 404 | 406 | 410 |

| Fiducies d'organisme à but non lucratif | 695 | 773 | 824 | 1 038 | 935 | 966 | 965 | 965 |

| Fiducies pour l'environnement admissibles | 0 | 8 | 26 | 44 | 67 | 110 | 110 | 109 |

| Nota – Voir la note du graphique 1. Les fiducies sont classées selon les types de fiducie en date de 2017 (voir la note de bas de page 5), raison pour laquelle on retrouve des successions assujetties à l'imposition à taux progressif et des fiducies admissibles pour personne handicapée dans les années antérieures à 2016. | ||||||||

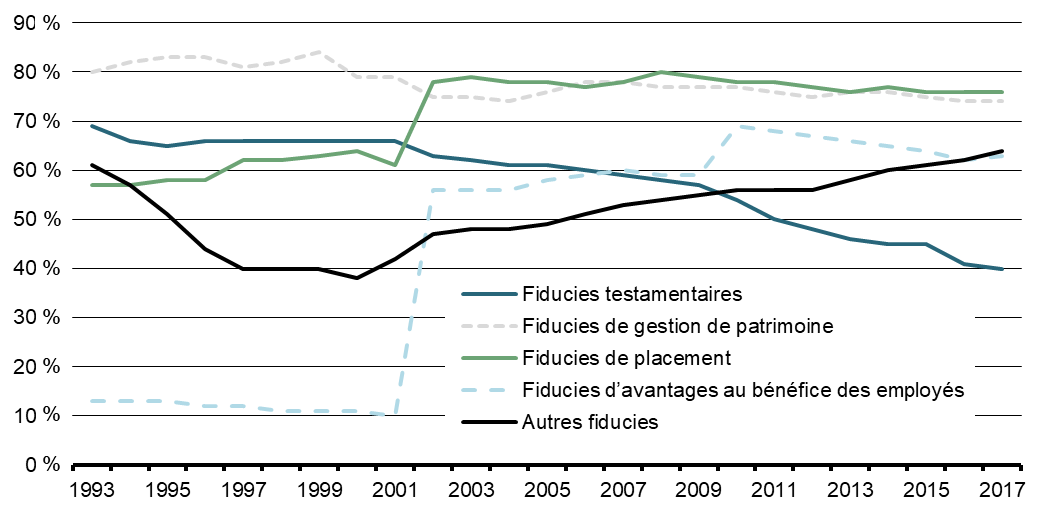

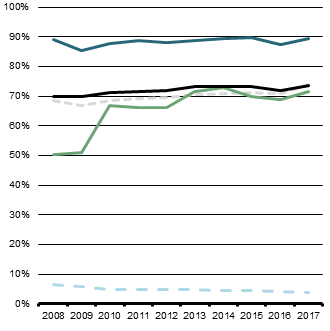

La proportion des fiducies enregistrées qui produisent une déclaration de revenus des fiducies varie selon le type de fiducie (graphique 2). Environ trois quarts des fiducies de gestion de patrimoine et des fiducies de placement produisent une déclaration T3 dans une année donnée, alors qu'un peu moins des deux tiers des fiducies d'avantages au bénéfice des employés et des autres fiducies le font. Le taux de production pour les fiducies testamentaires est le plus faible parmi les catégories figurant au graphique 2, et il est progressivement à la baisse depuis le début des années 2000. Les fortes augmentations des taux de production des fiducies de placement et des fiducies d'avantages au bénéfice des employés en 2002 sont attribuables à l'instauration de nouvelles exigences en matière de production pour les fonds de placement enregistrés, les régimes de retraite des employés et les régimes de participation différée aux bénéfices.

Graphique 2

Portion des fiducies qui produisent une déclaration T3, catégories de fiducie sélectionnées (%)

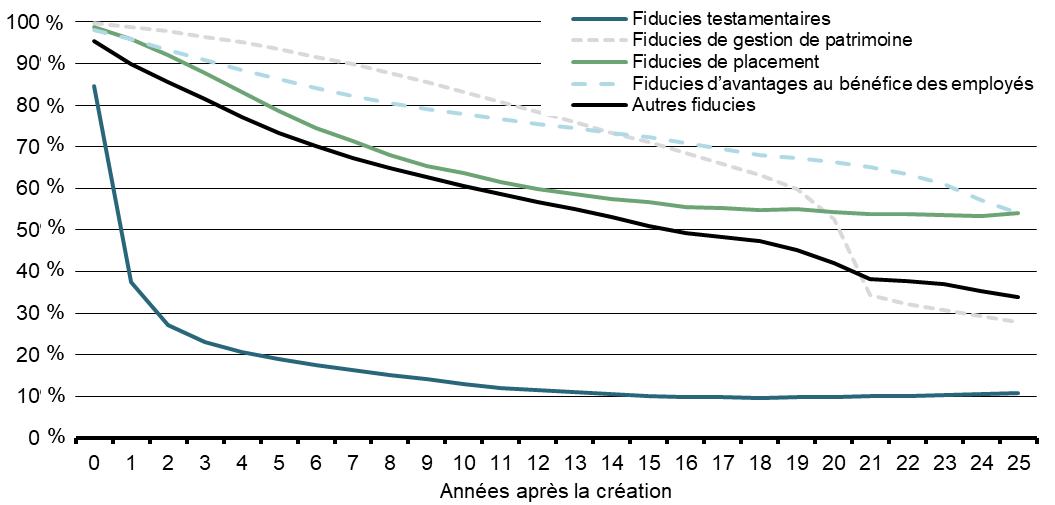

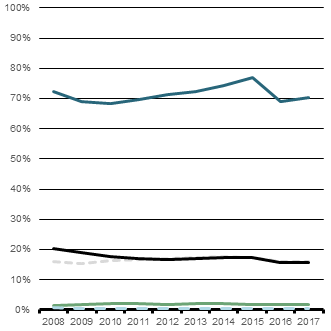

Le graphique 3 et le tableau 2 présentent des renseignements sur la dynamique de la création des fiducies et la fermeture des fiducies pour des catégories de fiducies sélectionnées. Comme on peut le constater, la durée de vie habituelle d'une fiducie testamentaire est plutôt différente de celle d'autres fiducies. Moins de fiducies testamentaires sont maintenues pour de longues périodes : plus de 80 % d'entre elles sont fermées dans les cinq années suivant leur création, et l'âge médian des fiducies existantes à un moment donné est de quatre ans. De plus, la création d'environ une fiducie testamentaire sur cinq existante, dans une année donnée, est survenue cette année-là, et environ une sur cinq a été fermée la même année. Par contre, la durée de vie des autres catégories de fiducies est beaucoup plus longue, et elles présentent des taux beaucoup moins élevés de création et de fermeture annuelles. Un grand nombre de fiducies de gestion de patrimoine sont fermées immédiatement avant d'atteindre la limite de 21 ans, moment où elles sont réputées avoir disposé de leurs immobilisations.

Graphique 3

Taux de survie, catégories de fiducies sélectionnées, moyennes des cohortes de 1987 à 2017 (%)

| Proportion des fiducies existantes pour une année donnée qui ont été créées durant l'année en question (%) | Proportion des fiducies existantes pour une année donnée qui ont été fermées durant l'année en question (%) | Taux annuel net auquel les fiducies sont créées (%) | Âge moyen des fiducies existantes dans l'année | Âge médian des fiducies existantes dans l'année |

|

|---|---|---|---|---|---|

| Fiducies testamentaires | 21 | 17 | 3 | 8 | 4 |

| Fiducies de gestion de patrimoine | 7 | 3 | 3 | 9 | 8 |

| Fiducies de placement | 5 | 3 | 2 | 17 | 11 |

| Fiducies d'avantages au bénéfice des employés | 4 | 2 | 2 | 15 | 10 |

| Autres fiducies | 6 | 2 | 4 | 15 | 11 |

| Nota – Voir la note du graphique 1. | |||||

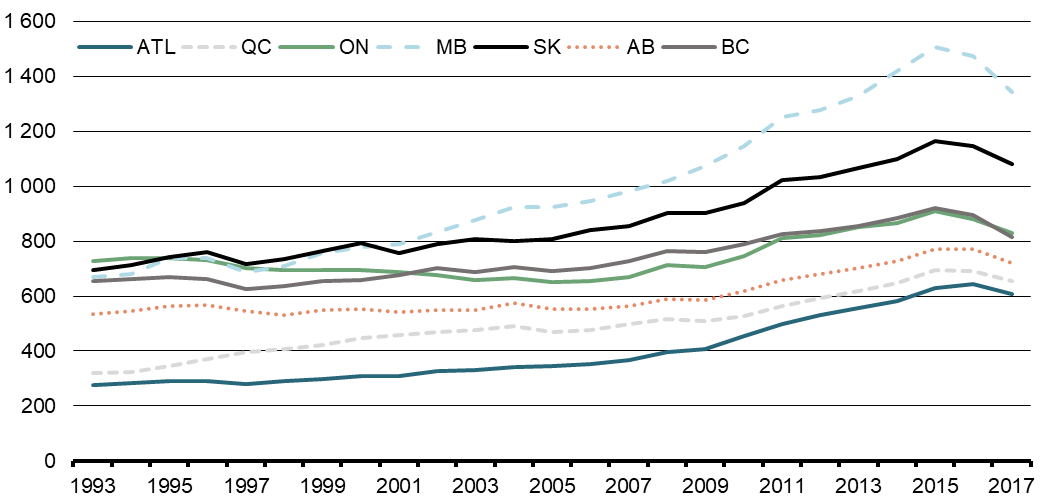

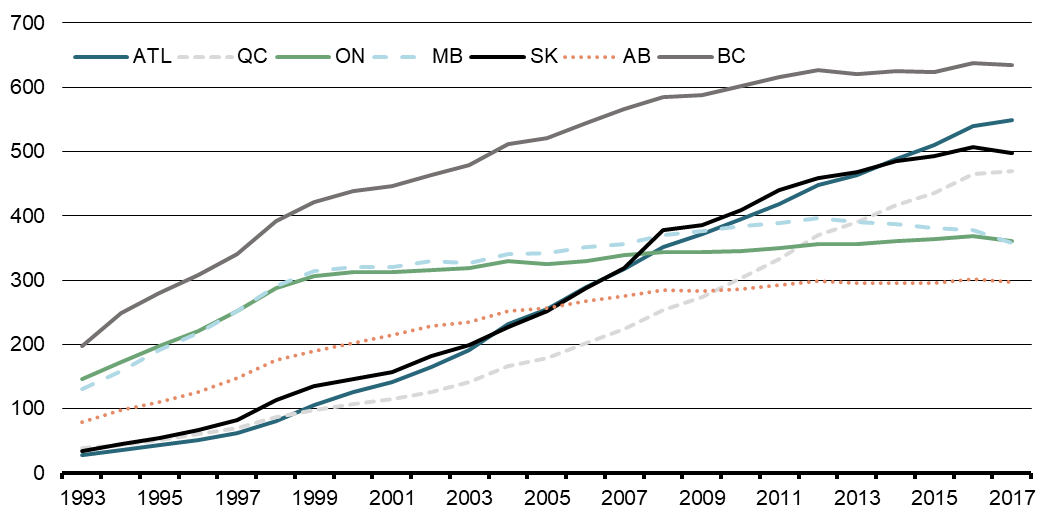

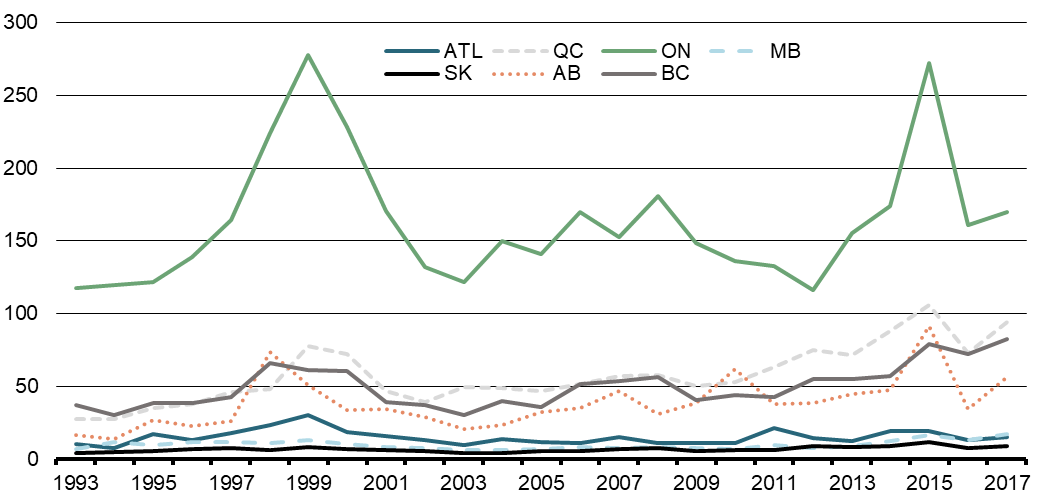

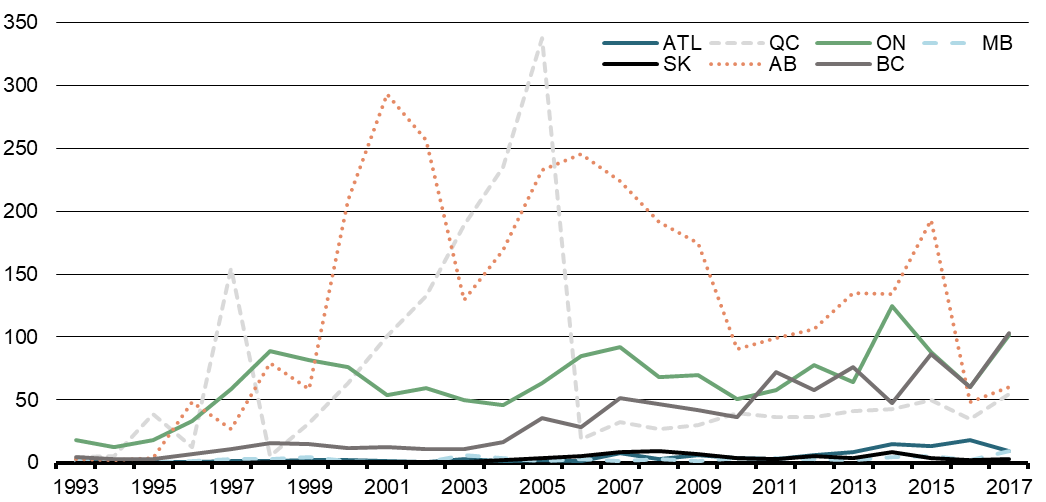

Plus de 99 % des fiducies enregistrées auprès de l'Agence du revenu du Canada résident au Canada aux fins de l'impôt sur le revenu[13]. Les graphiques 4 et 5 indiquent le rapport des fiducies testamentaires et des fiducies de gestion de patrimoine par 100 000 habitants âgés de 18 ans et plus, selon la province de résidence des fiducies. Le recours aux fiducies testamentaires semble plus répandu au Manitoba et en Saskatchewan, alors que le recours aux fiducies de gestion de patrimoine semble être considérablement plus élevé en Colombie-Britannique. Comme l'indique le graphique 5, le rapport des fiducies de gestion de patrimoine par habitant a augmenté considérablement depuis 1993 en Saskatchewan, dans les provinces de l'Atlantique et au Québec.

Graphique 4

Nombre de fiducies testamentaires par 100 000 habitants âgés de 18 ans et plus, selon la province

Graphique 5

Nombre de fiducies de gestion de patrimoine par 100 000 habitants âgés de 18 ans et plus, selon la province

3.2 Revenu et impôt fédéral net

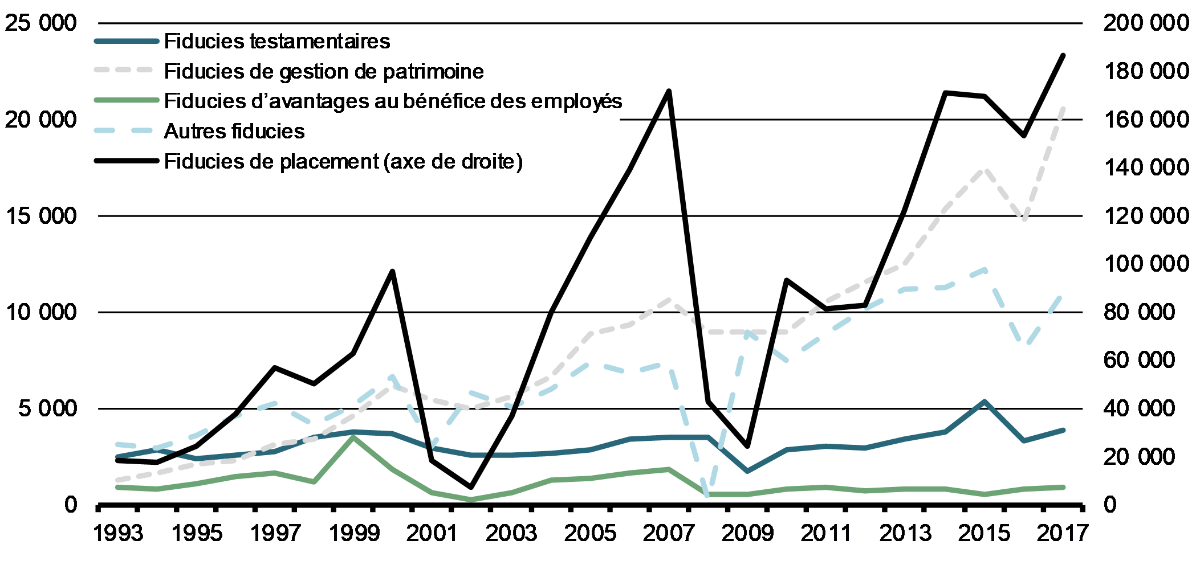

Le graphique 6 présente le revenu rajusté total déclaré par les fiducies qui ont produit une déclaration de revenus des fiducies entre 1993 et 2017, pour des catégories de fiducies sélectionnées. Le revenu rajusté d'une fiducie correspond à son revenu total (ligne 20 de la déclaration T3 générale), rajusté pour y rajouter la partie non-imposable des gains en capital et en déduire les pertes en capital de l'exercice courant. Le revenu rajusté total est déterminé avant la déduction pour le revenu d'une fiducie qui est payé ou payable aux bénéficiaires[14].

Le revenu rajusté total s'élevait à 223 milliards de dollars en 2017, une augmentation par rapport aux 26 milliards de dollars déclarés en 1993, ce qui correspond à une augmentation annuelle de 9 % en valeur réelle sur la période. Les fiducies de placement représentent en moyenne 80 % du revenu total déclaré par les fiducies, quoique le revenu déclaré par les fiducies de placement soit très cyclique et qu'il ait diminué considérablement au début des années 2000 et pendant la crise financière de 2008-2009. Le revenu rajusté total déclaré par les fiducies de gestion de patrimoine et d'autres fiducies a aussi augmenté considérablement sur la période, et il représente actuellement respectivement 9 % et 5 % du revenu total déclaré. Par contre, le revenu déclaré par les fiducies testamentaires et les fiducies d'avantages au bénéfice des employés est demeuré relativement stable (les fiducies pour les employés sont largement exonérées d'impôt et de la production de déclarations de revenus des fiducies, et à ce titre, elles ne déclarent pas de revenu important au total). Le revenu déclaré par les fiducies de gestion de patrimoine, les fiducies testamentaires et d'autres fiducies est monté en flèche en 2015, pour connaître ensuite une baisse d'un an en 2016.

Graphique 6

Revenu rajusté total, catégories de fiducies sélectionnées (en millions de dollars)

Il faut être prudent lorsqu'on interprète ces statistiques, car le revenu total de la fiducie est surestimé dans la mesure où le revenu qu'une fiducie tire d'une autre fiducie est compté deux fois. Cette double comptabilisation est probablement devenue plus importante au fil des ans, à la lumière de la croissance des fonds communs de placement et des fonds cotés en bourse qui investissent dans d'autres fonds au cours de la période (« fonds de fonds »).

Le graphique 7 présente le revenu de fiducie rajusté moyen par catégorie de fiducie. Les fiducies de placement comptent le revenu moyen le plus élevé, à quelque 15,8 millions de dollars en moyenne sur les cinq dernières années, suivies des fiducies d'avantages au bénéfice des employés (865 000 $), des autres fiducies (626 000 $), des fiducies de gestion de patrimoine (236 000 $) et des fiducies testamentaires (38 500 $).

Graphique 7

Revenu rajusté moyen, catégories de fiducies sélectionnées (en dollars)

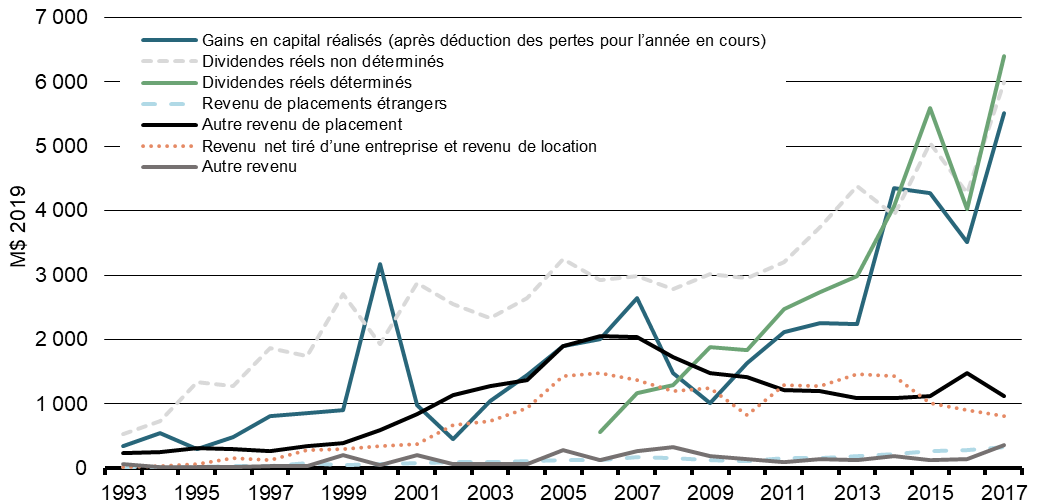

Les sources de revenus diffèrent considérablement entre les catégories de fiducies (graphique 8). Les gains en capital représentent 44 % en moyenne du revenu rajusté des fiducies de placement, par rapport à 25 % du revenu des fiducies testamentaires et à 22 % du revenu des fiducies de gestion de patrimoine. Les dividendes non déterminés (lesquels consistent en grande partie en des dividendes reçus de petites sociétés canadiennes privées) représentent 23 % et 31 % du revenu total des fiducies testamentaires et des fiducies de gestion de patrimoine, mais une fraction négligeable du revenu des fiducies de placement. Les dividendes déterminés (lesquels consistent principalement en des dividendes reçus de grandes sociétés) représentent 17 % et 26 % du revenu total des fiducies testamentaires et des fiducies de gestion de patrimoine. Le revenu de placement étranger et les autres revenus de placement représentent une part considérablement plus importante du revenu des fiducies de placement et d'autres fiducies comparativement aux fiducies testamentaires et aux fiducies de gestion de patrimoine. Le revenu net tiré d'une entreprise et de location représente environ 10 % du revenu des fiducies de gestion de patrimoine et d'autres fiducies, 5 % du revenu des fiducies testamentaires et une part négligeable du revenu des fiducies de placement.

Graphique 8

Répartition du revenu rajusté total par source de revenus, moyenne pour 2010 à 2017 (%)

Les graphiques 9 et 10 montrent l'évolution dans la composition du revenu rajusté total des fiducies de gestion de patrimoine et des fiducies de placement depuis 1993. Les fiducies de gestion de patrimoine signalent des montants de plus en plus élevés de gains en capital et de dividendes canadiens imposables (aussi bien déterminés que non déterminés) depuis la fin de la crise financière. Quant aux fiducies de placement, le graphique 10 indique que la forte variation de leurs revenus déclarés reflète des fluctuations marquées de gains et de pertes en capital déclarés qui ont suivi les cycles du marché boursier. D'autres revenus de placement (lesquels incluent le revenu d'intérêts de source canadienne) des fiducies de placement ont connu une forte croissance entre 2002 et 2007, ce qui reflète la croissance des fiducies de revenu sur cette période[15]. Les fiducies de placement ont aussi gagné de plus en plus de revenus de placement étranger, changement que l'on peut attribuer en partie à l'abrogation des limites imposées aux placements étrangers qui s'appliquaient aux régimes enregistrés d'épargne-retraite avant 2005, mais cette augmentation peut aussi signaler l'intérêt accru des investisseurs canadiens à l'égard des valeurs étrangères[16].

Graphique 9

Fiducies de gestion de patrimoine, revenu rajusté total par source de revenus

(en millions de dollars)

Graphique 10

Fiducies de placement, revenu rajusté total par source de revenus

(en millions de dollars)

Graphique 11

Fiducies de gestion de patrimoine, revenu rajusté moyen selon la province (en dollars)

Depuis 1993, le revenu moyen déclaré par les fiducies de gestion de patrimoine augmente dans toutes les provinces (graphique 11). Le revenu rajusté moyen est plus élevé en Alberta que dans les autres provinces, ce qui peut être attribuable au nombre relativement faible de fiducies de gestion de patrimoine que l'on y retrouve par rapport aux autres provinces (voir le graphique 5). Le revenu moyen était également plus élevé pour les fiducies de gestion de patrimoine au Québec jusqu'en 2012, mais depuis cette date, il correspond au revenu moyen des autres provinces (à l'exception de l'Alberta), ce qui reflète l'augmentation importante du nombre de fiducies de gestion de patrimoine au Québec au cours des dernières années (voir le graphique 5).

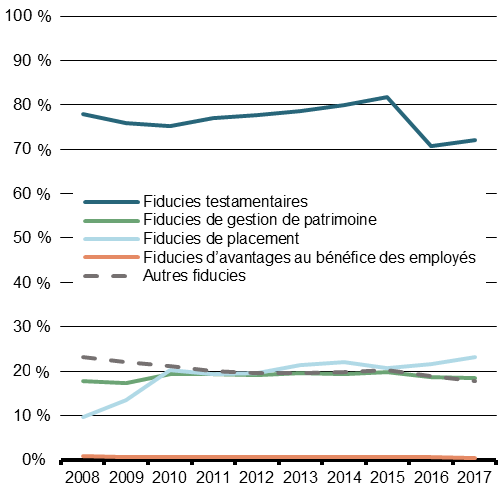

Le tableau 3 et le graphique 12 donnent des renseignements sur la mesure dans laquelle le revenu gagné par les fiducies est transféré à leurs bénéficiaires ou est conservé et imposé à même les fiducies. Comme nous l'indiquons à la section 2.2, les fiducies autres que les successions assujetties à l'imposition à taux progressifs (et, avant 2016, d'autres fiducies testamentaires) paient l'impôt au taux d'imposition des particuliers marginal le plus élevé. Ceci incite fortement les fiducies assujetties au taux le plus élevé à verser tout leur revenu aux bénéficiaires afin de minimiser le revenu non réparti et imposé au niveau de la fiducie. En effet, comme l'indique le tableau 3, plus de 85 % des fiducies de gestion de patrimoine, des fiducies de placement et d'autres fiducies ont soit aucun revenu positif, ou conservent 5 % ou moins de leur revenu. La proportion des fiducies qui ont conservé plus de 95 % de leur revenu varie de 4 % à 13 % pour ces catégories de fiducies. Tel qu'attendu, les comportements de rétention des fiducies testamentaires diffèrent considérablement, environ 72 % des fiducies testamentaires en moyenne ayant conservé plus de 95 % de leur revenu[17]. Dans l'ensemble, le revenu net total (après les affectations) déclaré par les fiducies testamentaires représentait 85 % de leur revenu total avant affectations (moyenne pour 2008 à 2017), comparativement à 17 %, 15 % et 18 % pour les fiducies de gestion de patrimoine, les fiducies de placement et les autres fiducies respectivement.

| Degré de rétention du revenu dans la fiducie |

Fiducies testamentaires | Fiducies de gestion de patrimoine | Fiducies de placement | Autres fiducies |

|---|---|---|---|---|

| Répartition du nombre total de fiducies | ||||

| Revenu avant répartitions nul ou nég. | 12 | 31 | 33 | 30 |

| Rétention de 5 % ou moins | 12 | 57 | 52 | 55 |

| Rétention de 5 % à 50 % | 2 | 2 | 8 | 2 |

| Rétention de 50 % à 95 % | 2 | 1 | 3 | 1 |

| Rétention de plus de 95 % | 72 | 8 | 4 | 13 |

| Total | 100 | 100 | 100 | 100 |

| Répartition du revenu total avant répartitions | ||||

| Revenu avant répartitions nul ou nég. | -1 | -2 | -2 | 8 |

| Rétention de 5 % ou moins | 16 | 82 | 60 | 79 |

| Rétention de 5 % à 50 % | 9 | 3 | 30 | 3 |

| Rétention de 50 % à 95 % | 9 | 4 | 9 | 2 |

| Rétention de plus de 95 % | 67 | 13 | 3 | 8 |

| Total | 100 | 100 | 100 | 100 |

| Nota – Les données qui figurent dans ce tableau excluent les fiducies qui n'ont pas produit de déclaration T3. Le revenu avant répartitions peut être négatif en raison de pertes d'entreprise ou de déductions demandées qui dépassent le revenu déclaré. Le degré de rétention du revenu est calculé comme étant le rapport du revenu après répartitions (ligne 48 de la déclaration T3 générale) sur le revenu avant répartitions (ligne 46). Les fiducies d'avantages au bénéfice des employés n'y figurent pas, car le revenu total avant répartitions est faible ou négatif pour cette catégorie de fiducies. | ||||

Graphique 12

Proportion des fiducies avec revenu rajusté positif, revenu après répartitions positif

et impôt fédéral net positif (%)

Proportion avec revenu rajusté positif

Proportion avec revenu après répart. positif

Proportion avec impôt fédéral net positif

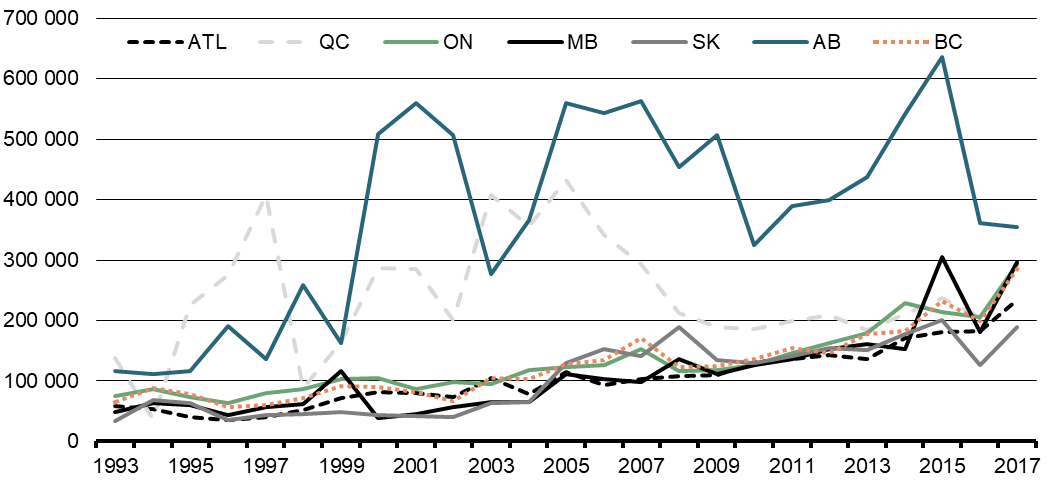

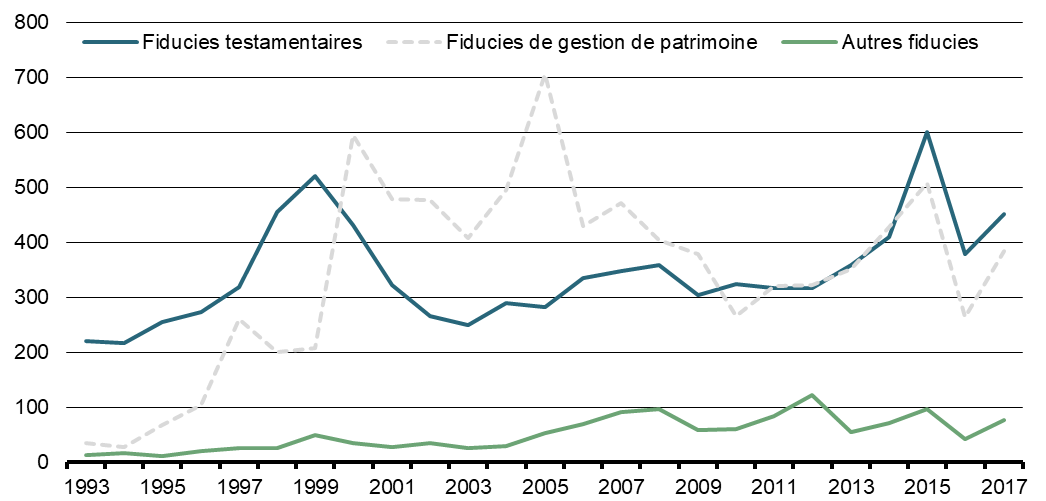

Le graphique 13 indique l'impôt fédéral net total payé par les fiducies depuis 1993. En moyenne, les fiducies testamentaires ont payé annuellement 380 millions de dollars en impôt fédéral net au cours des 10 dernières années, comparativement à 365 millions de dollars par les fiducies de gestion de patrimoine et 75 millions de dollars par d'autres fiducies. Les fiducies de placement et les fiducies d'avantages au bénéfice des employés (ne figurent pas dans le graphique 13) paient des montants d'impôts fédéral négligeables. Comme nous l'avons noté, les fiducies d'avantages au bénéfice des employés sont généralement exonérées d'impôt fédéral; quant aux fiducies de placement, elles transfèrent la majorité de leur revenu à leurs investisseurs, ou dans le cas des fiducies de fonds commun de placement qui conservent une partie de leurs gains en capital et paient l'impôt sur ces gains, elles ont droit à un remboursement des impôts payés lors du rachat de leurs unités de fiducie[18].

Graphique 13

Impôt fédéral net, catégories de fiducies sélectionnées (en millions de dollars)

Graphique 14

Fiducies testamentaires, impôt fédéral net par province (millions de dollars)

Graphique 15

Fiducies de gestion de patrimoine, impôt fédéral net par province (millions de dollars)

Les graphiques 14 et 15 répartissent selon la province de résidence des fiducies les montants de l'impôt net fédéral payé par les fiducies testamentaires et les fiducies de gestion de patrimoine. De façon générale, la répartition provinciale des impôts payés par les fiducies testamentaires s'harmonise avec la répartition provinciale du revenu personnel, les fiducies résidant en Ontario représentant environ 45 % du total payé en moyenne au cours des 10 dernières années. L'augmentation subite de l'impôt fédéral net payé vers 1999 est en partie attribuable aux dispositions réputées qui ont eu lieu cette année-là, en raison de la règle des 21 ans mentionnée à la section 2.2[19].

La répartition provinciale des impôts payés par les fiducies de gestion de patrimoine diffère considérablement de celle des fiducies testamentaires. Les impôts payés par les fiducies résidant au Québec ont augmenté considérablement entre 1998 et 2005, pour ensuite diminuer subitement. Entre 2000 et 2015, les fiducies résidant en Alberta représentaient la proportion la plus importante d'impôt net fédéral payé parmi toutes les provinces (sauf une courte période entre 2003 et 2005, pendant laquelle la plus grande proportion provenait des fiducies résidant au Québec), mais les impôts payés ont diminué subitement en 2016.

4. Profil des auteurs de fiducies testamentaires

Cette section présente de l'information sur les particuliers qui étaient les auteurs de fiducies testamentaires au cours de la période de 2002 à 2015. L'information a été tirée des déclarations de revenu des particuliers (T1) produites par les particuliers décédés qui ont été mises en correspondance avec les déclarations de revenus (T3) des fiducies testamentaires liées[20].

Comme l'indique le graphique 16, quelque 46 800 fiducies testamentaires ont été établies en 2015, par rapport à 45 500 particuliers qui sont décédés cette année-là (un faible nombre de particuliers ont établi plus d'une fiducie testamentaire chacun). Environ un particulier sur cinq qui est décédé en 2015 avait établi une fiducie testamentaire. Le nombre de particuliers qui ont établi des fiducies testamentaires et la proportion de particuliers décédés qui ont établi des fiducies testamentaires ont augmenté lentement depuis 2002.

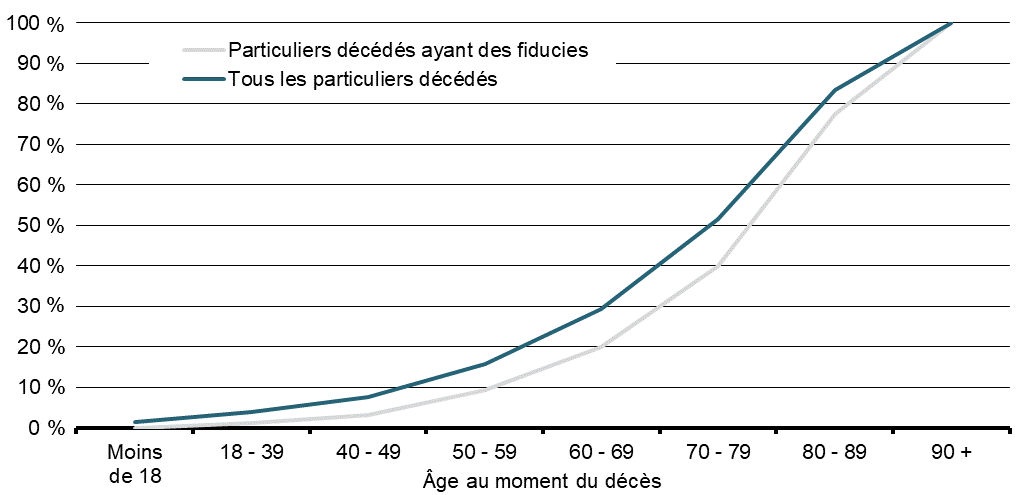

On est en droit de s'attendre à ce que les fiducies testamentaires soient plus souvent établies par des particuliers sans époux ni conjoint survivant qui pourrait hériter et gérer leur succession. Un certain nombre de faits confirment cette attente. Premièrement, la propension à l'établissement d'une fiducie testamentaire est plus forte chez les particuliers décédés qui étaient célibataires au moment de leur décès, surtout si ces particuliers n'avaient jamais été en couple (tableau 4)[21]. En effet, les particuliers qui étaient en couple au moment de leur décès ne représentent que 8 % des particuliers décédés qui ont établi des fiducies testamentaires (non indiqué). Deuxièmement, la propension à l'établissement d'une fiducie testamentaire est légèrement plus élevée chez les femmes décédées que chez les hommes décédés (tableau 4), ce qui correspond au fait que les femmes sont généralement plus susceptibles que les hommes de survivre à leur époux ou conjoint. Enfin, la proportion des particuliers décédés qui avaient établi une fiducie testamentaire augmente légèrement avec l'âge au moment du décès (graphique 17), ce qui correspond au fait que les auteurs de fiducies testamentaires sont plus susceptibles d'être l'époux ou conjoint survivant.

Graphique 16

Nombre de particuliers décédés ayant des fiducies testamentaires, nombre de fiducies testamentaires établies et pourcentage des particuliers décédés ayant des fiducies testamentaires

| Proportion ayant une fiducie testamentaire (%) | |

|---|---|

| Selon la situation du couple | |

| En couple au moment du décès | 10 |

| Pas en couple au moment du décès, mais en couple par le passé | 19 |

| Pas en couple au moment du décès ni avant | 25 |

| Selon le sexe du particulier décédé | |

| Hommes | 19 |

| Femmes | 21 |

Graphique 17

Nombre de particuliers décédés avec ou sans fiducie testamentaire, répartition cumulative selon l'âge au moment du décès (%, moyenne pour 2002 à 2015)

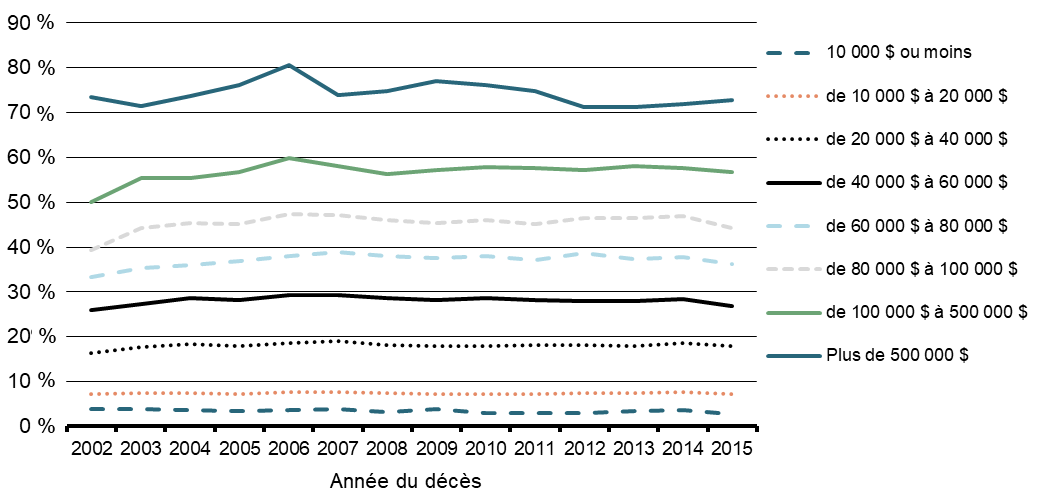

La propension à l'établissement d'une fiducie testamentaire augmente aussi avec le revenu (graphique 18). Près de 60 % des particuliers décédés ayant un revenu moyen de 100 000 $ ou plus avaient établi une fiducie testamentaire, comparativement à moins de 10 % des particuliers décédés ayant un revenu moyen inférieur à 20 000 $. Cependant, puisque les particuliers à revenu élevé représentent une petite partie de la population, les particuliers décédés ayant un revenu moyen de 100 000 $ ou plus représentent une proportion relativement faible (11 % en moyenne) de l'ensemble des fiducies testamentaires qui sont établies.

Graphique 18

Proportion des particuliers décédés ayant une fiducie testamentaire, selon le revenu moyen (%)

5. Conclusion

L'analyse et les commentaires figurant dans la présente étude visent à souligner la pertinence des fiducies au sein du régime canadien d'impôt sur le revenu. Dans l'ensemble, la création de fiducies a connu une augmentation importante au cours des récentes décennies, tout comme le revenu déclaré par les fiducies et l'impôt fédéral qu'elles ont payé. Il existe des dizaines de types de fiducies différents, chacun ayant des fins et des objectifs qui lui sont propres. Les fiducies de placement, particulièrement les fiducies de fonds commun de placement, continuent de représenter la catégorie la plus importante de fiducies selon le revenu, mais elles paient peu d'impôt, car elles transfèrent essentiellement tous leurs revenus aux investisseurs. Les fiducies testamentaires représentent le nombre le plus important des fiducies et la proportion la plus importante de l'impôt fédéral sur le revenu payé par les fiducies. Le recours aux fiducies de gestion de patrimoine a également connu une forte croissance au fil des années.

Références

CHOW, Grace et Ian PRYOR. Taxation of Trusts and Estates – A Practitioner's Guide 2019, Toronto (Ontario), Canada, Thomson Reuters, 2018.

MINISTÈRE DES FINANCES CANADA. Le Plan budgétaire de 2005. Ottawa (Ontario), Canada, 2005b.

MINISTÈRE DES FINANCES CANADA. Questions fiscales et autres liées aux entités intermédiaires cotées en bourse (fiducies de revenu et sociétés de personnes en commandite), (Publication no 2005-055), Ottawa (Ontario), Canada, 2005b.

MINISTÈRE DES FINANCES CANADA. Le gouvernement sollicite des commentaires sur des propositions d'amélioration de l'intégrité du régime fiscal fédéral visant à limiter l'application de taux progressifs aux fiducies et à certaines successions, (Publication no 2013-080). Ottawa (Ontario), Canada, 2003.

MINISTÈRE DES FINANCES CANADA. Évaluation de la non-imposition des gains en capital sur les dons de titres cotés en bourse.Rapport sur les dépenses fiscales fédérales : Concepts, estimations et évaluations – 2018. Ottawa (Ontario), Canada, 2018.

DOLSON, H.M. Trust Residence After Garron: Provincial Considerations, Revue fiscale canadienne (2014), 62:3, 671-699.

EDGAR, T. The Trouble With Income Trusts. Revue fiscale canadienne(2004), 52:3, 819-852.

HAWKESWORTH, K.B. Planning for 1993: Proposed Amendments to the Deemed Realization Rules for Trusts. Revue fiscale canadienne (1992), 40:1, 190-209.

L'INSTITUT DES FONDS D'INVESTISSEMENT DU CANADA. Statistiques mensuelles – Octobre 2018, [fichier de données] 2018.

MCCARLEY, B., et D. CHRISTIAN. Changes in the Taxation of Trusts Resulting from the 1995 Federal Budget , Conférence fiscale de la Colombie-Britannique 1995, 5, 1-78.

MCKENZIE, K. Income Taxes, Integration, and Income Trusts, 2016, Revue fiscale canadienne, 54:3, 633-656.

ROCHWERG, M. Using Trusts as an Income-Splitting Tool, Report of the Proceedings of Fifty-Fifth Tax Conference, 2003, 18:1-30.

ROTH, E. S., T. YOUDAN, C. ANDERSON, C. et K. BROWN. Canadian Taxation of Trusts , Toronto (Ontario), Canada, Fondation canadienne de fiscalité, 2016.

VAN VOORST. Interprovincial Tax Planning – An Update, Conférence fiscale de l'Ontario 2006, 5, 1-48.

WATERS, D.W.M., M.R. GILLEN, et L.D. SMITH. Waters' Law of Trusts in Canada (4e éd.), Toronto, (Ontario), Canada : Carswell, 2012.

YOUNG, K.C. Mutual Fund and Segregated Fund Flowthrough Tax Rules: Resolving the Inconsistencies, Revue fiscale canadienne (2004), 52:3, 884-924.

1 L'analyse exposée dans le présent document a été préparée par Scott Legree, ancien économiste, et David Messier, économiste à la Direction de la politique de l'impôt pour le ministère des Finances Canada. Les demandes de renseignements concernant les publications du ministère des Finances Canada peuvent être acheminées à finpub@canada.ca.

2 Cette définition est tirée de l'ouvrage de G. Chow et I. Pryor (2018).

3 La Loi de l'impôt sur le revenu fédérale ne définit pas officiellement ce qu'est une fiducie, sauf pour préciser qu'une fiducie inclut une succession et que la mention d'une fiducie ou d'une succession vaut mention « du fiduciaire, de l'exécuteur testamentaire, de l'administrateur successoral, du liquidateur de succession, de l'héritier ou d'un autre représentant légal ayant la propriété ou le contrôle des biens de la fiducie ». Elle vient également réputer certaines entités créées en vertu du Code civil comme des fiducies aux fins de l'impôt fédéral (les lois du Québec régissant les fiducies diffèrent considérablement de la common law qui s'applique aux autres provinces canadiennes).

4 D'une manière générale : la fiducie personnelle est une fiducie dans laquelle aucun droit de bénéficiaire n'est acquis pour une contrepartie à payer directement ou indirectement soit à la fiducie soit à une personne ou une société de personnes qui effectue un apport à la fiducie; une fiducie familiale (ce type de fiducie n'est pas défini dans la Loi de l'impôt sur le revenu) est une fiducie dont les auteurs et les bénéficiaires sont liés; une fiducie au profit de l'époux ou du conjoint de fait est une fiducie dans laquelle l'époux ou le conjoint de fait de l'auteur a droit à tous les revenus de la fiducie durant la vie de l'auteur et de son époux ou conjoint de fait, et aucune autre personne ne peut recevoir un revenu ou du capital de la fiducie au cours de cette période; une fiducie en faveur de soi-même est une fiducie dans laquelle l'auteur est âgé de 65 ans ou plus et seul l'auteur a le droit de recevoir un revenu et du capital de la fiducie jusqu'à son décès.

5 Les fiducies intermédiaires de placement déterminées sont classées comme des fiducies de placement, quoiqu'un grand nombre d'entre elles exploitent des entreprises. Les renseignements sur les types de fiducies sont tels que déclarés à l'Agence du revenu du Canada et correspondent aux différents types de fiducies qui figurent dans le Guide des fiducies T3 de l'Agence (publication T4013). Les fiducies sont classées selon les types de fiducies en date de 2017; puisqu'une fiducie peut passer d'un type à un autre au fil des années, il peut arriver que certaines d'entre elles ne figurent pas dans la bonne catégorie pour les années antérieures à 2017.

6 Certains types de fiducies sont exonérées de l'impôt sur le revenu au Canada (pourvu qu'elles satisfassent à certains critères), notamment la majorité des fiducies d'avantages au bénéfice des employés et les fiducies de régimes enregistrés d'épargne.

7 Avant 2016, toutes les fiducies testamentaires ainsi que certaines fiducies non testamentaires disposant de droits acquis étaient assujetties à l'impôt sur le revenu au taux d'imposition progressif.

8 Ces règles de présomption de disposition ne s'appliquent généralement pas aux fiducies de placement, aux fiducies d'avantages au bénéfice des employés et aux fiducies de régimes enregistrés d'épargne. La date initiale de la présomption de disposition est aussi reportée dans le cas de certaines fiducies au profit de l'époux ou du conjoint de fait, des fiducies mixtes au profit de l'époux et du conjoint de fait et des fiducies en faveur de soi‑même.

9 Avant 2016, toutes les fiducies testamentaires pouvaient bénéficier de l'exemption de base de 40 000 $.

10 L'information vise les déclarations de renseignements et de revenu des fiducies T3 générales ainsi que les déclarations T3 « spéciales » (T3D, T3P, T3S, T3IND-REEE, T3RI, T3R-IND, T3RIF-IND, T3ATH-IND, T3M, T3GR, T3-1061 ou T3RCA), qui sont produites par des types de fiducies particuliers seulement. L'information sur le revenu et l'impôt payé par les fiducies provient généralement de la déclaration T3 générale, et à ce titre, elle ne viserait pas les fiducies qui produisent une déclaration T3 spéciale.

11 Dans certains cas spéciaux, il se peut que des fiducies qui ne satisfont pas à ces conditions soient quand même tenues de produire une déclaration. Le budget de 2018 a proposé de nouvelles exigences en matière de déclaration selon lesquelles, à leur entrée en vigueur en 2021, les exigences de production des déclarations T3 seront appliquées à un plus grand nombre de fiducies, en plus de prévoir la déclaration annuelle de renseignements détaillés sur la propriété effective.

12 Avant 2016, toutes les fiducies testamentaires pouvaient avoir une fin d'année d'imposition qui ne correspondait pas à l'année civile.

13 À la suite d'une récente décision de la Cour suprême du Canada, la résidence d'une fiducie est maintenant généralement reconnue comme l'endroit où la gestion centrale et le contrôle de la fiducie sont exercés, compte tenu de toutes les circonstances et tous les faits pertinents. Voir Roth et coll. (2016) à la p. 710. Avant cette décision, la résidence d'une fiducie correspondait généralement à la résidence du ou des fiduciaires qui contrôlaient les biens de la fiducie. Certaines fiducies non-résidentes peuvent être réputées résidentes du Canada aux fins de l'impôt sur le revenu.

14 Le revenu déclaré par les fiducies de régime enregistré d'épargne est négligeable, si bien qu'il est exclu des statistiques présentées dans cette section. La catégorie « autres fiducies » inclut les autres types de fiducies mentionnées à la fin de la section 2.1 (hormis les fiducies d'organismes de bienfaisance) ainsi que les fiducies définies comme « autres fiducies non testamentaires » dans les données de l'Agence du revenu du Canada.

15 Voir Ministère des Finances Canada (2005b), Edgar (2004) et McKenzie (2006) pour en savoir plus sur les fiducies de revenu. De nouvelles règles ont été annoncées le 31 octobre 2006 afin d'imposer effectivement les fiducies de revenu au même titre que les sociétés. Ces règles, dont la mise en œuvre progressive s'est achevée en 2011, ont effectivement mis fin à la croissance de ce secteur.

16 La règle sur les biens étrangers limitait le montant des investissements étrangers qu'un particulier pouvait détenir dans un régime enregistré d'épargne-retraite ou un régime de pension agréé à 30 % du total des biens détenus. Cette règle a été abrogée en date de 2005.

17 Ce pourcentage correspond à la moyenne pour les années 2008 à 2017. Une baisse importante est observée depuis 2016, lorsque l'accès à la structure du taux progressif a été limité aux successions assujetties à l'imposition à taux progressifs et aux fiducies admissibles pour personne handicapée. Alors que 74 % des fiducies testamentaires avaient conservé plus de 95 % de leur revenu en moyenne entre 2008 et 2015, ce pourcentage est passé à 66 % en 2016 et en 2017.

18 Le mécanisme d'impôt remboursable au titre des gains en capital pour les fiducies de fonds commun de placement assure une intégration appropriée entre les impôts payés au niveau de la fiducie et ceux payés au niveau de l'investisseur, et il fonctionne d'une manière semblable pour ce qui est de l'impôt remboursable au titre des gains en capital pour les sociétés de placement et les sociétés de placement à capital variable (voir la description de cette mesure à la partie 3 du présent rapport).

19 Bien que la première disposition réputée ait eu lieu en 1993 (c'est-à-dire, 21 ans après l'instauration de l'imposition des gains en capital, en 1972), des mesures législatives ont été adoptées au début des années 1990 afin de permettre aux fiducies d'exercer le choix de reporter la disposition réputée jusqu'en 1999. Quelque 2 300 dispositions réputées ont été déclarées en 1993 par des fiducies testamentaires, par rapport à 2 850 en 1999 et 760 en 2014 (soit 21 ans après 1993).

20 Une faible proportion (environ 3 %) de toutes les fiducies testamentaires créées au cours de cette période étaient exclues de l'analyse, soit parce qu'elles ne déclaraient pas les numéros d'assurance sociale des particuliers décédés ou parce que ceux-ci n'avaient pas produit de déclaration T1. L'absence de production de déclaration T1 pour certains particuliers décédés peut être attribuable à des productions tardives (p. ex., les déclarations T1 ont été produites trop tard pour être incluses dans les jeux de données utilisés pour la présente analyse) ou au fait que ces particuliers décédés n'étaient pas tenus de produire une déclaration T1.

21 La situation d'un particulier comme étant en couple ou célibataire avant l'année du décès est déterminée en fonction de sa situation au cours de toutes les années antérieures lors desquelles un particulier a produit une déclaration T1, depuis 1995. Pour tenir compte de la possibilité qu'un particulier soit veuf plusieurs années avant son décès, un particulier est réputé avoir été en couple avant son décès s'il l'est depuis au moins la moitié des années pour lesquelles il a produit une déclaration T1.