Archivé - Rapport sur les dépenses fiscales fédérales : Concepts, estimations et évaluations 2022 : partie 10

Analyse de distribution des taux effectifs marginaux d'imposition des particuliersNote de bas de page 1

1. Introduction

La présente étude analyse la distribution des taux effectifs marginaux d'imposition (TEMI) sur le revenu du travail chez les Canadiens âgés de 18 à 64 ans à l'aide de données d'enquêteNote de bas de page 2 et en tenant compte des régimes d'imposition et de transfert fédéraux et provinciaux de 2017. Les TEMI font référence aux montants d'impôt à payer et à la réduction des transferts gouvernementaux résultant d'une hausse de revenu d'emploi due à une augmentation des heures de travail ou des salaires. Les TEMI sont généralement calculés à l'aide de scénarios hypothétiques. Une telle approche utilise les règles de l'impôt et des transferts pour calculer les TEMI de divers cas types, par exemple, le cas des personnes sans conjoint ni enfant résidant en Ontario et gagnant un montant donné de revenus annuels, en supposant que toutes ces personnes reçoivent les transferts auxquels elles sont admissibles. Bien que cette approche soit utile afin de cerner les cas potentiellement problématiques (c'est-à-dire, les situations où les personnes sont particulièrement susceptibles de se retrouver avec des TEMI élevés), elle simplifie la réalité en ce qui concerne l'utilisation des transferts et la combinaison de situations économiques et de caractéristiques individuelles possibles, en plus de ne pas permettre la production de statistiques descriptives. Grâce à une approche fondée sur les données d'enquête, l'analyse présentée dans cette étude tient compte des taux réels d'utilisation des transferts, ainsi que des situations de revenu et des caractéristiques réelles des individus. Cette méthodologie est particulièrement utile pour l'identification et l'examen des particuliers qui font face à un TEMI élevé. Les principaux objectifs de l'étude sont d'offrir un portrait plus complet des TEMI au Canada (échelle fédérale, échelle provinciale et combinaison des deux) ainsi que de déterminer le nombre réel de travailleurs qui font face à un TEMI élevé, leurs caractéristiques, les types d'impôt et de transferts impliqués.

Le reste de l'étude est organisé comme suit. La section 2 présente une description de la population d'intérêt pour le calcul des TEMI, et la section 3, la distribution des TEMI parmi cette population. Les sections 4 et 5 portent sur la contribution des régimes fiscaux et de transferts fédéraux et provinciaux et sur les caractéristiques associées aux TEMI élevés. La section 6 discute du profil des particuliers aux TEMI élevés au Canada. Des renseignements méthodologiques, y compris la définition des TEMI, des détails sur les données, l'outil et la méthodologie ayant servi au calcul des TEMI, figurent à l'annexe A.

2. Population d'intérêt pour le calcul des TEMI

Comme l'objectif principal est d'examiner les TEMI sur le revenu du travail, le groupe d'intérêt se limite aux particuliers qui sont les plus susceptibles d'être actifs sur le marché du travail, c'est-à-dire ceux âgés de 18 à 64 ans. Des taux marginaux plus bas ou plus élevés sur le revenu du travail sont moins susceptibles d'avoir une incidence marquée sur les particuliers en dessous et au-dessus de cette fourchette d'âge. Parmi les personnes en âge de travailler, celles qui ont travaillé au cours de l'année représentent la population d'intérêt pour le calcul des TEMI, étant donné que seuls les employés peuvent décider d'intensifier leur effort de travail en cours.

Parmi les 36,3 millions de Canadiens, 22,9 millions (63,2 %) étaient âgés de 18 à 64 ans, et parmi les personnes en âge de travailler, près de 19 millions (82,8 %) ont déclaré certains revenus d'emploi en 2017 et formaient la population d'intérêt pour le calcul des TEMI.

La grande majorité des personnes ayant un revenu d'emploi ont déclaré au moins certains revenus provenant de salaires et traitements (92,5 %), et 7,5 % n'ont déclaré que des revenus de travailleur autonome. Bien que la plupart des travailleurs ne comptent pas du tout sur le revenu de l'aide sociale (AS), 5,3 % d'entre eux ont déclaré avoir reçu des montants d'AS ou avaient des bénéficiaires de l'AS dans leur famille. L'AS est une aide financière provinciale de dernier recours dont les bénéfices sont fondés sur le revenu familial. Ainsi, une hausse du revenu d'emploi de l'un ou l'autre des conjoints au sein d'un couple peut affecter les montants d'AS attribués à la famille, indépendamment de quel conjoint reçoit l'AS.

3. Répartition des TEMI parmi les travailleurs âgés de 18 à 64 ans

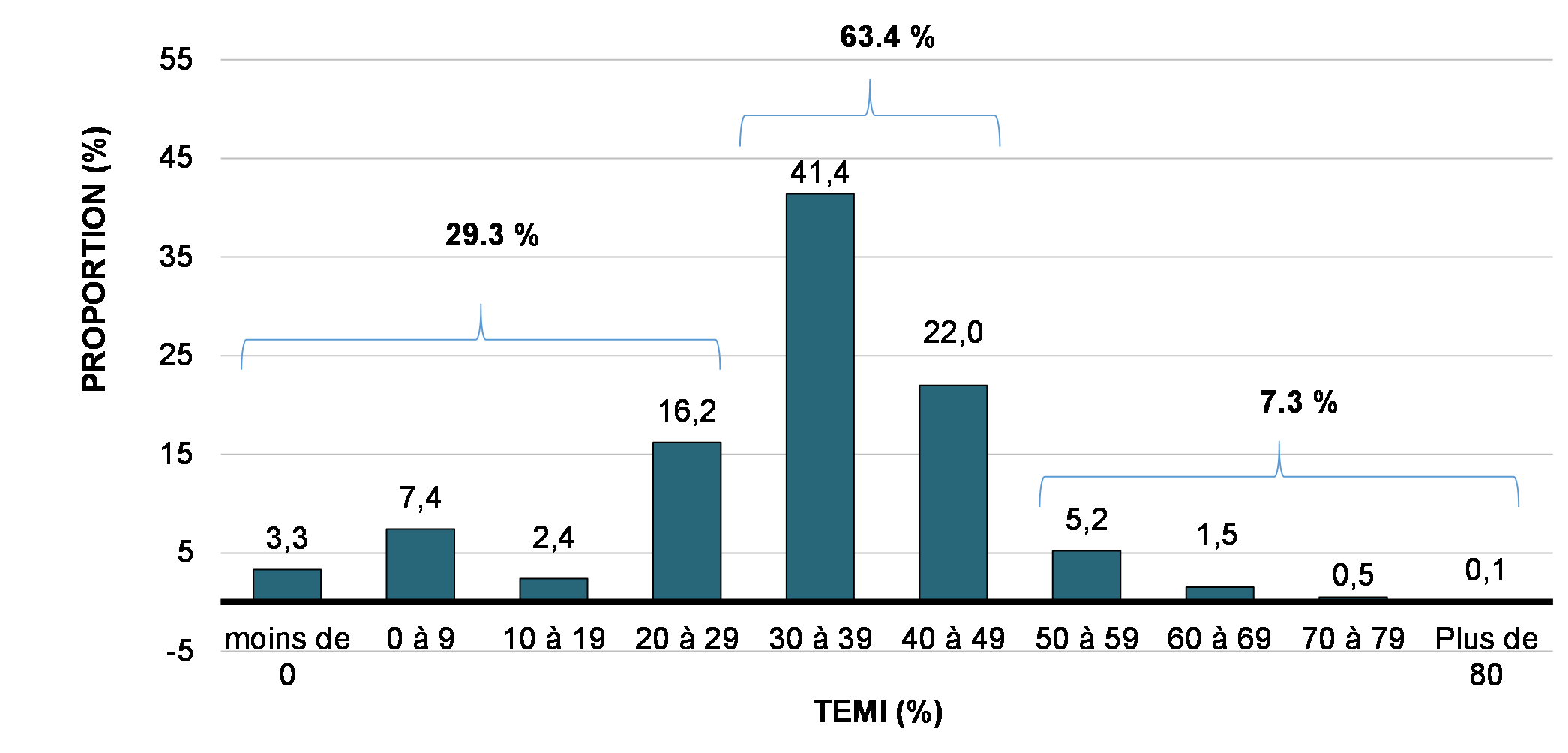

Parmi les travailleurs non bénéficiaires de l'AS, le TEMI moyen était de 33,0 %. La plus grande proportion (63,4 %) de ces travailleurs faisaient face à un TEMI situé entre 30 % et 49,9 %. Environ 29,3 % d'entre eux avaient un TEMI inférieur à 30 %, et 7,3 %, un TEMI de 50 % ou plus.

Distribution des TEMI parmi les travailleurs âgés de 18 à 64 ans non-bénéficiaires de l'AS (2017)

La distribution des TEMI est différente chez les travailleurs qui dépendent également du revenu de l'AS. Les travailleurs dont un membre de la famille est bénéficiaire de l'AS sont plus susceptibles d'avoir un TEMI de 50 % ou plus. Parmi eux, la proportion des travailleurs qui faisaient face à un TEMI aussi élevé variait entre 22,7 % et 44,9 % – selon l'hypothèse retenue pour estimer les taux de récupération de l'ASNote de bas de page 3 – comparativement à 7,3 % chez les non-bénéficiaires de l'AS.

La distribution des TEMI entre les travailleurs qui comptent sur l'AS est très sensible à l'hypothèse sélectionnée pour évaluer l'incidence des augmentations du revenu du travail sur le revenu de l'AS, et les renseignements disponibles ne permettent pas de faire un choix définitif quant à l'hypothèse qui s'applique le mieux. Néanmoins, comme les bénéficiaires de l'AS ne représentent qu'une faible proportion des travailleurs, l'hypothèse retenue n'a pas une incidence importante sur la distribution globale des TEMI. Afin de s'assurer que les TEMI ne sont pas sous-estimés chez les bénéficiaires de l'AS, l'hypothèse la plus prudente (scénario 1, note de bas de page 4) a été retenue pour le reste de l'analyse.

Selon cette hypothèse, on estime que les 19 millions de travailleurs faisaient face à un TEMI moyen de 34,1 % (c'est-à-dire, un TEMI moyen de 1,1 point de pourcentage plus élevé que celui des 18 millions de travailleurs non bénéficiaires de l'AS). Ceci signifie que, dans l'ensemble, les travailleurs canadiens auraient en moyenne bénéficié de 659 $, sur un revenu de travail supplémentaire de 1 000 $.

4. Contributions des régimes fiscaux et de transferts fédéraux et provinciaux

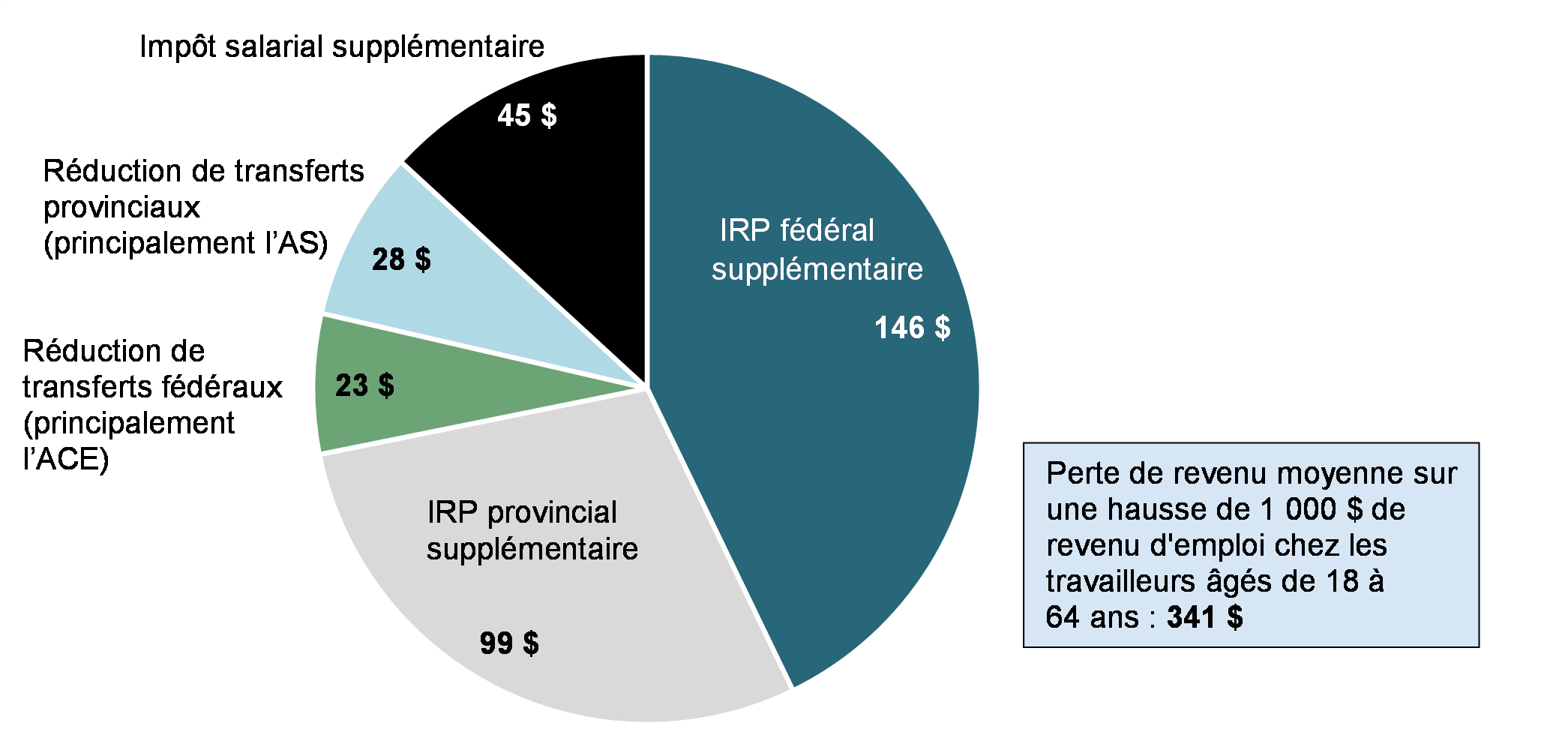

Le montant perdu à la suite de l'application des régimes d'imposition et de transferts fédéraux et provinciaux aurait été de 341 $ en moyenne. Une décomposition de ce TEMI de 34,1 % (graphique 2) laisse entrevoir qu'en moyenne, l'application du régime fédéral d'impôt sur le revenu des particuliers (IRP) et de transferts explique près de la moitié de cette perte de revenu moyenne de 341 $, comparativement à 37 % pour le régime provincial d'impôt et de transferts et à 13 % pour l'impôt salarial fédéral-provincial combiné.

L'incidence du régime fédéral d'impôt et de transferts est principalement attribuable à l'IRP que les travailleurs devraient payer sur un revenu de travail supplémentaire de 1 000 $ et, dans une moindre mesure, à la réduction des paiements de transfert fédéraux auxquels ils auraient eu droit, plus particulièrement à la réduction des montants de l'Allocation canadienne pour enfants (ACE). L'incidence du régime provinciale est aussi principalement attribuable à l'IRP provincial supplémentaire que les travailleurs auraient eu à payer, mais dans une moindre mesure. Au niveau provincial, le principal facteur qui explique la perte moyenne de transferts gouvernementaux est la récupération de l'AS.

Contribution des changements à l'IRP et aux transferts fédéraux et provinciaux et de l'impôt salarial combiné au TEMI moyen des travailleurs âgés de 18 à 64 ans (2017)

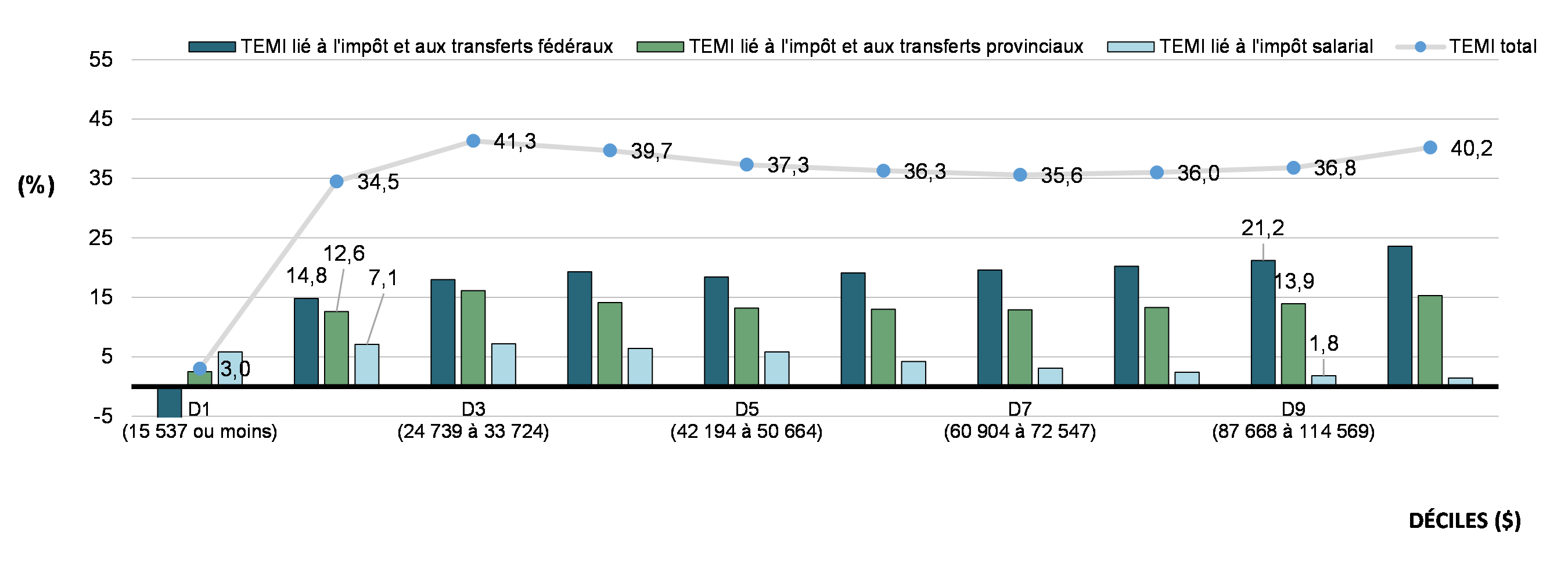

En raison de la progressivité des régimes d'IRP fédéraux et provinciaux, et puisque les programmes de transfert ciblent principalement les familles à faible revenu, la contribution des impôts et des transferts aux TEMI des travailleurs varie d'un revenu familial à l'autre. Comme le montre le graphique 3, le TEMI moyen est nettement plus faible parmi les travailleurs qui font partie du premier décile de revenu familial (3,0 %). Les travailleurs du décile inférieur auraient conservé presque la totalité (970 $) d'un revenu de travail supplémentaire de 1 000 $, principalement en raison de l'incidence positive du régime fédéral d'impôt et de transferts. Par rapport au premier décile, le TEMI moyen augmente rapidement pour les travailleurs des deuxième (34,5 %) et troisième (41,3 %) déciles de revenu familial. Il diminue ensuite légèrement jusqu'au septième décile (35,6 %) et recommence à augmenter par la suite pour atteindre 40,2 % parmi les travailleurs du décile supérieur. Dans l'ensemble, ce sont les travailleurs du troisième décile de revenu familial (c'est-à-dire ceux dont le revenu familial ajusté se situait entre 24 739 $ et 33 724 $) qui avaient le TEMI moyen le plus élevé (41,3 %), suivis de ceux du décile supérieur. Fait intéressant, alors que le TEMI moyen est seulement légèrement plus élevé pour les membres du troisième décile que pour ceux du décile supérieur, la proportion de travailleurs faisant face à un TEMI de 50 % ou plus est considérablement plus élevée au troisième décile (23,6 % par rapport à 11,8 %).

Comme on peut également le voir dans le graphique 3, la contribution aux TEMI du régime fédéral d'impôt et de transferts augmente avec le décile de revenu familial. La contribution du régime provincial d'impôt et de transferts a aussi tendance à augmenter avec le décile de revenu familial, mais de façon moins marquée. En revanche, la contribution de l'impôt salarial diminue généralement avec le décile de revenu familial. Par exemple, le régime fédéral d'impôt et de transferts, le régime provincial d'impôt et de transferts et l'impôt salarial étaient à l'origine d'environ 43 %, 37 % et 21 %, respectivement, du TEMI moyen total de 34,5 % observé parmi les travailleurs du deuxième décile, comparativement à 58 %, 38 % et 5 %, respectivement, du TEMI moyen total de 36,8 % parmi les travailleurs du neuvième décile.

TEMI total moyen, TEMI associés à l'impôt et aux transferts fédéraux et provinciaux et TEMI associé à l'impôt salarial parmi les travailleurs âgés de 18 à 64 ans, par déciles de revenu familial ajustés* (2017)

Tel que l'indique le tableau 1, le TEMI moyen observé chez les travailleurs du décile de revenu familial inférieur est principalement attribuable aux changements dans l'admissibilité aux programmes de transfert fédéraux et provinciaux. Dans tous les autres déciles, les variations des montants de l'IRP à payer aux gouvernements fédéral et provinciaux contribuent principalement aux TEMI. Plus particulièrement, l'augmentation moyenne des montants de la prestation fiscale pour le revenu de travail (PFRT) et du crédit pour la taxe sur les produits et services/taxe de vente harmonisée (CTPS)Note de bas de page 4 (+ 51 $, + 7 $) compense entièrement l'augmentation moyenne de l'impôt salarial des travailleurs du premier décile (+ 58 $). Toutefois, l'augmentation de la PFRT, du CTPS et des transferts provinciaux autres que l'AS ne suffit pas à compenser entièrement les augmentations moyennes de l'IRP et la récupération de l'AS.

Le tableau 1 indique également que, parmi tous les transferts fédéraux, les changements dans l'admissibilité à la PFRT influent principalement sur les gains supplémentaires découlant du travail dans les premier et deuxième déciles, tandis que l'ACE et le CTPS ont des répercussions plus importantes dans les troisième, quatrième et cinquième déciles. Bien que l'ACE continue d'avoir une faible incidence chez les travailleurs du sixième au neuvième décile, les répercussions de tous les autres transferts fédéraux sont négligeables parmi les travailleurs de ces groupes à revenu familial plus élevé. Il convient de noter que pour les deuxième et troisième déciles, les transferts provinciaux jouent un rôle plus important dans les TEMI que les transferts fédéraux, tandis que l'inverse est vrai pour tous les autres déciles.

Dû à la progressivité du régime fiscal canadien, l'IRP fédéral et provincial réduit le gain découlant de revenus supplémentaires de travail à mesure que le revenu familial augmente. Bien que cela soit également vrai pour l'impôt salarial des premier, deuxième et troisième déciles, la tendance à la hausse s'inverse à partir du quatrième décile, probablement en raison des seuils de contribution maximaux.

| Variations moyennes en $ | D1 | D2 | D3 | D4 | D5 | D6 | D7 | D8 | D9 | D10 |

|---|---|---|---|---|---|---|---|---|---|---|

| IRP fédéral | -6 | -85 | -118 | -137 | -149 | -167 | -177 | -183 | -200 | -234 |

| IRP provincial | -1 | -49 | -80 | -103 | -110 | -117 | -122 | -127 | -135 | -149 |

| Transferts fédéraux* | 59 | -63 | -62 | -56 | -35 | -24 | -20 | -19 | -12 | -2 |

PFRT |

51 | -59 | -5 | -1 | 0 | 0 | 0 | 0 | -1 | 0 |

ACE |

0 | -3 | -35 | -35 | -23 | -22 | -19 | -18 | -11 | -2 |

CTPS |

7 | 3 | -15 | -15 | -11 | -1 | 0 | 0 | 0 | 0 |

Autres |

1 | -4 | -7 | -5 | -1 | 0 | 0 | 0 | 0 | 0 |

| Transferts provinciaux | -24 | -77 | -81 | -38 | -22 | -14 | -7 | -6 | -4 | -4 |

AS |

-30 | -59 | -31 | -9 | -8 | -5 | -5 | -3 | -3 | -4 |

Autres |

6 | -18 | -50 | -29 | -14 | -9 | -2 | -4 | -1 | 0 |

| Impôt salarial combiné | -58 | -71 | -72 | -64 | -58 | -42 | -31 | -24 | -18 | -14 |

| Total | -30 | -345 | -413 | -397 | -373 | -364 | -356 | -360 | -368 | -403 |

| *Un nombre positif fait référence à une augmentation des transferts reçus.

Source : Calculs de l'auteure effectués à l'aide de la BD/MSPS de Statistique Canada, version 27.0 |

||||||||||

5. Distribution des TEMI selon les caractéristiques des travailleurs

Comme nous l'avons déjà mentionné, le TEMI moyen et la proportion de personnes qui ont un TEMI de 50 % ou plus sont considérablement plus élevés chez les travailleurs qui dépendent de l'AS. Bien qu'il soit particulièrement important, le fait d'être prestataire de l'AS n'est pas le seul facteur qui augmente la probabilité de faire face à un TEMI élevé chez les travailleurs. Le fait d'avoir des enfants est un autre facteur qui augmente considérablement les chances de faire face à un TEMI élevé. Comme l'indique le tableau 2, 19,1 % des travailleurs ayant des enfants dans leur famille, avaient un TEMI de 50 % ou plus, comparativement à 4,8 % des travailleurs de familles sans enfant. Parmi les travailleurs avec des enfants, les parents seuls étaient les plus susceptibles d'avoir un TEMI élevé (35,1 %), suivis par ceux qui étaient les principaux soutiens économiques de familles biparentales (21,7 %), puis par ceux qui étaient les seconds soutiens économiques de ces familles (11,7 %).

La distribution des TEMI varie aussi selon d'autres caractéristiques démographiques et socioéconomiques des travailleurs, quoique de façon moins marquée. Notamment, les travailleurs qui vivaient dans la province de Québec, qui étaient âgés de 35 à 44 ans ou qui étaient de récents immigrants étaient légèrement plus susceptibles de faire face à un TEMI de 50 % ou plus. En effet, les proportions de travailleurs faisant face à un EMTR de 50 % ou plus étaient respectivement de 16,2 %, 15,4 % et 13,6 % pour ces trois groupes, comparativement à 9,4 % pour l'ensemble de la population de travailleurs. Dans une certaine mesure, le niveau d'éducation et l'intensité du travail sont également corrélés avec l'ampleur du TEMI auquel font face les travailleurs. Les TEMI calculés parmi les personnes avec un niveau d'éducation plus élevé ou parmi celles qui travaillent à temps plein toute l'année (TPTA) étaient plus élevés en moyenne que chez les travailleurs moins scolarisés ou ceux ne travaillant pas à TPTA. En revanche, la distribution des TEMI entre ces groupes indique que les travailleurs plus scolarisés ou les travailleurs à TPTA sont moins susceptibles de faire face à des TEMI très faibles ou très élevés. En comparaison avec ces deux groupes, la proportion de travailleurs faisant face à un TEMI d'au moins 70 % était plus élevée parmi les travailleurs sans diplôme d'études secondaires ou les travailleurs travaillant à temps partiel ou une partie de l'année.

| TEMI | Distribution des TEMI | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Caractéristiques | NBRE (x 1 000) |

Moyenne | TEMI de 50 % ou plus | Moins de 30 % | 30 à 39 % | 40 à 49 % | 50 à 59 % | 60 à 69 % | 70 % ou plus |

| Tous les travailleurs de 18 à 64 ans | 18 968 | 34,1 | 9,4 | 28,8 | 40,4 | 21,4 | 5,3 | 1,7 | 2,4 |

| Bénéficiaire de l'AS | |||||||||

| Oui | 998 | 53,5 | 44,9 | 21,1 | 23,4 | 10,6 | 7,2 | 4,6 | 33,3 |

| Non | 17 970 | 33,0 | 7,4 | 29,3 | 41,4 | 22,0 | 5,2 | 1,5 | 0,7 |

| Province | |||||||||

| Terre-Neuve-et-Labrador | 255 | 36,2 | 9,5 | 27,2 | 30,0 | 33,3 | 6,2 | 1,5 | 1,9 |

| Île-du-Prince-Édouard | 79 | 34,9 | 7,0 | 21,9 | 46,2 | 24,9 | 4,5 | 0,7 | 1,8 |

| Nouvelle-Écosse | 453 | 36,0 | 8,3 | 21,4 | 41,0 | 29,4 | 6,3 | 0,7 | 1,3 |

| Nouveau-Brunswick | 385 | 34,3 | 5,4 | 19,7 | 48,7 | 26,2 | 3,7 | 0,8 | 1,0 |

| Québec | 4 379 | 38,1 | 16,2 | 15,0 | 35,1 | 33,7 | 9,9 | 4,0 | 2,2 |

| Ontario | 7 206 | 33,2 | 9,6 | 35,7 | 37,0 | 17,6 | 5,2 | 1,4 | 3,0 |

| Manitoba | 644 | 35,3 | 6,7 | 14,9 | 55,0 | 23,3 | 4,7 | 0,7 | 1,3 |

| Saskatchewan | 567 | 34,3 | 3,9 | 15,3 | 64,4 | 16,4 | 1,8 | 0,2 | 1,9 |

| Alberta | 2 437 | 31,6 | 4,3 | 25,8 | 56,5 | 13,4 | 2,3 | 0,6 | 1,4 |

| Colombie-Britannique | 2 564 | 30,9 | 4,7 | 45,6 | 34,3 | 15,5 | 1,8 | 0,4 | 2,4 |

| Groupe d'âge | |||||||||

| 18-24 | 2 642 | 19,1 | 3,0 | 61,6 | 26,8 | 8,6 | 1,0 | 0,6 | 1,4 |

| 25-34 | 4 365 | 35,1 | 9,2 | 26,9 | 44,7 | 19,1 | 4,6 | 1,8 | 2,8 |

| 35-44 | 4 202 | 39,0 | 15,4 | 17,4 | 39,2 | 28,0 | 8,9 | 3,1 | 3,4 |

| 45-54 | 4 172 | 37,0 | 9,4 | 21,0 | 44,3 | 25,4 | 5,9 | 1,6 | 1,9 |

| 55-64 | 3 586 | 34,6 | 7,3 | 29,5 | 42,1 | 21,0 | 4,6 | 0,7 | 2,0 |

| Genre | |||||||||

| Homme | 9 819 | 35,1 | 10,0 | 25,9 | 39,1 | 25,1 | 6,3 | 1,5 | 2,2 |

| Femme | 9 149 | 33,0 | 8,8 | 32,0 | 41,8 | 17,4 | 4,3 | 1,8 | 2,6 |

| Statut d'immigrant | |||||||||

| Non-immigrant | 14 316 | 33,9 | 8,8 | 28,4 | 41,2 | 21,7 | 5,2 | 1,4 | 2,1 |

| Immigrant récent (moins de 10 ans) | 1 548 | 33,8 | 13,6 | 31,7 | 35,3 | 19,4 | 6,1 | 3,7 | 3,8 |

| Immigrant non récent | 3 104 | 34,9 | 10,2 | 29,4 | 39,6 | 20,8 | 5,6 | 1,8 | 2,8 |

| Plus haut niveau d'éducation | |||||||||

| Moins que l'école secondaire (ES) | 1 459 | 32,5 | 11,5 | 34,7 | 36,6 | 17,3 | 5,4 | 2,1 | 4,0 |

| École secondaire | 5 158 | 29,7 | 7,6 | 40,1 | 36,5 | 15,8 | 3,8 | 1,6 | 2,2 |

| Plus que l'ES | 6 195 | 36,2 | 10,3 | 23,2 | 43,8 | 22,7 | 5,9 | 2,0 | 2,3 |

| Diplôme universitaire | 6 156 | 36,0 | 9,5 | 23,7 | 41,2 | 25,7 | 6,1 | 1,3 | 2,2 |

| Statut d'étudiant | |||||||||

| Non-étudiant | 16 117 | 36,5 | 10,1 | 23,5 | 42,9 | 23,5 | 5,8 | 1,8 | 2,5 |

| Étudiants à temps plein | 2 151 | 16,4 | 4,0 | 67,6 | 21,6 | 6,8 | 1,8 | 0,9 | 1,3 |

| Étudiant à temps partiel | 700 | 32,4 | 9,0 | 32,4 | 41,3 | 17,3 | 4,7 | 2,2 | 2,1 |

| Type de travailleur | |||||||||

| Salarié | 17 550 | 34,2 | 9,2 | 28,3 | 41,1 | 21,4 | 5,2 | 1,7 | 2,4 |

| Travailleur autonome seulement | 1 418 | 32,1 | 11,7 | 36,0 | 31,7 | 20,6 | 7,0 | 2,1 | 2,6 |

| Intensité du travail | |||||||||

| Travailleur une partie de l'année | 5 663 | 28,6 | 10,0 | 43,8 | 32,3 | 13,9 | 4,7 | 1,9 | 3,5 |

| Travailleur à temps partiel, toute l'année | 1 657 | 29,9 | 10,0 | 43,5 | 33,1 | 13,5 | 3,7 | 1,7 | 4,6 |

| Travailleur à temps plein, toute l'année | 11 647 | 37,3 | 9,0 | 19,5 | 45,4 | 26,1 | 5,9 | 1,6 | 1,5 |

| Rôle dans la famille | |||||||||

| Sans conjoint | 7 579 | 29,0 | 7,3 | 39,5 | 37,2 | 16,0 | 3,3 | 1,7 | 2,4 |

| Principal soutien économique (PSE) | 6 196 | 39,6 | 13,4 | 14,6 | 39,7 | 32,3 | 9,0 | 2,1 | 2,3 |

| Soutien économique secondaire (SES) | 5 193 | 34,8 | 7,6 | 30,3 | 46,1 | 16,1 | 4,0 | 1,2 | 2,4 |

| Présence d'enfants | |||||||||

| Oui | 6 047 | 41,2 | 19,1 | 12,6 | 35,1 | 33,2 | 11,5 | 3,9 | 3,7 |

| Non | 12 921 | 30,7 | 4,8 | 36,5 | 42,9 | 15,8 | 2,5 | 0,6 | 1,7 |

| Situation familiale | |||||||||

| Sans conjoint ni enfant | 6 908 | 27,7 | 4,6 | 41,4 | 39,2 | 14,8 | 1,9 | 0,9 | 1,8 |

| Sans conjoint, avec enfants | 671 | 42,3 | 35,1 | 19,4 | 16,5 | 29,0 | 17,7 | 9,5 | 7,9 |

| Couple avec enfants, PSE | 2 903 | 43,7 | 21,7 | 4,8 | 32,1 | 41,4 | 14,5 | 4,0 | 3,2 |

| Couple avec enfants, SES | 2 473 | 38,0 | 11,7 | 19,8 | 43,8 | 24,6 | 6,3 | 2,3 | 3,2 |

| Couple sans enfants, PSE | 3 293 | 36,0 | 6.2 | 23,3 | 46,4 | 24,2 | 4,1 | 0,5 | 1,6 |

| Couple sans enfants, SES | 2 720 | 31,9 | 3.8 | 39,8 | 48,1 | 8,3 | 1,8 | 0,3 | 1,7 |

| Source : Calculs de l'auteure effectués à l'aide de la BD/MSPS de Statistique Canada, version 27.0 | |||||||||

Autre fait intéressant, le TEMI moyen des hommes qui travaillent (35,1 %) était supérieur à celui des femmes qui travaillent (33,0 %). De plus, une tendance similaire a été observée en ce qui concerne les proportions d'hommes et de femmes dont le TEMI était de 50 % ou plus (10 % par opposition à 8,8 %). L'examen plus attentif de la distribution des TEMI par genre suggère que les femmes étaient légèrement plus susceptibles que les hommes d'avoir un TEMI de 60 % ou plus – probablement en raison de leur dépendance légèrement plus grande vis-à-vis des transferts,Note de bas de page 5 mais également plus susceptibles d'avoir un TEMI de moins de 40 % – probablement en raison de leur revenu des particuliers généralement inférieur. Les hommes, quant à eux, étaient plus susceptibles d'avoir un TEMI dans la fourchette de 40 % à 60 %.

En revanche, le TEMI moyen et la proportion des travailleurs faisant face à un TEMI de 50 % ou plus étaient particulièrement faibles parmi les jeunes travailleurs (c'est-à-dire ceux âgés de 18 à 24 ans) et les étudiants

à temps

plein.Note de bas de page 6

6. Profil des particuliers aux « TEMI élevés »

Alors que la plupart des travailleurs auraient conservé la majeure partie d'un revenu supplémentaire de travail de 1 000 $, environ 9,4 % d'entre eux (ou 1,7 million) auraient fait face à un TEMI de 50 % ou plus. La section précédente relevait certaines caractéristiques associées à des TEMI moyens plus élevés et à des proportions plus importantes de TEMI élevés (c'est-à-dire des TEMI égaux ou supérieurs à 50 %) parmi l'ensemble des travailleurs. Elle n'indiquait toutefois pas dans quelle mesure la population aux TEMI élevés possédait ces caractéristiques, car ceci dépend du nombre de personnes qui ont ces caractéristiques parmi l'ensemble des travailleurs. Afin de mieux comprendre les causes des TEMI élevés, la présente section examine la prévalence de ces caractéristiques au sein du groupe de personnes qui font effectivement face à des TEMI élevés.

Les graphiques 4 et 5 montrent que comparativement à l'ensemble des travailleurs, les personnes aux TEMI élevés sont plus susceptibles d'être des parents seuls ou de faire partie de couples avec enfants. Ils sont également plus susceptibles d'avoir un revenu familial ajusté compris entre 15 500 $ et 42 200 $ (deuxième, troisième et quatrième déciles) ou de faire partie du 10 % supérieur de la distribution du revenu (dixième décile); ils sont également plus susceptibles de vivre au Québec, d'être âgés de 35 à 44 ans ou d'être de nouveaux immigrants. De plus, la prévalence des hommes, des personnes avec diplôme d'études secondaires, des travailleurs autonomes et des travailleurs à temps partiel ou travaillant une partie de l'année est quelque peu supérieure dans ce groupe.

Comparativement à tous les travailleurs, ceux qui ont un TEMI élevé sont aussi moins susceptibles d'avoir atteint les seuils de cotisation maximaux du Régime de pensions du Canada (RPC) ou du Régime de rentes du Québec (RRQ) (21,9 % par rapport à 30,2 %), et une proportion beaucoup plus grande de travailleurs reçoit des transferts, tant du gouvernement fédéral (93,4 % par rapport à 72,2 % pour les autres travailleurs) que des gouvernements provinciaux (82,7 % par rapport à 52,9 %). Plus particulièrement, une majorité de ces travailleurs ont reçu des montants de l'ACE (60 % par opposition à 25,7 %) et du CTSC (55,3 % par opposition à 36,3 %).

Proportion de personnes ayant des caractéristiques particulières parmi les travailleurs aux TEMI élevés par rapport à l'ensemble des travailleurs (y compris les travailleurs aux TEMI élevés) (2017)

Proportion de personnes ayant des caractéristiques particulières parmi les travailleurs aux TEMI élevés par rapport à l'ensemble des travailleurs (y compris les travailleurs aux TEMI élevés) (2017)

En théorie, une meilleure compréhension des caractéristiques associées aux TEMI élevés et des programmes gouvernementaux impliqués peut orienter l'élaboration d'approches permettant d'alléger le fardeau des TEMI et d'encourager le travail supplémentaire. Toutefois, l'observation de ces caractéristiques révèle que la majorité (58,8 %) des travailleurs aux TEMI élevés travaillaient déjà à temps plein toute l'année.

Selon le tableau 3, seulement 41,2 % (733 300) de toutes les personnes qui faisaient face à un TEMI élevé ne travaillaient pas à TPTA (soit 3,9 % de tous les travailleurs). Les personnes sans conjoint, les immigrants récents, les étudiants à temps plein, les personnes âgées de 25 à 34 ans ou les personnes possédant un niveau d'éducation inférieur au diplôme d'études secondaires étaient plus fortement représentés dans ce groupe. À l'inverse, cette sous-population de personnes aux TEMI élevés était moins largement composée d'hommes, de résidents du Québec, de personnes âgées de 35 à 44 ans ou de personnes vivant dans des familles avec enfants (bien que les familles avec enfants représentent aussi la situation familiale la plus courante dans cette sous-population).

| Caractéristiques | Tous les travailleurs | TEMI élevés | |||

|---|---|---|---|---|---|

| Tous | Ne travaillent pas à TPTA | TEMI de 50 à 60 % | TEMI de 60 % ou plus | ||

| Tous les particuliers de 18 à 64 ans (nombre x 1 000) | 18 968 | 1 781 | 733 | 1 013 | 768 |

| Revenu d'emploi moyen | 48 700 $ | 67 700 $ | 32 900 $ | 99 600 $ | 25 600 $ |

| Province | |||||

| Terre-Neuve-et-Labrador | 1,3 | 1,4 | 1,7 | 1,6 | 1,1 |

| Île-du-Prince-Édouard | 0,4 | 0,3 | 0,4 | 0,4 | 0,3 |

| Nouvelle-Écosse | 2,4 | 2,1 | 2,6 | 2,8 | 1,2 |

| Nouveau-Brunswick | 2,0 | 1,2 | 1,3 | 1,4 | 0,9 |

| Québec | 23,1 | 39,9 | 32,8 | 42,9 | 35,8 |

| Ontario | 38,0 | 38,9 | 37,4 | 36,8 | 41,7 |

| Manitoba | 3,4 | 2,4 | 2,9 | 3,0 | 1,7 |

| Saskatchewan | 3,0 | 1,2 | 1,7 | 1,0 | 1,5 |

| Alberta | 12,9 | 6,0 | 9,0 | 5,6 | 6,4 |

| Colombie-Britannique | 13,5 | 6,7 | 10,3 | 4,6 | 9,5 |

| Groupe d'âge | |||||

| 18-24 | 13,9 | 4,4 | 6,7 | 2,6 | 6,8 |

| 25-34 | 23,0 | 22,5 | 27,2 | 19,7 | 26,3 |

| 35-44 | 22,2 | 36,4 | 29,4 | 36,9 | 35,6 |

| 45-54 | 22,0 | 21,9 | 19,5 | 24,4 | 18,7 |

| 55-64 | 18,9 | 14,8 | 17,2 | 16,4 | 12,6 |

| Genre | |||||

| Homme | 51,8 | 54,9 | 48,0 | 60,8 | 47,1 |

| Femme | 48,2 | 45,1 | 52,1 | 39,2 | 52,9 |

| Statut d'immigrant | |||||

| Non-immigrant | 75,5 | 70,4 | 67,6 | 73,5 | 66,3 |

| Immigrant récent (moins de 10 ans) | 8,2 | 11,8 | 15,5 | 9,3 | 15,1 |

| Immigrant non récent | 16,4 | 17,9 | 16,9 | 17,2 | 18,7 |

| Plus haut niveau d'éducation | |||||

| Moins que l'école secondaire (ES) | 7,7 | 9,4 | 13,1 | 7,8 | 11,5 |

| École secondaire | 27,2 | 22,0 | 25,2 | 19,3 | 25,5 |

| Plus que l'ES | 32,7 | 35,7 | 34,5 | 36,1 | 35,2 |

| Diplôme universitaire | 32,5 | 33,0 | 27,1 | 36,9 | 27,8 |

| Statut d'étudiant | |||||

| Non-étudiant | 85,0 | 91,7 | 85,2 | 93,0 | 90,0 |

| Étudiant à temps plein | 11,3 | 4,8 | 10,3 | 3,8 | 6,1 |

| Étudiant à temps partiel | 3,7 | 3,5 | 4,5 | 3,3 | 3,9 |

| Intensité du travail | |||||

| Travailleur à temps partiel | 29,9 | 31,9 | 77,5 | 26,0 | 39,7 |

| Travailleur à temps partiel, toute l'année | 8,7 | 9,3 | 22,5 | 6,0 | 13,6 |

| Travailleur à temps plein, toute l'année | 61,4 | 58,8 | 0,0 | 68,0 | 46,7 |

| Situation familiale | |||||

| Sans conjoint | 36,4 | 18,0 | 25,6 | 13,0 | 24,5 |

| Parent seul | 3,5 | 13,2 | 11,3 | 11,7 | 15,2 |

| Couple avec enfants | 28,4 | 51,7 | 42,0 | 56,9 | 44,7 |

| Couple sans enfants | 31,7 | 17,2 | 21,1 | 18,3 | 15,6 |

| Groupe de revenu total réel des particuliers | |||||

| Inférieur au montant personnel de base (MPB) de 2017 (11 635 $) | 9,7 | 4,5 | 8,4 | 3,2 | 6,2 |

| Entre 11 635 $ et 45 916 $ (taux d'IRP de 15 %) | 42,8 | 45,2 | 63,7 | 31,7 | 63,0 |

| Entre 45 916 $ et 91 831 $ (taux d'IRP de 20,5 %) | 33,6 | 30,8 | 20,4 | 32,8 | 28,3 |

| Entre 91 831 $ et 142 353 $ (taux d'IRP de 26,0 %) | 9,8 | 6,4 | 2,5 | 9,8 | 1,9 |

| Entre 142 353 $ et 202 800 $ (taux d'IRP de 29,0 %) | 2,4 | 3,5 | 1,4 | 5,8 | 0,3 |

| Plus de 202 800 $ (taux d'IRP de 33,0 %) | 1,7 | 9,7 | 3,7 | 16,8 | 0,3 |

| Plafond des cotisations au RPC/RRQ et à l'assurance-emploi/au RQAP atteint (oui) | 30,2 | 21,9 | 8,8 | 33,7 | 6,4 |

| Bénéficiaire de transferts fédéraux (oui) | 74,2 | 93,4 | 97,6 | 89,9 | 98,1 |

| Bénéficiaire de transferts provinciaux (oui) | 55,7 | 82,7 | 90,9 | 70,9 | 98,1 |

| Bénéficiaire de l'ACE (oui) | 28,9 | 60,0 | 51,9 | 60,5 | 59,5 |

| Bénéficiaire du CTPS (oui) | 38,1 | 55,3 | 69,4 | 37,8 | 78,4 |

| Bénéficiaire de la PFRT (oui) | 11,0 | 11,6 | 19,5 | 6,7 | 18,1 |

| Prestataire de l'assurance-emploi (oui) | 17,6 | 24,0 | 37,2 | 22,1 | 26,6 |

| Prestataire de l'AS (oui) | 5,3 | 25,2 | 44,5 | 7,1 | 49,1 |

| Décile de revenu familial ajusté | |||||

| D1 (15 537 $ ou moins) | 10,0 | 3,2 | 7,0 | 1,5 | 5,6 |

| D2 à D4 (15 538 $ à 42 193 $ ) | 30,0 | 56,5 | 68,3 | 42,1 | 75,5 |

| D5 à D9 (42 194 $ à 114 569 $) | 50,0 | 27,7 | 19,1 | 35,8 | 17,1 |

| D10 (114 569 $ ou plus) | 10,0 | 12,5 | 5,6 | 20,6 | 1,9 |

| Nota – Dans le tableau 3, le « revenu total » désigne la somme de tous les revenus du marché et des revenus de transfert, et non le revenu total aux fins de l'impôt. Cette approche, combinée à l'accent mis sur les travailleurs âgés de 18 à 64 ans, explique pourquoi la proportion de personnes se trouvant dans la première tranche d'imposition est plus faible que d'habitude. Source : Calculs de l'auteure effectués à l'aide de la BD/MSPS de Statistique Canada, version 27.0 |

|||||

Comparativement à l'ensemble des travailleurs aux TEMI élevés, ceux qui ne travaillaient pas à TPTA étaient davantage concentrés dans les 4 déciles inférieurs (75 % par rapport à 60 % parmi tous les travailleurs aux TEMI élevés et à 40 % parmi tous les travailleurs) et étaient plus susceptibles de recevoir des transferts gouvernementaux, fédéraux ou provinciaux. Ils étaient particulièrement susceptibles de recevoir des paiements de l'assurance-emploi, de la PFRT, du CTPS ou de l'AS. Comme le montre le tableau 4, si toutes les personnes de cette sous-population particulière aux TEMI élevés avaient augmenté leurs gains de 1 000 $, elles n'auraient conservé que 297 $, en moyenne, de ces 1 000 $ supplémentaires, principalement en raison des réductions de leurs montants de transfert. Bien que la diminution des transferts provinciaux soit considérablement plus importante que la diminution des transferts fédéraux, parmi tous les transferts fédéraux, la réduction de l'ACE est le facteur qui a l'incidence la plus importante sur l'atténuation des revenus supplémentaires de travail.

| TEMI élevés (c'est-à-dire, TEMI de 50 % ou plus) | ||||||

|---|---|---|---|---|---|---|

| Variations moyennes en $ | Tous les travailleurs | TEMI inférieurs à 50 % | Tous | Ne travaillent pas à TPTA | TEMI de 50 à 60 % | TEMI de 60 % ou plus |

| TEMI moyen (%) | 34,1 % | 30,9 % | 64,5 % | 70,2 % | 53,8 % | 78,7 % |

| IRP fédéral | -146 | -144 | -158 | -121 | -193 | -113 |

| IRP provincial | -99 | -96 | -130 | -87 | -156 | -96 |

| Transferts fédéraux | -23 | -16 | -90 | -82 | -80 | -104 |

PFRT |

-2 | -1 | -8 | -9 | -6 | -11 |

ACE |

-17 | -13 | -58 | -49 | -55 | -63 |

CTPS |

-3 | -2 | -13 | -11 | -10 | -17 |

Autres |

-2 | -1 | -11 | -13 | -9 | -14 |

| Transferts provinciaux | -28 | -9 | -210 | -343 | -61 | -406 |

AS |

-16 | -1 | -153 | -290 | -23 | -324 |

Autres |

-12 | -7 | -57 | -52 | -38 | -82 |

| Impôt salarial combiné | -45 | -44 | -58 | -70 | -48 | -70 |

| Total | -341 | -309 | -646 | -703 | -538 | -789 |

| Nota – Les chiffres ayant été arrondis, les résultats peuvent ne pas correspondre au total indiqué. Source : Calculs de l'auteure effectués à l'aide de la BD/MSPS de Statistique Canada, version 27.0 |

||||||

Un examen plus approfondi des caractéristiques des personnes aux TEMI élevés révèle deux types de profils distincts. Le premier type est celui des travailleurs dont le TEMI se situe entre 50 % et 60 % (tableaux 3 et 4, avant-dernière colonne). Ces travailleurs représentaient 56,9 % de la population aux TEMI élevés. Les membres du groupe aux TEMI situés entre 50 et 60 % avaient un revenu d'emploi personnel moyen environ quatre fois plus élevé que celui des autres travailleurs aux TEMI élevés (99 600 $ par rapport à 25 600 $). Leur revenu total était également beaucoup plus susceptible de se situer dans la fourchette fédérale de l'IRP la plus élevée (33 %). Ils étaient également moins susceptibles d'être des bénéficiaires de l'aide sociale, des immigrants récents et des étudiants, mais plus susceptibles d'être des hommes et des travailleurs à temps plein. Pour ce groupe aux TEMI élevés, 65 % de la perte de revenu générée par l'application des régimes d'impôt et de transferts est attribuable à l'impôt supplémentaire à payer sur les revenus d'emploi (tableau 4). Le deuxième type est constitué des 43,1 % restants de travailleurs qui ont un TEMI de 60 % ou plus (tableaux 3 et 4, dernière colonne). En comparaison, ce type comprend une très grande proportion de prestataires de l'aide sociale (environ 50 %) et rapporte un revenu familial beaucoup plus faible, en moyenne. Plus de 80 % des travailleurs de ce groupe avaient un revenu familial ajusté situé dans les quatre premiers déciles (c'est-à-dire, inférieur à 42 193 $), tandis que dans le groupe aux TEMI de 50 % à 60 %, cette proportion était légèrement supérieure à 40 %. Il convient également de noter que bien que ce dernier groupe aux TEMI élevés comprenne une proportion non négligeable de travailleurs à TPTA (47 %), son profil était beaucoup plus similaire à celui de la sous-population de travailleurs aux TEMI élevés qui n'ont pas travaillé à TPTA précédemment décrite qu'à celui du groupe de travailleurs faisant face à des TEMI de 50 % à 60 %.

7. Conclusion

Le TEMI est un concept utile, puisqu'il donne une idée de la mesure dans laquelle les incitations à augmenter l'intensité du travail peuvent être réduites par les régimes fiscaux et de transferts en vigueur. Pour les particuliers et les familles, l'anticipation de ne guère améliorer sa situation ou même de l'empirer, à la suite d'une augmentation des revenus de travail, peut constituer un frein au travail supplémentaire. Par conséquent, une proportion élevée de la population qui fait face à des TEMI élevés peut constituer un obstacle au succès de politiques visant à accroître l'offre de travail à la marge intensive.

À l'aide de données d'enquête, la présente analyse estime que les 19 millions de travailleurs canadiens âgés de 18 à 64 ans faisaient face à un TEMI moyen de 34,1 % en 2017, ce qui signifie que 341 $ d'un revenu supplémentaire de 1 000 $ auraient été perdus suite aux hausses d'impôt à payer ou aux réductions de transferts reçus. La répartition des TEMI indique qu'une grande majorité des travailleurs canadiens auraient conservé la plus grande partie de leurs revenus d'emploi supplémentaires. Environ 9,4 % d'entre eux (soit 1,7 million) faisaient face à un TEMI de 50 % ou plus, ce qui signifie qu'ils auraient conservé moins de la moitié de tout revenu de travail supplémentaire. De ces 1,7 million de travailleurs aux TEMI élevés, près d'un million (58,8 %) travaillait déjà à TPTA.

Un examen des caractéristiques associées aux TEMI élevés indique qu'il n'existe pas de profil unique chez les travailleurs aux TEMI élevés. Cependant, deux groupes se distinguent parmi eux. Le premier est composé de personnes qui ont un TEMI situé dans la fourchette 50 % à 60 % et pour qui les régimes d'IRP expliquent en grande partie les TEMI élevés. Le second groupe est composé de personnes qui ont un TEMI de plus de 60 % et pour qui l'incidence de l'élimination progressive des transferts gouvernementaux est généralement plus importante, en particulier l'incidence de la récupération des prestations d'aide sociale, qui réduit considérablement les gains découlant de revenus de travail supplémentaires.

Parmi les transferts fédéraux, c'est la baisse des montants de l'ACE qui contribue le plus à réduire les revenus additionnels d'emploi pour les travailleurs aux TEMI élevés. Toutefois, l'incidence de l'ACE n'est pas aussi importante que celles du régime d'IRP fédéral et des retenues salariales.

Il est important de souligner que l'évolution de l'environnement économique et les mesures de politique fiscale introduites depuis 2017, en particulier en réponse à la pandémie, peuvent avoir eu une incidence sur la distribution des TEMI parmi les Canadiens en âge de travailler.

Annexe A : Méthodologie

A.1 Définitions des taux effectifs marginaux d'imposition (TEMI)

Les TEMI sur le revenu du travail désignent la pénalité financière, sous forme de perte de transferts et d'augmentation des impôts et des cotisations sociales, que subissent les travailleurs qui touchent des revenus de travail supplémentaires (en travaillant plus d'heures ou en obtenant une augmentation de salaire). Sur le plan arithmétique, les TEMI sur le revenu du travail peuvent être calculés pour chaque personne au moyen de la formule suivante :

Tauxi = 1 - [Augmentation du revenu disponiblef / augmentation du revenu du travaili],

où les indices i et f désignent respectivement la personne qui reçoit l'augmentation du revenu de travail et la familleNote de bas de page 7 de cette personne.

En général, les TEMI se situent entre 0 % et 100 %. Toutefois, ils peuvent dépasser 100 % lorsque la perte totale de revenu disponible dépasse la hausse totale du revenu de travail. Ils peuvent également être inférieurs à 0 % lorsque l'amélioration totale du revenu disponible dépasse la hausse totale du revenu de travail. Un TEMI élevé signifie qu'un pourcentage élevé de la hausse du revenu de travail de la personne est compensé par la perte d'avantages fiscaux et de transferts pour sa famille. Un faible TEMI signifie que la famille de la personne conserve un pourcentage élevé de son revenu de travail supplémentaire après l'application du régime d'impôt et de transferts.

Au Canada, la répartition des TEMI dépend de plusieurs facteurs, y compris les diverses dispositions des régimes fiscaux fédéraux et provinciaux (par exemple, les taux d'impôt statutaire sur le revenu, les déductions et les crédits) et les divers transferts de revenu du gouvernement versés aux particuliers ou aux familles admissibles.Footnote 8 Cette répartition s'explique également par l'impôt salarial que les travailleurs doivent payer pour financer le Régime de pensions du Canada (RPC) ou le Régime de rentes du Québec (RRQ) ainsi que le régime de l'assurance-emploi et le Régime québécois d'assurance parentale (RQAP).

Les TEMI peuvent être difficiles à prédire pour les particuliers. Deux particuliers ayant un revenu personnel semblable peuvent faire face à des TEMI considérablement différents selon leur situation de revenu, leurs caractéristiques personnelles ou leur situation familiale. L'impôt sur le revenu des particuliers, l'impôt salarial et l'assistance gouvernementale (par l'intermédiaire de dépenses fiscales et de transferts gouvernementaux) varient considérablement en fonction du revenu des particuliers ou familial et ne peuvent être offerts qu'aux personnes possédant des caractéristiques particulières (par exemple, les personnes âgées, les personnes avec enfants, les personnes qui travaillent). De plus, une augmentation du revenu de travail d'un individu dans un couple peut affecter le revenu des deux conjoints puisque certaines prestations fédérales et provinciales sont fondées sur le revenu familial. Par conséquent, dans l'estimation des TEMI pour les particuliers, il faut tenir compte de la variation du revenu disponible de leur famille occasionnée par un changement de leur revenu de travail personnel. Il convient de noter que le revenu familial disponible peut varier en fonction du conjoint qui reçoit l'augmentation de revenu d'emploi dans la famille (par exemple, l'incidence peut différer selon l'endroit où le revenu de la personne qui reçoit l'augmentation de revenu de travail se trouve dans la structure du taux d'imposition, et selon que la personne ait déjà atteint le plafond annuel des cotisations au RPC/RRQ et des cotisations à l'assurance-emploi ou au RQAP).

Lorsque les TEMI sont calculés pour chaque personne dans une population donnée, ils peuvent être agrégés de manière à représenter la distribution réelle des TEMI dans l'économie et pour mieux comprendre les caractéristiques des groupes faisant face à des TEMI élevés.

A.2 Source de données et méthodologie

Pour calculer les TEMI des particuliers, le présent projet a fait appel à la fonction « taux marginal d'imposition » de la Base de données et Modèle de simulation de politique sociale (BD/MSPS) de Statistique Canada, version 27.0, pour l'année d'imposition 2017. Cette fonction peut simuler l'incidence sur le revenu après impôts, les transferts et les retenues salariales d'une augmentation du revenu d'emploi pour chaque personne d'intérêt.

Comme la BD/MSPS ne produit des TEMI que lorsque les sources de revenus augmentées sont des variables du revenu de base de la BD/MSPS, le revenu d'emploi total n'a pas pu être augmenté d'un coup. Le revenu d'emploi rémunéré et le revenu d'emploi indépendant ont dû être augmentés séparément. De plus, bien que le revenu d'aide sociale soit inclus dans les données de la BD/MSPS, cette source de revenus n'a aucune incidence sur le calcul des TEMI de la BD/MSPS, ce qui signifie que l'augmentation du revenu d'emploi ne fait pas diminuer les montants d'aide sociale reçus. Par conséquent, l'utilisation de la fonction de la BD/MSPS sous-estime les valeurs réelles des TEMI pour les bénéficiaires de l'aide sociale. Pour obtenir des estimations plus précises pour ce groupe, il a fallu apporter certains ajustements aux montants de l'aide sociale avant d'estimer les TEMI.Footnote 9

Références

Alexandre Laurin (janvier 2018), Two-Parent Families with Children: How Effective Tax Rates Affect Work Decisions, Mémoire électronique, Institut C.D. HOWE.

Office of the Assistant Secretary for Planning & Evaluation – U.S. Department of Health and Human Services, Suzanne Macartney et Nina Chien (mars 2019), Marginal Tax Rates: A Quick Overview, mémoire no 1 dans l'ASPE Marginal Tax Rate Series.

Office of the Assistant Secretary for Planning & Evaluation – U.S. Department of Health and Human Services, Suzanne Macartney et Nina Chien (mars 2019), What Happens when People Increase their Earnings? Effective Marginal Tax Rates for Low-Income Households, mémoire no 2 dans la ASPE Marginal Tax Rate Series.

Office of the Assistant Secretary for Planning & Evaluation – U.S. Department of Health and Human Services, Linda Giannarell, Kye Lippold, Elaine Maag, C. Eugene Steuerle, Nina Chien et Suzanne Macartney (mars 2019), Estimating Marginal Tax Rates Using a Microsimulation Model: Technical Appendix, mémoire no 5 dans l'ASPE Marginal Tax Rate Series.

Statistique Canada (décembre 2018), Guide de l'utilisateur, Base de données et Modèle de simulation de politique sociale (BD/MSPS) Version 27.0, Catalogue no 89F0002X.

Statistique Canada (décembre 2018), Guide des variables, Base de données et Modèle de simulation de politique sociale (BD/MSPS) Version 27.0, catalogue no 89F0002X.