Évaluation – Gestion des entreprises interreliées par l’ARC

Résumé exécutif

L’objectif de la présente évaluation est de fournir au commissaire, à la direction de l’Agence du revenu du Canada (ARC) et au Conseil de direction une évaluation indépendante de l’administration de l’observation des règles de l’ARC concernant les entreprises interreliées. Les entreprises interreliées désignent les réseaux d’entreprises et leurs propriétaires directs ou indirects (p. ex. plusieurs entreprises détenues par un particulier). Un certain nombre de programmes d’incitatifs fiscaux pour les entreprises, comme la déduction accordée aux petites entreprises, ont des règles concernant les entreprises interreliées. Collectivement, ces programmes ont une valeur annuelle de près de 28,75 milliards de dollars.

L’évaluation a permis d’examiner un échantillon de programmes d’incitatifs fiscaux pour les entreprises qui ont des règles concernant les interrelations, visant généralement à prévenir les demandes en double. Les principales constatations de l’évaluation sont les suivantes :

- Les processus de l’ARC reposent principalement sur l’uniformité et l’exactitude des soumissions des contribuables, bien que les contribuables et leurs représentants aient parfois des difficultés à comprendre les règles complexes concernant les interrelations.

- Les rôles et les responsabilités, les outils existants et connexes [contenu protégé] ne fournissent pas une vue globale entièrement intégrée du contribuable, [contenu protégé]

[contenu protégé]

Bien que l’évaluation ait permis de déterminer que l’ARC a apporté un certain nombre d’améliorations importantes au secteur fiscal T2, il est possible de mieux tirer parti des données existantes sur les contribuables et de mieux les intégrer au moyen d’outils numériques et de mieux faciliter l’observation grâce à l’éducation préventive et à la collaboration plus rapide avec les contribuables.

Sommaire des recommandations

- La Direction générale des recouvrements et de la vérification (DGRV) devrait :

- [contenu protégé]

- La Direction générale de cotisation, de prestation et de service (DGCPS) devrait :

- avec l’appui d’autres directions générales, au moyen de voies de consultation cycliques sur les renseignements publiés sur les déclarations T2, améliorer la clarté et la compréhensibilité des renseignements publiés concernant la déclaration d’interrelations.

- La Direction générale de la politique législative et des affaires réglementaires (DGPLAR), avec le soutien de la Direction générale des affaires publiques (DGAP), devrait améliorer la clarté et la compréhensibilité des renseignements concernant la déclaration d’interrelations.

Réponse de la direction

La DGCPS (Direction des déclarations des entreprises), la DGRV (Direction de l’observation des entreprises), ainsi que la DGPLAR (Direction des décisions en impôt) acceptent les recommandations formulées dans ce rapport et ont élaboré des plans d’action connexes. La Direction générale de la vérification, de l’évaluation et des risques (DGVER) a déterminé que les plans d’action sont adéquats pour donner suite aux recommandations.

Introduction

La présente évaluation faisait partie du Plan d’assurance et de consultation axé sur les risques de 2022-2023 (mise à jour semestrielle) qui a été approuvé par le Conseil d’administration le 14 septembre 2022. Le cadre d’évaluation connexe a été approuvé par le Comité de la vérification le 23 mars 2023. La période à l’étude pour la présente évaluation comprend les années civiles 2015 à 2021.

Pour l’exercice 2020-2021, l’ARC a géré des incitatifs fiscaux du gouvernement fédéral s’élevant à 411,96 milliards de dollars, dont 82,43 milliards de dollars de ceux-ci ont été dirigés vers des entreprises. Parmi ceux-ci, plus d’un tiers (28,75 milliards de dollars, comprenant 10 programmes d’incitatifs fiscaux) comprennent des règles liées aux interrelations d’entreprises. La déduction accordée aux petites entreprises et la déduction pour options d’achat de titres de l’employé sont des exemples de ces programmes d’incitatifs fiscaux.

L’ARC est responsable de veiller à ce que les entreprises respectent la législation fiscale relative aux divers programmes d’incitatifs fiscaux auxquels elles peuvent réclamer dans leurs déclarations de revenus. L’admissibilité à ces incitatifs fiscaux dépend de divers facteurs déclarés, comme la résidence, les relations avec d’autres contribuables et la nature des revenus ou des investissements déclarés.

Pour déterminer l’admissibilité des entreprises à divers incitatifs fiscaux, la Loi de l’impôt sur le revenu et la Loi sur la taxe d’accise ont des exigences sur les interrelations des sociétés avec d’autres sociétés, particuliers, fiducies et partenariat. Ces relations sont décrites à l’aide de termes tels qu’associé, lié, affilié ou rattaché. Collectivement, ces relations sont appelées « interrelations » dans le présent rapport.

[contenu protégé]

Le cadre d’évaluation approuvé a permis de cerner les deux questions suivantes comme sujet de recherche pour cette évaluation :

- Dans quelle mesure l’ARC gère-t-elle efficacement l’observation des entreprises interreliées?

- Quels résultats en matière d’observation l’ARC obtient-elle parmi les entreprises interreliées?

Contexte

L’objectif de la présente évaluation est de fournir au commissaire, à la direction de l’ARC et au Conseil de direction une évaluation indépendante de l’administration de l’ARC en ce qui concerne l’observation des entreprises relatives aux interrelations.

Il est entendu que l'ARC dispose de nombreux programmes dans tous ses secteurs d'activité pour aborder et traiter l'observation fiscale à l'égard d'un éventail de règles fiscales. Cette évaluation a toutefois étudié l’approche de l’ARC spécifiquement en ce qui concerne les règles relatives aux interrelations entre les entreprises ainsi que la déclaration et l’observation liées aux divers programmes d’incitatifs fiscaux. Cela donne à l’ARC une perspective unique sur ce domaine spécifique de la fiscalité et reconnaît les opportunités d’optimiser ses programmes dans ce domaine.

L’ARC s’efforce d’attribuer des rôles uniques à chaque direction générale, dans le but d’appuyer un processus efficace pour l’évaluation des impôts et des prestations. Au cours du processus d’évaluation, les directions générales partagent la responsabilité d’assurer l’admissibilité aux programmes d’incitatifs fiscaux. Chaque programme examine également les déclarations pour vérifier l’exactitude interne et cerner les risques. Toutefois, certains incitatifs fiscaux ont des exigences d’admissibilité concernant les interrelations. Cela nécessite l’intégration des renseignements dans l’ensemble des déclarations, des annexes et même des directions générales.

Parmi les multiples incitatifs fiscaux ayant des exigences en matière d’interrelations, comme il est décrit dans le Rapport sur les dépenses fiscales fédérales de 2024 (PDF, 6,4 Mo) (les dépenses de 2021 mentionnées ci-dessous) du ministère des Finances, l’évaluation a examiné un échantillon de programmes d’incitatifs fiscaux en mettant l'accent [contenu protégé] pour les entreprises ayant des exigences liées aux interrelations comme suit :

[contenu protégé]

De plus, cette évaluation touche certains sujets plus vastes qui peuvent avoir une incidence sur plusieurs programmes d’incitatifs fiscaux et lignes d'imposition. Ceci comprend, par exemple, la validation du statut autodéclaré de sociétés privées sous contrôle canadien lors des activités d'évaluation et de vérification.

Méthodologie de l’évaluation

L’approche de l’évaluation consistait en deux types d’analyses :

- Analyser les relations entre les entreprises et leurs propriétaires.

- Examiner l’administration par l’ARC des exigences relatives à l’interrelation, dans le cadre de ses activités d’évaluation et de vérification, pour [contenu protégé] programmes d’incitatifs fiscaux mentionnés à la section précédente du présent rapport.

La méthodologie d’examen comprenait :

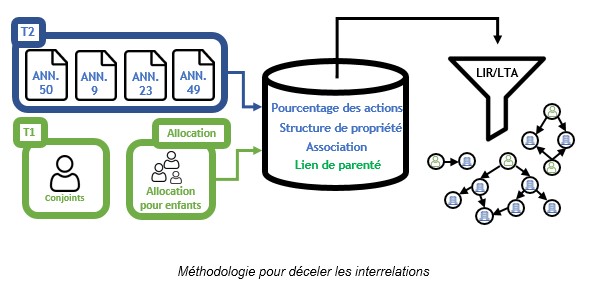

- Analyse des données : l’évaluation a permis d’analyser les données sur l’impôt et les prestations de sociétés, de particuliers, de sociétés de personnes et de fiducies pour déterminer les relations entre eux et l’incidence potentielle de ces relations sur l’observation. L’évaluation a également permis d’évaluer les montants que l’ARC détecte et traite déjà dans le cadre de ses processus actuels et, dans la mesure du possible, les potentiels montants approximatifs des demandes d’incitatifs fiscaux non admissibles qui n’ont pas été traitées.

- Examen de dossiers et de documents : les dossiers et les documents de l’ARC (y compris les lois, les cadres, les politiques, les procédures, les rapports sur le rendement, les structures de gouvernance, les rôles et les responsabilités) en ce qui concerne l’observation des particuliers et des sociétés.

- Examen de la documentation : l’équipe d’évaluation a examiné la documentation sur les tendances, les attitudes et les comportements opérationnels (comme des rapports du gouvernement, des livres, des recherches universitaires).

- Entrevues internes : l’équipe d’évaluation a interviewé les membres de la direction et les employés de l’ARC travaillant dans les secteurs responsables de l’établissement de cotisations à l’égard de déclarations et de la vérification des demandes d’incitatifs fiscaux.

- Recherche sur l’opinion publique : quatre groupes de discussion ont été tenus avec des professionnels de l’impôt afin d’évaluer leur niveau de compréhension des règles d’association.

L’équipe d’évaluation a maintenu des voies de communication ouvertes avec les intervenants de l’ARC au moyen de réunions et de mises à jour régulières sur l’état d’avancement (voir l’annexe C). Pour connaître les limites méthodologiques, rapportez-vous à l’annexe D.

Constatations, recommandations et plan d’action

Les constatations de l’évaluation sont décrites en détail ci-dessous, ainsi que les recommandations pour aborder les exigences obligatoires, les enjeux ou les possibilités de plus grande importance. La direction de l’ARC accepte les recommandations formulées dans ce rapport et a élaboré des plans d’action connexes. La DGVER a déterminé que les plans d’action sont adéquats pour donner suite aux exigences, aux enjeux et aux possibilités connexes.

Les règles complexes nécessitent que l'ARC déploie davantage d'efforts d'éducation et de sensibilisation pour mieux soutenir l'observation volontaire.

Qu'avons-nous trouvé ?

La diversité et la complexité des structures de propriété des entreprises et des relations qui en découlent donnent lieu à des règles associées aux incitatifs fiscaux et aux entreprises interreliées qui sont t très complexes. Les entrevues avec les répartiteurs de la DGCPS, les agents de vérification de la DGRV et les vérificateurs de la Direction générale des programmes d’observation (DGPO) ont indiqué une opinion commune que les règles fiscales liées aux interrelations sont perçues comme complexes et ont une incidence sur la compréhension des exigences associées par les intervenants.

Les groupes de discussion avec des professionnels de l’impôt menés au cours de cette évaluation ont corroboré ce point de vue. Par exemple, 74 % des professionnels de l’impôt qui ont participé aux groupes de discussion n’ont pas été en mesure de répondre correctement aux questions concernant les sociétés associées et l’inscription à la TPS/TVH. De plus, bien que les formulaires d’impôt et les annexes qui traitent des entreprises interreliées soient conçus pour équilibrer la convivialité et l’entrée de renseignements exacts et complets, la complexité inhérente des règles pourrait augmenter la probabilité d’écarts ou d’erreurs dans les formulaires et les annexes soumis par les contribuables.

L’évaluation a également permis de déterminer que les ressources documentaires fournies aux contribuables pour les aider à comprendre les règles d’interrelation sont limitées à deux documents principaux, soit le bulletin d’information archivé IT-64R4, Sociétés : Association et contrôle, et le Folio de l’impôt sur le revenu S1-F5-C1, Personnes liées et personnes sans lien de dépendance entre elles. L’analyse de ces documents par l’équipe d’évaluation a indiqué qu’ils étaient relativement techniques et qu’ils conviennent mieux aux professionnels de l’impôt, puisqu’ils sont généralement destinés à être utilisés par ceux-ci. L’équipe d’évaluation n’a cependant pas été en mesure de trouver des exemples d’outils « simples à utiliser », comme des arbres décisionnels, pour aider les contribuables à comprendre les règles qui pourraient avoir une incidence sur leur admissibilité aux programmes d’incitatifs fiscaux pour les entreprises et à remplir avec exactitude les annexes requises ou à fournir des renseignements appropriés à leurs professionnels de l’impôt.

En ce qui concerne l’éducation ou l’engagement, la seule initiative cernée était l’effort de la Direction de l’observation des contribuables à valeur nette élevée (au sein de la DGPO) pour élaborer une nouvelle initiative de campagne de lettres qui rappellerait aux contribuables leur obligation en ce qui concerne la déclaration exacte des interrelations.

Pourquoi est-ce important ?

Compte tenu de ce degré élevé de complexité, il est de plus en plus nécessaire pour l’ARC d’avoir des contrôles préventifs, fournir des programmes d’éducation et des ressources documentaires qui sont mis à la disposition des contribuables et des préparateurs de déclarations de revenus comme moyens pour les aider à comprendre et à observer les règles des programmes d’incitatifs fiscaux. Il est également nécessaire que l’ARC dispose de contrôles de détection rapides et efficaces, y compris ceux qui font en sorte que les contribuables sont avisés des erreurs au moment de la production de la déclaration afin de pouvoir apporter des corrections plus tôt tout en empêchant des erreurs semblables à l’avenir.

Les rôles et les responsabilités fonctionnels pour la gestion de l’observation pourraient bénéficier d’une intégration accrue.

Qu'avons-nous trouvé ?

Dans l’ensemble des programmes et des fonctions, diverses équipes fournissent des activités de cotisation et de vérification visant à prévenir et à détecter les cas d’inobservation potentiels. Toutefois, l’évaluation a permis de constater que l’efficience des processus d’administration de l’impôt était un facteur déterminant pour les rôles et les activités connexes au sein des programmes fiscaux individuels et même au sein de sections individuelles du programme, qui ont tendance à être cloisonnées. En fait, les programmes d'évaluation T2 visent à traiter 95 % des déclarations conformément aux normes de service publiées, ce qui est réalisé grâce à des processus efficaces tels que l'utilisation de l'automatisation.

Selon les entrevues avec les représentants de chacune de ces équipes T2, l'évaluation a cerné différentes interprétations au sein des équipes concernant les rôles et responsabilités de chacun :

[contenu protégé]

Pourquoi est-ce important ?

Il y a un risque accru que les incohérences, les erreurs ou les omissions dans les données fournies par les contribuables ne déclenchent pas un suivi et un examen approprié. [contenu protégé]

[contenu protégé]

Qu'avons-nous trouvé ?

(i) Il existe des possibilités d’accroître la capacité et les aptitudes (c.-à-d. outils et formation) à intégrer les données disponibles sur les contribuables.

[contenu protégé]

L’évaluation a également montré que la capacité, automatisée ou autre, de cerner et de traiter de manière proactive les enjeux liés aux entreprises interreliées dans l’ensemble des programmes d’incitatifs fiscaux lors de l’examen des demandes, est limitée. [contenu protégé]

[contenu protégé]

[contenu protégé]

Bien que cette section décrive divers risques associés [contenu protégé], l’évaluation a également cerné des possibilités où des améliorations stratégiques [contenu protégé]

(ii) Les activités de vérification et d’évaluation pourraient être mieux optimisées pour déterminer les enjeux liés aux interrelations entre les entreprises

Pour la période de 2015 à 2021 inclusivement, l’équipe d’évaluation a estimé que les diverses activités d’observation de l’ARC ont permis de déceler une moyenne de 487 millions de dollars par année en demandes d’incitatifs fiscaux non admissibles [contenu protégé]

De plus, en 2021, l’évaluation a estimé [contenu protégé]

[contenu protégé]

(iii) Tendance à l’augmentation du nombre de programmes ayant des répercussions sur les entreprises interreliées.

En fait, l’évaluation a révélé des tendances récentes vers l'introduction de crédits d'impôt plus généreux et remboursables sur le secteur fiscal des déclarations T2. Ceci indique une occasion pour l’ARC de revoir la façon dont elle pourrait optimiser son analyse des dossiers ayant des caractéristiques interreliées. [contenu protégé]

[contenu protégé]

Si cette tendance se poursuit, il deviendra de plus en plus important de s’assurer que la gestion de la validation liée aux entreprises interreliées est à la fois efficace et efficiente.

(iv) L’ARC investit dans l’amélioration continue du secteur fiscal des déclarations T2.

Il existe actuellement de nombreuses initiatives d’amélioration continue au sein de l’ARC qui visent à améliorer la gestion de l’observation de divers programmes, y compris ceux liés à l'examen des interrelations, entre autres questions d’observation :

- Gouvernance améliorée – Amélioration de la gouvernance horizontale grâce à l’établissement de nouveaux comités et nouveaux groupes de travail :

- Haute direction – Comité directeur des cadres supérieurs de l’observation et du recouvrement

- Intermédiaire – Comité des stratégies et des opérations T2

- Groupe de travail – Groupe de travail sur l’examen des contrôles de l’intégrité des déclarations T2

- Gestion de la charge de travail – Mise en place de nouvelles équipes de vérification des entités économiques qui organisent les charges de travail en fonction des contribuables interreliés.

- Investissements technologiques – Achèvement de l’initiative de restructuration des renseignements d’entreprise ainsi que d’autres investissements propres à la direction générale.

Ces initiatives représentent chacune des occasions importantes pour l’ARC d’améliorer l’efficacité et l’efficience de la gestion du respect des règles liées aux entreprises interreliées grâce à une meilleure intégration des renseignements, des outils, des processus et des mécanismes de surveillance.

Pourquoi est-ce important ?

Tel que mentionné précédemment, il y a 28,75 milliards de dollars en programmes d’incitatifs fiscaux pour les déclarations T2 qui impliquent des règles liées aux entreprises interreliées et de nouveaux incitatifs fiscaux avec des règles d'interrelation en cours d'introduction. L’amélioration des outils, des mécanismes et des processus pour cerner les interrelations et traiter les cas d’inobservation, aidera l'ARC à corriger les erreurs de déclaration plus tôt dans le continuum d'observation, réduisant ainsi le besoin d'interventions plus coûteuses plus loin dans le continuum.

[contenu protégé]

Recommandation no 1

Dans la mesure du possible, la Direction générale des recouvrements et de la vérification (DGRV) devrait :

- [contenu protégé]

- continuer d’améliorer et d’examiner la disposition et l’utilisation d’outils numériques par le personnel des bureaux locaux afin de compléter les approches en cours de l’Agence pour cerner les cas d’inobservation potentielles liés aux interrelations [contenu protégé]

Réponse de la direction : La Direction de l’observation des entreprises (DOE) de la DGRV est d'accord avec cette recommandation et s'engage à mener une analyse plus approfondie et à consulter les intervenants pour identifier les opportunités de gains d'efficacité des programmes :

- La DOE reconnaît que les utilisateurs des bureaux locaux ainsi que ceux affectés aux Centre national de vérification et de recouvrement (CNVR), pourraient bénéficier d'une approche modernisée pour analyser des dossiers ayant des caractéristiques interreliées.

- La DOE continuera à rechercher, analyser les données et évaluer les processus existants dans le but de confirmer les hypothèses [contenu protégé]

- [contenu protégé]

- Après avoir considéré l’ensemble des renseignements énumérés dans le rapport d’évaluation à l’égard des incitatifs fiscaux, [contenu protégé]

- La DOE fournira des mises à jour sur l’avancement du projet [contenu protégé]

La date d’achèvement prévue pour ce plan d’action est [contenu protégé]

- La DOE reconnaît que le personnel de première ligne gagnerait en efficience par l’utilisation d’outils numériques leur permettant d’une part, de réduire le volet clérical en référence à l’accès aux données au profit de l’analyse, ainsi qu’à effectuer de la sélection des dossiers pour lesquels les outils ont déjà repérés un potentiel au niveau du risque et par conséquent, améliorerait la performance de ces équipes ainsi que le retour sur investissement de l’Agence, plus particulièrement en ce qui a trait aux entreprises interreliées.

- La DOE fournit un soutien continu aux programmes (leurs clients), au personnel de première ligne ainsi que d’autres utilisateurs, afin de résoudre les problèmes qu’ils rencontrent et de répondre à leurs besoins. Cela est effectué en collaboration avec divers intervenants de l’Agence, et comprend des recherches et des analyses, visant à identifier les lacunes et à améliorer l’efficacité des charges de travail de l’observation des entreprises.

- La Direction de l’observation des entreprises pourra mieux identifier les nouvelles sources de travail grâce à l’utilisation d’outils numériques en constante évolution et ainsi, assurer un traitement équitable des contribuables, incluant ceux qui instaurent des structures d’entreprises plus complexes, tout en contribuant à une meilleure visibilité et performance des programmes d’observation de l’Agence.

- [contenu protégé]

[contenu protégé]

Recommandation no 2

La Direction générale de cotisation, de prestation et de service (DGCPS) devrait :

- [contenu protégé]

- [contenu protégé]

- avec l’appui d’autres directions générales, au moyen de voies de consultation cycliques sur les renseignements publiés sur les déclarations T2, améliorer la clarté et la compréhensibilité des renseignements publiés concernant la déclaration d’interrelations.

Réponse de la direction

La Direction générale de cotisation, de prestation et de service est d’accord avec cette recommandation.

La DGCPS, en consultation avec les intervenants de l’ARC, fera ce qui suit :

[contenu protégé]

[contenu protégé]

Deuxièmement, la DGCPS, en consultation avec les intervenants de l’ARC, fera ce qui suit :

- Mettre sur pied un groupe de travail composé de plusieurs directions générales pour effectuer un examen détaillé des formulaires et des annexes T2 qui n’ont pas été récemment examinés et classés par ordre de priorité en fonction de la complexité (T1 2025-2026).

- Établir un cadre pour assurer l’examen régulier continu des formulaires et des annexes T2 (T1 2025-2026).

La date d’achèvement prévue pour ce plan d’action est juin 2025.

Finalement, la DGCPS, en consultation avec les intervenants de l’ARC, fera ce qui suit :

- examiner le contenu des formulaires T2, des guides et des pages Web en ce qui concerne les interrelations entre les rapports afin de déterminer où l’information peut être ajoutée ou simplifiée.

La date d’achèvement prévue pour ce plan d’action est juin 2025.

Recommandation no 3

La DGPLAR, avec le soutien de la DGAP, devrait améliorer la clarté et la compréhensibilité des renseignements concernant la déclaration d’interrelations.

Réponse de la direction : La DGPLAR est d’accord avec la recommandation et a élaboré le plan d’action décrit ci-dessous.

Comme l’a souligné la DGVER dans son évaluation, il faut tenir compte de certaines relations pour déterminer si un contribuable peut bénéficier de certains avantages fiscaux ou si ces avantages devraient être partagés entre différents contribuables.

Une discussion des relations pertinentes et des règles connexes est décrite dans le bulletin d’information archivé IT-64R4 « Sociétés : association et contrôle » et le folio de l’impôt sur le revenu S1-F5-C1 « Personnes liées et transactions sans lien de dépendance ». La DGPLAR reconnaît que ces documents sont relativement techniques et peuvent ne pas aider adéquatement les contribuables moins avertis.

La DGPLAR collaborera avec la DGAP et d’autres intervenants de l’ARC pour fournir des renseignements clairs et compréhensibles, dans les délais décrits ci-dessous, afin d’aider les contribuables moins avertis à comprendre et à déclarer les relations pertinentes.

La DGPLAR fournira une mise à jour de l’état à la fin de chacun des trimestres indiqués ci-dessous.

La date d’achèvement cible pour ce plan d’action est juin 2025.

Conclusion

Cette évaluation a été conçue pour évaluer la gestion de l’observation par l’ARC en ce qui concerne les entreprises interreliées et les résultats connexes. L’évaluation a permis de déterminer que l’ARC avait élaboré et mis en œuvre un certain nombre de fonctions, d’outils et de processus pour déterminer les relations, ainsi que pour détecter et traiter les cas d’inobservation au sein de groupes interreliés et entre des entreprises interreliées. Il existe d’importantes possibilités de concevoir et d’intégrer des processus et des outils qui permettent de tirer efficacement parti des renseignements des contribuables ainsi que d’atteindre et de faciliter de meilleurs résultats en matière d’observation d’une manière plus efficace plus tôt dans le continuum de l’observation, par exemple aux étapes d’évaluation et de vérification. L’ARC est encouragée à examiner ces possibilités de concert avec les nombreuses initiatives d’amélioration continue déjà en place.

Remerciements

Pour conclure, nous souhaitons reconnaître et remercier la DGCPS, la DGPO, la DGRV et la DGPLAR du temps accordé et des renseignements fournis dans le cadre de cette mission.

Annexe A : Enjeux et méthodologie de l’évaluation

Les consultations et la recherche exécutées par la Direction générale de la vérification, de l’évaluation et des risques ont permis de déceler les enjeux indiqués ci-dessous. Chaque enjeu a été examiné à l’aide d’une série de questions de recherche.

Enjeu 1 : Dans quelle mesure l’ARC gère-t-elle efficacement l’observation des entreprises interreliées?

- L’ARC a-t-elle des outils, des mécanismes et des processus adéquats en place pour déceler les interrelations entre les entreprises et pour détecter et traiter les cas d’inobservation au sein des groupes d’entreprises interreliés?

- Les outils de l’ARC sont-ils efficaces pour détecter et traiter les cas d’inobservation dans l’ensemble des entreprises interreliées?

- Quelles sont les incidences d’une vision intégrée sur l’organisation du travail dans les différents secteurs de l’ARC qui sont responsables de l’observation des entreprises?

Enjeu 2 : Quels résultats en matière d’observation l’ARC obtient-elle parmi les entreprises interreliées?

- Quels sont les risques de perte de recettes fiscales propres aux relations entre les contribuables?

- Dans quelle mesure l’ARC facilite-t-elle l’observation parmi les entreprises interreliées?

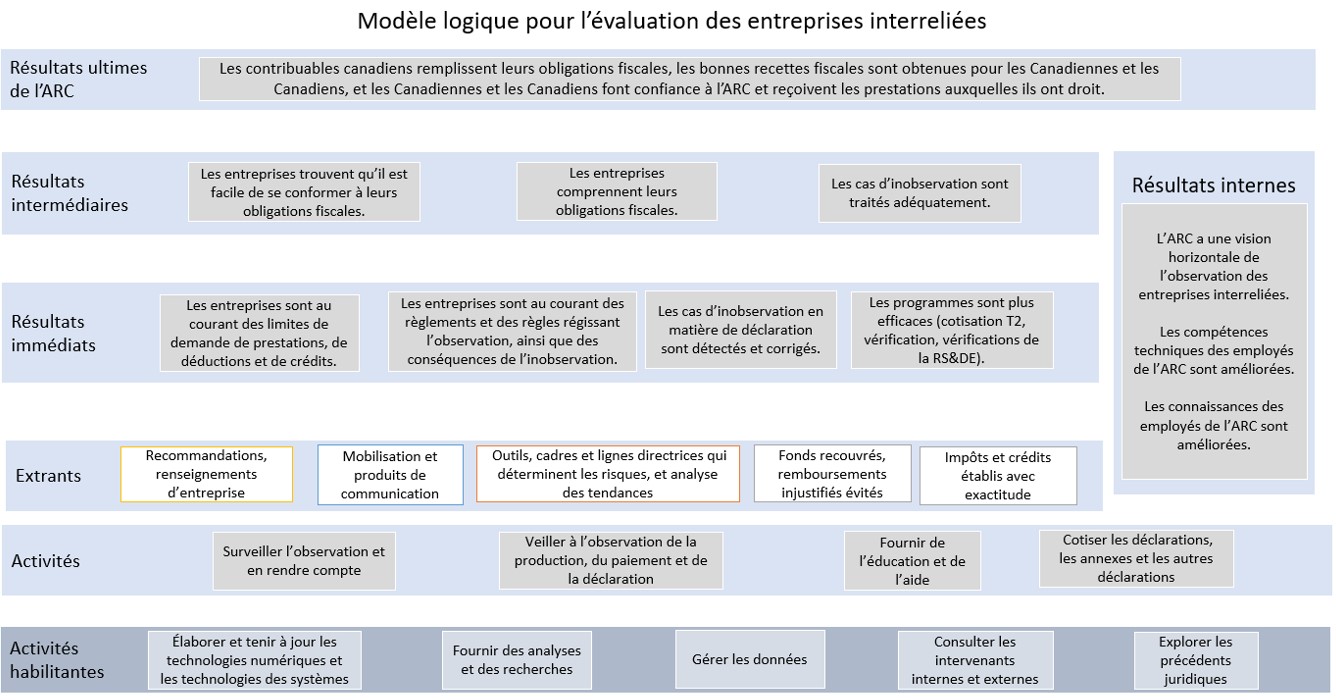

Annexe B : Modèle logique

Description

Le titre du graphique est « Modèle logique pour l’évaluation des entreprises interreliées ». Il contient le modèle logique du projet qui démontre la relation entre les activités du programme et la relation de cause à effet entre les extrants des activités et les résultats immédiats, intermédiaires ou ultimes, de bas en haut.

Le titre de la première ligne est “les résultats finaux de l'Agence“: Les contribuables Canadiens se conforment à leurs obligations fiscales, les revenus appropriés sont garantis, les Canadiens ont confiance en l’ARC et reçoivent les prestations auxquelles ils ont droit.

Le titre de la deuxième ligne est “Résultats intermédiaires“. Il contient les éléments suivants : Les entreprises trouvent qu’il est facile de se conformer à leurs obligations fiscales, Les entreprises comprennent leurs obligations fiscales, La non-observation est traitée de manière appropriée.

Le titre de la troisième ligne est “Les résultats immédiats“ : Les entreprises sont conscientes des limites de réclamation des prestations, des déductions et des crédits, les entreprises sont conscientes des règlements et des règles d’observation et des conséquences de la non-observation, la déclaration de la non-observation est détectée et corrigée et les programmes sont plus efficaces (cotisation T2, vérification, observation RS&DE).

Le côté droit contient les résultats internes. Il contient les éléments suivants : L'ARC a une vue horizontale de l’observation des activités interreliées, les compétences techniques des employés de l'ARC sont améliorées et les connaissances des employés de l'ARC sont renforcées.

Le titre de la quatrième ligne est“ les extrants“. Elle contient les éléments suivants : Recommandations, intelligence d'affaires, Engagement et produits de communication, outils, cadres et lignes directrices qui identifient les risques et analysent les tendances, encaissements, remboursements injustifiés évités, et impôts et crédits évalués avec précision.

Le titre de la cinquième ligne est“ les activités“. Elle contient les éléments suivants : Surveiller et rendre compte de l’observation, assurer la conformité en matière de dépôt, de paiement et de déclaration, fournir de l'éducation et de l'assistance, évaluer les déclarations et les calendriers et autres dépôts.

Le titre de la sixième ligne est “les activités habilitantes“. Elle contient les éléments suivants : Développer et maintenir les technologies numériques et les systèmes, fournir des analyses et des recherches, gérer les données, consulter les parties prenantes internes et externes et explorer les précédents juridiques.

Annexe C : Liste des intervenants de l’ARC

Le mandat de l’ARC visant à assurer que les entreprises se conforment aux règles d’inscription, de production, de déclaration et de paiement est obtenu grâce à une combinaison de programmes spécialisés (tels que T1, T2 et taxe sur les produits et services/taxe de vente harmonisée [TPS/TVH]) et de fonctions (évaluation, vérification, oppositions et recouvrement). Le tableau ci-dessous décrit les principaux intervenants internes ainsi que leurs rôles et responsabilités.

| Intervenant | Rôles et responsabilités |

|---|---|

| Direction générale de cotisation, de prestation et de service (DGCPS) |

|

| Direction générale des recouvrements et de la vérification (DGRV) |

|

| Direction générale des programmes d'observation (DGPO) |

|

| Direction générale de la politique législative et des affaires réglementaires (DGPLAR) |

|

| Autres intervenants |

|

Annexe D : Limites méthodologiques

- Les données historiques sur les relations parent-enfant sont seulement limitées aux populations où il y a une demande de prestations pour enfants, comme l’allocation canadienne pour enfants ou la prestation universelle pour la garde d’enfants. Les données ne comprennent pas les relations entre les parents, les enfants et les frères et sœurs pour les contribuables dont les enfants sont nés avant 1975. Les données ne comprennent pas non plus les particuliers qui n’ont jamais demandé de prestations pour enfants. Néanmoins, l’évaluation a permis de regrouper 19,3 millions de personnes en unités familiales.

- Les données sont limitées aux renseignements déclarés tels qu’ils sont consignés dans les systèmes de l’ARC. Par conséquent, l’équipe de l’évaluation ne peut pas prendre en compte les personnes qui fournissent des données inexactes, comme les fins d’année d’imposition, les numéros d’assurance sociale et les numéros d’entreprise, ou qui omettent de produire les formulaires et annexes requis.

- [contenu protégé]

- [contenu protégé]

- [contenu protégé]

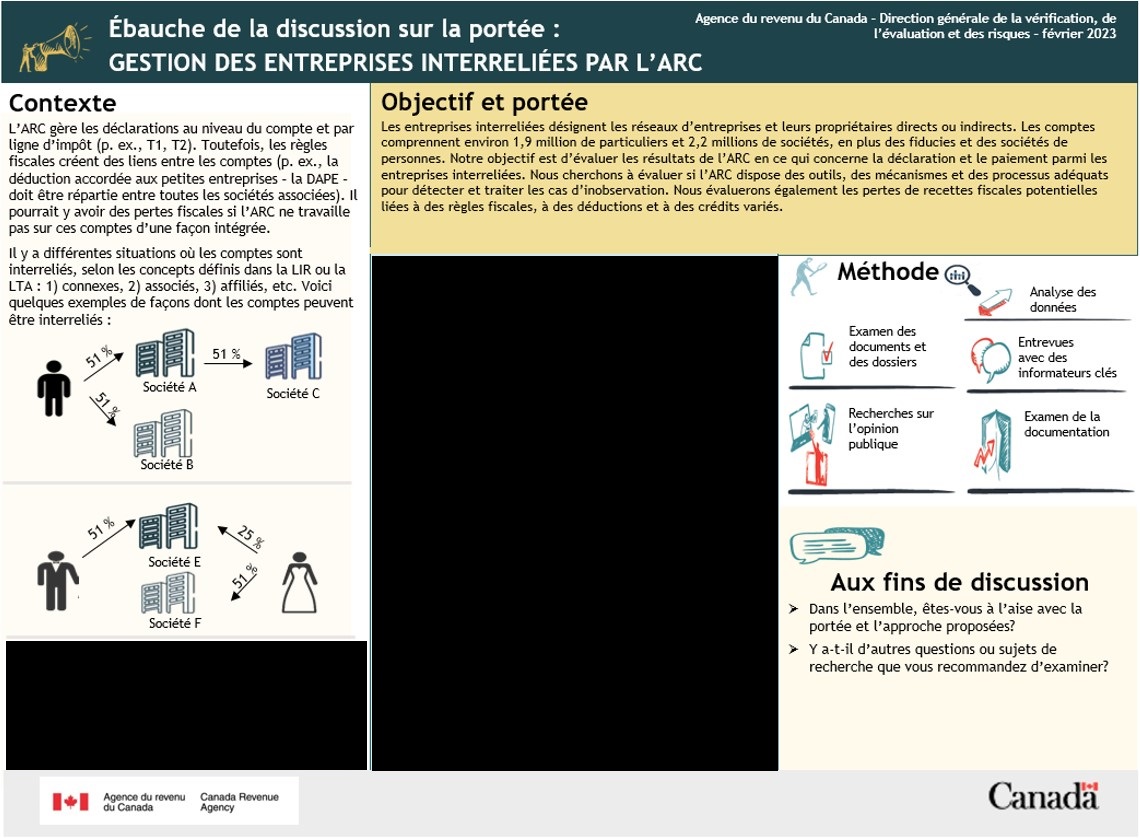

Annexe E : Présentation infographique du sujet de l’évaluation, aux fins de discussion et d’illustration

Description

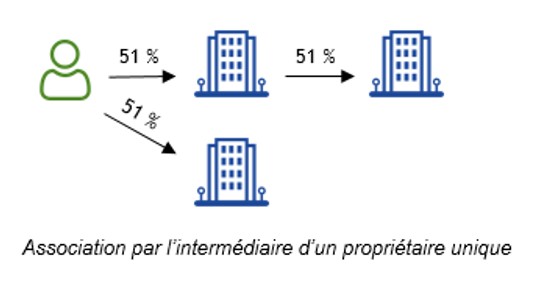

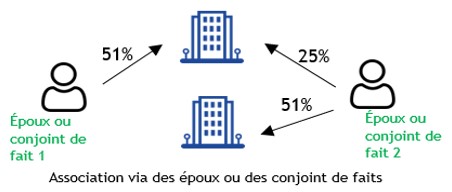

L’objectif de cette figure est de démontrer l’infographie qui a été utilisée lors des présentations, des entrevues et des discussions avec les intervenants. L’infographie est intitulée Gestion des entreprises interreliées de l’ARC. L’infographie est divisée en 4 sections. La première section est le contexte. L’objectif de la section Contexte est d’expliquer que l’ARC gère les déclarations au niveau des comptes et n’intègre pas les données pour détecter les liens entre les comptes qui sont importants pour diverses règles fiscales. La figure illustre deux images qui montrent comment les comptes peuvent être interreliées. Le premier cas décrit une association entre trois sociétés, dans laquelle une personne détient la majorité des actions de deux sociétés, les sociétés A et B, et la société B détient la majorité des actions de la société C. Le deuxième cas décrit une association entre deux sociétés, dans laquelle une personne détient la majorité des actions d’une société, la société E, et son conjoint détient la majorité des actions d’une autre société, la société F, et détient au moins 25 % des actions de la société E. La deuxième section est l’objectif et la portée, dans laquelle l’objectif de l’évaluation est d’évaluer les résultats de l’ARC en matière de gestion des entreprises interreliées et de déterminer si des outils et des mécanismes suffisants existent pour détecter la non-conformité. La troisième section est la section Méthodes, qui présente cinq méthodes utilisées dans l’évaluation : examen des documents et des dossiers, recherche sur l’opinion publique, analyse des données, entrevues avec des informateurs clés et revue de la littérature. La quatrième section est la Discussion, où une invite demande à la personne interrogée si elle est à l’aise avec la portée ou si elle a des questions ou des recommandations.

Annexe F : Glossaire

| Terme | Définition |

|---|---|

| Composante | Un groupe de sociétés liées, associées, affiliées ou rattachées ainsi que leurs actionnaires majoritaires. Les actionnaires peuvent être des particuliers, des sociétés, des sociétés de personnes ou des fiducies. |

| [contenu protégé] | [contenu protégé] |

| [contenu protégé] | [contenu protégé] |

| Entreprise de prestation de services personnels (EPSP) | Une entreprise de prestation de services personnels existe lorsque le particulier qui effectue le travail est considéré comme un employé du payeur si la société n'existait pas. Cette structure est parfois appelée « employé constitué en société ». Elle n'est pas admissible à bon nombre des incitatifs fiscaux auxquels les sociétés ont droit, comme la déduction accordée aux petites entreprises ou la réduction d'impôt générale. Pour déterminer si une société est une entreprise de prestation de services personnels, il faut examiner la structure de propriété de la société et la relation entre l'employeur, l'employé et la société. |

| Entreprises interreliées |

Les particuliers, les sociétés de personnes et les sociétés qui peuvent être liés, associés, affiliés ou rattachés en vertu de la Loi de l'impôt sur le revenu ou de la Loi sur la taxe d'accise. |

| [contenu protégé] | [contenu protégé] |

| [contenu protégé] | [contenu protégé] |

| Personne affiliée | Une personne est affiliée à elle-même ou à son époux ou conjoint de fait; une société est affiliée à une personne qui contrôle la société (ou à une personne affiliée à cette personne). |

| Personnes liées | Des personnes liées par le sang, le mariage, l'union de fait, l'adoption ou le contrôle. |

| Personnes rattachées | Le payeur et le bénéficiaire des dividendes sont rattachés lorsque le bénéficiaire détient plus de 10 % de la juste valeur marchande des actions avec droit de vote du payeur. |

| [contenu protégé] | [contenu protégé] |

| [contenu protégé] | [contenu protégé] |

| Société associée | Une société exerce un contrôle sur une autre, ou deux sociétés sont contrôlées par la même personne ou par le même groupe de personnes. |

| Transaction avec lien de dépendance | Une relation ou une transaction entre des personnes qui sont liées les unes aux autres. |

| Vision intégrée | Un examen de l'observation fiscale qui tient compte du contribuable, non pas de façon isolée, mais comme un membre d'un groupe d'entreprises interreliées. |