Impôt à payer, avis de cotisations et de nouvelles cotisations CELIAPP

Lorsque vous avez de l'impôt sur votre compte d'épargne libre d'impôt pour l'achat d'une première propriété (CELIAPP), vous devez produire une déclaration et payer l'impôt. Si vous ne produisez pas votre déclaration à temps, l'Agence du revenu du Canada (l’ARC) peut calculer l'impôt que vous devez payer en fonction des renseignements qu'elle a et vous envoyer un avis de cotisation.

Vous pouvez communiquer avec l'ARC si vous n'êtes pas d'accord avec l'avis de cotisation ou de nouvelle cotisation que vous recevez concernant vos CELIAPP.

Sur cette page

Impôt à payer sur les CELIAPP

Dans certaines circonstances, vous pourriez avoir de l'impôt à payer relatif à un CELIAPP. Pour en savoir plus sur le moment ou la façon dont l'impôt est payable et les personnes qui doivent le payer, veuillez consulter :

- Impôt à payer sur l'excédent de CELIAPP

- Impôt à payer sur les placements non admissibles

- Impôt à payer sur les placements interdits

- Remboursement de l'impôt payé sur les placements non admissibles ou interdits

- Impôt à payer sur un avantage

Lorsque vous avez un ou plusieurs impôts à payer sur votre CELIAPP, la déclaration RC728, Déclaration du compte d'épargne libre d'impôt pour l'achat d'une première propriété (CELIAPP) doit être complétée et produite au plus tard le 30 juin de l'année suivant l'année civile au cours de laquelle l'impôt a été imposé.

Paiement de l'impôt CELIAPP

La plupart des titulaires de CELIAPP n'ont aucun impôt à payer lié à leur CELIAPP, et n'ont pas besoin de produire une déclaration RC728.

Toutefois, lorsqu'il y a des impôts CELIAPP qui s'appliquent dans une année, vous devez produire une déclaration RC728 et payer l'impôt dû au plus tard le 30 juin de l'année suivant celle au cours de laquelle l'impôt lié à un CELIAPP a été imposé.

Lorsqu'une personne décède avant la date d'échéance d'une déclaration RC728, la date de production et d'échéance du solde seront la dernière des dates suivantes :

- 30 juin

- 6 mois après la date du décès

Si vous ne produisez pas la déclaration avant la date d’échéance, une pénalité et des frais d'intérêts sur arriérés s'appliqueront, et l'ARC continuera de facturer des intérêts jusqu'à ce que vous payiez le solde dû.

Exception à la date d'échéance :

Lorsqu'une date d'échéance tombe un samedi, un dimanche ou un jour férié reconnu par l'ARC, une exception à la date d'échéance s'appliquera. Pour en savoir plus, allez à Dates limites de production de la déclaration de revenus 2025.

Remplir votre RC728 - Annexe A, Excédent de CELIAPP

Vous devez remplir le formulaire RC728 - Annexe A, Excédent de CELIAPP si vous avez des excédents de CELIAPP et joindre l'annexe complétée à votre déclaration RC728. Consultez l’annexe pour obtenir des instructions sur la façon de la remplir.

L'explication et les exemples ci-dessous se rapportent à l'année d'imposition 2025. Si vous devez produire un formulaire RC728 pour une année précédente, reportez-vous au formulaire RC728, Déclaration du compte d'épargne libre d'impôt pour l'achat d'une première propriété (CELIAPP) 2024.

-

Exemple : Comment remplir votre RC728 - Annexe A, Excédent de CELIAPP pour 2025

Luffy ouvre un CELIAPP le 5 mai 2024. Les droits de participation à un CELIAPP de Luffy pour 2024 sont de 8 000 $ car c'est la première année où il ouvre un CELIAPP.

Luffy effectue les transactions CELIAPP suivantes en 2024 :

15 mai 2024 : cotisation de 2 500 $

24 décembre 2024 : retrait imposable de 500 $

Les droits de participation à un CELIAPP de Luffy pour 2025 sont de 14 000 $. Pour en savoir plus sur la façon de calculer vos droits de participation à un CELIAPP, allez à Comment calculer vos droits de participation à un CELIAPP.

Luffy effectue les transactions CELIAPP suivantes en 2025 :

31 janvier 2025 : cotisation de 8 000 $

9 août 2025 : transfert de son REER à son CELIAPP de 7 000 $

Le 5 décembre 2025, Luffy se rend compte qu'il a un excédent de CELIAPP. Le même jour, il remplit le formulaire RC727, Désigner un excédent de CELIAPP comme retrait de votre CELIAPP ou comme un transfert à votre REER ou FERR et remet le formulaire à son émetteur de CELIAPP. Le retrait désigné de 1 000 $ est effectué le même jour.

Puisque Luffy a un excédent de CELIAPP en 2025, il doit remplir le formulaire RC728 - Annexe A, Excédent de CELIAPP pour 2025 et le joindre à sa déclaration RC728.

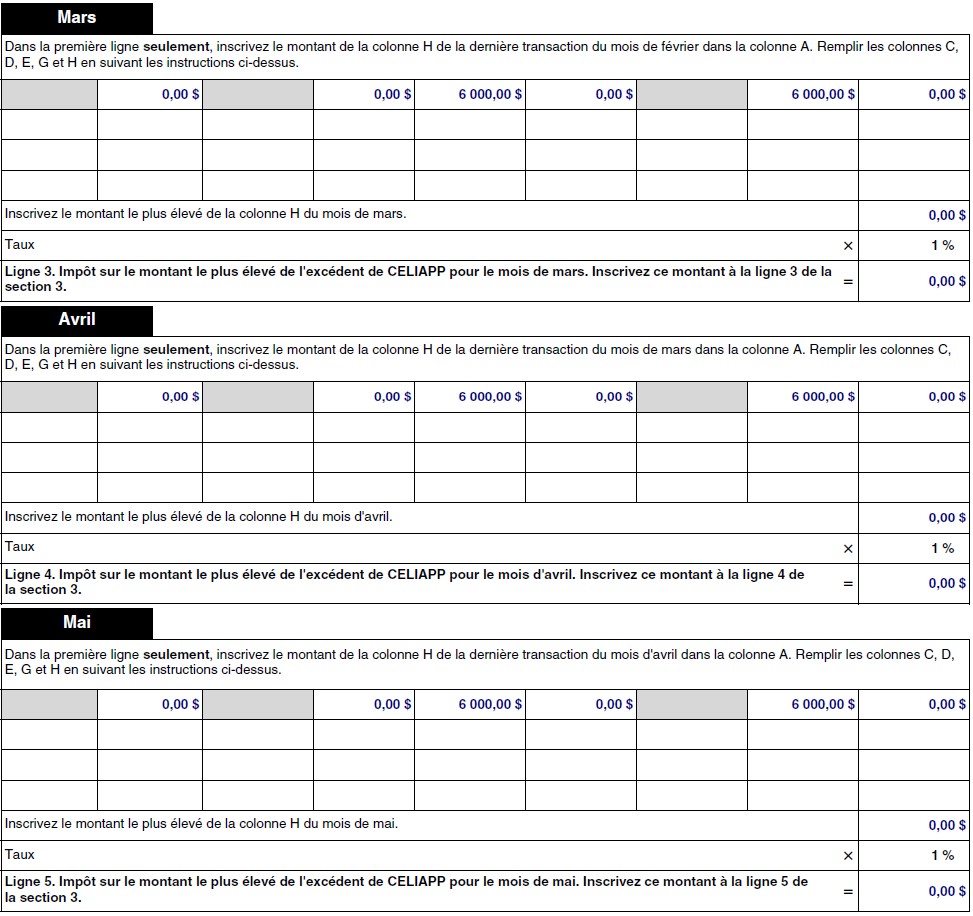

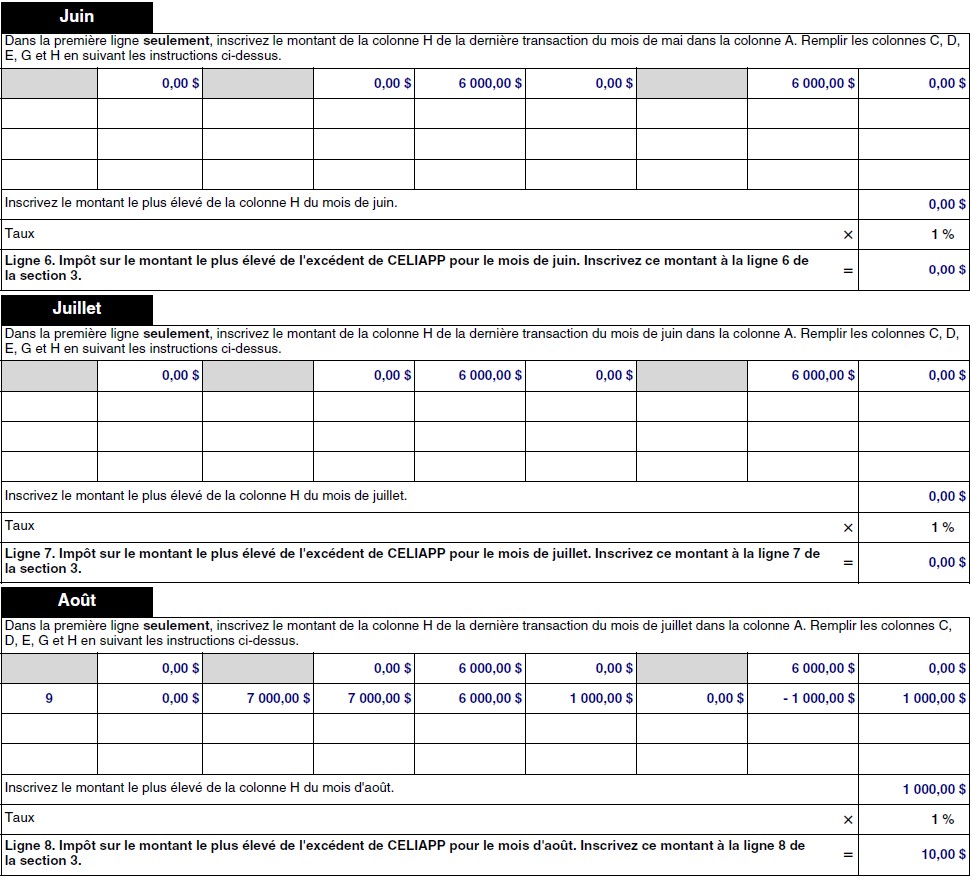

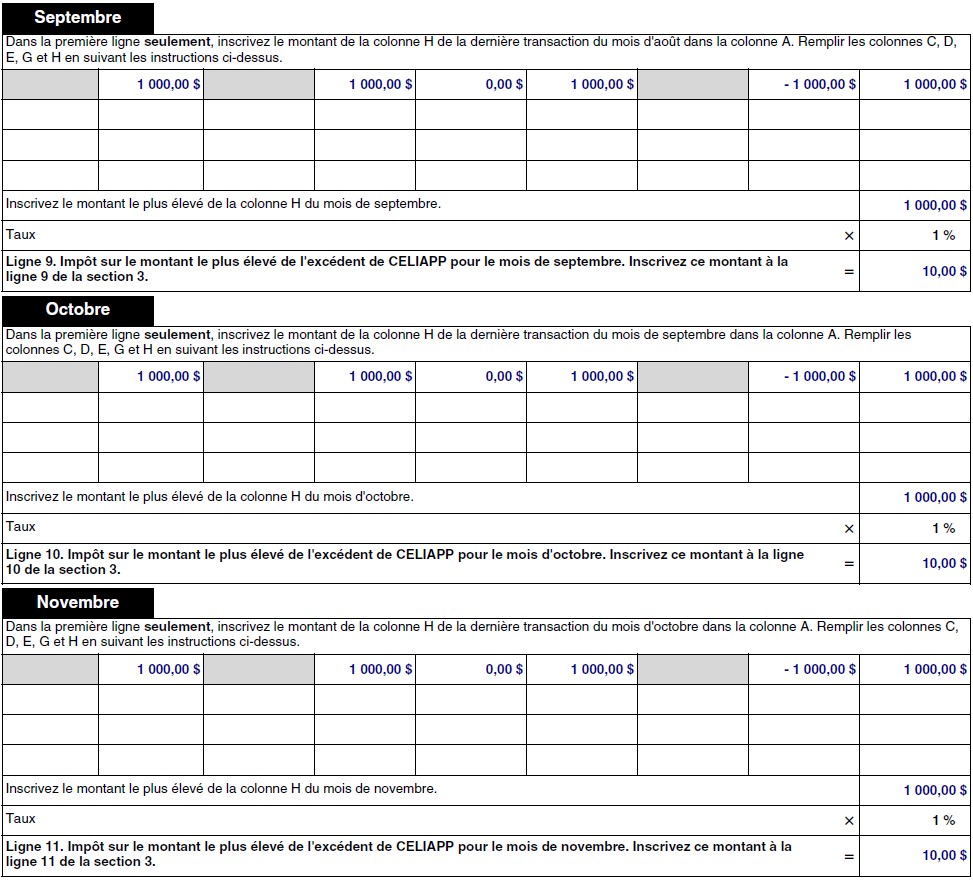

C’est ainsi que Luffy remplit son formulaire RC728 - Annexe A pour 2025.

Section 1 :

Luffy remplit la Section 1 afin de déterminer son excédent de CELIAPP et ses droits de participation à un CELIAPP au début de l’année 2025.

Il inscrit son excédent de CELIAPP au début de l’année 2025 sur la première ligne du mois de janvier dans la colonne A de la section 2 et ses droits de participation à un CELIAPP au début de l’année 2025 sur la première ligne du mois de janvier dans la colonne D de la section 2.

Section 2 :

Luffy remplit le tableau de janvier à décembre, même s’il n’a effectué des transactions CELIAPP qu’en janvier, août et décembre.

Il a inscrit le résultat du calcul de la ligne 57 de la section 1 dans la colonne A de la première ligne du mois de janvier.

Il a inscrit son plafond de participation au CELIAPP pour 2025 à partir de son relevé de participation au CELIAPP de 2025 dans la colonne D de la première ligne du mois de janvier.

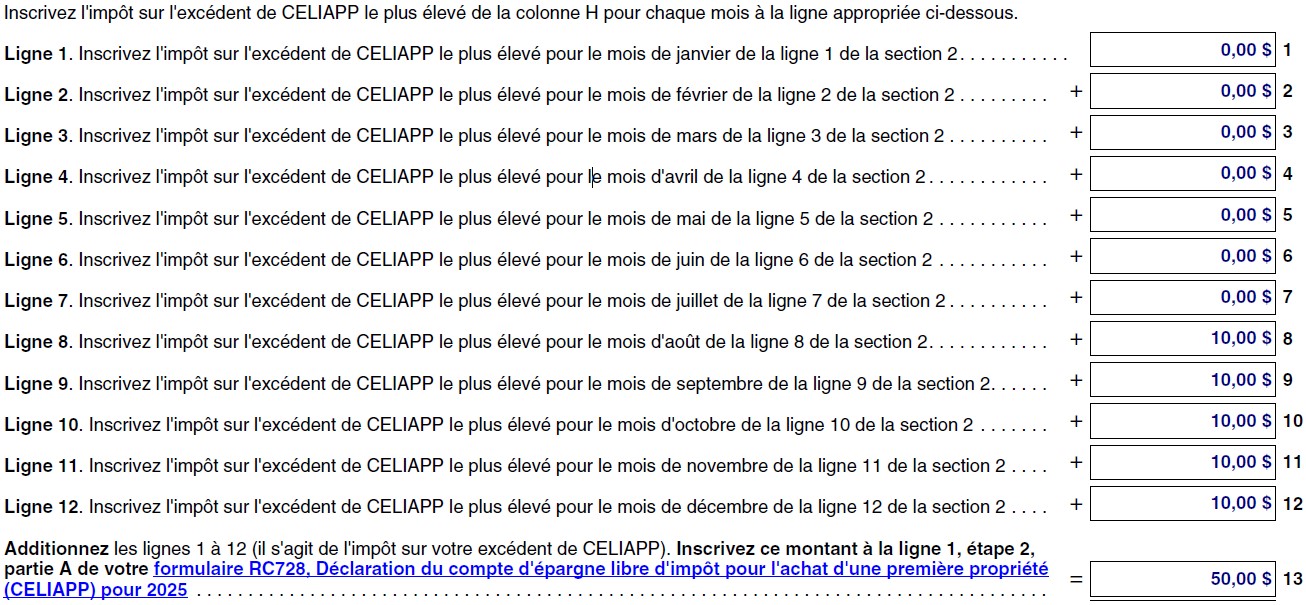

Section 3 :

Luffy inscrit l'impôt sur l'excédent de CELIAPP le plus élevé pour chaque mois aux lignes 1 à 12.

Luffy additionne le total des lignes 1 à 12 et inscrit le total à la ligne 13. Ceci est l’impôt de Luffy sur l’excédent de CELIAPP.

Luffy inscrit 50 $ à la ligne 1, étape 2, partie A de sa déclaration RC728.

Cotisations et nouvelles cotisations CELIAPP

Si une déclaration RC728 est requise mais n'a pas été produite, nous pourrions utiliser les renseignements fournis par vos émetteurs pour calculer tout impôt que vous devez payer.

Une fois que l'ARC aura évalué votre déclaration RC728, elle vous enverra un avis de cotisation indiquant le montant d'impôt à payer, ainsi que les pénalités et l'intérêt liés.

Une fois que votre déclaration RC728 a été évalué, l'ARC pourrait établir une nouvelle cotisation de votre déclaration et vous envoyer un avis de nouvelle cotisation en tout temps dans les trois ans suivant la date de votre avis de cotisation. L'ARC peut le faire dans l'une des circonstances suivantes :

- vous avisez l'ARC de nouveaux renseignements ou d’une erreur dans votre déclaration ou votre cotisation

- l'ARC a trouvé une erreur lors de l'examen de votre déclaration ou d'une déclaration liée à la vôtre

Que faire si vous n’êtes pas d'accord avec votre avis de cotisation ou de nouvelle cotisation CELIAPP

Si vous n'êtes pas d'accord avec votre avis de cotisation ou de nouvelle cotisation concernant l'impôt à payer lié à votre CELIAPP, Contactez l’Agence du revenu du Canada (ARC) pour obtenir des explications.

Vous pouvez aussi demander un rajustement en envoyant une lettre signée à l'Unité de traitement CELIAPP à l'une des adresses indiquées ci-dessous.

Si vous résidez en Ontario, à l'Île-du-Prince-Édouard, à Terre-Neuve-et-Labrador, au Yukon, au Nunavut, aux Territoires du Nord-Ouest ou dans l'une des villes suivantes de la province du Québec : Montréal, Québec, Laval, Sherbrooke, Gatineau et Longueuil, envoyez la lettre signée à :

Agence du revenu du Canada

Centre fiscal de Sudbury

Unité de traitement CELIAPP

Case postale 20000, succursale A

Sudbury ON P3A 5C1

Si vous résidez au Manitoba, en Saskatchewan, en Alberta, en Colombie-Britannique, en Nouvelle-Écosse, au Nouveau-Brunswick ou dans une autre ville du Québec qui n'est pas assignée au Centre fiscal de Sudbury, envoyez la lettre signée à :

Agence du revenu du Canada

Centre fiscal de Winnipeg

Unité de traitement CELIAPP

Case postale 14000, succursale Main

Winnipeg MB R3C 3M2

Si vous envoyez une lettre à l'ARC, veuillez inclure tous les documents qui appuient votre demande (si vous ne les avez pas déjà fournis) et indiquer les modifications que vous souhaitez que l'ARC effectue. Veuillez également inclure votre numéro d'assurance sociale, votre adresse, votre numéro de téléphone et les années d'imposition que vous voulez que l'ARC rajuste.

Vous pouvez également soumettre votre demande par télécopieur au 418-566-6335 ou en ligne en vous connectant à votre compte de l'ARC. Pour plus de détails sur la soumission de documents en ligne, allez à Soumettre des documents en ligne.

Vous pouvez également enregistrer un avis d'opposition dans les 90 jours suivant la date de l'avis de cotisation ou de nouvelle cotisation. Pour en savoir plus ou pour enregistrer un avis d'opposition, allez à Oppositions, appels, différends et mesures d'allègement.

Demande d'annulation ou de renonciation de l'impôt CELIAPP

La ministre peut, à sa discrétion, renoncer ou annuler la totalité ou une partie de l'impôt dû sur l'excédent de CELIAPP si :

- vous avez commis une erreur raisonnable en lien avec l'excédent de CELIAPP sur lequel l'impôt est dû

- vous avez pris des mesures ou prenez des mesures immédiates pour éliminer l'excédent de CELIAPP, y compris tout revenu qui y est raisonnablement attribuable, de vos CELIAPP.

La ministre peut également renoncer ou annuler la totalité ou une partie de l'impôt que vous devez payer sur les placements non admissibles ou interdits détenus dans vos CELIAPP, ainsi que sur vos avantages. Elle peut procéder de cette façon s'il est déterminé qu'il est juste de le faire après avoir examiné tous les facteurs, notamment :

- le fait que l'impôt est le résultat d'une erreur raisonnable

- la mesure dans laquelle la transaction ou la série de transactions qui a donné lieu à l'impôt a aussi donné lieu à un autre impôt au titre de la Loi de l'impôt sur le revenu

- la mesure dans laquelle les paiements ont été faits à partir des CELIAPP

Pour demander uniquement une renonciation ou une annulation de l'impôt sur l'excédent de CELIAPP, vous devez remplir le formulaire RC729, Demande de renoncer ou d'annuler l'impôt sur l'excédent de CELIAPP. Joignez tous les documents pertinents à l'appui de votre demande de renonciation ou d'annulation de l’impôt, tels que des copies de vos relevés de transactions du CELIAPP qui indiquent les dates auxquelles l’excédent de CELIAPP s'est produit, ainsi que les dates auxquelles vous avez éliminé votre excédent de CELIAPP. Incluez également des copies de tout document qui appuieraient l’explication de l’erreur raisonnable qui a causé l’excédent de CELIAPP.

Pour demander une renonciation ou une annulation des impôts à payer sur vos placements non admissibles ou interdits, ainsi que des avantages, vous devez écrire une lettre expliquant pourquoi vous avez un impôt dû et pourquoi il serait juste de renoncer ou d'annuler l'impôt en totalité ou en partie.

La renonciation à l’impôt sur les placements non admissibles ou interdits, ainsi que les avantages, se limite à l'impôt payé en vertu des règles anti-évitement et non à l'impôt payé en vertu de toute autre partie de la Loi de l'impôt sur le revenu.

Envoyez le formulaire dûment rempli, la lettre signée et tous documents justificatifs à l'un des centres fiscaux suivants :

Si vous résidez en Ontario, à l'Île-du-Prince-Édouard, à Terre-Neuve-et-Labrador, au Yukon, au Nunavut, aux Territoires du Nord-Ouest ou dans l'une des villes suivantes de la province du Québec : Montréal, Québec, Laval, Sherbrooke, Gatineau et Longueuil, envoyez votre demande à :

Agence du revenu du Canada

Centre fiscal de Sudbury

Unité de traitement CELIAPP

Case postale 20000, succursale A

Sudbury ON P3A 5C1

Si vous résidez au Manitoba, en Saskatchewan, en Alberta, en Colombie-Britannique, en Nouvelle-Écosse, au Nouveau-Brunswick ou dans une autre ville du Québec qui n'est pas assignée au Centre fiscal de Sudbury, envoyez votre demande à :

Agence du revenu du Canada

Centre fiscal de Winnipeg

Unité de traitement CELIAPP

Case postale 14000, succursale Main

Winnipeg MB R3C 3M2

Vous pouvez également envoyer le formulaire dûment rempli, la lettre signée et tous documents justificatifs à l'unité de traitement CELIAPP par télécopieur au 418-566-6335 ou en ligne en vous connectant à votre compte de l’ARC. Pour en savoir plus sur la façon de soumettre des documents en ligne, allez à Soumettre des documents en ligne.

Annuler des pénalités et des intérêts ou y renoncer

L'ARC administre la mesure législative, communément appelée « dispositions d'allègement pour les contribuables » qui lui donne le pouvoir discrétionnaire d'annuler des pénalités et des intérêts, ou d'y renoncer, lorsqu'un contribuable est incapable de respecter ses obligations fiscales en raison de circonstances indépendantes de sa volonté.

L'ARC a le pouvoir discrétionnaire limité à une période qui se termine 10 années civiles précédant l'année au cours de laquelle une demande.

Pénalités

L'ARC examinera votre demande uniquement pour une année d'imposition ou un exercice ayant pris fin dans les 10 années civiles précédant l'année de la demande. Ainsi, une demande faite en 2025 doit porter sur une pénalité pour une année d'imposition ou un exercice ayant pris fin en 2015 ou après.

Intérêts sur un solde dû

L'ARC tiendra uniquement compte des montants accumulés au cours des 10 années civiles précédant l'année de la demande. Ainsi, une demande faite en 2025 doit porter sur les intérêts qui se sont accumulés depuis 2015.

Les demandes d'allègement pour les contribuables peuvent être présentées en ligne au moyen des services numériques de l'ARC : Mon dossier, Mon dossier d'entreprise ou Représenter un client.

Vous pouvez également remplir le formulaire RC4288, Demande d'allègement pour les contribuables – Annuler des pénalités et des intérêts ou y renoncer, et l'envoyer :

- en ligne à l'aide de Mon dossier, Mon dossier d'entreprise ou Représenter un client;

- par la poste ou par messager au bureau désigné, comme indiqué à la dernière page du formulaire, selon votre lieu de résidence.

Pour savoir soumettre des documents en ligne, allez à Soumettre des documents en ligne.

Pour en savoir plus sur l'allègement ou le renoncement des pénalités et des intérêts, allez à Annuler des pénalités ou des intérêts ou y renoncer à l'ARC.