Feuillet T4A – Renseignements pour les payeurs

Vous cherchez peut-être : Feuillet T4A – Renseignements pour les particuliers

Sur cette page

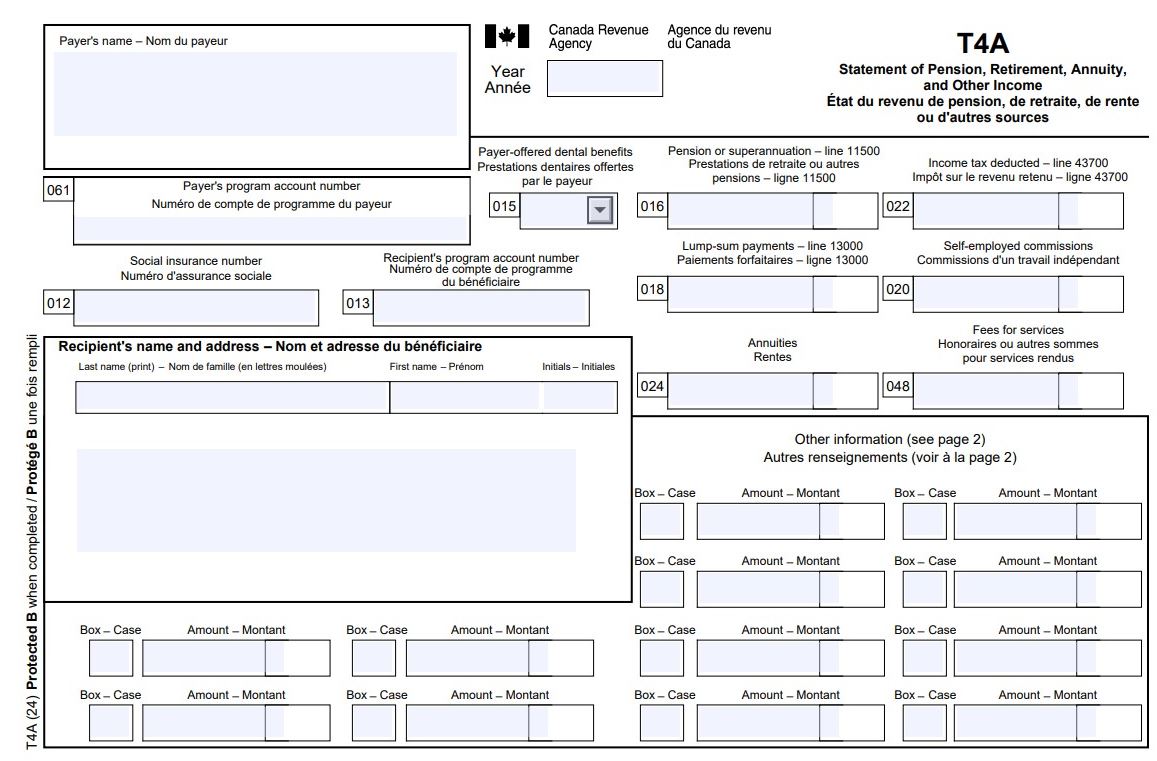

Qu'est–ce qu'un feuillet T4A

Un feuillet T4A indique les montants payés au cours de l'année civile pour certains types de revenus provenant de nombreuses sources différentes, y compris les commissions versées aux travailleurs autonomes et les paiements d'aide aux études d'un REEE

Vous pouvez obtenir un formulaire T4A en format PDF ou PDF à remplir ou à sauvegarder pour le produire sur papier.

Quand émettre

Si vous êtes un payeur (comme un employeur, un fiduciaire, un liquidateur ou un liquidateur de succession, un administrateur ou un administrateur de société), vous devez émettre un feuillet T4A si l'un des éléments suivants s'applique:

Vous avez déduit de l'impôt sur tout paiement.

Si le paiement n'est pas inclus dans la liste des exceptions , le total de tous les paiements au cours de l'année civile était plus de 500 $ (selon la politique administrative de l'ARC).

Liste des exceptions

- Paiement REEE

Vous devez émettre un feuillet T4A si l'une des conditions suivantes s'applique :

- Le total des paiements de revenu accumulé versés à un souscripteur est plus de 50 $ au cours de l'année civile.

- Le total des paiements d'aide aux études versés à un bénéficiaire est plus 50 $ au cours de l'année civile.

- Compte d'épargne libre d'impôt (CELI)

Vous devez émettre un feuillet T4A si total du montant imposable du CELI versé à un bénéficiaire est plus de 50 $ au cours de l'année civile.

- Polices d'assurance–vie collectives temporaires

Vous devez émettre un feuillet T4A si vous offrez des prestations d'assurance vie temporaire collective et que l'une des conditions suivantes s'applique :

- Lorsque le montant imposable est fourni à un ancien employé, vous devez toujours produire un feuillet T4A.

- Lorsque le montant imposable est fourni à un employé retraité, le montant est le seul revenu déclaré sur le feuillet et le total est plus de à 50 $ au cours de l'année civile.

- Administrateur ou un fiduciaire d'un régime interentreprises (RI)

Vous devez émettre un feuillet T4A si vous êtes l'administrateur ou le fiduciaire d'un RI et que tous les éléments suivants s'appliquent :

- Vous versez des avantages imposables selon un régime aux employés (ou aux anciens employés).

- Le montant imposable fourni à l'employé est plus de 25 $ au cours de l'année civile.

Ce que vous devez déclarer

Ce qu'il faut déclarer et ne pas déclarer sur un T4A

À déclarer

- Prestations de retraite ou d'autres pensions

- Paiements forfaitaires

- Commissions d'un travail indépendant

- Rentes

- Répartitions selon l'apport commercial

- Paiements de revenu accumulé d'un régime enregistré d'épargne‐études (REEE)

- Paiements d'aide aux études d'un REEE

- Honoraires ou d'autres sommes pour services rendus

- Prestations de remplacement du revenu selon la loi sur le bien‐être des vétérans

- Subventions de recherche

- Paiements d'un régime enregistré d'épargne–invalidité (REEI)

- Paiements faits selon un régime d'assurance–salaire si vous ne devez pas retenir des cotisations au Régime de pensions du Canada (RPC) et à l'assurance‐emploi (AE)

- Prestations de décès

- Certains avantages versés à des actionnaires ou à des sociétés de personnes

À ne pas déclarer

- Paiements faits par un organisme, un ministère ou une société d'État pour des produits et services, utilisez : feuillet T1204, Paiements contractuels de services du gouvernement

- Paiements faits par un particulier, une société de personnes, une fiducie ou une société dont la principale activité commerciale est la construction, si ces paiements sont faits à des sous–traitants pour des services de construction, utilisez : feuillet T5018, État des paiements contractuels

- Montants versés ou crédités à des non‐résidents du Canada, tels que des intérêts, des dividendes, des revenus de location, des redevances, des revenus de pension, des allocations de

- retraite ou d'autres revenus de ce genre, utilisez : feuillet NR4, État des sommes payées ou créditées à des non‐résidents du Canada)

- Paiements qui proviennent d'une convention de retraite, utilisez : feuillet T4A–RCA, État des montants attribués d'une convention de retraite

- Revenus versés à partir d'un fonds de revenu viager (FRV), utilisez : feuillet T4RIF, État du revenu provenant d'un fonds enregistré de revenu de retraite si une rente viagère est acquise à partir des profits d'un FRV, la somme des montants de rente versés doit être déclarée

- utilisez la case 024 du feuillet T4A

- Les pourboires, les primes d'une police d'assurance‐vie temporaire payées pour les employés actuels et les autres revenus d'emploi, utilisez : feuillet T4, État de la rémunération)

- Si vous avez effectué des paiements en vertu d'un régime de prestations supplémentaires de chômage (PSC) qui ne sont pas admissibles en tant que PSC en vertu de la Loi de l'impôt sur le revenu (par exemple, les montants complémentaires aux prestations de maternité, parentales payées par l'employeur, utilisez : feuillet T4, État de la rémunération

- Sommes non distribuées qui restent dans le CELI d'un contribuable décédé à la fin de la période d'exemption de la fiducie, consultez Compte d'épargne libre d'impôt (CELI) pour les émetteurs

Lignes directrices pour remplir les feuillets

À faire

- Si vous avez plusieurs comptes de paie, produisez une déclaration T4A pour chaque compte de paie

- Déclarez le revenu sur un feuillet T4A pour l'année où il est payé, peu importe la date à laquelle il a été gagné

- Déclarez, en dollars et en cents, tous les montants que vous avez payés au cours de l'année, sauf les montants du facteur d'équivalence, qui sont déclarés en dollars seulement

- Déclarez tous les montants en dollars canadiens, même s'ils ont été payés dans une autre devise. Apprenez‐en davantage sur les taux de change moyens : Taux de change de la Banque du Canada

À ne pas faire

- Ne pas afficher de montants négatifs sur les feuillets (sauf pour le code 37). Apprenez-en plus : Apportez des corrections après avoir produit votre déclaration

- Si une case ne contient aucune valeur, n'inscrivez pas « nul » ou « S. O. ». Laissez la case vide

- Ne modifiez jamais le titre d'une case

- Ne mettez pas de trait d'union ou de tiret entre les chiffres

- N'inscrivez pas le symbole du dollar ($)

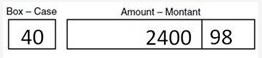

Comment remplir la section « Autres renseignements »

La section « Autres renseignements », au bas du feuillet T4A, comprend des cases où vous pouvez inscrire les codes et les montants qui correspondent à d'autres types de paiements, s'ils s'appliquent.

Ces cases ne sont pas prénumérotées comme elles le sont dans la partie supérieure du feuillet. Entrez les codes qui s'appliquent au bénéficiaire.

Exemple:

Que faire si vous avez plus de 12 codes dans la section « Autres renseignements »

Si plus de 12 codes s'appliquent au même bénéficiaire (feuillets T4A excédentaires) :

- Utiliser un feuillet T4A supplémentaire

- Inscrivez uniquement le nom du payeur, le nom, l'adresse ainsi que le NAS du bénéficiaire, et remplissez les cases requises dans la section « Autres renseignements »

- Déclarez chaque code et montant une seule fois

- Ne répétez pas toutes les données sur le feuillet supplémentaire

Comment remplir

Vous pouvez filtrer par mots–clés pour trouver des renseignements propres à votre situation.

Identification et cases prénumérotées

Année

Inscrivez les 4 chiffres de l'année civile dans laquelle vous avez fait le paiement au bénéficiaire.

Nom du payeur

Inscrivez votre raison sociale (nom commercial) sur chaque feuillet, dans l'espace prévu.

Nom et adresse du bénéficiaire

Inscrivez en lettres majuscules le nom de famille du bénéficiaire suivi du prénom et des initiales du bénéficiaire.

Si le bénéficiaire a plus d'une initiale, inscrivez son prénom suivi des initiales dans le champ « Prénom ».

N'inscrivez pas de titres, comme Directeur, M. ou Mme.

Inscrivez l'adresse du domicile du bénéficiaire, y compris la province ou le territoire, le code postal et le pays.

N'utilisez pas la zone d'adresse du bénéficiaires pour inscrire le numéro du bénéficiaires, utilisez le code 014 ou le nom du bénéficiaire.

Case 012 – Numéro d'assurance sociale

Inscrivez le numéro d'assurance sociale (NAS) fourni par le bénéficiaire.

Situations spécifiques

- Pas de NAS

- Inscrivez 9 zéros si vous n'avez pas le NAS de l'employé. Vous devez quand même produire son feuillet T4A avant la date d'échéance, même si vous ne pouvez pas obtenir le NAS du bénéficiaire.

- NAS commençant par 9 et réception d'un NAS permanent

Inscrivez le NAS permanent si le bénéficiaire a un NAS commençant par 9 et que, plus tard dans l'année, il a reçu un NAS permanent.

Ne préparez pas 2 feuillets T4A.

- Société de personnes ou une société

- N'inscrivez pas de NAS à la case 012, utilisez plutôt la case 013.

Apprenez-en plus : Obtenir le numéro d'assurance sociale (NAS)

Case 13 – Numéro de compte de programme du bénéficiaire

Si le bénéficiaire du montant que vous déclarez est une entreprise (propriétaire unique, société ou société de personnes), inscrivez son numéro d'entreprise (par exemple, 123456789RT0001).

Case 015 – Prestations dentaires offertes par le payeur

Pour l'année civile 2023 et après, si un montant figure à la case 016, il est obligatoire d'indiquer si le bénéficiaire ou un membre de sa famille pouvait, le 31 décembre de l'année en question, avoir accès à une assurance de soins dentaires, ou à la couverture de tous services dentaires, que vous avez offerts.

Autrement la case 015 est facultative.

Tableau code de bénéficaire et type de bénéficiaire Code Accès 1 Ne peut accéder à aucune assurance de soins dentaires ni à la couverture de tous services dentaire 2 Bénéficiaire 3 Bénéficiaire, conjoint et enfants à charge 4 Bénéficiaire et son conjoint 5 Bénéficiaire et ses enfants à charge Cela comprend les prestations dentaires cofinancées, les comptes de dépenses de santé et les prestations dentaires volontaires.

Situations spécifiques

- Utilisation du code 1 – Feuillets T4A produits pour l'année civile 2023 et 2024 seulement

- Politique administrative de Santé Canada

Afin de réduire le fardeau des payeurs, pour l'année civile 2023 et 2024 seulement, il n'est pas obligation de remplir la case 015, si et seulement si le code 1 est utilisé.

Cette politique administrative ne peut s'appliquer que si tous les efforts raisonnables ont été déployés pour se conformer aux exigences de déclaration.

- Tiers produisant des feuillets T4A

- Tous les organismes tiers ou administrateurs de régimes de pension qui remplissent des feuillets T4A chaque année au nom de leurs clients doivent remplir cette case (si rien ne figure à la case 016, la déclaration est facultative). Ils doivent obtenir les renseignements de leurs clients et les déclarer avec exactitude sur le feuillet T4A émis.

- Couverture dentaire offerte par le syndicat

Si un syndicat offre des prestations dentaires à ses membres, sans la participation de l’employeur ou du régime de pension, le syndicat n'est pas considéré comme leur employeur et ne devra pas émettre de feuillet T4A pour déclarer ces prestations pour ses membres ou fournir ces renseignements aux employeurs de ses membres ou à leurs anciens employeurs.

Toutefois, si l'employeur ou le régime de retraite engage un syndicat pour offrir des prestations dentaires à ses employés ou à d'anciens employés, le régime de pension doit déclarer cette prestation sur le feuillet T4A.

Si la couverture dentaire est offerte directement par un employeur en vertu d’une convention collective (l’employeur est le répondant désigné du régime ou rembourse les employés directement), le régime de retraite doit déclarer la couverture sur les feuillets T4A des anciens employés.

Le syndicat devra déclarer cet avantage offert à ses propres employés ou à ses anciens employés.

- Plus de 6 codes dans « Autres renseignements »

- Si plus de 6 codes dans « Autres renseignements » s'appliquent au même employé et que vous devez utiliser un feuillet T4A supplémentaire (feuillet excédentaire), le même code doit être utilisé pour tous les feuillets excédentaires pour le même bénéficiaire.

- Le bénéficiaire refuse la couverture dentaire

Un payeur doit déclarer si des prestations dentaires sont offertes au bénéficiaire, et non pas si le bénéficiaire a choisi de les utiliser, y a renoncé ou les a refusés. Si des prestations dentaires auraient été offertes, vous devez déclarer que les anciens employés ont reçu une prestation et quel niveau de couverture selon les codes fournis.

Apprenez-en plus sur le Régime canadien de soins dentaires (RCSD) : Couverture dentaire.

Case 016 – Prestations de retraite ou autres pensions

Cas particuliers

- Régimes de pension agréés

Déclarez à la case 016 la partie imposable des paiements d'une rente que vous avez versés à un employé, à un employé retraité, à un survivant ou au conjoint d'un employé à partir ou dans le cadre d'un fonds de retraite ou de pension.

Il est également obligatoire d'entrer le code approprié en utilisant la case 015 pour déclarer les prestations dentaires offertes par l'employeur.

- Prestations d'invalidité

Déclarez `a la case 016 les prestations d'invalidité versées à titre de rente viagère à partir d'une pension de retraite ou d'un fonds du régime de pension agréés.

Il est également obligatoire d'entrer le code approprié en utilisant la case 015 pour déclarer les prestations dentaires offertes par l'employeur.

Ne déclarez pas d'autre prestation d'invalidité à la case 016 versée à partir d'une pension de retraite ou d'un régime de pension, utilisez plutôt le code 125.

- Prestations pour vétérans admissibles au fractionnement du revenu de pension

Déclarez les montants des prestations pour vétérans admissibles au fractionnement du revenu de pension versés à des vétérans en utilisant la case 016 et le code 128.

Il est également obligatoire d'entrer le code approprié en utilisant la case 015 pour déclarer les prestations dentaires offertes par l'employeur.

Ne déclarez pas à la case 016 d'autres prestations pour vétérans que vous avez versées, utilisez plutôt le code 127.

- Régime de pension non enregistré

Déclarez à la case 016 les prestations de retraite ou de pension que vous versez périodiquement à un résident canadien selon un régime de pension non enregistré pour des services que la personne a rendus au cours d'une période pendant laquelle elle n'a pas résidé au Canada.

Ne déclarez pas :

- Premières Nations (revenu exonéré) Mots-clés : Indiens, Autochtones, Premières Nations

- Ne déclarez pas à la case 016 le revenu de pension ou de pension exonéré d'impôt que vous avez versé à un bénéficiaire qui est inscrit ou qui a le droit d'être inscrit selon de la Loi sur les Indiens, utilisez plutôt le code 146.

- Régime de prestations aux employés (RPE)

- Ne déclarez pas les paiements que vous avez faits à partir d'un RPE qui ne sont pas des paiements de pension ou de prestations de retraite, utilisez le feuillet T4.

- Conventions de retraite

- Ne déclarez pas les montants payés à partir d'une convention de retraite, utilisez plutôt le feuillet T4A-RCA.

Apprenez-en plus : Paiements liés aux prestations de retraite ou autres pensions.

Case 018 – Paiements forfaitaires

Situations spécifiques

- Paiements unique

Déclarez à la case 018 la partie imposable d'un paiement unique d'une caisse de retraite ou d'un régime de pension, y compris tout paiement unique découlant d'un :

- retrait du régime, départ à la retraite ou décès d'un employé ou d'un ancien employé;

- résiliation, modification ou modification du régime;

- remboursement des cotisations excédentaires au régime.

Déclarez à la case 018 la partie imposable de tout paiement unique d'un régime de participation différée aux bénéfices, y compris le paiement unique découlant d'un :

- retrait du régime, départ à la retraite ou décès d'un employé ou d'un ancien employé;

- remboursement des cotisations excédentaires au régime.

Déclarez à la case 018 la partie imposable d'une prestation de décès forfaitaire versée à partir d'une rente viagère différée à un âge avancé.

- Services aux non‐résidents

Déclarez à la case 018 le montant payé pour les prestations de retraite et autres pensions sous forme de montant forfaitaire à un résident canadien selon un régime de pension non enregistré pour les services que la personne a rendus au cours d'une période pendant laquelle elle n'a pas résidé au Canada.

Déclarez les paiements forfaitaires que vous avez faits pour des services non‐résidents transférés à un RPA, RPD, RPAC ou à un REER et qui pouvaient être déduits selon l'alinéa 60j) en utilisant la case 018 et le code 102.

Ne déclarez pas à la case 018 les paiements d'un RPE qui ne sont pas des paiements de prestations de retraite et autres pensions, utilisez plutôt le feuillet T4.

- Paiements forfaitaires d'un régime de pension agréé (RPA) et d'un régime de participation différée au bénéfices (RPDB) accumulés au 31 décembre 1971

- Déclarez les paiements forfaitaires que vous avez effectués à partir d'un RPA et d'un RPDB accumulés au 31 décembre 1971 en utilisant la case 018 et le code 110.

- Transferts directs

Ne déclarez pas à la case 018 les transferts directs de paiements forfaitaires d'un RPA ou d'un RPDB à un REER, RPD, RPAC, FERR, ou à un autre RPA ou RPDB qui sont transférés selon paragraphes 147.3(1) à (8) ou le paragraphe 147(19), utilisez plutôt le formulaire T2151 Transfet direct d'un montant unique en vertu du paragraphe 147(19) ou article 147.3.

- Montants non admissibles au transfert à partir d'un RPA et d'un RPDB

Déclarer `a la case 018 les montants que vous avez transférés qui sont plus élevés que les montants autorisés selon les paragraphes 147.3(1) à (8) ou 147(19) de la Loi de l'impôt sur le revenu et qui sont considérés comme un revenu dans l'année où ils sont transférés. Ces montants sont considérés comme un revenu dans l'année où ils sont transférés.

Déclarez les paiements uniques que vous avez effectués et que vous ne pouvez pas transférer :

- RPDB

Déclarez à la case 018 le montant des paiements que vous avez attribués ou réattribués au cours de l'année dans le cadre d'un RPDB ou d'un régime dont l'agrément a été retiré à une personne pour :

- les cotisations de l'employeur versées au régime après le 1er décembre 1982;

- les montants perdus dans le cadre du régime si ceux–ci sont retirées du régime pendant l'année.

Déclarez le montant des paiements si vous avez attribué un montant au cours d'une année précédente et que vous avez effectué le paiement au cours de l'année en cours en utilisant la case 018 et le code 180.

- Régime de pension non agréé

- Déclarez les prestations de retraite provenant d'une caisse ou d'un régime de pension non agréé en utilisant la case 018 et le code 190.

- Premières Nations (revenu exonéré)Mots-clés : Indiens, Autochtones, Premières Nations

- Ne déclarez pas à la case 018 les paiements forfaitaires exonérés d'impôt que vous avez versés à un bénéficiaire qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens, utilisez plutôt le code 148.

Apprenez-en plus : Paiements forfaitaires.

Case 020 – Commissions d'un travail indépendant

Déclarez le montant total des commissions que vous avez versées à un agent indépendant.

N'incluez pas la TPS/TVH ou les taxes de vente provinciales dans le montant déclaré à la case 020.

Apprenez-en plus : Paiements de commissions.

Case 022 – Impôt sur le revenu retenu

Déclarez le montant d'impôt sur le revenu que vous avez déduit du bénéficiaire au cours de l'année. Cela comprend l'impôt fédéral, provincial (sauf le Québec) et territorial qui s'applique.

Situations spécifiques

- Aucune déduction

Ne déclarez aucun montant à la case 022 si vous n'avez pas déduit d'impôt sur le revenu.

- Ordonnance de saisie ou demande formelle de paiement

Ne déclarez aucun montant à la case 022 retenu selon une ordonnance de saisie ou une demande formelle de paiement pour les impôts d'un bénéficiaire d'une année passée.

Apprenez-en plus : À propos de la retenue de l'impôt sur le revenu.

Case 024 – Rentes

Cas particuliers

- Régime enregistré d'épargne-retraite (REER)

- Déclarez à la case 024 les paiements provenant d'une rente qu'un particulier a achetée avec le remboursement des primes d'un REER d'un rentier décédé.

- Fonds de revenu viager (FRV) ou fonds enregistré de revenu de retraite (FERR)

- Déclarez à la case 024 les paiements de rente provenant d'une rente viagère achetée lors de la disposition d'un FRV ou d'un FERR.

- Rente viagère différée à un âge avancé (RVDAA)

Déclarez à la case 024 seulement les paiements de rente provenant d'une RVDAA.

Ne déclarez pas à la case 024 le montant total de la pension transférée d'un RPA, d'un RPAC ou d'un RPDB, utilisez plutôt le code 037.

- Contrat de rentes à versement invariable (CRVI)

- Déclarez les paiements de rente que vous avez faits selon un CRVI en utilisant la case 024 et le code 111.

- Régime de participation différée aux bénéfices (RPDB)

- Déclarez les acomptes provisionnels ou les rentes que vous avez versés dans le cadre d'un RPDB en utilisant la case 024 et le code 115.

- Rente viagère à paiement variable (RVPV)

- Ne déclarez pas à la case 024 les paiements de rente que vous avez faits selon une RVPV, utilisez plutôt le code 133.

- Prestations de retraite ou autres pensions

- Ne déclarez pas à la case 024 les prestations de rentes que vous avez versées à un employé, à un employé retraité, à un survivant ou au conjoint d'un employé à partir ou dans le cadre d'un régime de retraite ou de pension, incluant les prestations d'invalidité versées à titre de rente viagère, utilisez plutôt la case 016.

- Police d'assurance –vie

- Ne déclarez pas les paiements de rente provenant du revenu accumulé d'une police d'assurance–vie que vous incluez lorsque vous calculez le revenu d'une personne selon les dispositions de l'article 12.2 de la Loi de l'impôt sur le revenu sur le feuillet T4A, utilisez plutôt le feuillet T5.

- Non-résidents

- Ne déclarez pas les paiements de rente à un non–résident sur le feuillet T4A, utilisez plutôt le feuillet NR4.

Apprenez-en plus : Paiements de rentes.

Case 048 – Honoraires ou autres sommes pour services rendus

Déclarez les frais ou autres montants payés pour les services.

N'incluez pas la TPS/TVH ou la TVP dans le montant déclaré à la case 048.

L'ARC n'impose pas de pénalité si la case 048 n'a pas été remplie.

Lutter contre la fraude fiscale dans le secteur du transport routier

L’Agence du revenu du Canada (ARC) a levé le moratoire sur les pénalités pour défaut de déclarer des honoraires de service dans le secteur du camionnage à compter de l’exercice 2025. Les entreprises de camionnage recevront désormais des pénalités si elles ne déclarent pas les paiements des services, dont le montant est supérieure à 500 $ au cours d’une année civile, qui sont versés à une société privée sous contrôle canadien du secteur du camionnage. De plus, le budget 2025 prévoit d’accorder un financement afin de mettre en œuvre un programme ciblé pour régler la non-conformité liée aux entreprises de prestation de services personnels et à la déclaration des honoraires de service. Pour en savoir plus, consultez la page Exigences en matière d’observation pour l’industrie du camionnage.

Apprenez-en plus : Paiements honoraires pour services.

Case 061 – Numéro de compte de programme du payeur

Inscrivez le numéro de compte de retenues sur la paie de 15 caractères (par exemple, 123456789RP0001) sur votre copie et la copie que vous envoyez à l'ARC seulement.

N'inscrivez pas votre numéro de compte de retenues sur la paie sur les copies que vous remettez aux bénéficiaires.

Autres renseignements

Code 014 – Numéro du bénéficiaire

Inscrivez à la case 014 un numéro de retraité, d'employé ou de feuille de paie.

L'utilisation du code 014 est optionnel.

Vous ne pouvez pas utiliser la zone réservée à l'adresse du bénéficiaire pour inscrire le numéro du bénéficiaire.

Code 028 – Autres revenus

En général, les montants sont déclarés dans des cases précises ou en utilisant des codes sur les feuillets. Toutefois, déclarez tout autre montant que vous n'aviez pas à déclarer dans d'autres cases ou en utilisant les codes sur le feuillet T4A si :

- la montant total payé au cours de l'année et déclaré dans les codes ou les cases d'un feuillet T4A est supérieur à 500 $;

- vous avez déduit l'impôt sur le revenu.

Situations spécifiques

- Paiements pour des services rendus

- Ne déclarez pas les paiements pour des services rendus en utilisant le code 028, utilisez plutôt la case 048.

- Régimes d'assurances

Déclarez les montants si vous avez payé une prime ou si vous avez cotisé à un régime non collectif (comme un régime d'assurance contre la maladie ou les accidents, d'un régime d'assurance invalidité et d'un régime d'assurance de sécurité du revenu) ou un régime collectif à un employé retraité en utilisant le code 028

Apprenez-en plus : Régime d'assurance.

- Subvention de garderie

Déclarez les montants si vous avez versé à une garderie une subvention de garderie en utilisant le code 028.

Apprenez-en plus : Frais de garde d'enfants.

- Avantages relatifs aux voyages, y compris l'aide accordée pour les voyages pour soins médicaux

Déclarez le montant total des avantages relatifs aux voyages que vous avez versé aux employés d'un autre employeur si vous êtes un tiers en utilisant le code 028.

Si vous avez payé pour de l'aide accordée pour les voyages pour soins médicaux dans une zone visée, déclarez le montant total des avantages relatifs aux voyages en utilisant le code 028 et le code 116 pour la portion médicale seulement.

- Pension et logement

Déclarez le montant total versé pour la pension et le logement aux employés d'un autre employeur si vous êtes un tiers en utilisant le code 028.

Si vous avez payé pour la pension et le logement sur des chantiers spéciaux, déclarez le montant total de l'avantage relatif à la pension et au logement en utilisant le code 028 et le code 124 pour la pension, l'hébergement et le logement exonérés d'impôt sur les chantiers particuliers.

- Cadeaux et récompenses offerts par une personne autre que l'employeur

Déclarez le montant imposable si vous avez offert un cadeau ou une récompense et que vous êtes une personne autre que l'employeur en utilisant le code 028 et, si l'impôt sur le revenu a été retenu, la case 022 également.

Ne déclarez pas ce montant si vous êtes le fabricant et que vous avez fait le paiement à l'employé d'un concessionnaire en utilisant le code 028, utilisez plutôt le code 154.

Apprenez-en plus : Cadeaux, récompenses et récompenses pour les années de service.

Code 030 – Répartitions selon l'apport commercial

Déclarez les ristournes que vous versez à des clients, lorsque ce montant est proportionnel à l'apport commercial du client. De telles ristournes comprennent les paiements versés en espèces ou en nature, par reconnaissance de dette, par émission d'actions, par compensation, par cession ou de toute autre façon en utilisant le code 030.

Apprenez-en plus : Répartitions selon l'apport commercial.

Code 032 – Cotisations à un régime de pension agréé (services passés)

Déclarez les cotisations versées à un régime de pension agréé par un ancien employé pour racheter du service passé en utilisant le code 032.

Situations spécifiques

L'administrateur du régime remplit habituellement le feuillet T4A lorsque la relation employeur–employé n'existe plus. Incluez les intérêts sur les versements échelonnés qu'a effectué l'ancien employé pour les cotisations à l'égard de services passés. Ces intérêts sont la partie des cotisations qui représente le montant exigé pour financer le rachat de services passés sur une certaine période.

- 1989 ou avant pendant que l'employé cotisait

- Inscrivez le montant deux fois en utilisant le code 032 et le code 126.

- 1989 ou avant pendant que l'employé ne cotisait pas

- Inscrivez le montant deux fois en utilisant le code 032 et le code 162.

Apprenez-en plus : Cotisations aux régimes d'épargne et de retraite.

Code 034 – Facteur d'équivalence

Déclarez le montant (en dollars seulement) d'un facteur d'équivalence (FE) qu'un employé a dans le cadre d'un RPP pendant une période de congé ou de services réduits en utilisant le code 034 si vous êtes l'administrateur du régime interentreprises (RI).

Vous devez également entrer le numéro du régime en utilisant le code 036.

Situations spécifiques

- Périodes de congé ou de services réduits qui ne sont pas prises en compte dans le RI

- Ne déclarez pas le montant d'un FE pour les périodes de congé ou de services réduits qui ne relèvent pas d'un RI en utilisant le code 034, utilisez plutôt le feuillet T4.

Apprenez-en plus : Facteur d'équivalence.

Code 036 – Numéro d'agrément du régime

Inscrivez le numéro d'agrément de 7 chiffres que l'ARC vous a donné pour votre RPA ou votre RPDB en utilisant le code 036 si vous avez déclaré un montant pour un FE en utilisant le code 034.

Vous devez déclarer le numéro de régime même si votre régime exige seulement des cotisations de l'employeur.

Si vous avez versé des cotisations à plus d'un régime pour l'employé, inscrivez seulement le numéro du régime au titre duquel l'employé a le FE le plus élevé.

Code 037 – Transfert de rente viagère différée à un âge avancé

Déclarez le montant total de la rente transférée d'un RPA, d'un RPAC ou d'un RPDB en utilisant le code 037.

Si un montant dépassant le plafond à vie de la personne a été acheté, le montant excédentaire qui est transféré à un régime agréé admissible doit être déclaré comme un montant négatif dans cette case.

Situations spécifiques

- Paiements de rente provenant d'une RVDAA

Ne déclarez pas les paiements de rente d'une RVDAA en utilisant le code 037, utilisez plutôt la case 024.

Apprenez-en plus : Paiements d'une rente.

Code 040 – Paiements de revenu accumulé d'un REEE

Déclarez les paiements de revenu accumulé que vous avez versés en tant que promoteur d'un régime enregistré d'épargne‐études (REEE) à un souscripteur du régime en utilisant le code 040.

Situations spécifiques

- Paiements versés à une autre personne

- Déclarez les paiements de revenu accumulé que vous avez versés à une autre personne que le souscripteur, son époux ou conjoint de fait était décédé en utilisant le code 040 et le code 122.

Apprenez-en plus : Paiements d'un régime enregistrées d'épargne–études (REEE).

Code 042 – Paiements d'aide aux études d'un REEE

Déclarez les paiements d'aide aux études (autres que le remboursement des cotisations) que vous avez versés en tant que promoteur d'un régime enregistré d'épargne‐études (REEE) à un souscripteur du régime pour aider à financer les études postsecondaires en utilisant le code 042.

Apprenez-en : Paiements d'un régime enregistrées d'épargne–études (REEE).

Code 046 – Dons de bienfaisance

Déclarez le montant que vous avez déduit des gains du bénéficiaire pour des dons à des organismes de bienfaisance enregistrés au Canada en utilisant le code 046.

Apprenez-en plus : Liste des organismes de bienfaisance.

Code 102 – Paiements forfaitaires – transfert de services de non‐résidents selon l'alinéa 60j)

Déclarez les paiements forfaitaires que vous avez faits pour des services non‐résidents transférés à un RPA, à un RPD, à un RPAC ou à un REER et qui pouvaient être déduits selon l'alinéa 60j) en utilisant le code 102 et la case 018.

Code 104 – Subventions de recherche

Déclarez le montant total des subventions de recherche versé au bénéficiaire en utilisant le code 104.

Apprenez-en plus : Aide à l'éducation – Subventions de recherche.

Code 105 – Bourses d'études, de perfectionnement et d'entretien, et subventions reçues par un artiste pour un projet

Déclarez le montant total que vous avez versées au bénéficiaire pour les bourses d'études, de perfectionnement et d'entretien, et les subventions reçues par un artiste pour un projet en utilisant le code 105.

Situations spécifiques

- Bourse de perfectionnement postdoctorale

Déclarez les revenus de bourse de perfectionnement postdoctorales que vous avez versés en utilisant le code 105 et le code 210.

- Aide à la formation de base des adultes

Déclarez l'aide pour frais de scolarité pour de la formation de base des adultes que vous avez versés en utilisant le code 105 et le code 196.

Apprenez-en plus : Aide à l'éducation.

Code 106 – Prestations de décès

Déclarez le montant brut (y compris la partie non imposable) de la prestation de décès que vous avez versée au moment du décès d'un employé ou après son décès, y compris un versement à l'époux ou le conjoint de fait survivant, l'héritier ou la succession du bénéficiaire, en utilisant le code 106.

Apprenez-en plus : Paiements liés aux prestations consécutives au décès.

Code 107 – Paiements reçus d'un régime d'assurance‐salaire

Déclarez les prestations versées dans le cadre d'un régime d'assurance‐salaire lorsque vous n'êtes pas tenu de retenir des cotisations au RPC ou à l'AE ou les deux en utilisant le code 107.

Apprenez-en plus : Paiements reçus d'un régime d'assurance–salaire.

Code 108 – Paiements forfaitaires d'un régime de pension agréé (RPA) non admissible à un transfert

Déclarez les paiements forfaitaires que vous avez faits et que vous ne pouvez pas transférer d'un RPA en utilisant le code 108 et la case 018.

Situation spécifique

- Régime de participation différée aux bénéfices (RPDB) et autres paiements

Ne déclarez pas les paiements que vous avez effectués et que vous ne pouvez pas transférer :

Code 109 – Paiements périodiques d'un plan non agréé

Déclarez les paiements périodiques d'un régime de retraite que vous avez versées d'une caisse ou d'un régime de pension non agrée en utilisant le code 109.

Ne déclarez pas ce montant à la case 016.

Situation spécifique

- Non-résidents

Ne déclarez pas les paiements périodiques à un résident canadien selon un régime de pension non agréé pour des services que la personne a rendus au cours d'une période pendant laquelle elle n'a pas résidé au Canada en utilisant le code 109, utilisez plutôt la case 016.

Apprenez-en plus : Paiements liés aux prestations de retraite ou autres pensions.

Code 110 – Paiements forfaitaires accumulés au 31 décembre 1971

Déclarez les paiements forfaitaires que vous avez effectués à partir des RPA et des RPDB accumulés au 31 décembre 1971 en utilisant le code 110 et la case 018.

Code 111 – Contrat de rentes à versement invariable (CRVI)

Déclarez les paiements de pension que vous avez faits selon un CRVI en utilisant le code 111 et la case 024.

Code 115 – Paiements d'une rente ou versements selon un régime de participation différée aux bénéfices (RPDB)

Déclarez les versements ou les rentes que vous avez versés à partir d'un RPDB en utilisant le code 115 et la case 024.

Apprenez-en plus : Paiements provenant d'un régime de participation différée aux bénéfices.

Code 116 – Aide financière pour voyages pour soins médicaux

Déclarez uniquement le montant de la portion voyage pour raisons médicales que vous avez versé aux employés d'un autre employeur si vous êtes un tiers dans le cadre de l'aide pour voyages pour soins médicaux dans une zone visée en utilisant le code 116 et déclarer le montant total de la prestation de voyage en utilisant le code 028.

Code 117 –Avantages liés à un prêt

Déclarez l'avantage imposable que vous avez fourni à une personne ou à une société de personnes en tant qu'actionnaire en utilisant le code 117.

En savoir plus : Prêts et dettes d'employés.

Code 118 – Avantages pour primes de soins médicaux

Déclarez les primes que vous avez versées en cotisation à un régime d'assurance‐maladie provincial ou territorial au nom d'un ancien employé ou d'un employé retraité en utilisant le code 118.

Apprenez-en plus : Régimes d'assurance.

Code 119 – Primes payées pour une police d'assurance‐vie collective temporaire

Déclarez les primes que vous avez versées à un régime d'assurance‐vie temporaire collectif au nom d'un ancien employé ou d'un employé retraité en utilisant le code 119.

Apprenez-en plus : Régimes d'assurance.

Code 122 –Paiements de revenu accumulé d'un REEE payé à un tiers

Déclarez les paiements de revenu accumulé que vous avez faits à quelqu'un d'autre parce que le souscripteur, son époux ou conjoint de fait était décédé en utilisant les codes 122 et le code 040.

Code 123 – Paiements provenant d'un RPDB dont l'agrément a été retiré

Déclarez les paiements que vous avez effectués à partir d'un RPDB dont l'agrément a été retiré en utilisant le code 123.

Apprenez-en plus : Paiements d'un régime de participation aux bénéfices.

Code 124 – Logement et repas sur les chantiers particuliers

Déclarez la pension, l'hébergement et le logement exonérés d'impôt dans les lieux de travail spéciaux payés aux employés d'un autre employeur si vous êtes un tiers en utilisant le code 124 et le montant de la prestation de pension et de logement qui n'est pas considéré comme payé dans une zone visée en utilisant le code 028.

Code 125 – Prestations d'invalidité payées à même un régime de prestations de retraite ou d'autres pensions

Déclarez toute prestation d'invalidité qui n'est pas versée à titre de rente viagère selon un régime de pension de retraite ou de pension en utilisant le code 125.

Ne déclarez pas ce montant à la case 016.

Situations spécifiques

- Prestations d'invalidité versées à titre de rente viagère

Ne déclarez pas les prestations d'invalidité versées à titre de rente viagère à même une pension de retraite ou d'un RPA en utilisant le code 125, utilisez plutôt la case 016

Apprenez-en plus : Paiements liés aux prestations de retraite ou autres pensions.

Code 126 – Cotisations pour services passés avant 1990 alors que vous cotisiez

Déclarez le montant des cotisations pour service passé à un RPA pour 1989 ou les années précédente pendant que l'employé cotisait en utilisant le code 126 et le code 032.

Code 127 –Prestations pour vétérans

Déclarez la somme des montants suivants en utilisant le code 127 :

- les montants versés dans l'année à titre d'indemnité de remplacement du revenu qui est payable selon la partie 2 de la Loi sur le bien‐être des vétérans sauf dans le cas d'un montant déterminé selon le paragraphe 19.1(1), l'alinéa 23(1)b) ou le paragraphe 26.1(1) de la Loi sur le bien‐être des vétérans, tel que ce montant est modifié, si c'est le cas selon la partie 5 de cette loi;

- les montants versés dans l'année qui sont payables selon les paragraphes 99(6), 109(1) ou 115(5) ou les articles 124 à 126 de la Loi sur le bien‐être des vétérans.

Ne déclarez pas ce montant à la case 016.

Code 128 – Prestations pour vétérans admissibles au fractionnement du revenu de pension

Déclarez la somme des montants versés au cours de l'année à titre de prestation de remplacement du revenu qui est payable selon la partie 2 de la Loi sur le bien‐être des vétérans, et dont le montant est déterminé selon le paragraphe 19.1(1), l'alinéa 23(1)b) ou le paragraphe 26.1(1) de cette loi (tel que ce montant est modifié, si c'est le cas , selon la partie 5 de cette loi) en utilisant le code 128 et la case 016.

Code 129 – Part de votre coopérative à imposition différée

Déclarez toutes les parts de coopérative à imposition différée émises par une coopérative agricole au cours de l'année en utilisant le code 129.

Code 130 – Subvention incitative aux apprentis, Subvention incitative aux apprentis pour les femmes ou à l'achèvement de la formation d'apprenti

Déclarez les subventions incitatives aux apprentis ou les subventions incitative aux apprentis pour les femmes payées aux apprentis inscrits une fois qu'ils ont terminé avec succès la première ou la deuxième année (ou le niveau équivalent) de leur programme d'apprenti dans l'un des métiers désignés Sceau rouge en utilisant le code 130.

Inscrivez aussi les subventions à l'achèvement de la formation d'apprenti payées aux apprentis lorsque ceux‐ci terminent leur programme d'apprenti dans l'un des métiers désignés Sceau rouge.

Apprenez-en plus de Service Canada : Subventions aux apprentis ou en appelant le 1-866-742-3644.

Code 131 – Régime enregistré d'épargne‐invalidité

Déclarez les paiements effectués dans le cadre d'un régime enregistré d'épargne–invalidité à un bénéficiaire du régime en utilisant le code 131.

Apprenez-en plus : Paiements d'un régime enregistré d'épargne–invalidité (REEI).

Code 132 – Programme de protection des salariés

Déclarez les paiements que vous avez faits pour le salaire des travailleurs d'un employeur en faillite, sous réserve d'une mise sous séquestre ou d'autres procédures d'insolvabilité admissibles au programme de protection des salariés en utilisant le code 132.

Apprenez-en plus de Service Canada : À propos du Programme de protection des salariés (PPS) ou en appelant le 1-866-683-6516.

Code 133 – Prestations de retraite variables

Déclarez la rente viagère à paiement variable versée à partir d'un RPAC et d'un RPA à cotisations déterminées en utilisant le code 133.

Ne déclarez pas ce montant à la case 024.

Apprenez-en :Paiements liés aux prestations de retraite ou autres pensions.

Code 134 – Montant imposable du compte d’épargne libre d’impôt (CELI) - montant imposable ou montant imposable du compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP) imposable - montant pour donataire reconnu

Inscrivez la partie imposable des montants payés au cours de la période exemptée à un bénéficiaire qui est un résident du Canada. Pour en savoir plus, consultez : Compte d'épargne libre d'impôt pour les émetteurs.

CELIAPP : Inscrivez la distribution bénéficiaire montant attribué reçu du CELIAPP ou le montant réputé reçu par le donataire reconnu à la cessation du CELIAPP (un organisme de bienfaisance enregistré).

Code 135 – Primes versées à un régime privé d'assurance‐maladie

Déclarez les primes que le bénéficiaire a versées à un régime privé d'assurance–maladie d'un ancien employé ou d'un employé retraité en utilisant le code 135.

L'utilisation du code 135 est facultative. Si vous n'utilisez pas ce code, l'ARC peut demander au destinataire de fournir des pièces justificatives.

Il s'agit de frais médicaux admissibles pour lesquels le bénéficiaire peut demander un crédit d'impôt pour frais médicaux dans sa déclaration de revenus et de prestations..

Apprenez-en plus : Régimes d'assurance.

Code 136 –Parents d'enfants assassinés ou disparus/Parents de jeunes victimes de crimes

Déclarez le montant que vous avez versé au bénéficiaire de l'allocation canadienne pour les parents de jeunes victimes de crime en utilisant le code 136.

Continuez de déclarer les montants versés en utilisant le code 139 si l'incident s'est produit avant le 30 septembre 2018.

Apprenez-en plus d'Emploi et Développement social Canada : À propos du programme d'allocation canadienne aux parents de jeunes victimes de crimes.

Code 144 – Loi sur les Indiens (revenu exonéré) – Autres revenusMots-clés : Indiens, Autochtones, Premières Nations

Déclarez le revenu exonéré d'impôt qui n'est pas déclaré ailleurs sur le feuillet T4A que vous avez payé à un bénéficiaire qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens en utilisant le code 144.

En général, le revenu est exonéré d'impôt lorsqu'une personne le reçoit en raison d'un revenu d'emploi qui était exonéré d'impôt. Si une partie du revenu d'emploi était exemptée, une partie semblable de ces montants est également exemptée.

Ne déclarez pas ce montant en utilisant une autre case.

Apprenez-en plus : Paiements aux travailleurs de Premières Nations.

Code 146 – Loi sur les Indiens (revenu exonéré) – Prestations de retraite ou autres pensionsMots-clés : Indiens, Autochtones, Premières Nations

Déclarez le revenu exonéré d'impôt provenant d'une pension ou d'une pension de retraite que vous avez versé à un bénéficiaire qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens en utilisant le code 146.

En général, le revenu est exonéré d'impôt lorsqu'une personne le reçoit en raison d'un revenu d'emploi qui était exonéré d'impôt. Si une partie du revenu d'emploi était exemptée, une partie semblable de ces montants est également exemptée.

Ne déclarez pas ce montant à la case 016.

Apprenez-en : Paiements aux travailleurs de Premières Nations.

Code 148 – Loi sur les Indiens (revenu exonéré) – Paiements forfaitaires Keywords: Indians indigenous first nations

Déclarez le revenu exonéré d'impôt d'un paiement forfaitaire que vous avez versé à un bénéficiaire qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens en utilisant le code 148.

En général, le revenu est exonéré d'impôt lorsqu'une personne le reçoit en raison d'un revenu d'emploi qui était exonéré d'impôt. Si une partie du revenu d'emploi était exemptée, une partie semblable de ces montants est également exemptée.

Ne déclarez pas ce montant à la case 018.

Apprenez-en plus : Paiements aux travailleurs de Premières Nations.

Code 150 – Loi sur les prestations d'adaptation pour les travailleurs et la Loi de crédits

Déclarez les paiements selon la Loi sur les prestations d'adaptation pour les travailleurs et tout avantage imposable selon la Loi de crédits pour compenser la perte d'une charge ou d'un emploi, comme dans les industries du textile et du tannage du cuir en utilisant, le code 150.

Code 152 – PSC admissible à ce titre selon la Loi de l'impôt sur le revenu

Déclarez les paiements reçus dans le cadre d'un régime enregistré de prestations supplémentaires de chômage (PSC) en utilisant le code 152.

Ne déclarez pas les suppléments aux prestations de congé de maternité ou parentale en utilisant le code 152, utilisez plutôt le feuillet T4.

Apprenez-en plus : Paiements reçus à partir du Régime de prestations supplémentaires de chômage (PSC).

Code 154 – Prime en espèces ou un prix payé d'un payeur

Déclarez le montant du cadeau, de la récompense ou du prix si vous êtes le fabricant et que vous avez fait le paiement à l'employé d'un concessionnaire en utilisant le code 154.

Ne déclarez pas ce montant si vous n'êtes pas le fabricant en utilisant le code 154, utilisez plutôt le code 028.

Apprenez-en plus : Cadeaux, récompenses et récompenses pour les années de service.

Code 156 – Règlements d'une société en faillite

Déclarez les paiements que vous avez faits en tant que syndic de faillite à des employés d'une société en faillite en règlement de salaires non payés par l'employeur en faillite en utilisant le code 156.

Apprenez-en plus : Faillite.

Code 158 – Paiements forfaitaires non admissibles à un transfert, et qui ne sont pas déclarés ailleurs

Déclarez les paiements forfaitaires que vous avez faits, que vous ne pouvez pas transférer et qui ne sont pas déclarés ailleurs en utilisant le code 158 et la case 018.

Situations spécifiques

- Régime de pension agréé (RPA) ou Régime de participation différée aux bénéfices (RPDB)

Ne déclarez pas les paiements que vous avez faits que vous ne pouvez pas transférer :

Code 162 – Cotisations pour services passés avant 1990 alors que vous ne cotisiez pas

Déclarez le montant des cotisations pour services passés à un RPA pour 1989 ou les années précédentes alors que vous ne cotisiez pas en utilisant le code 162 et le code 032.

Code 180 – Paiements forfaitaires versés à partir d'un régime de participation différée aux bénéfices (RPDB) non admissibles à un transfert

Déclarez les paiements forfaitaires que vous avez effectués et que vous ne pouvez pas transférer d'un RPDB en utilisant le code 180 et la case 018.

Vous devez également déclarer le montant des paiements si vous avez attribué un montant au cours d'une année précédente et que vous avez effectué le paiement dans l'année en cours en utilisant le code 180 et la case 018.

Situations spécifiques

- Paiements de l'année en cours

Ne déclarez pas le montant des paiements que vous avez attribués ou réattribués au cours de l'année dans le cadre d'un RPDB ou d'un régime révoqué en utilisant le code 180, utilisez plutôt la case 018.

- Régime de pension agréé (RPA) et autres paiements

Ne déclarez pas les paiements que vous avez faits que vous ne pouvez pas transférer :

Apprenez-en plus : Paiement d'un régime de participation différée aux bénéfice.

Code 190 – Paiements forfaitaires d'un régime de pension non agréé

Déclarez les paiements forfaitaires de prestations de retraite que vous avez versées d'un régime ou fonds de pension agrées qui n'est pas enregistré en utilisant le code 190 et la case 018.

Code 194 – Paiements d'un RPAC

Déclarez le montant des paiements de rentes ou des retraits d'un régime de pension agréé collectif (RPAC) en utilisant le code 194 et la case 024.

Code 195 – Loi sur les Indiens (revenu exonéré) – Paiements d'un RPAC

Déclarez le revenu exonéré d'impôt d'un régime de pension agréé collectif (RPAC) que vous avez versé à un bénéficiaire qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens en utilisant le code 195.

En général, le revenu est exonéré d'impôt lorsqu'une personne le reçoit en raison d'un revenu d'emploi qui était exonéré d'impôt. Si une partie du revenu d'emploi était exemptée, une partie semblable de ces montants est également exemptée.

Ne déclarez pas ce montant à la case 018.

Apprenez-en plus : Paiements aux travailleurs de Premières Nations.

Code 196 – Aide visant les frais de scolarité pour la formation de base des adultes

Déclarez le montant du financement ou de toute autre aide financière que vous avez versé au nom de la personne pour les frais de scolarité de la formation de base des adultes offerte dans le cadre d'un programme établi selon la Loi sur le ministère de l'Emploi et du Développement social (comme la subvention canadienne pour l'emploi) en utilisant le code 196 et le code 105.

Apprenez-en plus : Aide aux études.

Code 200 – Prestations provinciales ou territoriales de soutien financier en réponse à la COVID‐19

Déclarez les montants versés à titre d'aide financière par un gouvernement provincial ou territorial pour soutenir les personnes touchées par la COVID‐19 et qui sont imposables selon le sous‐alinéa 56(1)r)(i) ou (iv), ou la division 56(1)r)(iv.1)(E) de la Loi de l'impôt sur le revenu, moins les montants remboursés dans la même année d'imposition, en utilisant le code 200.

Case 201 – Remboursement de l'aide financière liée à la COVID-19

Déclarez le montant des prestations fédérales, provinciales ou territoriales d'aide financière liées à la COVID–19 qui ont été remboursées dans l'année quant à un paiement en trop de prestation fédérale, provinciale ou territoriale d'aide financière liée à la COVID 19 reçu au cours d'une année précédente en utilisant le code 201.

Apprenez-en plus : Rembourser des prestations liées à la COVID–19.

Code 205 – Paiement unique pour les aînés plus âgés

Déclarez le paiement unique supplémentaire de la Sécurité de la vieillesse (SV) versé aux aînés plus âgés en 2021 ou 2022 au moyen du code 205.

Ne déclarez pas ce paiement en utilisant le feuillet T4A (OAS).

Apprenez-en plus d'Emploi et Développement social Canada : Paiement unique pour les aînés.

Code 210 – Revenu de bourses de perfectionnement postdoctorales

Déclarez le montant total du revenu de la bourse de perfectionnement postdoctorale que vous avez versé en utilisant le code 210 et le code 105.

En savoir plus : Aides aux études.