Feuillet T4 – Renseignements pour les employeurs

Vous recherchez peut-être : Feuillet T4 – Renseignements pour les employés

Sur cette page

Qu'est-ce qu'un feuillet T4

Un feuillet T4 indique toute la rémunération versée par un employeur à un employé au cours d'une année civile.

Vous pouvez obtenir un feuillet T4 en format PDF ou PDF à remplir ou à sauvegarder pour le produire sur papier.

Quand émettre

Si vous êtes un employeur (résident ou non résident) et que vous avez versé à vos employés un revenu d'emploi, des commissions, des allocations et des avantages imposables, un revenu de pêche ou toute autre rémunération, vous devez émettre un feuillet T4 si l'une des situations suivantes s'applique :

- Vous avez déduit le RPC/RRQ, l'AE, le RPAP ou l'impôt sur le revenu de la rémunération versée à vos employés

- Si la rémunération versée à vos employés ne figure pas sur la liste d'exception, le total de toute la rémunération versée au cours de l'année civile était plus de 500 $ (selon la politique administrative de l'ARC)

Liste d'exception

- Police d'assurance-vie collective temporaire

Si vous offrez à vos employés actuels une police d'assurance-vie collective temporaire imposable, vous devez toujours émettre un feuillet T4, même si le total de toute la rémunération versée au cours de l'année civile est de 500 $ ou moins.

Ce que vous devez déclarer

Ce qu'il faut déclarer et ne pas déclarer sur un T4

À déclarer

- Salaires ou traitements

- Pourboires ou gratifications

- Primes

- Indemnités de vacances

- Commissions d'emploi

- Gains bruts et assurables des pêcheurs indépendants

- Avantages ou allocations imposables

- Allocations de retraite

- Déductions retenues en cours d'année

- Facteur d'équivalence (FE) pour les employés qui ont accumulé un droit à des prestations pendant l'année à partir de votre régime de pension agréé (RPA) ou de votre régime de participation différée aux bénéfices (RPDB)

- Avantages liés aux options d'achats de titres offerts à un employé, à un ancien employé ou à un employé non résident

À ne pas déclarer

- Si vous avez versé des pensions, des paiements forfaitaires, des rentes ou d'autres revenus (y compris les montants versés à un propriétaire ou à un associé d'une entreprise non constituée en société), utilisez le feuillet T4A – Renseignements pour les payeurs

- Si vous fournissez aux anciens employés ou retraités des prestations d’assurance-vie collective imposable et que le montant de la prestation est supérieur à 50 $ utilisez le feuillet T4A – État du revenu de pension, de retraite, de rente ou d'autres sources

- Si vous avez versé des montants provenant d'une convention de retraite, utilisez le feuillet T4A-RCA – Fiducie de convention de retraite (CR)

- Si vous avez versé des honoraires (à l'exception des honoraires d'administrateur), des commissions ou d'autres montants à un non-résident pour des services rendus au Canada autrement que dans une situation d'emploi, utilisez le feuillet T4A-NR – Paiements versés à des non-résidents pour services rendus au Canada

- Si vous êtes un payeur dont la principale source de revenu d'entreprise est la construction et que vous devez déclarer les paiements aux entrepreneurs, utilisez le feuillet T5018 – État des paiements contractuels.

- Si vous êtes un ministère fédéral, un organisme ou une société d’État et que vous devez déclarer les contrats de services gouvernementaux, utilisez le feuillet T1204 – Paiements contractuels de services du gouvernement.

Lignes directrices pour remplir les feuillets

À faire

- Si vous avez plusieurs comptes de retenues sur la paie, remplissez et envoyer une déclaration T4 pour chaque compte de retenues sur la paie

- Le revenu est déclaré sur un feuillet T4 pour l'année au cours de laquelle il est payé, quelle que soit la date à laquelle il a été gagné

- Si votre employé a travaillé dans plus d'une province ou d'un territoire au cours de l’année, remplissez un feuillet T4 pour chaque province ou territoire

- Déclarez, en dollars et en cents, tous les montants que vous avez payés au cours de l'année sauf les montants du facteur d’équivalence, qui sont déclarés en dollars seulement

- Un maximum de 10 chiffres, y compris les cents, peut être inscrit à la case 14

- Déclarez tous les montants en dollars canadiens, même s’ils ont été payés dans une autre devise. Apprenez-en plus sur les taux de change moyens : Taux de change

À ne pas faire

- N'indiquez pas de montants négatifs sur les feuillets pour apporter des changements aux années précédentes. Apprenez-en plus : Apportez des corrections après avoir produit votre déclaration

- Si une case est vide, n'inscrivez pas « nul » ou « S. O. ». Laissez plutôt la case vide

- Ne modifiez jamais le titre d'une case

- Ne mettez pas de trait d'union ou de tiret entre les chiffres

- N'inscrivez pas le symbole du dollar ($)

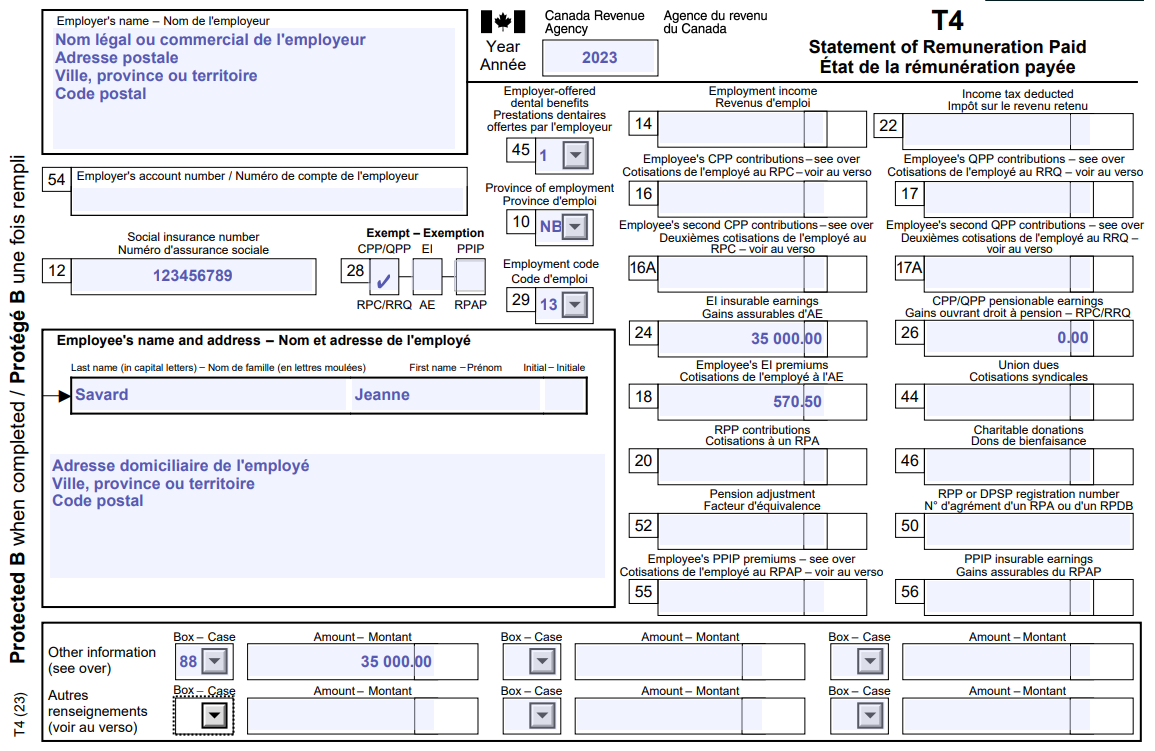

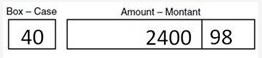

Comment remplir la section « Autres renseignements »

La section « Autres renseignements », au bas du feuillet T4, comprend des cases où vous pouvez inscrire les codes et les montants qui correspondent aux commissions d'emploi, aux autres allocations et avantages imposables, aux montants déductibles, aux revenus de pêche et aux autres entrées qui s'appliquent.

Ces cases ne sont pas prénumérotées. Inscrivez les codes et les montants qui s'appliquent à l'employé.

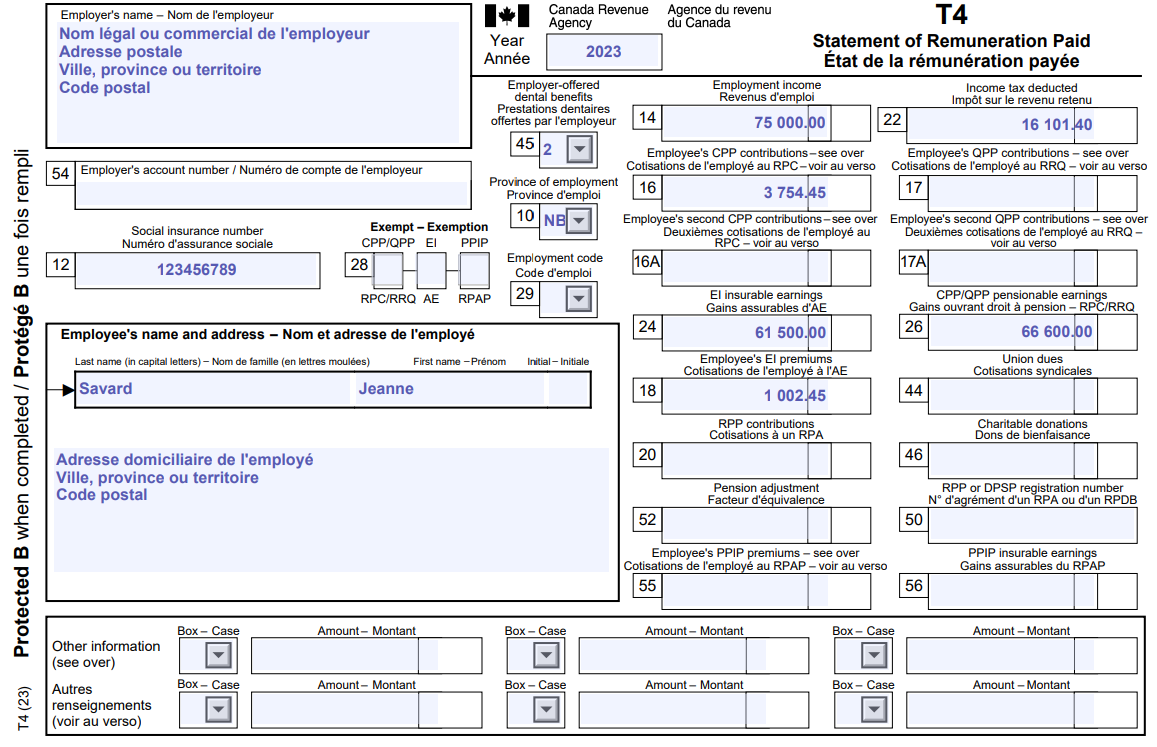

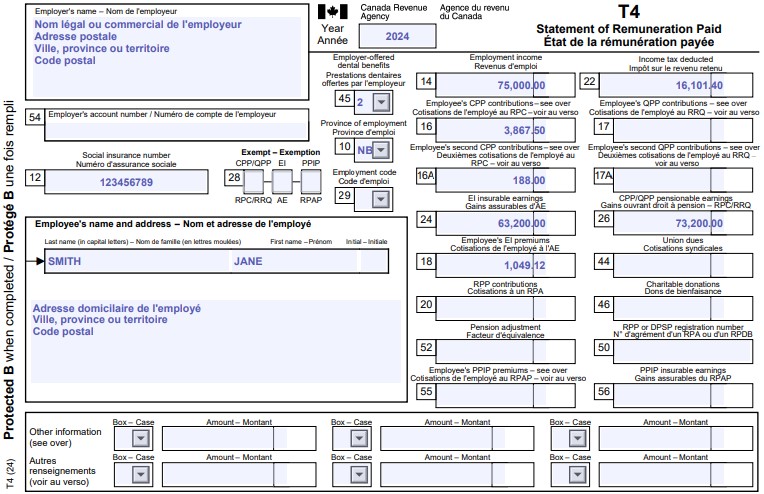

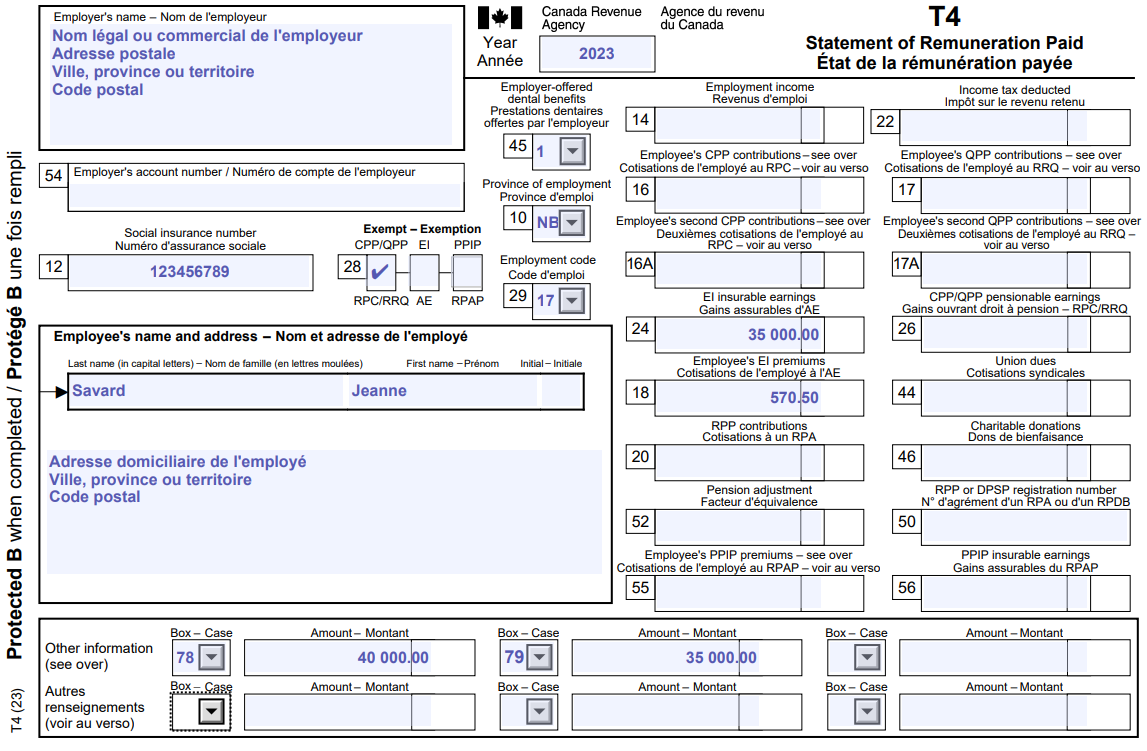

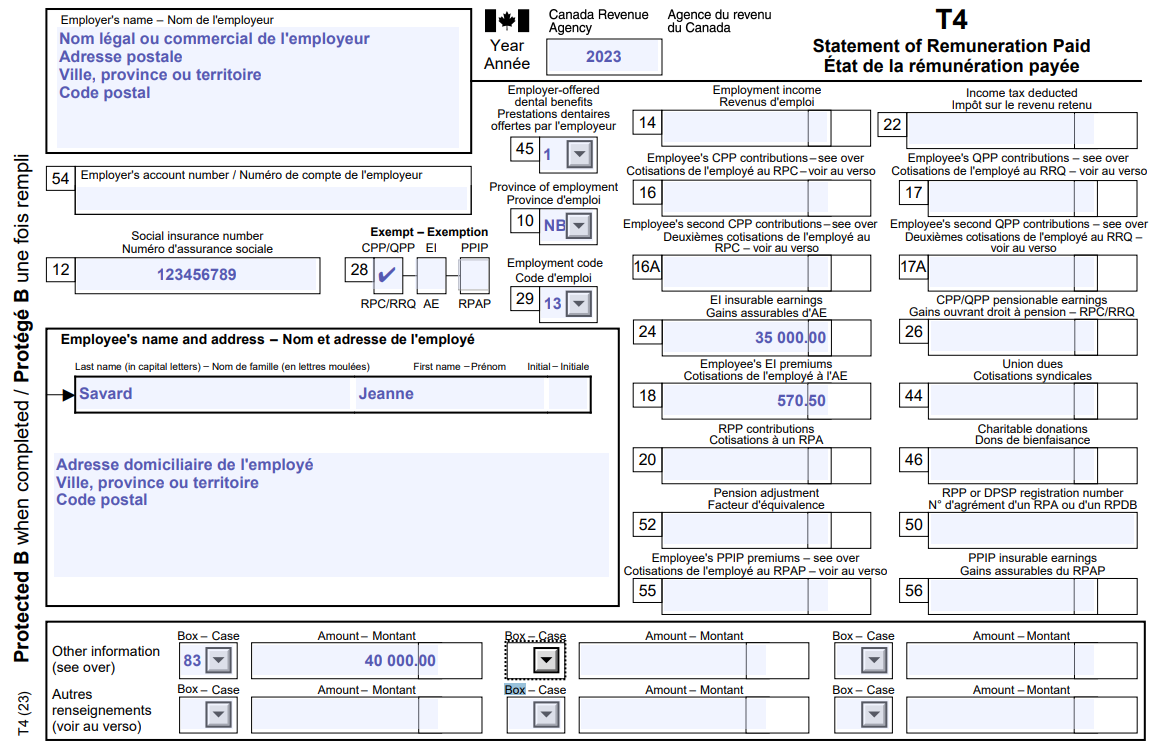

Exemple:

Que faire si vous avez plus de 6 codes dans la section « Autres renseignements »

Si plus de 6 codes s'appliquent au même employé (feuillets T4 supplémentaires) :

- utilisez un feuillet T4 supplémentaire;

- inscrivez uniquement le nom et l'adresse de l'employeur, le NAS et le nom de l'employé, le code de la province, le statut d'exemption du RPC/RRQ ou de l'AE applicable, les gains assurables ouvrant droit à pension au montant égal à zéro et remplissez les cases requises dans la section « Autres renseignements »;

- déclarez chaque code et montant une seule fois;

- ne répétez pas toutes les données sur le feuillet supplémentaire.

Comment remplir

Avant de remplir le feuillet T4, assurez-vous de consulter la liste des situations spéciales. Vous pouvez filtrer par mots clés pour trouver des renseignements propres à votre situation.

Visualisez des exemples de feuillets T4 remplis dans des situations régulières et spéciales

Identification

Année

Inscrivez les 4 chiffres de l'année civile dans laquelle vous avez versé la rémunération à l'employé.

Nom de l'employeur

Entrez votre nom légal, votre nom commercial (s'il diffère de votre nom légal) et votre adresse.

Nom et adresse de l'employé

Inscrivez en lettres majuscules le nom de famille de l'employé suivi du prénom et des initiales de l'employé.

Si l'employé a plus d'une initiale, inscrivez son prénom suivi des initiales dans le champ « Prénom ».

N'inscrivez pas de titres comme Directeur, M. ou Mme.

Inscrivez l'adresse du domicile de l'employé, y compris la province ou le territoire, le code postal et le pays.

Case 10 – Province d'emploi

Inscrivez l'abréviation provinciale ou territoriale de la province ou du territoire d'emploi. Ce n'est pas toujours la province où se trouve l'employeur.

Liste des provinces et territoires et leur abréviation correspondante

Tableau - Liste des provinces et territoires et leur abréviation correspondante Province ou territoire Abréviation Alberta AB Colombie-Britannique BC Île-du-Prince-Édouard PE Manitoba MB Nouveau-Brunswick NB Nouvelle-Écosse NS Nunavut NU Ontario ON Québec QC Saskatchewan SK Terre-Neuve-et-Labrador NL Territoires du Nord-Ouest NT Yukon YT États-Unis US mots-clés : Province d’emploi à l’extérieur du CanadaInscrivez ZZ si l'employé a travaillé dans un pays autre que le Canada ou les États-Unis, ou s'il a travaillé au Canada mais en dehors des limites d'une province ou d'un territoire (par exemple sur une plate-forme pétrolière au large des côtes).

ZZ

Situation spécifique

- Plus d'une province ou plus d'un territoire

- Remplissez des feuillets T4 distincts pour chaque province ou territoire si votre employé a travaillé dans plus d'une province ou plus d'un territoire au cours de l'année.

Apprenez-en plus : Déterminer la province d'emploi.

Case 12 – Numéro d'assurance sociale (NAS)

Inscrivez le NAS fourni par l'employé.

Situations spécifiques

- Pas de NAS

- Inscrivez 9 zéros si vous n'avez pas le NAS de l'employé. Vous devez quand même produire son feuillet T4 avant la date d'échéance, même si vous ne pouvez pas obtenir un NAS de votre employé.

- NAS commençant par 9 et réception d'un NAS permanent

Inscrivez le NAS permanent si l'employé a un NAS commençant par 9 et que plus tard dans l'année, il a reçu un NAS permanent.

Ne préparez pas 2 feuillets T4.

Apprenez-en plus : Obtenir le numéro d'assurance sociale (NAS).

Case 28 – Exemption (RPC/RRQ, AE et RPAP)

Situations spécifiques

- RPC/RRQ

N'utilisez pas la case 28 si vous déclarez l'un des éléments suivants :

- des gains ouvrant droit à pension à la case 26;

- des allocations de retraite et aucun autre type de revenu n'est versé ni, déclaré selon le code 66, le code 67 ou le code 69;

- un montant supérieur à « 0 » aux cases 16, 16A, 17, 17A ou 26;

- un montant de « 0 » à la case 26 et que l'employé vous a remis une copie d'un formulaire CPT30, Choix de cesser de verser des cotisations au Régime de pensions du Canada, ou révocation d’un choix antérieur, dûment rempli.

Inscrivez un « X » ou un crochet sous RPC/RRQ si l'une des conditions suivantes s'applique :

- vous n'avez pas à déclarer de montant parce que vous n'avez pas eu à déduire des cotisations au RPC ou au RRQ pour toute la période de déclaration;

- vous entrez un code d'emploi à la case 29.

- AE

N'utilisez pas la case 28 si vous déclarez les cotisations d'AE déduites à la case 18 ou des gains assurables de l'AE à la case 24.

Inscrivez un « X » ou un crochet sous AE si vous n'avez pas à déclarer de montant parce que vous n'avez pas eu à déduire des cotisations d'AE pour toute la période de déclaration.

- RPAP

N'utilisez pas la case 28 si vous déclarez des cotisations au RPAP à la case 55 ou la rémunération assurable du RPAP à la case 56.

Inscrivez un « X » ou un crochet sous RPAP si vous n'avez pas à déclarer de montant parce que vous n'avez pas eu à déduire des cotisations du RPAP pour toute la période de déclaration.

Apprenez-en plus : Préparez-vous à faire des retenues et À propos du RPC/AE.

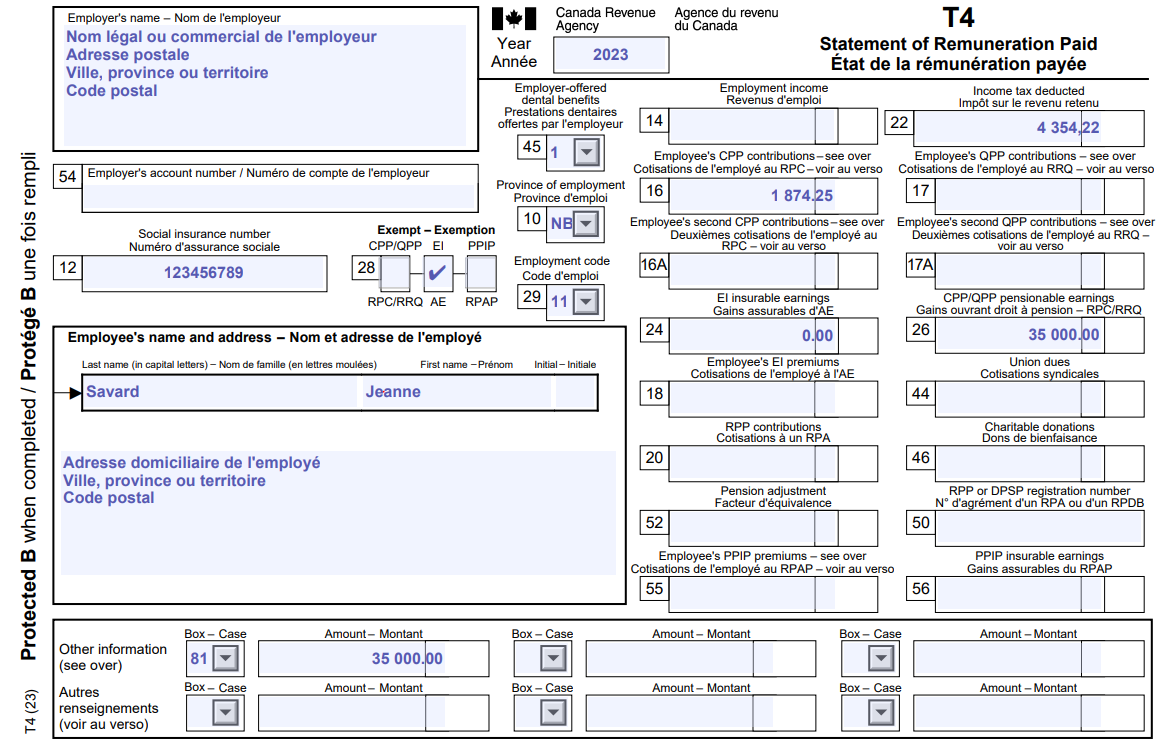

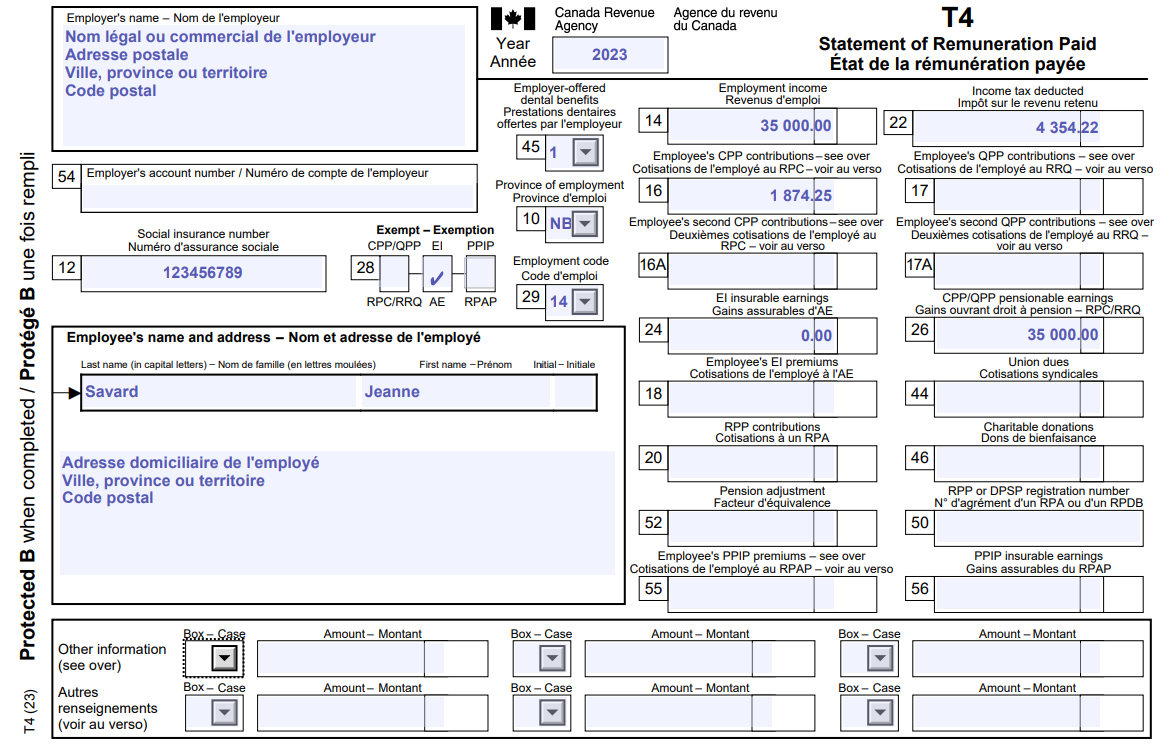

Case 29 – Code d'emploi

Inscrivez le code approprié à la case 29 si l'une des situations suivantes s'applique. Sinon, laissez la case en blanc.

11 – Travailleurs d'agences ou bureaux de placement

Utilisez le code 11 si les conditions suivantes s'appliquent :

Vous êtes client d'une agence et :

- l'agence a placé un travailleur sous votre direction et votre contrôle;

- vous payez le travailleur;

- le travailleur n'est pas un employé de l'agence.

Vous êtes une agence de placement ou d'emploi et :

- vous avez placé le travailleur sous la direction et le contrôle d'un de vos clients;

- vous payez le travailleur.

N'utilisez pas le code 11 si vous êtes une agence ou un client d'une agence et que le travailleur reçoit un revenu de travail indépendant, utilisez le feuillet T4A – Renseignements pour les payeurs.

Apprenez-en plus :

12 – Chauffeurs de taxi et conducteurs d'autres véhicules de transport de passagers indépendants

Utilisez le code 12 si le travailleur que vous avez payé est un chauffeur de taxi ou un chauffeur d'un autre véhicule de transport de passagers et n'est pas votre employé. Cela comprend le fait que la personne que vous avez payée est inscrite ou a le droit d'être inscrite selon la Loi sur les Indiens.

Apprenez-en plus : Paiements et gains liés aux chauffeurs de taxi et aux chauffeurs d'autres véhicules de transport de passagers.

13 – Barbiers et coiffeurs indépendants

Utilisez le code 13 si le travailleur que vous avez payé est tout ce qui suit :

- un barbier ou coiffeur fournissant ses services dans un établissement qui offre des services de barbier et de coiffure;

- n'est pas le propriétaire ni l'exploitant de l'établissement;

- n'est pas votre employé.

Cela comprend le fait que la personne que vous avez payée est inscrite ou a le droit d'être inscrite selon la Loi sur les Indiens.

Apprenez-en plus :

14 – Retrait d'un régime visé par règlement d'entente d'échelonnement du traitement

Utilisez le code 14 si le paiement concerne un régime ou une entente d'échelonnement du traitement visé par règlement. Cela comprend lorsque vous payez les deux éléments suivants :

- le salaire du participant et une partie du salaire est différé;

- le versement du salaire différé au participant.

N'utilisez pas le code 14 si l'entente d'échelonnement du traitement n'est pas un régime visé par règlement.

Apprenez-en plus : Paiements liés aux ententes d'échelonnement du traitement.

15 – Programme des travailleurs agricoles saisonniers

Utilisez le code 15 si le travailleur remplit toutes les conditions pour être un travailleur étranger employé au Canada dans le cadre du Programme des travailleurs agricoles saisonniers.

Apprenez-en plus : Paiements aux travailleurs agricoles et horticoles et Programme des travailleurs agricoles saisonniers.

16 – Employé en détachement – Accord de sécurité sociale

Utilisez le code 16 si votre employé est considéré en détachement et que vous avez inscrit à la case 10 que votre employé a travaillé dans un pays autre que le Canada en utilisant les abréviations US ou ZZ, pour la totalité ou une partie de l'année.

On parle de détachement lorsqu'un employé est temporairement assigné, affecté ou en détachement dans un autre pays pour une période déterminée. Un travailleur n'est pas considéré en détachement s'il a été muté ou nommé de façon permanente à un poste dans un autre pays.

Apprenez-en plus : Employé qui travaille à l'extérieur du Canada pour une entreprise canadienne ou le gouvernement canadien et Emploi à l'extérieur du Canada – A propos du RPC/AE.

17 – Revenus de pêche pour travailleurs indépendants

Utilisez le code 17 si le travailleur remplit toutes les conditions pour être un pêcheur indépendant. Cela comprend le fait que la personne que vous avez payée est inscrite ou a le droit d'être inscrite selon la Loi sur les Indiens.

Apprenez-en plus : Paiements aux pêcheurs et Pêcheurs – À propos du RPC/AE.

Case 45 – Prestations dentaires offertes par l'employeur

Pour l'année civile 2023 et après, il est obligatoire d'indiquer si l'employé ou un membre de sa famille était éligible, le 31 décembre de l'année en question, à avoir accès à une assurance de soins dentaires, ou à la couverture de tous services dentaires, que vous avez offerts.

Tableau code de bénéficiaire et type de bénéficiaire Code Accès 1 Ne peut accéder à aucune assurance de soins dentaires ni à la couverture de tous services dentaires 2 Bénéficiaire 3 Bénéficiaire, conjoint et enfants à charge 4 Bénéficiaire et son conjoint 5 Bénéficiaire et ses enfants à charge Cela comprend les prestations dentaires cofinancées, les comptes de dépenses de santé et les prestations dentaires facultatives.

Situations spécifiques

- Utilisation du code 1 – Feuillets T4 produits pour les années civiles 2023 et 2024 seulement

- Politique administrative de Santé Canada

Afin de réduire le fardeau des employeurs, pour les années civiles 2023 et 2024 seulement, il n'est pas obligation de remplir la case 45, si et seulement si le code 1 est utilisé.

Cette politique administrative ne peut s'appliquer que si tous les efforts raisonnables ont été déployés pour se conformer aux exigences de déclaration.

- Tiers produisant des feuillets T4

- Tous les organismes tiers qui remplissent des feuillets T4 chaque année au nom de leurs clients doivent remplir cette case. Ils doivent obtenir les renseignements de leurs clients et les déclarer avec exactitude sur le feuillet T4 émis.

- Couverture dentaire offerte par le syndicat

Si un syndicat offre des prestations dentaires à ses membres, sans la participation de l'employeur ou du régime de pension, le syndicat ne sera pas considéré comme leur employeur et ne devra pas émettre de feuillet T4 pour déclarer ces prestations pour ses membres ou fournir ces renseignements aux employeurs de ses membres.

Toutefois, si l'employeur ou le régime de pension engage un syndicat pour offrir des prestations dentaires à ses employés, l'employeur devra les déclarer sur le feuillet T4.

Si l’assurance dentaire est offerte directement par l’employeur en vertu d’une convention collective (l’employeur est le promoteur du plan ou rembourse les employés directement), l’employeur doit déclarer cette couverture sur les feuillets T4 de ses employés.

Le syndicat doit déclarer cette prestation pour ses propres employés ou anciens employés.

- Plusieurs feuillets T4

Si vous produisez plusieurs feuillets T4 pour un employé sur divers comptes RP de votre numéro d'entreprise unique, vous devez toujours déclarer sur tous les feuillets la couverture qui était offerte le 31 décembre de l'année en question.

Vous pouvez également choisir de faire une déclaration séparée pour chaque compte RP.

- Plus de 6 codes dans « Autres renseignements »

- Si plus de 6 codes dans « Autres renseignements » s'appliquent au même employé et que vous devez utiliser un feuillet T4 supplémentaire (feuillet excédentaire), le même code doit être utilisé pour tous les feuillets excédentaires pour le même employé.

- L'employé refuse la couverture dentaire

L'employeur doit indiquer si l'employé a droit à une assurance dentaire, et non s'il a choisi de l'utiliser, d'y renoncer ou de la refuser. Si des prestations dentaires ont été offertes, que les employés ont reçu des prestations dentaires et quel niveau de couverture selon les codes fournis.

- L'employé quitte son emploi avant le 31 décembre de l'année d'imposition

Si, au 31 décembre de l'année d'imposition, l'employé n'était plus admissible à l'assurance dentaire offerte par vous (parce qu'il ne travaillait plus pour votre entreprise ou pour toute autre raison), remplissez la case 45 en utilisant le code 1 « Ne peut accéder à aucune assurance de soins dentaires ni à la couverture de tous services dentaires ».

- Comptes gestion-santé (CGS) et allocations pour frais dentaires

Si vous fournissez à votre employé une allocation pour couvrir les services dentaires ou une assurance qui couvre l'assurance dentaire, vous devez déclarer l'étendue de cette couverture en utilisant le code applicable dans la case 45. Si le compte de frais de santé ou l'allocation ne couvre pas les services dentaires ou ne comprend pas d'assurance dentaire, il n'est pas considéré comme fournissant un accès aux services dentaires et vous pouvez remplir la case 45 en utilisant le code 1.

- Taux collectif négocié par l’employeur

Si votre employé a accès à un tarif de groupe négocié par l’employeur en raison de son emploi chez vous, vous devez déclarer la portée de la couverture dans la case 45.

Apprenez-en plus sur le Régime canadien de soins dentaires (RCSD) : Couverture dentaire.

Case 54 – Numéro de compte de l'employeur

Inscrivez votre numéro de compte de retenues sur la paie de 15 caractères (par exemple, 123456789RP0001) sur votre copie et la copie que vous envoyez à l'ARC seulement.

N'inscrivez pas votre numéro de compte sur les copies que vous remettez aux employés.

Revenu et retenues à la source

Case 14 – Revenus d'emploi

Déclarez le revenu total de votre employé avant les retenues à la case 14.

Un maximum de 10 chiffres, y compris les cents, peut être déclaré à l'aide de la case 14.

Selon le type de paiement que vous avez effectué, vous devrez peut-être également déclarer ces montants dans la section « Autres renseignements » à l'aide de codes spécifiques.

Type de paiements inclus dans le revenu d'emploi

En général, vous devez déclarer les montants suivants à la case 14 :

- Salaires, les traitements, les commissions ou autres rémunérations, y compris les avantages imposables

- Honoraires provenant de l'emploi ou de bureau, les honoraires d'administrateur, les frais de gestion, les honoraires versés aux membres du conseil ou du comité et les honoraires d'exécuteur testamentaire, de liquidateur ou d'administrateur gagnés pour administrer une succession (tant que l'exécuteur testamentaire, le liquidateur ou l'administrateur n'agit pas à ce titre dans le cours normal des activités)

- Primes/augmentations de salaire rétroactives et les indemnités de vacances

- Les salaires tenant lieu de préavis de cessation d'emploi

- Rémunération versée pendant que l'employé est en vacances, en congé d'ancienneté, en congé sabbatique ou en congé de maladie, ou pour le salaire pour temps perdu d'un syndicat, une indemnité de vacances, des prestations versées selon un régime de prestations supplémentaires de chômage à un fiduciaire pour le paiement de montants périodiques aux employés qui sont mis à pied pour une période temporaire ou indéterminée (comme les prestations supplémentaires de maternité et parentales payées par l'employeur) et le paiement des crédits de congé de maladie et les vacances accumulées

- Prestations des régimes d'assurance-salaire

- les pourboires et les gratifications :

- les pourboires et les gratifications que vous contrôlez et que vous avez reçus de la prestation de services sont considérés comme un revenu d'emploi;

- Au Québec, les employés des secteurs des restaurants, des bars et des hôtels doivent déclarer les pourboires à leurs employeurs.

- les montants supplémentaires que vous payez lorsque vous participez à un projet de création d'emplois approuvé par Emploi et Développement social Canada (EDSC);

- la rémunération versée à un membre d'un ordre religieux qui a fait vœu de pauvreté perpétuelle, à moins que vous ne payiez la rémunération à l'ordre ou que l'employé ne vous donne une lettre d'autorisation.

Votre employé déclarera ce montant à la ligne 10100 de sa déclaration d’impôt et de prestations.

Situations spécifiques

- Paiement au titre d'un RPSC

Déclarez les paiements que vous avez effectués au titre d'un régime de prestations supplémentaires de chômage (RPSC) comme les montants complémentaires aux prestations de maternité, parentales et de compassion qui ne sont pas admissibles à titre du RPSC selon la LIR, qu'ils soient enregistré auprès de Services Canada ou non, à la case 14.

Ne déclarez aucun montant complémentaire versé dans le cadre d'un RPSC admissible à titre de RPSC selon la LIR à la case 14; utilisez plutôt le feuillet T4A.

Apprenez-en plus : Paiements du régime de prestations supplémentaires de chômage (RPSC).

- Paiements à partir d'un RASE

- Déclarez les paiements que vous avez effectués à partir d'un régime d'avantages sociaux des employés (RASE) et les montants attribués par un fiduciaire dans le cadre d'une fiducie d'employés à la case 14.

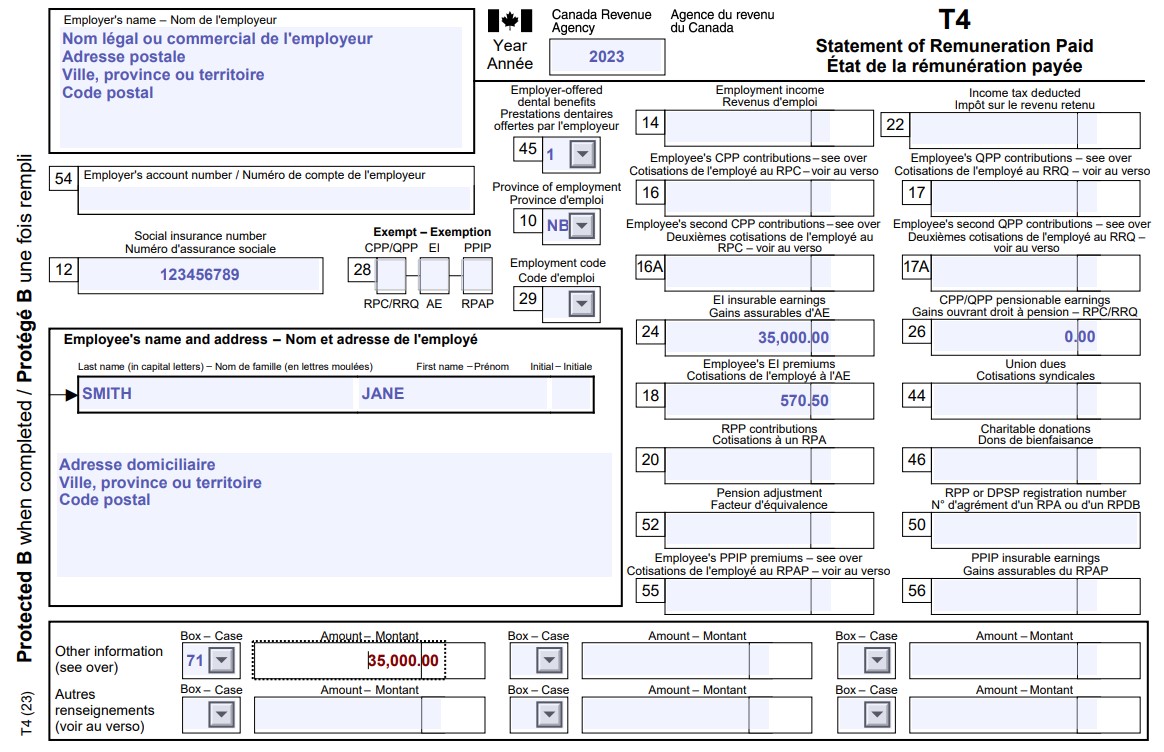

- Premières Nations (revenu exonéré)Mots-clés : Indiens autochtones des premières nations

- Ne déclarez pas le revenu d'emploi exonéré d'impôt que vous avez versé à votre employé qui est inscrit ou a le droit d'être selon la Loi sur les Indiens à la case 14; utilisez plutôt le code 71 ou, pour un travailleur autonome, utilisez le code 88.

- Case 29 – Code d’emploi

Ne déclarez pas le revenu que vous avez payé à la case 14 si vous utilisez la case 29 avec les codes d'emploi suivants :

- 11 – Travailleurs d'agences ou bureaux de placement, utilisez le code 81;

- 12 – Chauffeurs de taxi ou d'autres véhicules de transport de passagers, utilisez le code 82;

- 13 – Barbiers et coiffeurs, utilisez le code 83;

- 16 – Employé en détachement – Accord de sécurité sociale, et aucun autre type de revenu n'est déclaré sur le feuillet T4;

- 17 – Revenu de pêche d'un travailleur indépendant, utilisez le code 78, le code 79 ou le code 80;

- 12, 13 or 17 – Revenu exonéré d'impôt versé à un travailleur inscrit ou autorisé à l'être selon la Loi sur les Indiens, utilisez le code 88.

- Allocations de retraite

Ne déclarez pas les allocations de retraite à la case 14 :

- Utilisez le code 66 pour déclarer les allocations de retraite admissibles.

- Utilisez le code 67 pour déclarer les allocations de retraite non admissibles.

- Utilisez le code 69 pour déclarer les allocations de retraite non admissibles exonérées d'impôt versées à votre employé qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens.

- Pension et logement

Déclarez le montant total de l'allocation de pension et de logement versée à votre employé à l'aide de la case 14 et du code 30.

Ne déclarez pas à la case 14 si vous avez versé des allocations de pension et de logement sur des chantiers particuliers dans une zone prescrite et que vous avez rempli le Formulaire TD4, Déclaration d'exemption - Emploi sur un chantier particulier, utilisez le code 31 pour la pension et le logement exonérés d'impôt sur les chantiers particuliers.

- Voyages dans une zone visée par règlement

Déclarez le montant total de l'avantage relatif aux voyages versé à vos employés à l'aide de la case 14 et du code 32. Si une partie du voyage était pour les voyages pour soins médicaux, indiquez la valeur de la partie du voyage pour soins médicaux en utilisant uniquement le code 33.

- Usage personnel de l'automobile ou du véhicule à moteur de l'employeur

Déclarez la valeur de l'avantage relatif aux automobiles pour l'usage personnel des automobiles ou des véhicules à moteur que vous avez fournis à votre employé (en raison de son emploi actuel, antérieur ou prévu) à l'aide de la case 14 et du code 34.

- Prêts sans intérêt ou à faible intérêt

Déclarez la valeur de l'avantage imposable découlant d'un prêt sans intérêt ou à faible intérêt que vous avez accordé à votre employé à l'aide de la case 14 et du code 36.

- Avantages liés aux options d'achat de titres

Déclarez la valeur totale de l'avantage imposable lié aux options d'achat de titres que vous avez fourni à votre employé en utilisant la case 14 et soit le code 38 ou le code 90.

Politique administrative de l’ARC Feuillets produits pour l’année civile 2024

Nouvelle politique administrative de l’ARC Feuillets produits pour l’année civile 2025

- Avantages imposables

Déclarez la valeur des avantages imposables que vous avez fournis à votre employé à l'aide de la case 14 et du code 40, à moins que l'avantage soit déclaré avec d'autres codes du feuillet T4.

- Commissions d’emploi

Déclarez le revenu d'emploi provenant des commissions d'emploi que vous avez versées à votre employé qui a vendu des biens ou négocié des contrats pour vous à l'aide de la case 14 et du code 42.

N'incluez pas la TPS/TVH ou la TVP dans le montant déclaré à la case 14.

- Personnel des Forces armées canadiennes et des forces policières

Déclarez le revenu d’emploi versé au personnel des Forces armées canadiennes et aux policiers déployés dans le cadre de missions opérationnelles internationales, tel que déterminé par le ministre de la Défense nationale ou par une personne désignée par ce ministre à l’aide de la case 14 et du code 43. Déclarez uniquement le revenu d'emploi jusqu'à concurrence du taux de rémunération maximal gagné par un lieutenant-colonel des Forces armées canadiennes en utilisant le code 43.

- Volontaires des services d’urgence

Déclarez le revenu d'emploi imposable que vous avez versé en tant que gouvernement, municipalité ou autorité publique à votre employé qui est volontaire des services d'urgence (comme un pompier, un technicien ambulancier ou un volontaire en recherche et sauvetage) à l'aide de la case 14.

Ne déclarez pas le montant exonéré d'impôt (jusqu'à concurrence de 1 000 $) que vous avez versé à votre employé qui est volontaire pour les services d'urgence à la case 14; utilisez plutôt le code 87.

Vous devez déclarer le montant total à la case 14 si vous avez payé la personne autrement qu'à titre de volontaire pour accomplir les mêmes tâches ou des tâches semblables.

- Employés tenus de fournir une scie mécanique ou une débroussailleuse

Déclarez les paiements de location que vous versez à un employé qui utilise sa propre scie mécanique ou débroussailleuse à la case 14.

Ne soustrayez pas du montant déclaré à la case 14 le coût ou la valeur de la scie, de la débroussailleuse, des pièces, de l'essence ou des autres articles que l'employé fournit.

- Employé en détachement – Accord de sécurité sociale

- Ne déclarez aucun montant à la case 14 si vous utilisez le code d'emploi 16 – Employé en détachement – Convention de sécurité sociale et qu'aucun autre type de revenu n'est déclaré sur le feuillet T4.

- Salaires payés en trop des employés

Déclarez le salaire payé en trop que vous avez versé à votre employé à la case 14 si votre employé :

- ne vous rembourse pas;

- vous a remboursé, mais n'a pas exercé ses fonctions.

Ne déclarez aucun montant à la case 14 si l'employé vous a remboursé, mais que le remboursement a été effectué en raison d'une erreur administrative ou de système.

Apprenez-en plus sur la façon d'apporter des corrections lorsque l'employé vous rembourse : Apportez des corrections après avoir produit votre déclaration.

Apprenez-en plus :

Case 16 – Cotisations de l'employé au RPC

Si vous inscrivez à la case 10 que la province d'emploi de votre employé était autre que le Québec, déclarez le montant des cotisations au Régime de pensions du Canada (RPC) que vous avez retenus pour la part de votre employé à la case 16. Si vous déclarez un montant à la case 16, vous devez déclarer les gains ouvrant droit à pension à la case 26.

Ne déclarez pas la part des cotisations de l'employeur au RPC sur le feuillet T4.

Pour savoir comment réclamer ses cotisations au RPC, votre employé utilisera ce montant dans son annexe 8 ou dans le formulaire RC381, selon le cas. Cela donnera à votre employé les montants à inscrire aux lignes 30800 et 22215 de sa déclaration d’impôt et de prestations.

Situations spécifiques

- Aucune retenue de cotisation

Ne déclarez aucun montant à la case 16 si vous n'avez pas retenu des cotisations au RPC.

- La province d'emploi est le Québec

Ne déclarez aucun montant à la case 16 si la case 10 indique que la province d'emploi est le Québec, utilisez la case 17.

- Cotisation au RPC2

Ne déclarez pas les retenues de cotisations au RPC2 à la case 16; utilisez plutôt la case 16A.

- Retenu des cotisations en trop (trop-payé)

Si vous avez retenu des cotisations au RPC en trop (trop-payé) de votre employé et que vous ne les avez pas remboursées, déclarez le total des retenues de cotisations au RPC à la case 16 et les gains ouvrant droit à pension exacts à la case 26.

Apprenez-en plus si vous avez retenu des cotisations au RPC en trop :

- Apportez des corrections avant de produire votre déclaration si vous les avez remboursées

- Apportez des corrections après avoir produire votre déclaration

- Pas assez retenu de cotisations (recouvrement)

Si vous n'avez pas assez retenu de cotisations au RPC, ne déclarez aucun montant recouvré non déduits d’une année précédente et recouvrés dans l’année en cours à la case 16.

Apprenez-en davantage si vous n'avez pas assez retenu de cotisations au RPC :

- Premières Nations (revenu exonéré)Mots-clés : Indiens autochtones des premières nations

Déclarez les montants des cotisations au RPC que vous avez retenus pour la part de votre employé à la case 16. Si vous déclarez un montant à la case 16, vous devez déclarer les gains ouvrant droit à pension à la case 26.

Le revenu d'emploi exonéré d'impôt que vous avez versé à un employé inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens n'ouvre pas droit à pension, sauf si vous avez choisi d'offrir une couverture du RPC à tous vos employés des Premières Nations sur leur revenu d'emploi exonéré d'impôt.

- Employé en détachement – Accord de sécurité sociale

Déclarez le montant que vous payez pour vos cotisations au RPC de votre employé à la case 16 si vous utilisez le code d'emploi 16 – Employé détaché – Accord de sécurité sociale. En tant qu'employeur, vous payez le RPC au nom de l'employé en détachement.

- Cotisation au RPC et au RRQ au cours de la même année

Déclarez les montants que votre employé a cotisés au RPC et au RRQ au cours de la même année à l'aide de 2 feuillets T4 distincts comme suit :

- 1 feuillet indiquant la province ou le territoire d'emploi applicable (autre que le Québec) pour les cotisations au RPC que vous avez retenu à la case 16 et les gains ouvrant droit à pension du RPC/RRQ de l'employé à la case 26;

- 1 feuillet indiquant la province d'emploi comme étant le Québec pour les cotisations au RRQ que vous avez retenu à la case 17 et les gains ouvrant droit à pension du RPC/RRQ de l'employé à la case 26.

Apprenez-en plus : À propos des cotisations et des retenues au Régime de pensions du Canada (RPC) – Calculer les retenues sur la paie et les cotisations.

Case 16A – Deuxièmes cotisations de l'employé au RPC (RPC2)

Pour les feuillets T4 produits pour l'année civile 2024 et les années suivantes, si vous avez inscrit à la case 10 que la province d'emploi de votre employé était autre que le Québec, déclarez le montant des cotisations au RPC2 que vous avez retenu de votre employé à la case 16A.

Pour savoir comment réclamer ses cotisations au RPC2, votre employé utilisera ce montant dans son annexe 8 ou dans le formulaire RC381, selon le cas. Cela donnera à votre employé les montants à inscrire à la ligne 22215 de sa déclaration d’impôt et de prestations.

Situations spécifiques

- Aucune retenue de cotisation

Ne déclarez aucun montant à la case 16A si vous n'avez pas retenu de cotisation au RPC2.

- La province d'emploi est le Québec

Ne déclarez aucun montant à la case 16A si la case 10 indique que leur province d'emploi est le Québec; utilisez plutôt la case 17A.

- Cotisations au RPC

Ne déclarez aucun montant à la case 16A si votre employé n'a pas atteint le premier plafond de gains maximale; utilisez plutôt la case 16.

Ne déclarez aucun montant à la case 16A si l’employé n’a pas déjà atteint sa cotisation maximale au RPC indiquée à la case 16.

- Retenue des cotisations en trop (trop-payé)

Si vous avez retenu des cotisations au RPC2 en trop (trop-payé) de votre employé et que vous ne les avez pas remboursées, déclarez le total des retenues au RPC2 à la case 16A et les gains ouvrant droit à pension exacts à la case 26.

Apprenez-en plus si vous avez retenu de cotisations au RPC2 en trop :

- Apportez des corrections avant de produire votre déclaration si vous les avez remboursées

- Apportez des corrections après avoir produire votre déclaration

- Pas assez retenu de cotisations (recouvrement)

Ne déclarez aucun montant non déduits d’une année précédente et recouvrés de l’année en cours à la case 16A si vous n'avez pas assez retenu de cotisations au RPC2.

Apprenez-en plus si vous n'avez pas assez retenu de cotisations au RPC2 :

Apprenez-en plus : À propos des cotisations et des retenues au Régime de pensions du Canada (RPC).

Case 17 – Cotisations de l'employé au RRQ

Si vous inscrivez à la case 10 que la province d'emploi de votre employé était le Québec, déclarez les montants que vous avez retenu des cotisations au Régime de rentes du Québec (RRQ) pour la part de votre employé à la case 17. Si vous déclarez un montant à la case 17, vous devez déclarer les gains ouvrant droit à pension à la case 26.

Ne déclarez pas la part des cotisations de l'employeur au RRQ sur le feuillet T4.

Pour savoir comment réclamer ses cotisations au RRQ, votre employé utilisera ce montant dans son annexe 8 ou dans le formulaire RC381, selon le cas. Cela donnera à votre employé les montants à inscrire aux lignes 30800 et 22215 de sa déclaration d'impôt et de prestations.

Situations spécifiques

- Aucune retenue de cotisation

Ne déclarez aucun montant à la case 17 si vous n'avez pas retenu de cotisation au RRQ.

- La province d'emploi n'est pas le Québec

Ne déclarez aucun montant à la case 17 si la case 10 indique que la province d'emploi de l'employé est autre que le Québec; utilisez plutôt la case 16.

- Cotisations au RRQ2

Ne déclarez pas les retenues de cotisations au RRQ2 à la case 17; utilisez plutôt la case 17A.

- Premières Nations (revenu exonéré)Mots-clés : Indiens autochtones des premières nations

Déclarez les montants des cotisations que vous avez retenus pour la part de votre employé au RRQ à la case 17. Si vous déclarez un montant à la case 17, vous devez déclarer les gains ouvrant droit à pension à la case 26.

Le revenu d'emploi exonéré d'impôt que vous avez versé à un employé inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens n'ouvre pas droit à pension, à moins que vous ayez choisi de fournir une couverture du RRQ à tous vos employés des Premières nations pour leur revenu d’emploi exonéré d’impôt.

- Cotisation au RPC et au RRQ au cours de la même année

Déclarez les montants que votre employé a cotisés au RPC et au RRQ au cours de la même année à l'aide de 2 feuillets T4 distincts comme suit :

- 1 feuillet indiquant la province ou le territoire d'emploi applicable (autre que le Québec) pour les cotisations au RPC que vous avez retenu à la case 16 et les gains ouvrant droit à pension du RPC/RRQ de l’employé à la case 26;

- 1 feuillet indiquant la province d'emploi comme étant le Québec pour les cotisations au RRQ que vous avez retenu à la case 17 et les gains ouvrant droit à pension du RPC/RRQ de l'employé à la case 26.

Apprenez-en plus : Cotisations au Régime de rentes du Québec | Revenu Québec.

Case 17A – Deuxièmes cotisations de l'employé au RRQ (RRQ2)

Pour les feuillets T4 produits pour l’année civile 2024 et les années suivantes, si vous inscrivez à la case 10 que votre employé a travaillé dans la province de Québec, déclarez le montant des cotisations au RRQ2 que vous avez retenu de votre employé à la case 17A.

Pour savoir comment réclamer ses cotisations au RRQ2, votre employé utilisera ce montant dans son annexe 8 ou dans le formulaire RC381, selon le cas. Cela donnera à votre employé les montants à inscrire à la ligne 22215 de sa déclaration d’impôt et de prestations.

Situations spécifiques

- Aucune retenue de cotisation

Ne déclarez aucun montant à la case 17A si vous n'avez pas retenu de cotisation au RRQ2.

- La province d'emploi n'est pas le Québec

Ne déclarez aucun montant à la case 17A si la case 10 indique que la province d'emploi de l'employé est autre que le Québec; utilisez plutôt la case 16A.

- Cotisations au RRQ

Ne déclarez aucun montant à la case 17A si votre employé n'a pas atteint le premier plafond maximal de revenus; utilisez plutôt la case 17.

Ne déclarez aucun montant à la case 17A si l’employé n’a pas déjà atteint sa cotisation maximale au RRQ indiquée à la case 17.

Apprenez-en plus : Cotisations au Régime de rentes du Québec | Revenu Québec.

Case 18 – Cotisations de l'employé à l'AE

Déclarez les montants que vous avez retenus pour la part des cotisations à l'assurance-emploi (AE) de votre employé à la case 18. Si vous déclarez un montant à la case 18, vous devez déclarer les gains assurables à la case 24.

Ne déclarez pas la part des cotisations à l'AE de l'employeur sur le feuillet T4.

Votre employé déclarera ce montant à la ligne 31200 de sa déclaration d’impôt et de prestations.

Situations spécifiques

- Aucune retenue de cotisation

Ne déclarez aucun montant à la case 18 si vous n'avez pas retenu de l'AE.

- Retenue des cotisations en trop (trop-payé)

Si vous avez retenu des cotisations d'AE en trop (trop-payé) de votre employé et que vous ne les avez pas remboursées, déclarez le total des retenues d'AE à la case 18 et le gain assurable correct à la case 24.

Apprenez-en plus si vous avez retenu des cotisations à l'AE en trop :

- Pas assez retenu de cotisations (recouvrement)

Ne déclarez pas les montants recouvrés non déduits d’une année précédente et recouvrés de l’année en cours à la case 18 si vous n'avez pas assez retenu de cotisations à l'AE.

Apprenez-en plus si vous n'avez pas assez retenu de cotisations à l'AE :

- Premières Nations (revenu exonéré)Mots-clés : Indiens autochtones des premières nations

Déclarez les montants que vous avez retenus pour la part des cotisations à l'AE votre employé à la case 18. Si vous déclarez un montant à la case 18, vous devez déclarer les gains assurables à la case 24.

Le revenu d'emploi exonéré d'impôt que vous avez versé à un employé inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens est assurable et vous devez retenir les cotisations à l'AE.

- Pêcheurs, barbiers et coiffeurs, chauffeurs de taxi et conducteurs d'autres véhicules de transport de passagers indépendants

Déclarez les montants que vous avez versés pour la part des cotisations à l'AE du travailleur indépendant à la case 18. Si vous déclarez un montant à la case 18, vous devez déclarer les gains assurables à la case 24.

- La province d'emploi est le Québec

Déclarez les montants que vous avez retenus pour la part des cotisations à l'AE de votre employé calculée à l'aide du taux d'AE du Québec à la case 18. Si vous déclarez un montant à la case 18, vous devez déclarer les gains assurables à la case 24.

Apprenez-en plus : Taux de cotisation à l'AE et maximums.

- Employé en détachement – Accord de sécurité sociale

- Ne déclarez aucun montant à la case 18 si vous utilisez le code d'emploi 16 – Employé en détachement – Accord de sécurité sociale et qu'aucun autre type de revenu n'est déclaré sur le feuillet T4.

Apprenez-en plus : À propos des retenues d'assurance-emploi (AE).

Case 22 – Impôt sur le revenu retenu

Déclarez le montant d'impôt sur le revenu que vous avez retenu de votre employé à la case 22. Ce montant inclut l'impôt fédéral, provincial (sauf pour le Québec) et territorial qui s'applique.

Votre employé déclarera ce montant à la ligne 43700 de sa déclaration d’impôt et de prestations.

Situations spécifiques

- Aucune retenue d'impôt

Ne déclarez aucun montant à la case 22 si vous n'avez pas retenu d'impôt sur le revenu.

- Ordonnance de saisie ou demande formelle de paiement

Ne déclarez aucun montant à la case 22 si vous avez effectué une retenue en vertu d'une ordonnance de saisie ou d'une demande officielle de paiement qui s'applique aux arriérés d'impôt de l'employé ayant fait l'objet d'une évaluation antérieure.

Apprenez-en plus : À propos des déductions d'impôt sur le revenu.

Case 24 – Gains assurables d'AE

Déclarez le montant total des gains assurables à la case 24. Il s'agit du montant que vous avez utilisé pour calculer les cotisations à l'AE de votre employé que vous avez déclaré à la case 18, jusqu'à concurrence du maximum des gains assurables pour l'année.

Inscrivez « 0 » si l'employé ou le travailleur indépendant n'a pas eu de gains assurables et que vous n'avez pas déclaré de montant à la case 18.

Dans de nombreux cas, les cases 14 et 24 indiqueront le même montant.

Votre employé inscrira ce montant dans son annexe 10 pour pouvoir demander un trop-payé de cotisations d’assurance-emploi à la ligne 45000 de sa déclaration de revenus et de prestations.

Situations spécifiques

- Aucune retenue des cotisations à l'AE

Ne déclarez pas les montants versés à votre employé pour un emploi, des avantages sociaux ou d'autres paiements pour lesquels aucune cotisation à l'AE ne devrait être retenue en utilisant la case 24.

Vous devez déclarer la partie non payée des gains provenant d'un emploi assurable que vous n'avez pas versée en raison de votre faillite, de votre mise sous séquestre ou d'un non-paiement de la rémunération pour laquelle l'employé a déposé une plainte auprès des autorités fédérales, provinciales ou territoriales du travail. Cela ne comprend pas les montants non payés pour les heures supplémentaires ou les montants qui auraient été versés à la cessation d’emploi.

Apprenez-en plus :

- Plus d'un feuillet

Si vous remettez au même employé plus d'un feuillet T4 pour l'année, déclarez le montant des gains assurables pour chaque période d'emploi à la case 24 de chaque feuillet T4.

Exemple

Un employé a gagné 30 000 $ pour un travail effectué en Ontario de janvier 2024 à juin 2024 et il a ensuite gagné 40 000 $ pour un travail effectué au Québec pour le reste de l'année avec le même employeur. En plus de remplir les autres cases nécessaires, déclarez le montant aux cases 14 et 24 de la façon suivante :

- feuillet T4 pour l'Ontario – case 14 = 30 000 $ et case 24 = 30 000 $;

- feuillet T4 pour le Québec – case 14 = 40 000 $ et case 24 = 33 200 $ (calculé comme montant maximal des gains assurables pour 2024 de 63 200 $ - 30 000 $ déjà déclarés dans le feuillet T4 avec l'Ontario comme province d'emploi = 33 200 $).

- Correction des erreurs visant les retenues

Déclarez le montant exact des gains assurables de l'AE à la case 24. Cela réduira le nombre de rapports inutiles de revue des gains assurables et ouvrant droit à pension (RGAP) pour le calcul des écarts de cotisation à l'AE (par exemple, si l'employé a travaillé à la fois au Québec et à l'extérieur du Québec).

Apprenez-en plus:

Case 26 – Gains ouvrant droit à pension du RPC/RRQ

Feuillets produits pour l'année civile 2024 et suivante Déclarez le montant total des gains ouvrant droit à pension à la case 26. Il s'agit du montant que vous avez utilisé pour calculer les cotisations de votre employé au RPC/RRQ et au RPC2/RRQ2 que vous avez déclarées à la case 16, case 16A, case 17 et à la case 17A, jusqu'à concurrence du maximum des gains supplémentaires ouvrant droit à pension pour l'année.

Inscrivez « 0 » si l'employé n'a pas de gains ouvrant droit à pension et que vous n'avez pas déclaré de montant aux cases 16, 16A, 17 ou 17A.

Feuillets produits pour l'année civile 2023 et antérieure Déclarez le montant total des gains ouvrant droit à pension à la case 26. Il s'agit du montant que vous avez utilisé pour calculer les cotisations de votre employé au RPC/RRQ que vous avez déclarées à la case 16 et à la case 17, jusqu'à concurrence du maximum des gains ouvrant droit à pension pour l'année.

Dans de nombreux cas, les cases 14 et 26 indiqueront le même montant.

Votre employé utilisera ce montant à l’annexe 8 ou sur le formulaire RC381, selon le cas, pour déterminer ses droits aux lignes 30800, 22215 et, s’il y a lieu, à la ligne 44800 de sa déclaration de revenus et de prestations.

Situations spécifiques

- Aucune retenue de cotisations au RPC/RRQ n'est requise

Ne déclarez pas à la case 26 les montants versés à votre employé pour un emploi, des avantages sociaux ou d'autres paiements pour lesquels aucune cotisation au RPC/RRQ ne doit être retenue.

Apprenez-en plus :

- Avantages imposables autres qu’en espèces, y compris les avantages liés aux options d'achat de titres

Déclarez la valeur des avantages imposables autres qu'en espèces ouvrant droit à pension à la case 26, même si l'employé salarié n'a pas reçu d'autre rémunération.

Par exemple, si votre employé est en congé non rémunéré et que vous continuez à lui verser des avantages pendant la période de congé, déclarez l'avantage à la case 26.

- Montants à ne pas inclure à la case 26

Ne déclarez pas à la case 26 les montants payés à votre employé :

- avant et pendant le mois où il a atteint 18 ans;

- après le mois où il a atteint 70 ans;

- pendant les mois où il a été considéré comme invalide selon le RPC ou le RRQ;

- après qu'un employé admissible, âgé de 65 à 70 ans, vous ait remis une copie signée du formulaire CPT30, Choix de cesser de verser des cotisations au Régime de pensions du Canada, ou révocation d’un choix antérieur, avec les parties A, B et C remplies;

- avant qu'un employé admissible, âgé de 65 à 70 ans, vous ait remis une copie signée du formulaire CPT30 avec les parties A, B et D remplies.

Déclarez ces montants à la case 14, même si vous ne les déclarez pas à la case 26.

Apprenez-en plus : Commencer à retenir ou cesser de retenir les cotisations au RPC.

- Avantages et gains imposables seulement au Québec

Certains avantages et gains imposables sont considérés par Revenu Québec comme des revenus ouvrant droit à pension pour les employés travaillant au Québec.

En général, le montant que vous déclarez à la case 26 sera supérieur au montant que vous déclarez à la case 14 dans cette situation. L'ARC traitera le feuillet T4 même si le montant de la case 26 est supérieur à celui de la case 14.

Exemple 1 – Avantage imposable au Québec – Congé non payé

Aurélie travaille pour son employeur au Québec et est en congé non payé. Son employeur verse 750 $ en son nom en cotisations à un régime privé d'assurance-maladie payé par l'employeur. Puisque l'avantage est non imposable à l'extérieur du Québec, il ne s'agit pas d'un revenu. Lorsque l'employeur préparera le feuillet T4 du Québec d'Aurélie, il laissera la case 14 vide. Puisque les cotisations ouvrent droit à pension du RRQ, son employeur déclarera 750 $ dans la case 26, les cotisations au RRQ qui ont été retenues sur le montant de cet avantage dans la case 17 et remplira toute autre case sur son T4 selon le cas.

Exemple 2 – Avantage imposable au Québec – Autres gains

En 2023, Julien a touché un salaire de 25 000 $ en plus d'un avantage de 875 $ qui est imposable seulement au Québec. Lorsque l'employeur préparera le feuillet T4 du Québec de Julien, il déclarera 25 000 $ dans la case 14, 25 875 $ dans la case 26 et remplira toute autre case sur son feuillet T4 selon le cas.

Exemple 3 – Avantage imposable tant au Québec qu’au fédéral

Stéphane travaille pour un employeur au Québec et n'a reçu aucune gain en espèces. Cependant il a reçu de son employeur un avantage autre qu’en espèces relatif au logement évalué à 1 100 $. Lorsque l'employeur préparera le feuillet T4 du Québec de Stéphane, il déclarera 1 100 $ à la case 14 et à la case 26, et remplira toute autre case sur son feuillet T4 selon le cas.

Apprenez-en plus : Retenues à la source et cotisations de l'employeur | Revenu Québec.

- Plus d'un feuillet

Si vous remettez plus d'un feuillet T4 à un employé pour une même année, déclarez les gains ouvrant droit à pension pour chaque période d'emploi à la case 26 de chaque feuillet T4.

Exemple

Un employé a gagné 35 000 $ pour un travail effectué en Ontario de janvier 2024 à juin 2024 et a ensuite gagné 40 000 $ pour un travail effectué au Québec pour le reste de l'année avec le même employeur. En plus de remplir les autres cases nécessaires, déclarez les montants aux cases 14 et 26 de la façon suivante :

- feuillet T4 pour l'Ontario – case 14 = 35 000 $ et case 26 = 35 000 $;

- feuillet T4 pour le Québec – case 14 = 40 000 $ et case 26 = 38 200 $ (calculé comme montant maximal supplémentaire des gains ouvrants droit à pension pour 2024 de 73 200 $ - 35 000 $ déjà déclarés dans le feuillet T4 avec l'Ontario comme province d’emploi = 38 200 $).

- Correction des erreurs visant les retenues

Déclarez le montant exact des gains ouvrant droit à pension pour le RPC à la case 26. Cela réduira le nombre de rapports inutiles de revue des gains assurables et ouvrant droit à pension (RGAP) pour le calcul des écarts de cotisation au RPC (par exemple, si l'employé a travaillé à la fois au Québec et à l'extérieur du Québec).

Apprenez-en plus:

Case 55 – Cotisations de l'employé au RPAP

Si vous indiquez à la case 10 que votre employé travaillait dans la province de Québec, déclarez les montants que vous avez retenus pour la part des cotisations au régime provincial d'assurance parentale (RPAP) de votre employé à la case 55. Si vous déclarez un montant à la case 55, vous devez déclarer les gains assurables à la case 56.

Ne déclarez pas la part des cotisations au RPAP de l'employeur sur le feuillet T4.

Votre employé déclarera ce montant à la ligne 31205 de sa déclaration d’impôt et de prestations.

Situation spécifique

- Aucune retenue de cotisations

Ne déclarez aucun montant à la case 55 si vous n'avez pas retenu de cotisations au RPAP.

Apprenez-en plus : Cotisations au Régime québécois d'assurance parentale | Revenu Québec.

Case 56 – Gains assurables du RPAP

Déclarez le montant total des gains assurables à la case 56. Il s'agit du montant que vous avez utilisé pour calculer les cotisations au RPAP de votre employé que vous avez déclaré à la case 55, jusqu'à concurrence du maximum des gains assurables au RPAP pour l'année.

Inscrivez « 0 » si l'employé ou le travailleur indépendant n'a pas eu de gains assurables et que vous n'avez pas déclaré de montant à la case 55.

Votre employé utilisera ce montant dans son annexe 10 pour déterminer le montant qu’il peut demander à la ligne 31210 de sa déclaration de revenus et de prestations.

Situations spécifiques

- Aucune retenue de cotisations au RPAP n'est requise

Ne déclarez pas les montants versés à votre employé pour un emploi, des avantages sociaux ou d'autres paiements qui ne devraient pas faire l'objet d'une retenu de cotisations au RPAP (sans gains assurables) en utilisant la case 56.

- Les gains assurables au RPAP sont les mêmes que le revenu d'emploi

Ne déclarez pas de montant à la case 56 si le montant des gains assurables au RPAP est supérieur au maximum pour l'année ou si les gains assurables sont identiques aux revenus d’emploi indiqués à la case 14.

RPA ou RPDB

Case 20 – Cotisations aux RPA

Déclarez le montant, y compris les intérêts sur les versements (par exemple, les intérêts facturés pour racheter des services ouvrant droit à pension), que votre employé a versé à un régime de pension agréé (RPA) à la case 20.

Votre employé déclarera ce montant à la ligne 20700 de sa déclaration d’impôt et de prestations.

Situations spécifiques

- L'employé n'a pas cotisé

- Ne déclarez pas de montant si l'employé n'a pas cotisé à un régime en utilisant la case 20.

- Transfert direct

Ne déclarez pas les transferts directs d'un REER d'un employé à un RPA.

- Premières nations (revenus d'emploi exonérés d'impôt)Mots-clés : Indiens autochtones des premières nations

Pour les années civiles 2023 ou antérieures, ne déclarez pas un montant de cotisations au RPA se rapportant à un revenu exonéré d'impôt que vous avez versé à un employé qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens à la case 20.

Si vous versez un revenu d'emploi imposable ou partiellement exonéré d'impôt, vous devez calculer au prorata la cotisation au régime de pension agréé et déclarer le montant lié à son revenu d'emploi imposable en utilisant la case de code 20.

Remettez à votre employé une preuve des montants des cotisations au RPA pour tous les revenus exonérés d'impôt. Votre employé utilisera ce montant pour remplir le Formulaire T90, Revenu exonéré d'impôt selon la Loi sur les Indiens.

Votre employé déclarera ce montant sur son Formulaire T90, Revenu exonéré d'impôt selon la Loi sur les Indiens.

Pour les années civiles 2024 et suivantes, déclarer les cotisations au RPA relatives aux revenus d’emploi exonérés d’impôt en utilisant le code 94.

Si vous versez un revenu d’emploi imposable ou partiellement exonéré d'impôt , vous devez calculer au prorata la cotisation au RPA et déclarer le montant lié à son revenu d’emploi imposable dans la case 20 et la partie exonérée d'impôt en utilisant le code 94.

- REER

Ne déclarez pas de montant si vous avez versé des cotisations au REER de votre employé à la case 20; utilisez plutôt le code 40 pour déclarer la valeur totale de l'avantage.

- CR

Déclarez le montant si le salarié a cotisé à une convention de retraite (CR) à la case 20.

Ne déclarez pas les montants qui ne sont pas déductibles.

Si le montant de la case 20 comprend des cotisations à un RPA ou à une CR, vous devez joindre une lettre informant l'employé des montants que vous avez déclarés.

- Cotisations à un RPA pour services passés

Déclarez le montant que votre employé a cotisé à un RPA si les cotisations comprenaient des cotisations de services actuels et passés pour :

Apprenez-en plus : Cotisations aux régimes d’épargne et de retraite.

Case 50 – Numéro d’agrément d'un RPA ou d'un RPDB

Si vous déclarez un facteur d'équivalence (FE) à la case 52, inscrivez à la case 50 les 7 chiffres du numéro d'agrément que l'ARC a attribué au RPA ou au RPDB.

Vous devez inscrire le numéro du régime même si votre régime n'exige que des cotisations de l'employeur. Si vous versez des cotisations aux caisses de retraite du syndicat, inscrivez le numéro du régime du syndicat.

Si vous avez cotisé à plus d'un régime pour l'employé, inscrivez seulement le numéro du régime duquel l'employé obtient le FE le plus élevé.

Case 52 – Facteur d'équivalence

Déclarez à la case 52 le montant (en dollars seulement) du facteur d'équivalence (FE) qu'un employé a en vertu d'un régime de pension agréé (RPA) ou d'un régime de participation différée aux bénéfices (RPDB). Si vous déclarez un montant à la case 52, vous devez inscrire le numéro d'enregistrement du régime à la case 50.

Votre employé déclarera ce montant à la ligne 20600 de sa déclaration d’impôt et de prestations.

Situations spécifiques

Ne déclarez aucun montant à la case 52 si l'employé a participé au RPA ou au RPDB et que l'une des conditions suivantes s'applique :

- Le FE calculé est négatif ou « 0 ».

- L'employé est décédé au cours de l'année.

- L'employé, même s'il participe toujours au régime, n'accumule plus de nouveaux crédits de pension dans l'année (par exemple, l'employé a accumulé le nombre maximal d’années de service selon le régime).

- Périodes de congé ou de services réduits dans le cadre d’un RI

- Ne déclarez pas le montant d'un FE pour les périodes de congé ou de services réduits si vous êtes l'administrateur du régime interentreprises (RI) en utilisant la case 52, utilisez le feuillet T4A.

- Plus d'un feuillet

- Si vous devez remplir plus d'un feuillet T4 pour l'employé parce qu'il travaillé dans plus d'une province ou d'un territoire, déclarez le FE proportionnellement sur chaque feuillet T4. Si vous ne pouvez pas répartir le FE, déclarez le montant total sur un seul feuillet.

- Plus d'un RPA ou RPDB

- Si l'employé participe à un ou plusieurs RPA ou RPDB, déclarez à la case 52 le montant du FE que vous avez calculé à l'aide du montant total des crédits de pension qu'il a accumulés dans le cadre de tous ces régimes pour l'année.

Apprenez-en plus : Facteur d'équivalence (FE).

Cotisations syndicales et dons de bienfaisance

Case 44 – Cotisations syndicales

Déclarez à la case 44 le montant des cotisations syndicales déductibles d'impôt que vous avez retenues pour votre employé, seulement si vous et le syndicat convenez que le syndicat n'émettra pas de reçu pour ces cotisations. Cela comprend les montants que vous avez versés à un comité paritaire ou consultatif qui donnent droit à une déduction.

Votre employé déclarera ce montant à la ligne 21200 de sa déclaration d’impôt et de prestations.

Situations spécifiques

- Le syndicat remet des reçus

Ne déclarez pas les retenues de cotisations syndicales à la case 44 si vous et le syndicat n'avez pas convenu que le syndicat ne remettra pas de reçus. Le syndicat devra remettre des reçus pour que l'employé puisse bénéficier de la déduction fiscale.

- Droits d'adhésion

Ne déclarez pas des droits d'adhésion à la case 44.

- Indemnités de grève

Ne déclarez pas les indemnités de grève que le syndicat a versées aux membres du syndicat à la case 44.

- Premières nations (revenus d'emploi exonérés)Mots-clés : Indiens autochtones des premières nations

Pour les années civiles 2023 ou antérieures, ne déclarez pas un montant de cotisations syndicales se rapportant à un revenu d’emploi exonéré d’impôt que vous avez versé à un employé inscrit ou qui a le droit d’être inscrit en vertu de la Loi sur les Indiens à l’aide de la case 44.

Si vous versez des revenus d'emploi imposables ou partiellement exonérés d'impôt, vous devez répartir au prorata le montant des cotisations syndicales et déclarer le montant lié à leur revenu d’emploi imposable à la case 44.

Remettez à votre employé une preuve du montant des cotisations syndicales pour tous les revenus exonérés d'impôt. Il utilisera ce montant pour remplir le Formulaire T90, Revenu exonéré d'impôt selon la Loi sur les Indiens

Pour l’année civile 2024 et les années suivantes, vous devrez déclarer les cotisations syndicales relatives aux revenus d’emploi exonérés d'impôt en utilisant le code 95.

Si vous versez des revenus d'emploi imposables ou partiellement exonérés d'impôt, vous devez répartir au prorata le montant des cotisations syndicales et déclarer le montant lié à leur revenu d’emploi imposable dans la case 44 et la partie exonérée d’impôt en utilisant le code 95.

Case 46 – Dons de bienfaisance

Déclarez à la case 46 les montants que vous avez retenus sur la rémunération de votre employé pour en faire don à un organisme de bienfaisance reconnu au Canada.

Pour savoir comment réclamer les montants admissibles des dons, votre employé utilisera ce montant dans son annexe 9. Cela donnera à votre employé le montant à inscrire à la ligne 34900 de sa déclaration d’impôt et de prestations.

Apprenez-en plus : Liste des organismes de bienfaisance.

Codes – Autres renseignements

Code 30 – Pension et logement

Déclarez la valeur totale de l'avantage lié à la pension et au logement que vous avez accordé à votre employé en utilisant le code 30 et la case 14.

Votre employé ne déclarera pas ce montant sur aucune ligne de sa déclaration de revenus et de prestations, et il est destiné à l’ARC seulement. Si votre employé est un membre du clergé ou d’un ordre religieux, il utilisera ce montant sur son formulaire T1223 à fin de calculer la déduction pour résidence de clergé à demander à la ligne 23100 de sa déclaration de revenus et de prestations.

Situation spécifique

- Membre du clergé ou d’un ordre religieux

Déclarez la valeur totale de l'avantage lié au logement que vous avez accordé à votre employé qui est membre du clergé, y compris la partie du coût des services publics qui est admissible (électricité, chauffage, eau et égouts) en utilisant le code 30 et la case 14.

Déclarez tous les autres avantages liés aux services publics qui ne sont pas admissibles et que vous avez fournis à l'employé en utilisant le code 40.

Apprenez-en plus : Frais de logement et de services publics – Fournis à un membre du clergé ou d'un ordre religieux.

Apprenez-en plus : Frais de pension, d'hébergement, de logement et de services publics.

Code 31 – Chantier particulier

Déclarez la valeur de l'avantage exonéré d'impôt au titre de la pension, du logement et de l'hébergement fourni à votre employé travaillant sur un chantier particulier dans une zone visée par règlement en utilisant le code 31.

Ne déclarez pas ce montant à la case 14.

Votre employé ne déclarera pas ce montant sur aucune ligne de sa déclaration de revenus et de prestations, et il est destiné à l’ARC seulement. Si votre employé travaille dans un lieu de travail spécial dans une zone prescrite, il utilisera ce montant sur son formulaire T2222, Déductions pour les habitants de régions éloignées, pour calculer la déduction pour résidence dans des régions éloignées à inscrire à la ligne 25500 de sa déclaration de revenus et de prestations.

Situation spécifique

- Partiellement fourni dans une zone visée par règlement

- Déclarez la partie de l'avantage fournie dans une zone visée par règlement en utilisant le code 31 et la valeur de l'avantage pour la pension et le logement qui n'est pas considérée comme fournie dans une zone prescrite en utilisant le code 30.

Code 32 – Voyages dans une zone visée par règlement

Déclarez la valeur totale de l'avantage lié aux voyages que vous avez accordé à votre employé résidant dans une zone visée par règlement en utilisant le code 32 et la case 14.

Votre employé ne déclarera pas ce montant sur aucune ligne de sa déclaration de revenus et de prestations, et il est destiné à l’ARC seulement. Si votre employé travaille dans un lieu de travail spécial dans une zone prescrite, il utilisera ce montant sur son formulaire T2222, Déductions pour les habitants de régions éloignées, pour calculer la déduction pour résidence dans des régions éloignées à inscrire à la ligne 25500 de sa déclaration de revenus et de prestations.

Situations spécifiques

- Aide accordée pour les voyages pour soins médicaux

- Déclarez le montant total de l'aide financière de voyage accordé pour des voyages médicaux en utilisant le code 32 et le code 33 pour la partie médicale uniquement.

Code 33 – Aide accordée pour les voyages pour soins médicaux

Déclarez la valeur de la partie liée au voyage pour raisons médicales seulement si vous avez fourni une aide au voyage à votre employé vivant dans une zone visée par règlement en utilisant le code 33 et la valeur totale de l'avantage lié au voyage en utilisant le code 32.

Ne déclarez pas ce montant à la case 14.

Votre employé ne déclarera pas ce montant sur aucune ligne de sa déclaration de revenus et de prestations, et il est destiné à l’ARC seulement. Si votre employé travaille dans un lieu de travail spécial dans une zone prescrite, il utilisera ce montant sur son formulaire T2222, Déductions pour les habitants de régions éloignées, pour calculer la déduction pour résidence dans des régions éloignées à inscrire à la ligne 25500 de sa déclaration de revenus et de prestations.

Code 34 – Usage personnel de l'automobile ou du véhicule à moteur de l'employeur

Déclarez la valeur de l'avantage lié à l'usage personnel des automobiles ou des véhicules à moteur que vous avez mis à la disposition de votre employé (dans le cadre de sa fonction ou de son emploi actuel, précédent ou prévu) en utilisant le code 34 et la case 14.

Votre employé ne déclarera pas ce montant sur aucune ligne de sa déclaration de revenus et de prestations, et il est destiné à l'ARC seulement.

Situation spécifique

- Utilisation par l'employé de son propre véhicule

- N'utilisez pas le code 34 si vous avez accordé une allocation ou un remboursement qui est imposable à votre employé pour compenser l'utilisation de son automobile ou de son véhicule à moteur, utilisez le code 40.

Apprenez-en plus :

Code 36 – Prêts sans intérêt et à faible intérêt

Déclarez la valeur de l'avantage imposable résultant d'un prêt sans intérêt ou à faible taux d'intérêt que vous avez accordé à votre employé en utilisant le code 36 et la case 14.

Votre employé ne déclarera pas ce montant sur aucune ligne de sa déclaration de revenus et de prestations, et il est destiné à l'ARC seulement.

Apprenez-en plus : Prêts sans intérêt ou à faible taux d'intérêt.

Code 38 – Avantages liés aux options d'achat de titres

Déclarez la valeur totale de l'avantage imposable lié aux options d’achat de titres que vous avez accordé à votre employé en utilisant soit le code 38 ou le code 90 et la case 14.

Politique administrative de l’ARC Feuillets produits pour l’année civile 2024

Nouvelle politique administrative de l’ARC Feuillets produits pour l’année civile 2025

Ne produisez pas vos feuillets avant le 12 janvier 2026 si vous utilisez les codes 38, 39 et 41 pour déclarer les avantages liés aux options d’achat de titres et les déductions connexes reçus durant l’année civile 2025.

Votre employé ne déclarera pas ce montant sur aucune ligne de sa déclaration de revenus et de prestations, et il est destiné à l'ARC seulement.

Déductions pour options d’achat de titres

- Déduction pour options d’achat de titres en vertu de l’alinéa 110(1)d)

- Si vous avez déclaré un avantage imposable lié aux options d’achat de titres en utilisant le code 38 et votre employé a droit à la déductions pour options d’achat de titres prévue à l'alinéa 110(1)d) de la LIR, déclarez 1/2 de la valeur de l’avantage imposable reçu des titres admissibles en utilisant le code 39.

- Déductions pour options d'achat de titres en vertu de l’alinéa 110(1)d.1)

- Si vous avez déclaré un avantage imposable lié aux options d’achat de titres en utilisant le code 38 et votre employé a droit à la déductions pour options d’achat de titres prévue à l'alinéa 110(1)d.1) de la LIR, déclarez 1/2 de la valeur de l’avantage imposable reçu des titres admissibles en utilisant le code 41.

- L'employeur fait le choix en vertu de l'alinéa 110(1.1)

- Si votre employé a droit à la déductions pour options d’achat de titres en vertu de l'alinéa 110(1)d) de la LIR et que vous avez choisi en vertu de l'article 110(1.1) de la LIR de ne pas demander l'encaissement comme dépense, déclarez également la valeur de l'avantage imposable en utilisant le code 86.

Apprenez-en plus : Options d'achat de titres (d'actions) accordées à des employés.

Code 39 – Déduction pour options d'achat de titres – 110(1)d)

Si votre employé a droit à la déductions pour options d’achat de titres prévue à l'alinéa 110(1)d) de la LIR, déclarez 1/2 de la valeur de l’avantage imposable reçu des titres admissibles en utilisant le code 39.

Si vous déclarez un montant en utilisant le code 39, vous devez déclarer la valeur totale de l'avantage lié aux options de titres en utilisant le code 38.

Ne déclarez pas ce montant dans la case 14.

Politique administrative de l’ARC Feuillets produits pour l’année civile 2024

Nouvelle politique administrative de l’ARC Feuillets produits pour l’année civile 2025

Ne produisez pas vos feuillets avant le 12 janvier 2026 si vous utilisez les codes 38, 39 et 41 pour déclarer les avantages liés aux options d’achat de titres et les déductions connexes reçus durant l’année civile 2025.

Votre employé déclarera ce montant à la ligne 24900 de sa déclaration d’impôt et de prestations.

Situation spécifique

- Options d'achat de titres déclarées sur le formulaire T2-SCH 59

- Ne déclarez pas les avantages imposables obtenus d'options d'achat de titres que vous avez déclarés dans le formulaire T2-SCH 59, Déclaration de renseignements pour les titres non admissibles (années civile 2021 et suivantes).

Apprenez-en plus : Options d'achat de titres (d'actions) accordées à des employés.

Code 40 – Autres allocations et avantages imposables

Déclarez la valeur des avantages et allocations imposables que vous avez accordés à votre employé en utilisant le code 40 et la case 14, sauf si l'avantage est déclaré dans d'autres codes du feuillet T4.

Votre employé ne déclarera pas ce montant sur aucune ligne de sa déclaration de revenus et de prestations, et il est destiné à l'ARC seulement.

Apprenez-en plus : Déterminer si un avantage est imposable.

Code 41 – Déductions pour options d'achat de titres – 110(1)d.1)

Si votre employé a droit à la déductions pour options d’achat de titres prévue à l'alinéa 110(1)d.1) de la LIR, déclarez 1/2 de la valeur de l'avantage imposable reçu des titres admissibles en utilisant le code 41.

Si vous déclarez un montant en utilisant le code 41, vous devez déclarer la valeur totale de l'avantage lié aux options d'achat de titres reçu en utilisant le code 38.

Ne déclarez pas ce montant dans la case 14.

Politique administrative de l’ARC Feuillets produits pour l’année civile 2024

Nouvelle politique administrative de l’ARC Feuillets produits pour l’année civile 2025

Ne produisez pas vos feuillets avant le 12 janvier 2026 si vous utilisez les codes 38, 39 et 41 pour déclarer les avantages liés aux options d’achat de titres et les déductions connexes reçus durant l’année civile 2025.

Votre employé déclarera ce montant à la ligne 24900 de sa déclaration de revenus et de prestations.

Apprenez-en plus : Options d'achat de titres (d'actions) accordées à des employés.

Code 42 – Commissions d'emploi

Déclarez les montants des commissions que vous avez versées à votre employé qui a vendu des biens ou négocié des contrats pour vous en utilisant le code 42 et la case 14.

Votre employé déclarera ce montant à la ligne 10120 de sa déclaration de revenus et de prestations.

Apprenez-en plus : Paiements de commissions.

Code 43 – Déduction pour le personnel des Forces armées canadiennes et des forces policières

Déclarez les revenus d'emploi, jusqu'au taux maximal de rémunération d'un lieutenant-colonel des Forces armées canadiennes, en utilisant le code 43 et la case 14.

Pour l'année d'imposition 2017 et les années suivantes, le personnel des Forces armées canadiennes et des forces policières affectés à des missions à l'extérieur du Canada peuvent demander une déduction de leurs revenus nets pour le montant des revenus d'emploi qu'ils reçoivent au cours des missions internationales comme l'a décidé le ministre de la Défense nationale ou une personne désignée par ce ministre. C’est le cas peu importe le risque associé aux missions.

Votre employé déclarera ce montant à la ligne 24400 de sa déclaration de revenus et de prestations.

Code 66 – Allocations de retraite admissibles

Déclarez en utilisant le code 66 les allocations de retraite admissibles que vous avez versées dans l'année à votre employé et qui sont admissibles à un transfert dans un RPA, un REER ou un RPAC et ce, même si elles n'ont pas été transférées.

Ne déclarez pas ce montant à la case 14.

Votre employé déclarera ce montant à la ligne 13000 de sa déclaration de revenus et de prestations.

Situations spécifiques

- Premières nations (revenus exonérés)Mots-clés : Indiens autochtones des premières nations

- Ne déclarez pas les allocations de retraite non admissibles versées à votre employé qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens en utilisant le code 66; utilisez plutôt le code 69.

- Allocations de retraite non admissibles

- Ne déclarez pas les allocations de retraite non admissibles en utilisant le code 66; utilisez plutôt le code 67.

Apprenez-en plus : Paiements d'allocation de retraite.

Code 67 – Allocations de retraite non admissibles

Déclarez les allocations de retraite non admissibles que vous avez versées à votre employé au cours de l'année et qui n'étaient pas admissibles à un transfert dans un RPA, un REER ou un RPAC en utilisant le code 67.

Ne déclarez pas ce montant à la case 14.

Votre employé déclarera ce montant à la ligne 13000 de sa déclaration de revenus et de prestations.

Situations spécifiques

- Premières nations (revenus exonérés)Mots-clés : Indiens autochtones des premières nations

- Ne déclarez pas les allocations de retraite non admissibles versées à votre employé qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens en utilisant le code 67; utilisez plutôt le code 69.

- Allocations de retraite admissibles

- Ne déclarez pas les allocations de retraite admissibles avec le code 67; utilisez plutôt le code 66.

Apprenez-en plus : Paiements d'allocation de retraite.

Code 69 – Loi sur les Indiens (revenu exonéré) – Allocations de retraite non admissiblesMots-clés : Indiens autochtones des premières nations

Déclarez seulement les allocations de retraite non admissibles exonérées d'impôt que vous avez versées à votre employé qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens et qui n'étaient pas admissibles à un transfert dans un RPA, un REER ou un RPAC en utilisant le code 69.

Ne déclarez pas ce montant à la case 14.

Votre employé déclarera ce montant sur son Formulaire T90, Revenu exonéré d'impôt selon la Loi sur les Indiens.

Situations spécifiques

- Partiellement exonéré d'impôt non admissible au transfert dans un RPA, un REER ou un RPACMots-clés : Indiens autochtones des premières nations

Déclarez en utilisant le code 69 la partie exonérée d'impôt des allocations de retraite que vous avez payées et qui ne peuvent être transférées et la partie imposable de l'allocation de retraite non éligible en utilisant le code 67.

- Admissible au transfert dans un RPA, un REER ou un RPAC

- Ne déclarez pas les allocations de retraite admissibles en utilisant le code 69; utilisez plutôt le code 66.

Apprenez-en plus : Paiements aux travailleurs des Premières Nations.

Code 71 – Loi sur les Indiens (revenu exonéré) – emploiMots-clés : Indiens autochtones des premières nations

Déclarez uniquement les revenus d'emploi exonérés d'impôt que vous avez versés à votre employé qui est inscrit ou qui a le droit d'être inscrit selon la Loi sur les Indiens en utilisant le code 71.

Ne déclarez pas ce montant à la case 14.

Votre employé déclarera ce montant sur son Formulaire T90, Revenu exonéré d'impôt selon la Loi sur les Indiens.

Situations spécifiques

- Partiellement exonérés d’impôt

- Déclarez la partie exonérée du revenu d'emploi de l'employé en utilisant le code 71 et la partie imposable de son revenu en utilisant la case 14.

- Entièrement imposable

- Ne déclarez pas de revenu entièrement imposable avec le code 71; utilisez plutôt la case 14.

Apprenez-en plus : Paiements aux travailleurs des Premières Nations.

Code 74 – Services passés pour 1989 ou les années précédentes pendant que l'employé cotisait